Кое-кто из заемщиков до сих пор не верит, что можно вернуть деньги за страховку по кредиту в Юникредит Банке, но это действительно возможно. Главное своевременно подать нужные документы и настаивать на своем, если сотрудники банка попытаются вас переубедить. Вообще, лучше действовать строго по инструкции, которую мы для вас и прописали в данной публикации.

Менеджеры банка Юникредит умеют убеждать клиентов. Даже если вы пришли в офис с твердым намерением подписать кредитный договор, но отказаться при этом от страховки, они вполне могут вас переубедить. Психологическое давление не все могут выдержать и вот, вы приходите домой и начинаете жалеть о том, что поддались на уговоры и оплатили страховку, а между тем жалеть не надо, нужно действовать. Если вы согласились на страховку, подписали документы и оплатили страховую премию, не все еще потеряно.

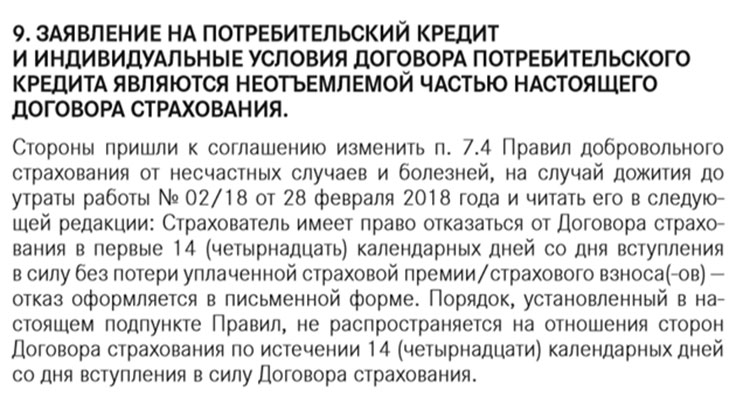

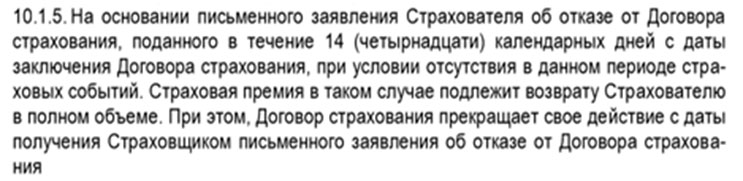

Действовать нужно быстро, поскольку у вас только 14 дней после подписания документов, чтобы принять меры к отказу от страховки. Если не успеете, тогда полную сумму вам никто не вернет.

- В самое ближайшее время обращаемся в офис банка Юникредит и просим предоставить бланк заявления на возврат страховой премии по кредитному договору. Сотрудники банка могут вас немного поуговаривать, но бланк они выдать обязаны.

- Внимательно заполняем заявление и прилагаем к нему: копию паспорта, копию кредитного соглашения, справку об отсутствии задолженности.

Справка берется здесь же в отделении банка Юникредит, ее должны изготовить в день обращения, в крайнем случае, на следующий рабочий день.

- Заявление вместе с прочими документами передаем менеджеру банка и добиваемся, чтобы заявление было зарегистрировано надлежащим образом.

- Ожидаем решение банка. Срок рассмотрения заявления до 10 рабочих дней, после этого деньги должны быть переведены на ваш счет. Если банк необоснованно откажет в возврате страховой премии, нужно писать претензию, после чего обращаться в судебные органы.

В будущем постарайтесь отказываться от страховки сразу при заключении договора. Не стоит доводить дело до разбирательства. Не бойтесь, что в случае отказа от страховки работник банка предложит вам кабальные условия по кредитному договору. Процентная ставка и сумма утверждается заранее, и работник банка не может уже на это повлиять. Штрафные санкции, конечно, будут, но они сравнительно невелики, намного меньше стоимости страховки. Будьте смелее и берегите свои деньги!

Если после выплаты кредита прошло уже слишком много времени и думать о полном возврате страховки жизни и здоровья слишком поздно, можно вернуть страховую премию частично. В каком случае вы будете иметь на это право? Да в том случае, если вы захотите погасить кредитное обязательство досрочно.

Досрочное погашение займа дает возможность вернуть неиспользованную часть страховки за определенный период. Как это работает? Давайте представим, что у вас есть кредит Юникредит, который был взят на 5 лет. Вы гасите кредит досрочно за 4 года. Параллельно вам нужно написать заявление на возврат неиспользованной страховки. Если все документы оформлены правильно, банк обязан в кротчайшие сроки вернуть вам 1/5 часть страховой премии, на том основании, что она не была вами использована.

Основное обязательство прекращено, а значит, необходимость в страховке отпадает. Следует также отметить, что если вы полностью выплатите кредит в Юникредит и обратитесь за возвратом страховки постфактум, вам откажут. Дело в том, что на тот момент основное обязательство уже прекратилось и все правоотношения, связанные с этим обязательством тоже прекратились, а значит, ничего вам банк не вернет и будет совершенно прав с точки зрения закона.

Оформили кредит в ЮниКредит Банке с дорогой страховкой? Вы можете от неё отказаться и вернуть деньги, подробнее в статье.

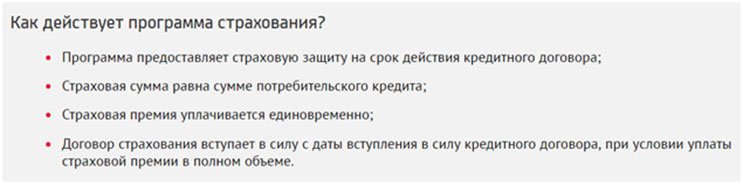

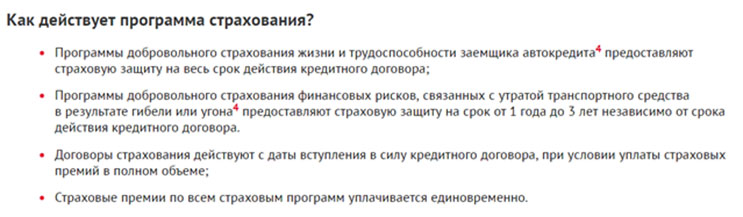

Чтобы понять, можно ли отказаться от страховки, разберемся, какие страховые программы действуют в банке.

Прежде всего, различают обязательное и добровольное страхование. Обязательным является страхование предмета залога при ипотеке или автокредите. По этим видам кредитования недвижимость или автомобиль служат гарантом погашения задолженности, поэтому банки вправе требовать застраховать залоговое имущество от утраты и повреждения. Страхование жизни, здоровья и трудоспособности является добровольным, и отказ заемщика застраховать эти риски не может служить основанием для отказа в кредите.

Пример расчета:

- сумма кредита – 300 000 руб.

- срок – 36 мес.

- страховая премия: 300 000 руб. × 0,2% × 36 мес. = 21 600 руб.

Эти деньги не выдаются на руки заемщику, а напрямую перечисляются страховщику. При этом, поскольку премия включается в сумму займа, на нее начисляются предусмотренные условиями кредитования проценты, увеличивая переплату.

Страховая премия по этим программам рассчитывается одинаково:

сумма займа × страховой тариф × срок кредита в месяцах = премия.

На сайте банка содержится информация, что договор личного страхования заключается только по желанию клиента, и клиент вправе заключить аналогичный договор с другой компанией по своему выбору.

Выбирать предлагается из числа компаний, уже аккредитованных банком (перечень). Если вы хотите застраховаться в компании, еще не прошедшей аккредитацию, предварительно нужно направить в банк комплект документов для рассмотрения.

В документации, оформляемой при подачи заявки на кредит отмечается, что полис должен быть оформлен в аккредитованной компании в соответствии со следующими требованиями:

- срок договора страхования равен сроку кредитного договора;

- страховая сумма равна сумме кредита;

- полис должен быть оплачен сразу за весь срок кредита по рискам смерти и постоянной потери трудоспособности по любой причине.

Чтобы получить ссуду по сниженной ставке, нужно предварительно заключить договор личного страхования в компании, соответствующей требованиям банка, и приложить полис к кредитной документации. В случае, если банк откажет в выдаче кредита, деньги за страховку можно без проблем вернуть в течение 14 дней с момента ее оформления.

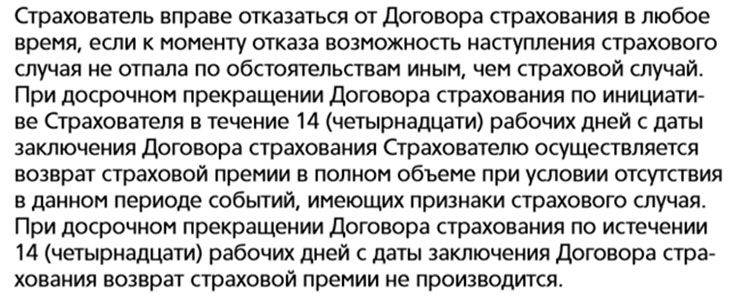

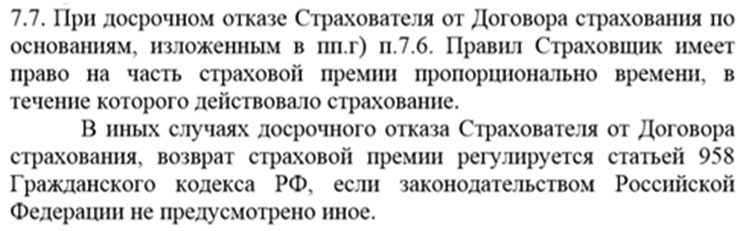

Если вы не успели отказаться от страховки в предусмотренные законом две недели, вернуть деньги будет гораздо сложнее. Страховщики не заинтересованы в потере полученной прибыли и стараются использовать все имеющиеся в рамках закона средства, чтобы отказать страхователю в возврате средств.

Обычно обоснованием отказа служит Статья 958 ГК РФ, в силу которой страхователь вправе в любой момент расторгнуть договор страхования по собственному желанию, при этом уплаченная премия не возвращается.

Согласно Главе 10 Условий действие договора прекращается, в том числе:

Если вы хотите вернуть потраченные на страховку средства, нужно постараться, чтобы договор признали недействительным. Основанием для этого могут служить, в том числе, следующие положения:

Если удастся доказать, что страховка была навязана при оформлении кредита, суд может досрочно расторгнуть договор страхования и обязать страховщика вернуть премию. Вместе с тем, установить факт навязывания услуги очень сложно. Подписывая договорную документацию, вы автоматически подтверждаете, что ознакомлены и согласны с содержащимися в документах условиями, поэтому в этом случае закон будет на стороне страховой компании.

В таких ситуациях страховые компании обычно утверждают, что кредитный и страховой договоры не связаны между собой, и страховые риски (смерть, инвалидность застрахованного лица) после погашения кредита никуда не исчезают. Тут можно постараться доказать, что договор страхования был заключен только для обеспечения погашения кредита.

По потребительским кредитам:

Если удастся доказать, что услуга была оформлена в привязке к кредитному договору, можно рассчитывать на возврат части премии.

В любом случае, до обращения в суд следует попробовать решить вопрос со страховщиком полюбовно. Для этого нужно написать в страховую компанию заявление с просьбой расторгнуть договор страхования и вернуть деньги на основании того, что услуга была вам навязана при оформлении кредита, и вы не пользовались страховыми выплатами.

Важно отметить, что возможность возврата страховки во многом зависит от грамотно выстроенной стратегии. Наши эксперты бесплатно проконсультируют вас по вопросу возврата денег и помогут в спорах со страховщиками.

Перед выдачей кредита банк проверяет каждого заемщика через запрос в БКИ и собственную службу безопасности. Все, что входит в проверку — это Ваша кредитная репутация, которая не может быть испорчена из-за возврата страховки.

Более подробно – здесь (нажмите и перейдете на статью).

Что из себя представляет кредитная история:

— титульная часть (идентификационные данные);

— основная часть (сведения о кредитном договоре (номер, сумма, проценты, график погашении и т.д.);

— информационная часть (отметки об обращениях заемщика с заявками на кредиты и случаях просрочки оплат);

— дополнительная часть (информация, доступная только заемщику).

Кредитная история не содержит пунктов о дополнительном страховании (ФЗ № 218-ФЗ от 30.12.2004г.), была ли у Вас оформлена страховка или кредит выдавался без нее.

Информация о том, что клиент возвращал свои деньги за страховку через суд не передается в бюро кредитных историй, не фиксируется службой безопасности банка, то есть репутация клиента в кредитной истории зависит только от платежеспособности заемщика (того, как заемщик платил и платит сейчас по своим кредитам).

По закону Вы можете заглянуть в свою кредитную историю 1 раз в год и удостовериться в написанном выше.

Более подробно – здесь (нажмите и перейдете на статью).

Список ситуаций, при которых банк может потребовать досрочного погашения кредита, прописан в кредитном договоре и ГК РФ, основная причина — задолженность по кредитному договору.

При этом требование о полном досрочном погашении задолженности по кредиту — это кардинальная мера, как правило, банки выставляют данное требование в суде.

— кредитный договор или индивидуальные условия кредита;

— документы по страхованию (полис / договор / программа / условия страхования);

Также могут понадобиться:

— документы по другим дополнительным услугам, оформленным банком;

— выписка с кредитного счета за первый месяц (если нет документов по страхованию);

— справка о погашении кредита (если кредит был погашен досрочно).

При этом, если у Вас на руках есть только кредитный договор – мы тоже можем Вам помочь: возможно в кредитном договоре есть все данные по страховке и недостающие документы можно запросить в банке, образец заявления мы Вам предоставим.