В последние годы объем кредитования, значительно возрос, что связано с огромным количеством финучреждений, и достаточно лояльными условиями по предлагаемым ссудам. В соответствии со значительным ростом одобрения заявок, пропорционально возрос уровень невозврата заемных средств. В результате повышающегося числа просроченных кредитов, практически все российские банки ужесточили правила для своих потенциальных клиентов.

Часто просрочки возникают по взятым займам в различных экспресс-программах, которые не требуют жесткой проверки личности на платежеспособность. Чтобы не допускать подобных ситуаций, банки выдвигают все больше требований к своим заемщикам.

Если раньше получить ссуду можно было, предоставив 1-2 удостоверяющих документа, то сейчас такая услуга в большинстве случаев доступна постоянным клиентам банка либо же тем, кто получает заработную плату через эту компанию и имеет хорошую кредитную историю.к содержанию ↑

Не только высокая платежеспособность и хорошая репутация являются залогом одобрения кредита. Не последнюю роль играет и внешний вид заемщика. При общении с представителем банка именно этот специалист несет ответственность за избежание просрочек. Поэтому важно произвести хорошее впечатление. Для этого достаточно выглядеть опрятно и не быть в состоянии алкогольного опьянения или похмелья. Ведь в этом случает возрастает риск не только получить отказ, но и попасть в черный список компании.

Каждая организация имеет свой стандартный набор условий:

- Возраст заемщика должен быть от 21 до 65 лет;

- Наличие гражданства РФ;

- Постоянная регистрация. В случае временной прописки срок договора истечет с ее окончанием;

- Официальное трудоустройство, которое желательно подтвердить документально;

- Наличие справки о доходах;

- Хорошая кредитная линия.

При личном общении с кредитным специалистом он может записывать свои наблюдения относительно заемщика, которые могут послужить причиной отказа. Это могут быть:

- Запрашиваемая сумма, превышающая официальный доход;

- Небрежный внешний вид;

- Хамство и несдержанная речь;

- Трудоустройство в сомнительной компании.

к содержанию ↑

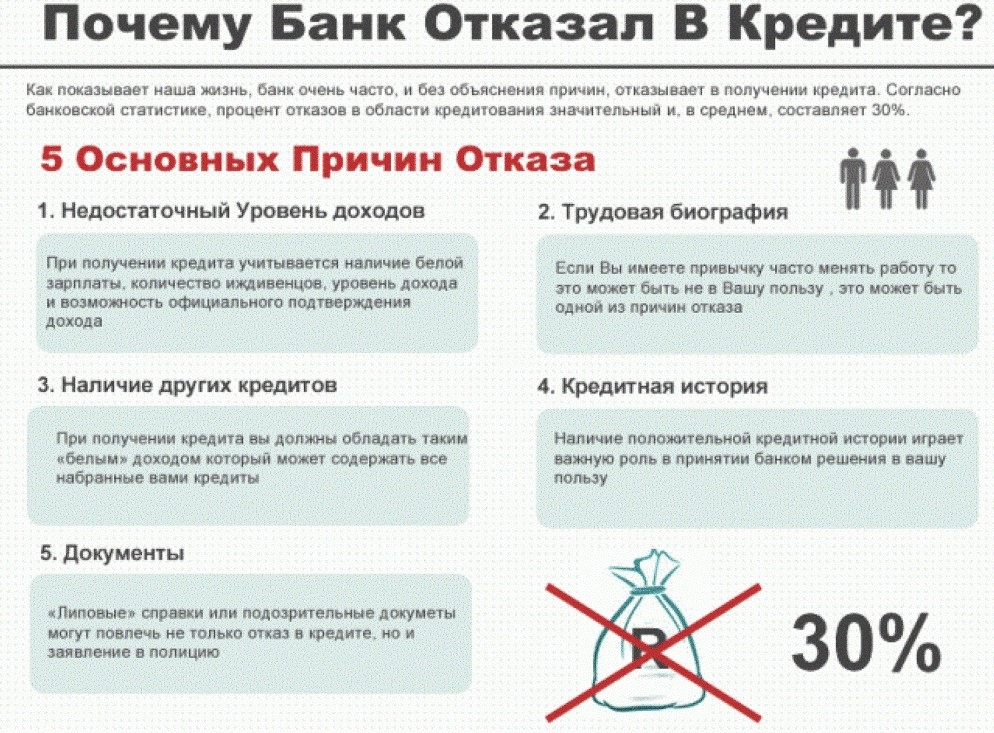

У каждого банка индивидуальные требования, согласно которым определяется решение по заявке. Однако есть несколько стоп-условий, которые есть практически везде:

- просрочки в других банках могут не быть обнаруженными при первой проверке. Их могут выявить при поступлении заявки к службе безопасности;

- неопрятная одежда, служащая причиной для отказа сотрудника банка, работающего с анкетой;

- возможная беременность женщины, оформляющей кредит, которая в скором времени окажется на государственном обеспечении;

- алкогольное или наркотическое состояние.

Некоторые кредитные организации проводят психологические тренинги для своих служащих, помогающие распознать неплатежеспособных клиентов или мошенников. Поэтому перед походом в банк необходимо грамотно подготовиться, собрав необходимые данные о контактах родственников, коллег и работодателя.

Сотрудник может задавать уточняющие вопросы о вашем месте работе, чем занимается ваша фирма, что расположено около вашего места проживания, как далеко находится работа от дома. Это нужно для того, чтобы понять, насколько надежным плательщиком вы будете.

Наводящие вопросы помогают узнать правдивость информации, указанной клиентом. Достоверность данных влияет на решение по запросу.

- Не вызывает подозрений специалиста заемщик, ведущий себя спокойной и не принужденно.

- Можно указать дополнительный доход, слегка преувеличив его размеры. Служба безопасности не сможет проверить эти данные.

- Если вы проживаете в чужой квартире, можно указать, что она принадлежит вам.

- Четкая позиция относительно суммы, которая вам нужна.

- Не стоит быть слишком напористым и требовать получения средств. Маловероятно, что банк захочет связываться с неуравновешенным клиентом.

- Грамотная речь повышает шансы на одобрение займа.

к содержанию ↑

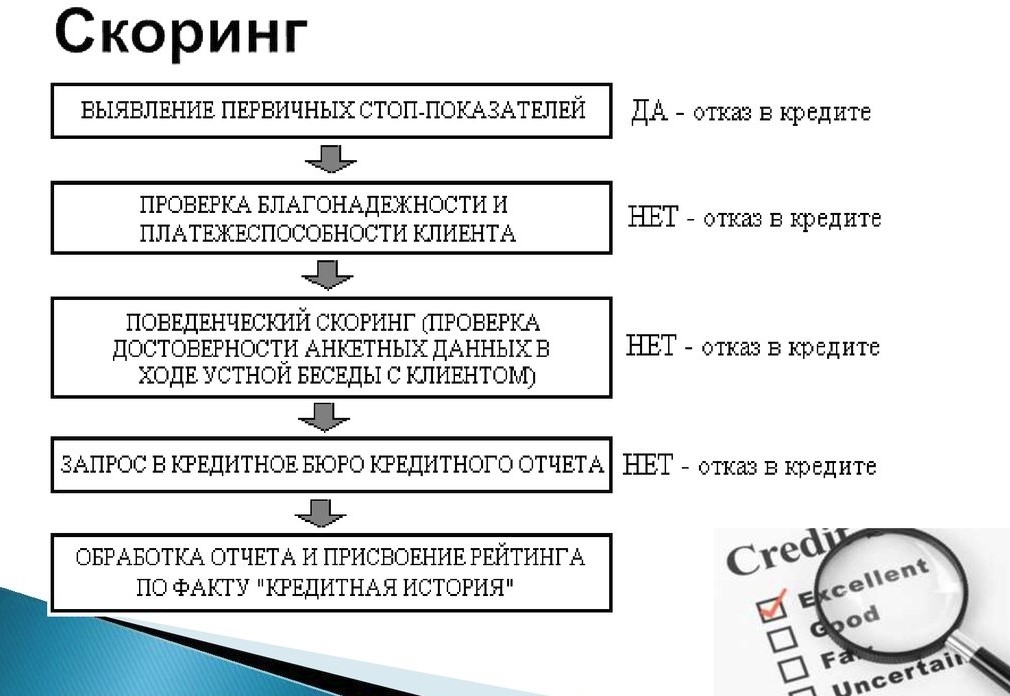

Экспресс-кредитования и некоторые другие программы зачастую используют автоматические системы для проверки потенциальных кредитоплательщиков. В результате скоринг-теста заявителю начисляются баллы, которые система подсчитывает и выносит результат.

Программа проверяет информацию о клиенте и в случае наличия негативных факторов выносит отказ. Среди них могут быть недостаточный возраст, отсутствие трудоустройства или высшего образования. Некоторые сервисы не берут в расчет указанную зарплату, а рассчитывают средний доход населения в регионе.

Благодаря скорингу результат можно получить в течении нескольких секунд, однако результат не всегда может точно определить платежеспособность кредитуемого. Если один скоринг-тест вы провалили, можно обратиться в другую компанию.

Что может помочь при проверке:

- Хорошая кредитная история является залогом одобрения кредита;

- Отсутствие просрочек по коммунальным платежам и услугам связи;

- Если все компании отвечают отказом, можно обратиться за помощью к кредитному брокеру.

Уверенность в себе, спокойствие, адекватное поведение, положительная КИ, хорошие источники официального и дополнительных доходов, наличие поручителей являются хорошими рекомендациями для одобрения кредита.

Ещё несколько лет назад банки выдавали кредиты с намного большей вероятностью. К сожалению, экономика с тех пор стала менее устойчивой, уровень дохода населения стал падать, потому процент невозвращённых кредитов существенно увеличился. Банкам стало менее выгодно давать займы всем подряд, потому условия предоставления кредита стали жестче.

К счастью, есть подходы к тому, как получить кредит, которые значительно повысят вероятность того, что заявку одобрят. О них и поговорим.

На одобрение влияют самые разные факторы, но начать нужно с того, чтобы соответствовать минимальным требованиям банка. Обычно они заключаются в следующем (хотя варьируются у каждого кредитного учреждения, так что дальше приведены средние требования):

- возраст от 21 одного до 65 лет;

- гражданство РФ;

- прописка в регионе расположения кредитного учреждения (если оно не всероссийское);

- работа не менее полугода на последнем рабочем месте и хотя бы в течение года за последние пять лет.

Банки охотно выдают целевые кредиты на менее рискованные покупки. Например, если человек собирается купить автомобиль или недвижимость, то тогда его покупка может быть предметом залога. С другой стороны, если человек берёт деньги на лечение, то есть вероятность, что отдать ему средства будет сложнее, кроме того, они мало чем подкреплены. Также банки обычно неохотно выдают средства на погашение других кредитов и на открытие бизнеса.

Каждый банк имеет доступ к кредитной истории, которая показывает, насколько добросовестно человек ранее вносил платежи по кредитам. Лучше поддерживать кредитную историю в хорошем состоянии и не иметь по ней серьёзных проблем. Если проблемы уже возникли, лучше их исправить, взяв и вернув несколько небольших кредитов или микрозаймов.

Для получения кредита обычно понадобятся:

- паспорт;

- документ, подтверждающий доход, например, справка по форме 2-НДФЛ.

При заполнении анкеты:

- будьте предельно внимательны, потому что ошибки в анкете могут стать причиной отказа;

- убедитесь, что данные в ваших документах не вызывают подозрений;

- убедитесь, что прилагаемые документы находятся в хорошем состоянии (порванные или залитые водой бумаги также могут быть причиной отказа);

- убедитесь, что расхождений в данных не имеется.

Особых критериев при подаче заявки онлайн нет, каких-то серьёзных советов, как правильно брать кредит онлайн, не существует, потому что вы потом всё равно будете приглашены в банк для прохождения анкетирования вживую. Так что просто укажите все данные без искажений, чтобы не было серьёзных расхождений (например, вы приложили скан 2-НДФЛ с одними данными, а доход указали в другой). Не указывайте подробностей, которые могут вас скомпрометировать, если таковые имеются.

Если вы решили взять не кредит в банке, а микрозайм (или хотите немного выровнять микрозаймом кредитную историю), то там всё проще. Вероятность одобрения там очень высока, она компенсируется повышенными процентными ставками. Так что просто внесите свои паспортные данные, подтвердите доход удобным вам образом, после чего деньги в скором времени поступят на ваш счёт.

Вести себя в банке нужно максимально спокойно, доброжелательно. Ни за что нельзя приходить в банк в состоянии алкогольного или наркотического опьянения, это автоматически приведёт к отказу. Не стоит вступать в конфликты или давить, это всё будет учтено и в дальнейшем может негативно повлиять на дальнейшее взаимодействие с кредитным учреждением.

С сотрудниками банком нужно быть максимально вежливым. Любой негатив, проявленный по отношению к менеджеру, может указывать на то, что вы и в дальнейшем будете вести себя достаточно агрессивно. А это никому не нужно. Кроме того, включается фактор человеческой психологии.

Ничего специфического говорить не нужно, достаточно честно и убедительно отвечать на поставленные вопросы, потому что большая часть скоринга всё равно осуществляется по формальным факторам.

Лучше вообще не говорить ничего лишнего, что может негативно сказаться на вероятности выдачи кредита. Не нужно упоминать потенциальные проблемы, не нужно врать, не стоит говорить о планах скорого увольнения, желании завести ребёнка (или наличии не указанных в паспорте детей) и других вещах, которые приведут к потенциально более высокой финансовой нагрузке.

Вот ряд факторов, которые могут позитивно повлиять на вероятность одобрения кредита. Нужно их обязательно учитывать, чтобы понимать, как правильно взять кредит.

Для банка брак всегда позитивен, потому что, во-первых, при неплатежеспособности одного супруга выплата долга может быть обеспечена другим, а во-вторых, в среднем у людей в браке выше уровень жизни и дохода.

Чем больше клиент работал, тем больший балл ему даст скоринговая система.

Работа на руководящей должности обычно стабильнее и предполагает более высокую зарплату.

Оптимальный возраст для банка — от 30 до 45 лет. Пожилой и юный возраста приветствуются в меньшей степени.

Лица, работающие в госкомпаниях, обычно имеют стабильный высокий доход, да и стабильность самих госкомпаний и госучреждений гораздо выше.

Недвижимость как говорит о хорошем уровне дохода, так и, в случае возникновения проблем, может являться объектом залога.

Наличие автомобиля говорит о хорошей платежеспособности гражданина, кроме того, автомобиль всегда может стать залоговым имуществом.

Один из главных критериев для банка. Если гражданин хорошо платил по долгам ранее, то скорее всего у него сохранится такая тенденция и в дальнейшем.

Большие задолженности могут мешать клиенту погашать другие задолженности, потому что доход любого клиента всё-таки ограничен.

Хотя детей заводят при достижении определённой финансовой стабильности, в дальнейшем они напротив ведут к повышенным затратам. То же самое с иждивенцами.

Люди с высшем образованием обычно имеют более стабильную работу с более высокой заработной платой, а потому более приоритетны для скоринговой системы.

Тут всё прямолинейно — чем выше доход, тем больше вероятность, что больше средств останется на возврат долга.

Чем дольше человек работал официально, тем больше его зарплата, пенсия, тем, как правило, стабильнее его трудоустройство. А вот фрилансеров банки любят меньше.

Если у клиента хорошая кредитная история, то кредит будет выдан с большей вероятностью, если же допускались частые просрочки, то тогда вероятность новых просрочек также может быть велика. Так что перед тем как взять кредит в банке, её лучше выровнять.

Если у клиента банка имеется объект, приносящий ему активный или пассивный доход, это будет дополнительным бонусом, позитивно влияющим на одобрение.

Если у кредитного учреждения есть альтернатива денежным выплатам, если есть реальное или виртуальное имущество, которое может компенсировать потенциальные риски, тогда вероятность одобрения кредита гораздо выше.

Если клиент может обеспечить себе поддержку людей, которые либо подстрахуют его, либо подтвердят его уровень дохода, это даёт ему дополнительное преимущество в рамках скоринговой системы.

Если клиент получает зарплату в этом же банке, кредитное учреждение располагает намного более подробной информацией о его заработке.

Учитывая текущую ситуацию с национальной валютой, факт того, что человек может позволить себе совершать регулярные зарубежные поездки, говорить банку о высоком уровне его дохода.

Есть прямая корреляция между тем, как хорошо человек одевается и тем, сколько он зарабатывает. Даже если клиент банка сознательно выбирает одеваться в простую казуальную одежду, можно делать определённые выводы, основываясь на его общей опрятности.

Чтобы вам точно дали кредит, постарайтесь (перед тем как взять ссуду):

На решение банка о выдаче кредита влияют не только финансовые показатели (доход, платежеспособность, количество кредитов и т.д.), но и второстепенные факторы, например, поведение, внешний вид, манера общения и т.д. Как вести себя при посещении банка? Что отвечать на вопросы менеджера? Эти и другие нюансы рассмотрим в статье.

Даже если банк обещает выдачу кредита по одному паспорту, захватите с собой дополнительные документы:

- СНИЛС и ИНН;

- водительское удостоверение;

- загранпаспорт;

- военный билет;

- пенсионное удостоверение;

- свидетельство о праве собственности на имущество.

Сообщите менеджеру о наличии документов и предложите их для ознакомления. Возможно он сделает копии и приложит их к заявке.

Обязательно уточните о наличии собственного имущества, даже если это доля в квартире или старый автомобиль.

Готовность предоставить исчерпывающую информацию свидетельствует о серьезных намерениях клиента.

Документы должны быть в аккуратном состоянии. Недопустимо приносить мятые или грязные справки, паспорт с пятнами и т.д.

Во время собеседования в банке заявитель должен произвести впечатление надежного, ответственного и добропорядочного гражданина. Неопрятный человек, который постоянно нервничает и находится в напряжении, рискует получить отказ без объяснения причин уже на первом этапе.

Кредитный менеджер обратит внимание на:

- ухоженные руки;

- аккуратный неброский макияж;

- чистые, аккуратно уложенные волосы;

- опрятная одежда;

- свежий запах;

- умеренная жестикуляция;

- вежливое общение;

- максимальная информационная открытость при общении.

В процессе беседы избегайте шуток, фамильярности по отношению к сотруднику и излишней разговорчивости — отвечайте только на поставленные вопросы, не отвлекаясь на посторонние темы.

Не забывайте о грамотности речи. К необразованным людям меньше доверия. При ответах на вопросы избегайте жаргонизмов, слов-паразитов, старайтесь грамотно строить предложения и делать паузы.

Кредитные специалисты проходят специальные психологические тренинги, где учат отсеивать ненадежных клиентов и мошенников еще на первом этапе проверки.

Чтобы произвести хорошее впечатление на сотрудника банка, придерживайтесь основных правил:

Для быстрых и четких ответов заранее подготовьте всю необходимую информацию:

- домашний и рабочий телефоны;

- номера родственников и коллег;

- адрес предприятия;

- сферу деятельности;

- точный стаж работы.

Сотрудник вправе спросить дополнительную информацию, например, сколько сотрудников в вашей организации или каким транспортом вы добираетесь до места работы. На любой вопрос отвечайте спокойно и без возмущения.

Не имеет смысла умалчивать о наличии открытых кредитных обязательств и просрочек, а также уменьшать их объем. Все сведения о кредитной репутации банк получит в отчете из БКИ. Чем больше несоответствий с информацией, указанной в анкете, тем выше вероятность отказа. Банк расценит это как сокрытие важных сведений и попытку обмана.

При оформлении кредита необходимо указать номера контактных лиц — людей, готовых подтвердить информацию о заемщике. Желательно предоставить телефоны ближайших родственников — супругов, родителей, совершеннолетних детей и т.д. Это повысит шансы на одобрение.

Имейте в виду, что сотрудники вправе позвонить по указанным номерам. Несуществующие или недоступные телефоны — повод для отказа в кредите. Мало кто выдает кредиты без проверок указанных вами данным.

Перед подачей заявки объективно оцените свои финансовые возможности. Выбирайте сумму, которые точно сможете погасить с учетом среднемесячного дохода и регулярных платежей по действующим кредитам.

Неадекватные запросы могут стать поводом для отказа. Например, если при зарплате в 15 тыс. руб. заявитель просит 1 млн. руб. на 3 года, это вызовет подозрения.

Уточните у менеджера, какой лимит доступен при заявленном доходе. Поинтересуйтесь какую сумму лучше запросить для комфортного погашения. При небольшой или средней зарплате лучше оформляйте кредит на долгий срок, чтобы получились адекватные зарплате ежемесячные платежи.

Попросите у менеджера типовой договор для предварительного ознакомления. Это охарактеризует вас, как ответственного клиента. Обратите внимание на:

- Периодичность платежей.

- Схему погашения — аннуитетная или дифференцированная, от этого зависит итоговый размер переплаты и размеры платежей.

- Дополнительные расходы по оформлению ссуды. Залоговый кредит предполагает дополнительные траты на регистрацию сделки в Госреестре, страховку залога, услуги оценщика и т.д. При беззалоговом оформлении могут потребовать открыть текущий счет. В некоторых банках к кредитному договору навязывают кредитную карту.

- Штрафы за просрочки. Необязательно задавать этот вопрос сотруднику банка, достаточно внимательно прочитать условия договора. В документе должен быть отдельный раздел о штрафных санкциях за нарушение сроков.

Отсутствие вопросов, торопливость и желание как можно скорее получить деньги, может вызвать подозрение насчет ваших намерений. После изучения договора уточняйте у сотрудника банка все непонятные детали. Не бойтесь показаться финансово безграмотным — менеджер обязан отвечать на все вопросы, касающиеся кредитных продуктов.

Каждый банк использует свой алгоритм проверки заемщика. По небольшим потребительским кредитам бывает достаточно только автоматизированной обработки. Крупные ссуды требуют более детальной оценки, и решение в данном случае принимается в результате многоэтапного рассмотрения.

Специалист банка в процессе собеседования проводит визуальную оценку и дает свои комментарии в заявке. Социально-психологический портрет рассматривается в совокупности с другими параметрами и может служить поводом для отказа.