Сделаем обзор возможностей получения кредита начинающим предпринимателем (ИП или создателем своей фирмы).

Вот несколько фактов, которые стоит уяснить, прежде чем приступать к поискам кредита.

- Банки практически никогда не выдают займы юридическим лицам и тем более ИП, если их «стаж» в бизнесе менее полугода. Если вы только планируете открыть бизнес, то стоит поискать другие способы получения стартового капитала.

- Просто под бизнес-план кредит также практически никогда не дается. Обычно требуется обеспечение (залог) либо поручительство обладающего хорjшим состоянием лица (физического или юридического).

- Помимо банков, есть другие способы получить заем. Хорошая новость: некоторые из них, например, государственные гранты, не требуется возвращать. Плохая новость: обычно условия менее выгодны, чем в банках. для того, чтобы получить деньги на выгодных условиях (или безвозмездно), приходится вложить немало усилий и времени — так что в итоге подобная помощь оказывается не слишком-то выгодной.

А теперь ближе к делу. Где именно, в каких банках и других организациях вас может ждать положительное решение на льготных условиях?

- Банки с государственным участием. Сбербанк, ВТБ, Россельхозбанк (последний особенно актуален для начинающих фермеров и создателей производств, ориентированных на сельское хозяйство). У Сбербанка практически во всех регионах в настоящее время действует программа кредитования для тех, кто хочет создать бизнес — при условии покупки франшизы или использования типового бизнес-плана.

- Небанковские кредитные организации. Это различные кредитные союзы и кооперативы. Кстати, зачастую они формируются при союзах и объединениях молодых предпринимателей.

- Государственные фонды поддержки предпринимателей. Могут предоставлять поручительство, давать займы с низкой процентной ставкой или вообще без нее. Многие не верят в эффективность работы подобных организаций. Возможно, эффективность в самом деле невелика, но в каждом конкретном случае заинтересованный человек вполне может получить помощь.

Все вышесказанное, кстати, отнюдь не означает, что тому, кто решил запустить свой бизнес обязательно стоит пытаться найти что-то из государственной кормушки или другими способами получить льготы, забыв об обычных коммерческих банках.

Повторимся, зачастую усилия, которые приходится тратить на получение помощи, перекрывают ее реальный размер. Поэтому не стоит забывать о простой возможности, которой пользовались очень многие начинающие бизнесмены.

Этот способ — взять потребительский кредит наличными и вместо того, чтобы проесть его или потратить на бытовую технику, вложить в свое дело. ИП ведь остается физическим лицом, ничто не мешает ему получить заем в этом статусе. Вполне рабочий метод, а главное, вы можете получить деньги довольно быстро.

Банковский кредит для открытия и развития бизнеса ИП. Рассмотрим возможности для его оформления.

Предпринимательская деятельность требует постоянного развития, в том числе вложения денежных средств. Особенно актуальна эта тема для людей, которые только решились открыть собственный бизнес. На данный момент существует специальный кредит для ИП с нуля. Этот вариант поможет получить деньги на открытие бизнеса. При этом, стоит внимательно отнестись к выбору программ и кредитно-финансовых организаций. Благодаря правильному подходу Вы сможете максимально выгодно открыть собственное дело.

Заемные средства являются прекрасным вариантом для начинающего предпринимателя. Поэтому многие решают воспользоваться программами кредитования. При этом, нужно учитывать, что в большинстве случаев кредитование индивидуальных предпринимателей осуществляется на определенные цели, поэтому необходимо заранее продумать целевое назначение.

На данный момент существует два вида кредитования для бизнесменов: для существующей предпринимательской деятельности и для открытия собственного дела. В первом случае получить займ бывает проще. Это обусловлено тем, что банковские организации при выдаче ссуды учитывают платежеспособность клиента. При работающем бизнесе оценить данный параметр гораздо легче. Оценить эффективность бизнеса начинающего предпринимателя пока невозможно, что является дополнительным риском для кредитно-финансовой организации. Поэтому банки предлагают для такой категории клиентов кредиты с более низкими суммами и под более высокие процентные ставки.

Кредитование индивидуальных предпринимателей с нуля – это довольно сложный процесс, поэтому многие бизнесмены часто обращаются за помощью специалистов. Такой подход помогает избежать распространенных проблем.

Сегодня многие банковские организации предлагают специальные предложения для индивидуальных предпринимателей. Особой популярностью пользуются программы от Сбербанка, ВТБ.

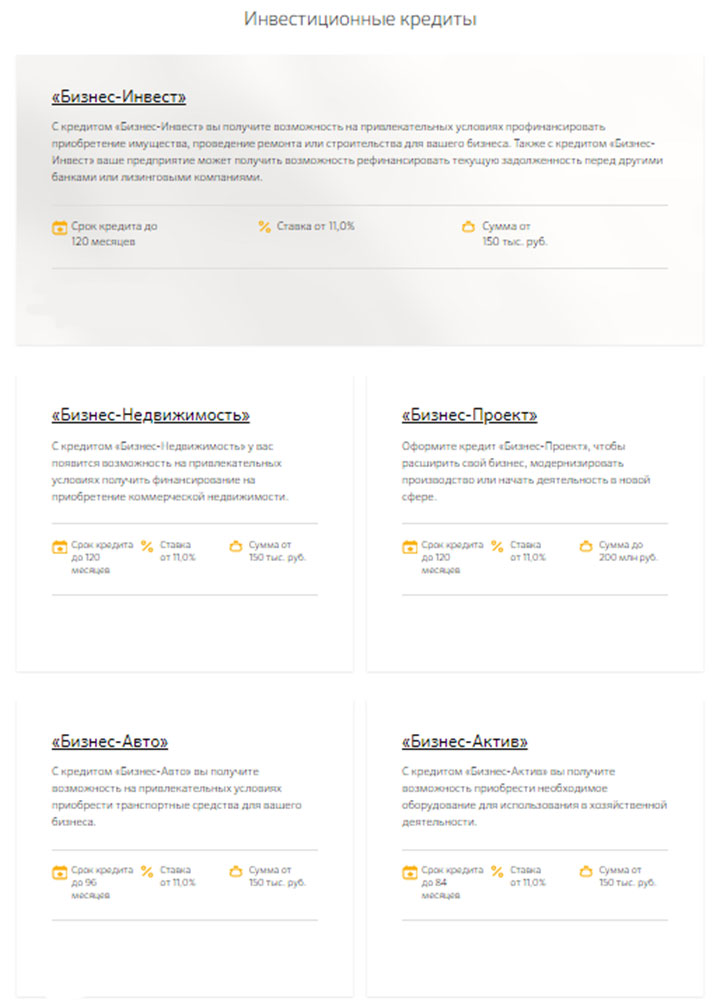

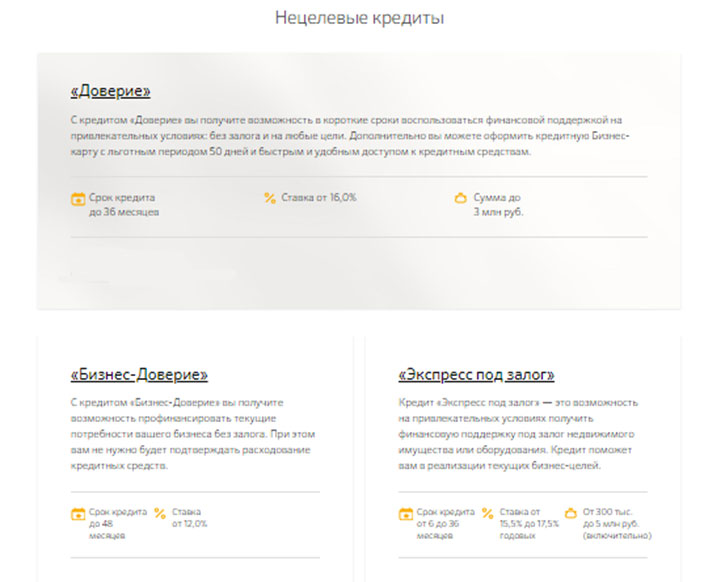

Сберегательный Банк России разработал целый ряд кредитов для бизнесменов. Начинающим предпринимателям стоит обратить внимание на инвестиционные и нецелевые кредиты.

Вышеперечисленные программы позволяют индивидуальным предпринимателям довольно быстро получить средства на открытие бизнеса.

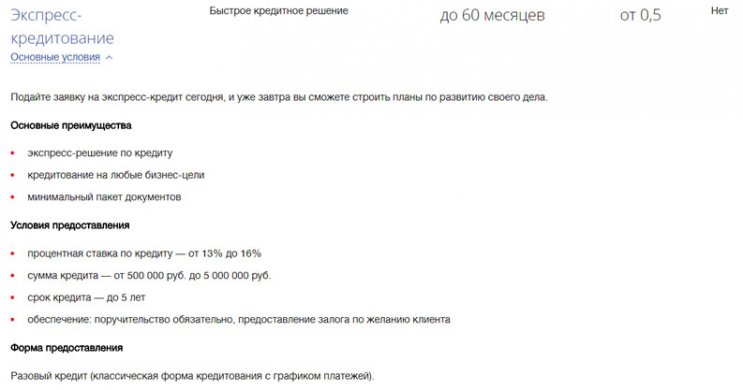

В ВТБ существует программа экспресс-кредитования, которая поможет взять займ довольно быстро, при этом, нет необходимости собирать большое количество документации. Денежные средства выдаются под обязательное поручительство.

Если Вы решили взять заемные средства на открытие собственного дела, то необходимо крайне внимательно подойти к данному вопросу. Постарайтесь изучить как можно больше программ и банков.

Кредит для ИП с нуля – это прекрасный вариант для начинающих предпринимателей. При помощи заемных средств можно открыть собственное дело. При этом, очень важно правильно подойти к вопросу выбора банковского учреждения и программы кредитования. Если Вам сложно сделать выбор самостоятельно или у вас возникли какие-либо вопросы, то вы можете воспользоваться консультацией профессионального кредитного специалиста. Для этого можно заполнить заявку на сайте.

Успешное развитие индивидуального предпринимательства возможно при наличии достаточных средств. Не все бизнесмены обладают такой финансовой подушкой безопасности. Что может быть легче, чем одолжить деньги для собственной деятельности? Однако этот вопрос требует внимательного изучения, ведь на данный момент существуют разные кредиты малому бизнесу.

Взять кредиты предпринимателям реальными деньгами весьма проблематично, а ведь такой способ является востребованным для финансирования собственного бизнеса. Кредит наличными для ИП могут взять отнюдь не все желающие, ведь банковские организации ставят конкретные условия, соблюдение которых значительно повышает возможность получения ссуды для малых предпринимателей. Кредитополучатели же с плохой историей рискуют не получить долгожданную ссуду.

Говорить, что предприниматель обязан иметь свидетельство о регистрации, пожалуй, будет лишним, а вот то, что объект должен состоять в налоговой на учете и исправно платить все взносы – это чрезвычайно важный фактор. Срок ведения предпринимательской деятельности должен быть более полугода, а возраст самого предпринимателя – от 21 года до 60 лет. Максимум, на который вправе рассчитывать ИП – это полмиллиона рублей, если не предоставлять обеспечение, но если есть, что предложить банку из залогового имущества, то сумма может значительно вырасти.

Обратиться за деньгами можно в:

- Альфа-банк;

- МСБ;

- Райффайзенбанк;

- Сбербанк;

- Совкомбанк;

- ОПТ банк и пр.

Банки предлагают кредитные программы, которые подойдут под разные цели, а суммы кредитования могут быть различными. Если нужен кредит для ИП без залога и поручителя, то рассчитывать на большие цифры не приходится, поскольку банковские учреждения должны быть уверены, что бизнесмен вернет деньги вовремя и сполна. Максимальный Кредит малому бизнесу, на который можно рассчитывать при таких условиях будет равен 100-150 тысячам рублей.

Предприниматель должен понимать, что кредиты индивидуальным предпринимателям банк охотнее выдаст тем субъектам, которым деньги нужны на развитие бизнеса, а не на погашение долгов по зарплате. Перед тем, как одолжить деньги, стоит хорошо подумать над целью займа. Среди банковских учреждений, которые одолжат деньги на кредитование малого бизнеса, не требуя каких-либо обязательств можно выделить:

Банковские организации с удовольствием выдают кредиты ИП под залог, поскольку таким способом получают уверенность, что заём будет возращен. При невыплате заемных средств они будут иметь возможность реализовать залоговое имущество с целью получения денежных средств. Обеспечением может выступать как движимое, так и разнообразное недвижимое имущество, счета в банке и пр. Стоит знать, что такие кредитные предложения предоставляются под меньший процент, чем заемные средства без обеспечения.

Суммы предоставляемых продуктов могут быть разными и зависят от стоимости залога. Чем лучше, например, квартира (элитное расположение, площадь, развитая инфраструктура района и др.), предоставленная в качестве обеспечения, тем и ссуда будет больше. Важно понимать, что клиент не получит 100% от рыночной стоимости залога. Нужно быть готовым, что банк предложит порядка 60%, хотя сама цифра может значительно варьироваться.

Поскольку частный предприниматель является физическим лицом, то не существует никаких преград, чтобы получить потребительский кредит для ИП. Заявку можно адресовать в любой банк и получить определенную сумму в зависимости от уровня дохода, предоставляемого обеспечения или поручительства. Процентные ставки могу быть разными в зависимости от банка, запрашиваемой суммы и срока предоставления займа.

С подобной просьбой можно обратиться и в микроорганизации, выдающим экспресс-кредиты без обеспечения и поручительства. Однако, стоит учитывать, что придется пожертвовать значительными суммами на возврат ссуды, потому что финорганизациями выставляется высокая процентная ставка: как страховка на случай невозврата займа и покрытия собственных рисков.

Банкиры не видят преград, чтобы не кредитовать начинающего малого предпринимателя при создании им собственного предприятия или прочего бизнеса. Минус – кредитные учреждения сильно рискуют, поскольку в распоряжении будут только собственные идеи бизнесмена. В качестве подстраховки финансовая организация предложит начинающему ИП небольшую сумму на реализацию своих идей.

Главный документ, который потребуется бизнесмену, чтобы создать дело с нуля и получить кредит на открытие ИП, – это бизнес-план, и чем грамотнее он будет написан, тем больше шансов получить финансовые вливания в собственный стартап. Кредит начинающему предпринимателю во многом зависит от этого документа, поскольку в нем изложены все предполагаемые доходы и расходы.

Деньги на раскрутку собственного проекта можно получить не только в банках. Государство всесторонне поддерживает начинания малого и среднего предпринимательства. Для начала можно обратиться в центр занятости и предъявить бизнес-план со своими идеями. Важно, что можно рассчитывать на сумму, равную 58800 рублей. При развитии сельскохозяйственного дела, стоит обратиться в Минсельхоз РФ для получения льготного займа. Реализовать собственный бизнес можно, обратившись в Банк малого и среднего предпринимательства по программе государственной поддержки.

На первоначальном этапе перед тем, как обращаться за заемными средствами, необходимо подготовить пакет документов (более подробно об этом будет рассказано ниже). Получить кредит ИП может в банке, причем оформить заявку некоторые из них предлагают онлайн. В зависимости от запрашиваемой суммы финансовая организация может выдвигать разные условия по займу.

Не все готовы выдавать деньги под процент начинающему предпринимателю, чтобы тот мог открыть и вести собственное дело. Некоторым бизнесменам, сотрудничающим с банками не первый год, проще решить такую задачу, поскольку они имеют доверительные отношения, и банки могут предложить им оформить овердрафт. Если предприниматель сотрудничает с учреждением не первый год, то такая возможность может стать реальной палочкой-выручалочкой.

Как получить кредит на бизнес, если деньги нужны на покупку оборудования или транспортных средств? Не надо забывать, что всё это можно приобрести в лизинг. Данный способ может быть выгоден тем, что не потребуется много времени на оформление документов, да и переплата будет минимальной, если и вовсе нулевой. Кроме всего сказанного, не стоит забывать про помощь, выгоды и льготы, оказываемые государством через МСП Банк.

Просто по желанию человека ссуду могут выдать лишь на потребительские нужды, да и то для этого понадобится как минимум паспорт. Какие нужны документы для кредита ИП, можно увидеть в ниже приведенном списке. Стоит учитывать, что каждый кредитор вправе потребовать дополнительные справки или бумаги (декларации, уставные документы и пр.), поэтому важно быть готовым к такому повороту событий. Как правило, из основных документов, которые обязательно придется предоставить в банк, будут следующие:

- паспорт;

- заполненная анкета;

- свидетельство о регистрации ИП;

- бизнес-план ( для стартаперов);

Что же предлагает крупнейший банк страны? На сайте можно ознакомиться с условиями, которые предъявляются, чтобы получить кредит для ИП в Сбербанке. Максимально простые же для получения являются следующие: