Многие заемщики сегодня задаются вопросом: а выгодно ли погашать ипотеку досрочно, в условиях кризиса и масштабной девальвации рубля. Однозначного ответа на этот вопрос нет, ведь вариантов развития события очень много, как много и разных факторов, при которых такой шаг может быть выгодным, а может, и нет. Давайте узнаем, выгодно ли погашать ипотеку досрочно или лучше сделать вклад на эту сумму, погасив заем немного позже, но уже с процентами.

В качестве примера расчетов предлагаю воспользоваться очень удобным калькулятором от на нашем сайте , который сравнит все возможные варианты развития событий, как при досрочном погашении, так и при погашении после открытия вклада. Какие варианты есть?

- Сразу погашаем ипотеку частично досрочно на энную сумму

- Не погашаем ипотеку сразу, а открываем вклад на эту энную сумму и уже погашаем ипотеку вместе с процентами по депозиту

- Просто открываем вклад и не погашаем ипотеку частично досрочно

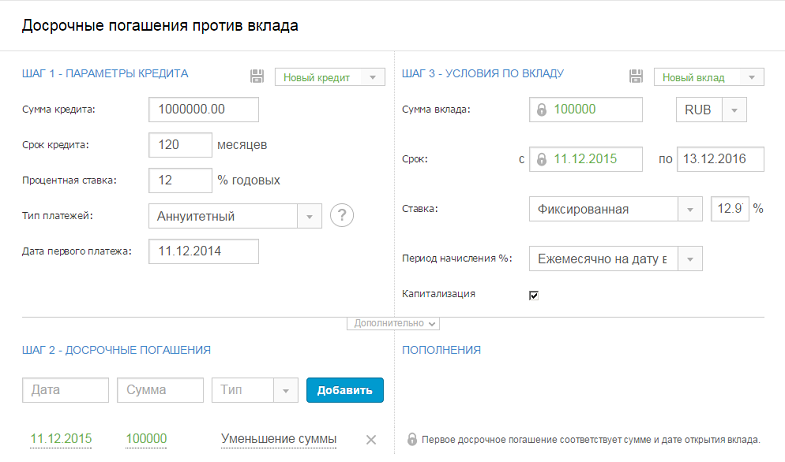

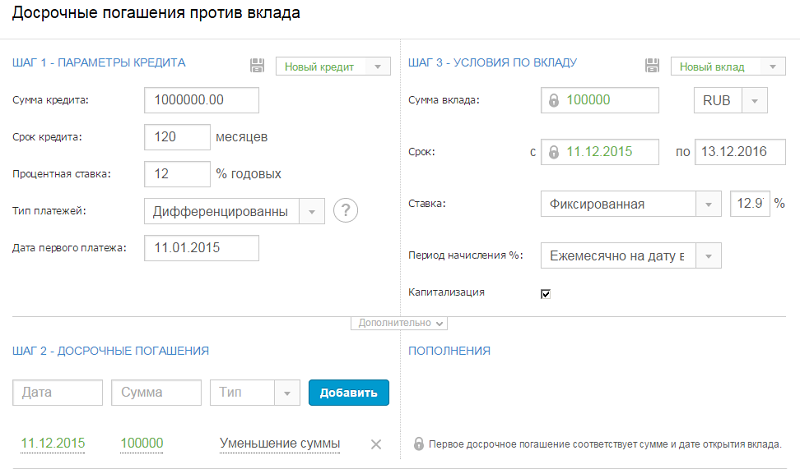

Допустим, у вас ипотека в размере 1 миллиона рублей, сроком на 10 лет, то есть 120 месяцев. В качестве процентной ставки возьмем среднюю величину в размере 12% годовых. В итоге у нас получится, что ежемесячный платеж составит 14.347 рублей и 9 копеек. Хочется отметить, что расчеты в этом случае проводились по аннуитетному типу кредита, а не дифференцированному. Итоговая сумма выплат по ипотеке за 10 лет составит 1.721.082 рубля и 11 копеек.

Предположим, что через год у вас появилась свободная сумма средств в размере 100 000 рублей, которой вы хотите частично покрыть ипотеку. Появляется резонный вопрос, а не выгоднее ли открыть вклад на эту сумму и погасить ипотеку еще через годик, но уже с капитализированными по нему процентами?

Чтобы сравнить выгоду от всех способов и вариантов, забиваем все данные по вкладу и ипотеке в онлайн-калькулятор.

Воспользовавшись сравнительным калькулятором с вышеупомянутого ресурса, мы получаем следующий итог:

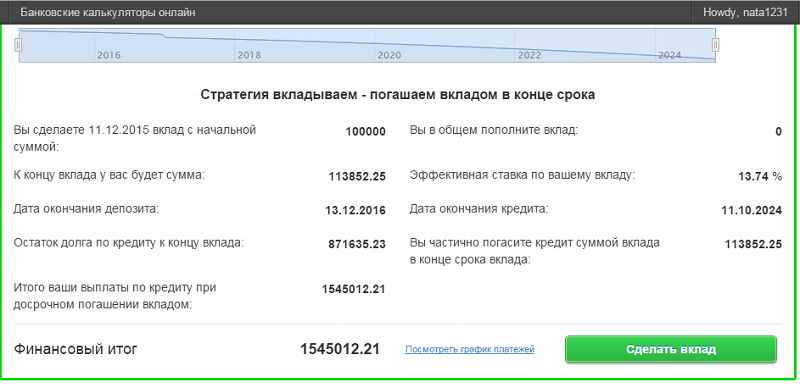

По данным видно, что воспользовавшись вариантом №2 с погашением ипотеки после закрытия вклада, мы заплатим банку 1 миллион 545 тысяч 12 рублей и 21 копейку.

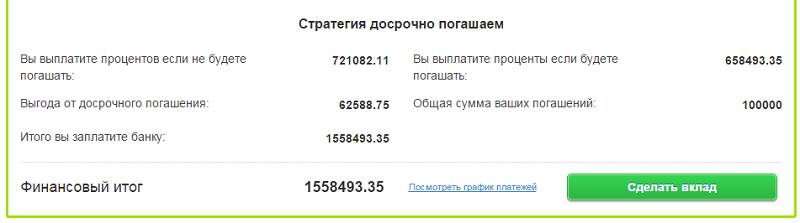

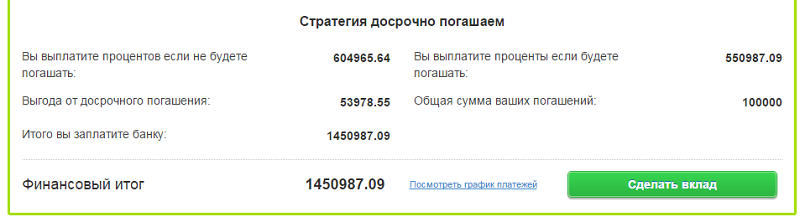

Если рассматривать вариант №1 с частичным погашением ипотеки без открытия вклада, итоговая сумма выплат будет больше, что прекрасно просматривается в калькуляторе:

Если сравнивать итоговые суммы при обоих вариантах, получается что частичное погашение вкладом выгоднее на 13 481 рублей и 11 копеек.

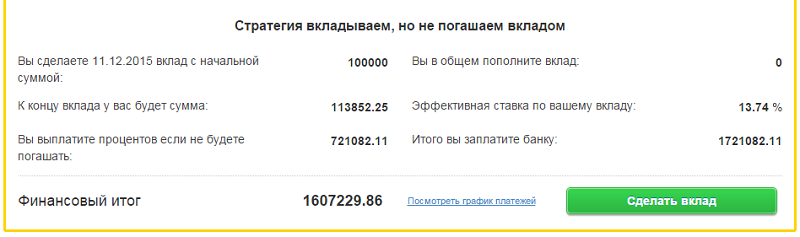

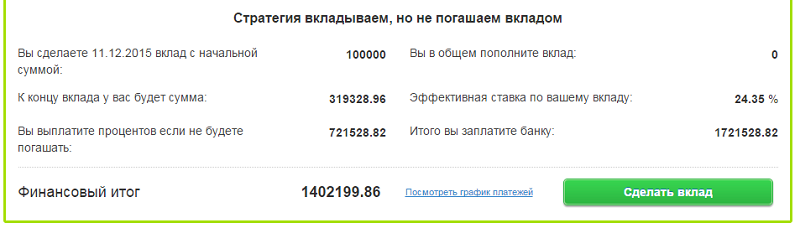

Если рассматривать вариант №3, при котором вы просто открываете вклад, но ничего не погашаете, долг на тот момент составит 1607229.86 рублей. Что превышает предыдущие суммы почти на 50 тысяч рублей. Но при этом, вы будете иметь вклад на 100 000 рублей, а с учетом капитализации сумма увеличится на 13 852 рубля.

Также можно сэкономить еще больше, открыв вклад не на 12 месяцев, а на 2 года. В случае досрочного погашения вкладом в этом случае, долг составит 1 530 779 рублей.

Напомню, при частичном досрочном погашении ипотеки на сумму 100 000 рублей, итог составит 1 558 493 рубля 55 копеек. Экономия на лицо, более 28 тысяч рублей.

Однако здесь нужно учитывать, что данные представлены по аннуитетному типу кредита, а что будет при дифференцированной ипотеке? Давайте сравним результаты. Опять же заполняем поля калькулятора, только меняем тип кредита.

В итоге, очевидным является тот факт, что дифференцированный тип погашения ипотеки намного выгоднее аннуитетного. Разница составляет порядка 113 тысяч рублей, что прекрасно видно в калькуляторе. Что касается досрочного погашения, то в этом случае погашение вкладом также выгоднее, первого варианта.

Проведя несложные математические расчеты, можно увидеть, что разница между единовременным частичным погашением и погашением ипотеки вкладом составляет порядка 14 тысяч рублей при дифференцированном типе кредита. Напомню, что при аннуитете, эта сумма составляет около 13 тысяч.

Напомню, от частично досрочного погашения, вы выиграли бы все лишь 62 588 рублей. А здесь можете заработать 219 000. Если ипотека будет дифференцированной, итоговый плюс будет еще больше. Как видно, что погашать досрочно дифференцированную ипотеку выгоднее намного.

И все же, выгодно ли погашать ипотеку досрочно? Нет, не выгодно, причем ни одним из 3-х первых способов.

- Выгода от частично досрочного погашения ипотечного кредита на сумму в 100 000 рублей составит 62 588 рублей

- Выгода от досрочного погашения ипотеки вкладом на 1 год составит 76 440 рублей

- Выгода при открытии вклада до конца кредита составит 319 328 рублей

Как мы уже поняли, самым выгодным вариантом в ситуации, когда появляется энная сумма средств, станет открытие вклада до самого окончания ипотеки. Не нужно закрывать этими средствами кредит, выгоднее открыть вклад и платить заем по графику. На этом можно заработать в разы больше, чем при погашении ипотеки досрочно или вкладом.

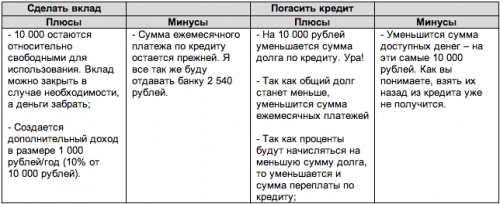

Недавно у меня появились свободные деньги. И как всегда, когда они возникают, возникла приятная проблема – куда их потратить? Всякие бесполезные покупки я сразу отмел. Меня интересовало, как их можно использовать еще? Поэтому мой выбор остановился на двух возможных вариантах:

- Вклад;

- Или погашение части моего старого кредита. Как ни странно, на этом тоже можно заработать.

- У нас в наличии есть 10 000 свободных рублей;

- В августе 2011 года мы решили сделать в квартире ремонт и купить тонну бананов. Для этого мы взяли кредит в размере 100 000 рублей;

- Кредит был взят в августе 2011 года, таким образом, кредит уже погашается в течение 15 месяцев;

- Ежемесячный платеж по кредиту: 2 540 рублей, способ погашения — аннуитет (Аннуитет – когда кредит погашается равными долями. Например, 2 540 рублей ежемесячно. Удобно. Но переплачиваем больше, чем в других случаях).

- Срок кредита: 5 лет;

- Проценты начисляются ежемесячно на сумму оставшейся задолженности;

- В качестве альтернативы рассмотрим вклад под 10% годовых с начислением процентов раз в год.

В обоих этих случаях в нашей жизни что-то происходит. Попробуем понять что.

Теперь переходим к самому интересному. Поймем, сколько мы заработаем в обоих случаях и на что нам этого хватит.

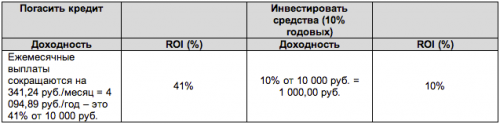

Для этого попробуем рассчитать доход от наших вложений во вклад и в кредит, так называемый ROI.

ROI – показатель доходности инвестиций. Выражается в %. Подразумевает сравнение суммы дохода от вложения и самой суммы вложения. Например, я положу в банк 10 000 рублей, а через год получу назад 11 000 рублей. Получается я заработал 1 000 рублей – это мой доход. Он составляет 10% от суммы первоначальных вложений. Считается это так:

(Сумма дохода/Сумму первоначальных инвестиций)×100% = (1 000/10 000)×100% = 0,1 × 100% = 10%

Этот показатель нужен для того, чтобы сравнивать разные вложения и инвестиции. Где ROI больше 0 там и выгоднее. Например, что лучше вложить 5400 рублей и получить 500 или вложить 7 800 и получить 600? ROI поможет ответить на этот вопрос. В первом случае ROI = 9,3%, а во втором 7,7% (попробуйте рассчитать самостоятельно). В первом варианте больше. Он выгоднее. Получается выгоднее вложить эти 7 800 в то место, где дают 500 рублей за 5 400. В этом случае мы получим 722 рубля, вместо 600. А представьте, вы бы вложили 100 000?

В случае вклада все ясно – сколько денег заработано, столько и является доходом. То есть 10% от 10 000 = 1 000 рублей дохода. Следовательно, ROI вклада = 10%.

Что касается кредита – тут все несколько сложнее. Надо понять одну простую вещь. По сути, доходом от такого рода инвестиций будет уменьшенная сумма ежемесячных платежей. Потому как сокращение расходов ведет к увеличению суммы остающихся у вас средств. Например, вы платили по кредиту 10 000, а стали платить 9 000. Выгодно? Безусловно, даже лишняя 1 000 – это приятно. Так вот, важен не размер сумм платежей, а то, что вы их уменьшаете. В бизнесе применяется простой подход: то, что сэкономлено – это заработано. Применяйте его и вы. Чем меньше мы платим, тем больше у нас остается денег для наших нужд.

Итак, что у нас с кредитом. Проведя расчёты (с помощью банковского служащего или таблички, которую вы можете выгрузить для работы в Excel или Google Docs), мы установим, что вложив 10 000 в наш кредит, мы уменьшим наши ежемесячные платежи на 341,24 рубля. То есть получим дополнительный доход в размере 341,24 рублей. Казалось бы немного. Но за год (12 месяцев) набежит уже 4 094,89 рубля. То есть больше, чем по вкладу. Отлично! Можем потратить эту сумму на следующий Новый год или положить их еще раз в счет погашения кредита. Кстати, а какой тут ROI? Вы можете рассчитать его самостоятельно. Он получится у вас равным 40,9% или 41% для ровного счета. Таким образом, видно, что, благодаря уменьшению платежей, мы получаем ROI погашения кредита = 41% годовых.

Кроме этого, есть еще один момент, который следует обсудить. Это сумма переплаты по кредиту. В файле приведен расчёт, который показывает, что в результате уменьшения долга по кредиту, сумма переплаты уменьшится с 52 тыс. до 49 тыс. рублей — точнее на 3 157,72 рублей. Эта сумма экономится, а значит, зарабатывается за оставшиеся 45 месяцев (помните, мы платим кредит уже 15 месяцев).

Таким образом, месячная доходность = 3 157,72 рубля/45 месяцев = 70,16 рублей/месяц. За год = 70,16 рублей × 12 месяцев = 841,92 рубля. Это тоже можно считать дополнительным плюсом досрочного погашения кредита и косвенным доходом от данной инвестиции = 8,4% (841,92 рубля/10 000 рублей × 100%).

Итого, общая доходность от досрочного погашения кредита = 4 094,89 рублей (сокращение платежей) + 841,92 рубля (уменьшение суммы переплаты) = 4 936,81 рублей = 49%. Теперь нам точно хватит на начало празднования Нового года!

Итак, как же выбрать вложение нам, простым смертным?

1. Если у вас уже есть свободные средства, то решить, хотите ли вы получить дополнительный доход?

2. Проанализировать, какие вам доступны варианты вложений.

3. Определить, в виде чего вы будете получать доход от данных вложений? В случае вклада – это проценты по вкладу, в случае кредита – размер уменьшения ежемесячных платежей и уменьшение суммы переплаты по кредиту.

4. Определите размер дохода. В случае банковского вклада – это % по вкладу, в случае с кредитом вам поможет таблица или расчеты банковского специалиста.

5. Рассчитайте размер годового дохода. Пока в рублях.

6. Рассчитайте доходность инвестиций (ROI). Полученную годовую сумму дохода разделите на сумму инвестиций и умножьте на 100%. Вы получите процентное выражение доходности инвестиций. Полученный от разных инвестиций процент можно сравнивать между собой, определяя наиболее выгодную инвестицию.

7. Вуаля! Поздравляю! Вы на пути к богатству!

Лично я рассчитал (и это тут ключевое слово), что мои свободные 10 000 рублей намного выгоднее вложить в погашение кредита и получить с этого 49% годовых. Надеюсь, и вам эта статья поможет принять правильное решение в нелегком, но таком приятном вопросе, как инвестирование. Распоряжайтесь своими финансами с умом. Включайте соображалку 🙂

upd. Кстати, мы продолжили изучать тему Личных финансов, уже в новой статье про обесценивание денег. Welcome!

Возможно, Вам будут интересны другие статьи автора:

Россияне чаще всего оформляют ипотеку на 10-15 лет. Однако средний срок погашения жилищного кредита, по подсчётам экспертов, составляет 7 лет. Заёмщики торопятся вернуть деньги банку как можно быстрее. Сравни.ру расскажет, как выгоднее это сделать.

Мария и Александр заняли у банка на покупку квартиры в новостройке 3 млн рублей на 10 лет. Ставка составила – 12% годовых (ипотека с государственной поддержкой). Если они будут ежемесячно вносить только установленный кредитором платёж в размере 43 тыс. рублей, их переплата составит 2,16 млн рублей. Но новоиспечённые обладатели квартиры уверены, что могут платить и большую сумму в счёт погашения задолженности – ещё как минимум по 10 тыс. рублей к каждому платежу.

Их знакомые – Дмитрий и Светлана – оказались в схожей ситуации, но решили, что каждый месяц сумму для досрочного погашения будут вносить на депозит и зарабатывать на процентах, чтобы в итоге накопленные средства разом внести досрочно. Кто же из них прав?

Маша + Саша = ипотека

Мария и Александр каждый месяц вносили в счёт погашения ипотеки 53 тыс. рублей вместо 43 тыс., установленных банком. Это позволило им погасить кредит досрочно – за семь лет. Стоимость заёмных денег для них составила 1,45 млн рублей вместо изначальных 2,16 млн рублей.

Сумма досрочного платежа идёт в счёт погашения тела кредита.

За эти семь лет семейная пара внесла 840 тыс. рублей досрочно и сэкономила примерно 718 тыс. рублей – эту сумму и можно условно считать доходностью Марии и Александра.

Дима + Света = ипотека

Дмитрий и Светлана пошли другим путём и в период внесения своего первого платежа по ипотеке открыли вклад в банке с возможностью пополнения и капитализацией процентов, разместив на нём 10 тыс. рублей под 12% годовых (максимальная ставка по такому продукту сегодня).

Каждый месяц они вносили на счёт ещё по 10 тыс. рублей и в результате, чтобы накопить на досрочное погашение, как и Марии с Александром 840 тыс. рублей, им потребовалось вместо 7 лет всего лишь 5 – за счёт процентов по вкладу.

На первый взгляд, Дмитрий и Светлана ушли далеко вперёд от своих знакомых в вопросах экономии. Но это ошибочное представление – на самом деле, за эти пять лет семья уже переплатила банку 1,52 млн рублей. Размер задолженности к этому моменту уменьшился до 1,94 млн рублей. Суммы вклада хватит, чтобы сократить его до 1,1 млн рублей.

Если остаток кредита погашать ежемесячно по 53 тыс. рублей (ведь больше не надо вносить деньги на вклад), то потребуются ещё 2 года и размер переплаты вырастет на дополнительные 139,9 тыс. рублей. А совокупная стоимость кредита за те же семь лет составит 1,7 млн рублей вместо 2,16 млн. Значит сэкономить второй паре удалось лишь около 507 тыс. рублей.

По закону, заёмщик должен за месяц уведомлять банк о каждом намерении внести досрочный платёж. Но банк может сократить этот период или отменить его.

Можно предположить, что Дмитрий и Светлана будут копить на отдельном счёте не пять лет 840 тыс. рублей, а семь лет – ровно столько, сколько потребовалось Марии и Александру для полного погашения кредита. В таком случае, размер их вклада достигнет 1,32 млн рублей, а остаток задолженности по кредиту будет 1,3 млн рублей. Направив накопленные деньги на погашение, семья останется в плюсе почти на 24 тыс. рублей. Но с учётом стоимости кредита – за семь лет пара переплатит банку 1,9 млн рублей вместо обозначенных выше 2,16 млн, итоговая выгода составит 229,4 тыс. рублей.

Как выгоднее досрочно погашать ипотеку?

Почему гасить досрочно выгоднее, чем копить?

Казалось бы, ресурсы у двух семей одинаковые и из семейного бюджета на все эти цели выделялись равные суммы. Почему же Александру и Марии удалось сэкономить 718 тыс. рублей, а Дмитрию и Светлане – 229 тысяч (максимум 507 тысяч в зависимости от стратегии поведения)? Всё дело в том, что первые несколько лет – в случае наших пар речь идёт о 4,5-5 годах – основная часть ежемесячного платежа идёт на оплату 12% годовых по кредиту и только остатки по чуть-чуть уменьшают само тело кредита, на которое и начисляются ежемесячно проценты. Поэтому пока Александр и Мария активно сокращали размер задолженности и поэтому им с каждым месяцем всё меньше начисляли процентов, Дмитрию и Светлане приходилось оплачивать стоимость с учётом большей суммы.

Но это правило работает только в том случае, если проценты по кредиту и вкладу одинаковые или отличаются не более чем на 1-3 процентных пункта. Что и закономерно для вяло-текущей ситуации на рынке.

Когда вклад выгоднее досрочных платежей?

Однако вспомним беспокойный декабрь 2014 года, когда ставки по вкладам взлетели до 17% и выше. Всем тем, кто успел зафиксировать доходность на таком уровне, будет выгоднее продолжить пополнять вклад, нежели направлять свободные деньги в счёт погашения дешёвого относительно вклада кредита.

Но здесь стоит отметить, что зафиксировать аномально высокую доходность по вкладу надолго нельзя – как правило, такие ставки предлагаются в период турбулентности на рынке на короткий срок – 1-3 месяца, максимум 1 год. После этого периода заёмщику будет выгоднее вернуться к ежемесячным досрочным платежам.

Из каких средств можно погашать ипотеку досрочно?

На втором месте – деньги от государства. Каждый из заёмщиков – в нашем случае и Мария, и Александр или и Светлана, и Дмитрий могут вернуть по 13% от стоимости квартиры (но не более 260 тыс. рублей в одни руки) и ещё по 13% с переплаты по ипотеке (можно вернуть до 390 тыс. рублей).

Советы Сравни.ру: