Ипотечное кредитование – удобный и быстрый способ купить приглянувшуюся квартиру, дом или комнату.

На первый взгляд оформление такого варианта кредита достаточно простое, однако ипотека имеет множество подводных камней: требования к заемщикам, квартире, зданию, уровню доходов и возрасту клиента банка достаточно высоки.

Кроме того, обязательна оценка имущества и страхование кредитуемого.

Ипотека – вид кредитования для приобретения недвижимости, в котором последняя выступает залогом перед кредитором. Заемщику выдается сумма денег, оформленная в виде кредита.

Он обязуется регулярно погашать ее частями вместе с процентами, а гарантией выплат и служит недвижимое имущество – квартира, частный дом, автомобиль, участок земли.

Ипотека в условиях стабильно высоких цен на жилье является чуть ли не единственным способом приобрести квартиру или дом для многих граждан России. Срок такого кредита высок: выдается на 5, 10, 20 и более лет.

Ипотечное кредитование имеет несомненные преимущества для заемщика:

Доступность. Если клиент имеет стабильный доход, он практически стопроцентно может получить желаемую сумму для покупки квартиры.- Быстрота. Кредит выделяется сразу же после оформления.

- Специальные банковские программы для военнослужащих, молодых семей и так далее.

- Невысокие проценты и большой выбор условий кредитования.

Есть и недостатки:

Условия ипотеки различны в зависимости от кредитующего банка, но в целом они таковы:

Сама недвижимость обязательно оценивается независимыми экспертами. Расходы при этом несет заемщик.

Любой гражданин, соответствующий установленным банком требованиям, может без проблем оформить ипотеку:

Возраст не ниже 23 и не более 65 лет. Если заявитель близок к предельной границе, до скольки лет дают ипотеку в конкретном банке, она оформляется на меньший срок – 5–10 лет максимум.- Размер трудового стажа – не менее 2 лет. По последнему месту официального трудоустройства – не менее 6 месяцев.

- Кредитная история положительная, у заемщика нет просрочек, невыплаченных кредитов.

- Размер зарплаты позволяет гасить ипотеку, причем на погашение может уходить не весь объем дохода. Этот вопрос рассматривается в индивидуальном порядке, поскольку не всегда доходы заемщика можно подтвердить справкой.

- Заемщик не состоит на учете в полиции, психиатрической лечебнице или наркологическом диспансере.

В идеальном варианте кредитуемый должен иметь следующие характеристики:

- Заявитель имеет собственные средства, чтобы внести первый взнос.

- Зарплата (или иной официальный доход) выше ежемесячного платежа минимум в 2 раза.

- Ипотека оформляется на квартиру вторичного рынка в новом доме.

- У заемщика есть другое ценное имущество: автомобиль, квартира, земельный участок.

- Заявитель имеет полную семью, в которой нет большого количества иждивенцев, и оба супруга работают официально.

- Официальный стаж на одном (последнем) месте работы более 2–3 лет.

- Имеются поручители, которые могут подтвердить свою платежеспособность документально.

- Нет других непогашенных кредитов или займов МФО.

Основное требование к недвижимости, которая приобретается в ипотеку, — ее рентабельность. Она важна, потому что выступает залогом и в случае непогашения банк вынужден будет ее продать.

Поэтому требования к квартирам и домам под ипотеку следующие:

Дом не должен быть признан подлежащим сносу или аварийным.- Приобрести можно и целую квартиру, и ее часть (комнату).

- Не должно быть незаконных перепланировок, а фактическое состояние должно соответствовать техплану БТИ.

- В помещении должны быть коммуникации, отопление, санузел, вода, газ и свет.

- Не выдается ипотека на жилье муниципальной или госсобственности.

- Недвижимость не должна иметь обременений: залога, прав третьих лиц, ареста и так далее.

- В квартире на момент покупки не могут быть зарегистрированы (или являться собственниками) дети, не достигшие совершеннолетия.

Особое внимание банк уделяет состоянию квартиры. Сложности могут возникнуть, если жилье находится в домах барачного типа, коммуналках, старых зданиях. Оптимальным вариантом будет квартира в новостройке.

К самому многоквартирному или обычному дому также предъявляются определенные требования:

- Если речь идет о деревянном или садовом доме, он должен быть возведен не раньше 1990 года.

- Этажность МКД – не менее 4 этажей, или меньше, если он построен после 1991 года.

- Дом не состоит на учете на капремонт, не аварийный и не подлежит сносу или реконструкции.

- Деревянные дома, садовые домики, а также строения и здания с деревянными перекрытиями редко могут стать предметом ипотеки – потребуется положительный ответ оценщика о состоянии дома.

- Фундамент дома должен быть выполнен из кирпича, бетона или камня.

Сразу же после покупки квартиры или дома в ипотеку заемщик приобретает законное право собственности. Однако при оформлении свидетельства в Росреестре на недвижимость накладывается обременение в виде залога.

До даты полного погашения долга нельзя осуществлять с квартирой такие действия:

продать;- обменять;

- подарить;

- зарегистрировать третьих лиц в квартире;

- сдать квартиру в аренду;

- разделить;

- заложить.

Теоретически эти операции осуществимы: необходимо получение письменного согласия залогодержателя-банка. Но на практике банковские учреждения редко идут навстречу заемщикам в этом вопросе, поскольку риск невозврата долга возрастает.

Регистрировать в Росреестре необходимо:

Собственником заемщик становится только после ввода дома в эксплуатацию, а банк – залогодержателем. До этого момента у кредитора нет гарантий возврата, поскольку и квартиры фактически нет.

Большинство крупных банков предлагают заемщикам специальные условия кредита в зависимости от статуса клиента, которые оформляются в рамках особых программ ипотечного кредитования.

Участвовать в данном виде ипотеки могут те, кто служит по контракту, заключенному после 2005 года. При этом используется накопительная система.

После подачи заявления в конце года на специальный счет военного поступает фиксированная сумма в рублях. Средства имеют целевое назначение – покупку жилья в любом городе РФ.

Если этих средств не хватает, можно оформить ипотеку или доложить собственные сбережения.

В рамках программы кредит предоставляется молодым (до 35 лет) родителям одного или более детей или просто супружеской паре. Этой ипотекой можно воспользоваться только один раз.

Предъявляются и дополнительные требования:

- количество метров квадратных на человека в семье должно быть меньше нормы;

- жилье может быть признано аварийным;

- должен соответствовать уровень дохода и так далее.

Данная ипотечная программа основана на предоставлении банковского кредита на строительство частного дома.

Создается паевой фонд, заемщики вносят средства. Как только собирается от 30 до 60% нужной суммы, строительный кооператив добавляет недостающую часть и начинает оформлять документы.

Жилье становится залогом ЖСК. Кредит выдается на 15–20 лет.

Ипотека в РФ набирает обороты. Уже более миллиона семей смогли обзавестись собственными квартирами и домами с ее помощью. Банки-конкуренты предлагаются новые программы, упрощают процедуру сбора документов и подачи заявления, предлагают низкие проценты и дополнительные бонусы.

В видеосюжете рассказывается, что представляют собой ипотечные кредиты, выдаваемые банками в России.

Развенчиваются наиболее популярные мифы, касающиеся приобретения жилья в ипотеку. Даются советы, как минимизировать риски при оформлении подобного кредита и попасть в долговую яму.

Рубрика: 9. Финансы, деньги и кредит

Дата публикации: 03.04.2014

Статья просмотрена: 2633 раза

Одним из главных инвесторов на ипотечном рынке может стать Пенсионный фонд Российской Федерации. Еще в 2002 году ему было законодательно разрешено инвестировать свои средства в ипотеку. Рынок ипотеки в России сильно стандартизирован, благодаря наличию стандартов Агентства по ипотечному жилищному кредитованию (АИЖК), который был создан в 1997 году с целью, сформировать систему рефинансирования долгосрочных ипотечных кредитов, предоставляемых банкам. В период с 2002 по 2010 года достаточно резко возрос интерес к постановке и реализации ипотечно-строительных проектов (ИСП) со стороны частных инвесторов. Повышению инвестиционной привлекательности ИСП способствовал рост платежеспособного спроса, который наблюдался после финансового кризиса 1998 года, а также приоритетные цели государства заменить государственные бюджетные средства, направленные на строительство жилья, иными источниками финансирования.

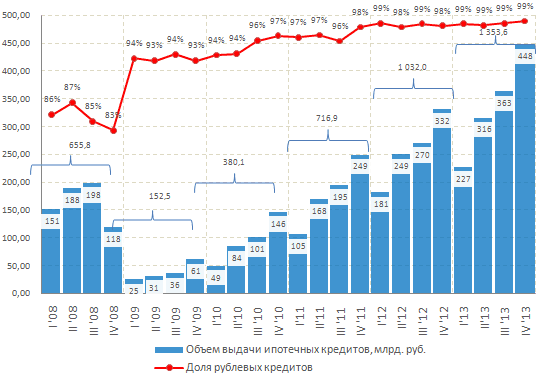

1 февраля 2008 года АИЖК установило новые требования, согласно которым суммы свыше 1,5 млн.рублей начали выдавать в долг лишь тем заемщикам, которые имеют возможность осуществить первоначальный взнос в размере не менее 20 % от общей суммы. Рассмотрим объемы выдачи ипотечных кредитов и их доли (рис.1).

Рис. 1. Динамика объема выдачи ипотечных кредитов и доли ипотечных кредитов в рублях в 2008- 2013 гг. [1]

В период с 2008 по 2013 год мы видим увеличение объема выдачи ипотечных кредитов. Однако экономический кризис затронул и строительную отрасль. Произошло снижение темпов строительства и ввода жилья в эксплуатацию вследствие перекрытия каналов кредитования. Это мы видим в первом квартале 2009 г. Здесь объем выдачи кредитов не превышает 25 млрд рублей, что почти в 4 раза меньше, по сравнению на конец 2008 г. После финансового кризиса происходит оживление экономики и уже к концу 2011 г. объемы составляют 249 млрд рублей.

С 14 сентября 2012 года ставка рефинансирования Центробанка России составляет 8,25 %. Это также является одной из основополагающих причин повышения процентных ставок по ипотеке: банки не могут выдавать кредиты ниже ставки рефинансирования.

Сейчас банки, работающие по ипотечным программам, устанавливают ставки в границах 10,5–15,5 % годовых при покупке нового жилья и 10–14,5 % при приобретении недвижимости на вторичном рынке. Предоставление налоговой льготы компенсирует заемщику сумму подоходного налога в размере 13 % стоимости жилья. Аналитический центр по ипотечному кредитованию и секьюритизации РУСИПОТЕКА опубликовал рейтинг ведущих ипотечных банков по итогам работы в 2013 году. Как и в предыдущих годах, лидерами стали банки с государственным участием. Ведущее место занял Сбербанк, объем выдачи ипотечного кредита которого в 2,58 раз превышает объема выдачи банка ВТБ 24. Третье место занял Газпром.

Объем выданных ипотечных кредитов, млн рублей

Количество выданных ипотечных кредитов

Ипотека — залог недвижимого имущества, главным образом земли и строений, с целью получения ипотечной ссуды. Ипотека представляет такой вид залога, при котором закладываемое имущество не передается в руки кредитора, а остается у должника. Под ипотекой понимают также закладную и долг по ипотечному кредиту.

Ипотечное кредитование это выдача кредита банком под залог недвижимого имущества. Ипотечный кредит одна из составляющих ипотечной системы. В настоящее время ипотечное кредитование является одним из способов улучшения жилищных условий граждан. Граждане берут в банках кредиты на покупку недвижимого имущества, при этом сама приобретаемая недвижимость поступает в ипотеку (залог) банку как гарантия возврата кредита (ипотека в силу закона).

Ипотечным кредитованием является также залог уже существующего недвижимого имущества собственника для получения им кредита или займа, которые будут направлены либо на ремонт или строительство, либо на иные нужды по усмотрению заемщика-залогодателя (в большинстве случаев он же является собственником недвижимости).

Анализ ипотечного кредитования позволяет выделить два его основных направления:

— ипотечное кредитование физических лиц в части приобретения жилья, с целью улучшении существующих жилищных условий под залог жилой недвижимости или прав на нее;

— ипотечное кредитование юридических лиц на развитие бизнеса, где гарантией возврата также выступает недвижимое имущество, и собственно ипотечное жилищное кредитование.

На современном этапе развития экономики, во многих странах мира приобретение жилья в кредит является не только основной формой решения жилищной проблемы, но и сферой экономической деятельности, ключевую роль в которой играют банковские и другие кредитные структуры.

Двухуровневая система ипотечного кредитования:

1) заемщик — юридическое или физическое лицо, берущее кредит под залог недвижимости;

2) кредитор — банк;

3) ипотечное общество (агент) — основной элемент самофинансируемой системы ипотечного кредитования. Оно выкупает у банка закладные, выпускает ценные бумаги, обеспеченные ипотечными кредитами. Средства от продажи таких ценных бумаг идут на новые кредиты;

4) инвесторы — покупатели ипотечных ценных бумаг. Как правило, это пенсионные фонды, страховые компании, банки.

Суть двухуровневой модели состоит в том, что выданные на первичном ипотечном рынке ипотечные кредиты переуступаются специально созданным субъектам — операторам вторичного рынка. Секьюритизация — трансформация банковских кредитов и других активов в фондовые ценности для продажи инвесторам. Секьюритизованные ипотечные кредиты облегчают доступ агентств к готовым инвестиционным рынкам. Вторичный рынок позволяет первичным кредиторам продавать займы и таким образом получать средства, необходимые для выдачи новых займов. Созданием вторичного рынка достигается экономическая цель перераспределения рисков и их снижения за счет распределения кредитных и рыночных рисков по каждому кредиту среди множества инвесторов.

За счет организации вторичного ипотечного рынка в странах англо-саксонской системы права достигаются определенные цели: перераспределение капиталов как из различных регионов, так и из различных областей деятельности: рефинансирование первоначальных кредиторов; снятие рисков с первоначальных кредиторов за счет переуступки ипотечных кредитов операторам вторичного ипотечного рынка; перераспределение рисков, связанных с осуществлением ипотечного кредитования между участниками вторичного ипотечного рынка.

Суть одноуровневой системы ипотечного кредитования состоит в том, что выдавший кредит ипотечный банк самостоятельно рефинансирует ипотечные кредиты за счет выпуска ценных бумаг облигационного типа — закладных листов. Выпуск и обращение закладных листов регулируются специальным законодательством. Деятельность эмитентов закладных листов, как правило, законодательно ограничена выдачей ипотечных кредитов и иными операциями, характеризующимися невысокой степенью риска.

Государственная поддержка ипотечного кредитования:

100 % акций АИЖК принадлежит Правительству РФ в лице Федерального агентства по управлению государственным имуществом.

Целью АИЖК являются:

— создание общих стандартов ипотечного жилищного кредитования;

— обеспечение доступности ипотечных кредитов для населения на всей территории России;

— создание института рефинансирования ипотечных кредиторов;

— создание вторичного рынка для обязательств, обеспеченных ипотекой;

— формирование рынка ипотечных ценных бумаг.

2) Программа ВЭБ — основные направления инвестирования средств:

— собственные средства Внешэкономбанка в облигации с ипотечным покрытием

— средства пенсионных накоплений, находящихся под управлением Внешэкономбанка как государственной управляющей компании

— средства Фонда национального благосостояния, выделяемые Правительством РФ

Залогодатель – физическое или юридическое лицо, предоставившее недвижимое имущество в залог для обеспечения своего долга. К ним предъявляются следующие требования:

— надежность и платежеспособность;

— добровольное предоставление в залог недвижимого имущества;

— способность внести авансовые платежи.

Залогодержатели – юридические лица, выдающие кредиты под залог недвижимого имущества. К ним относятся банки, фонды и другие кредитные учреждения, с которыми залогодатели заключают договор о предоставлении ипотечного кредита. Ипотечные кредиторы осуществляют обслуживание выданных ипотечных кредитов в течение всего срока действия кредитного договора.

Ипотечный банк – учреждение, которое специализируется на выдаче долгосрочного кредита под залог недвижимости. Ссуды такими банками выдаются не только на жилищное, но и на производственное строительство.

Совершенствование ипотечного кредитования:

1) уменьшение количества документов, которые необходимы для получения ипотечного кредита, а также уменьшение сроков рассмотрения предоставленных документов. Одним из путей совершенствования ипотечного кредитования является введение электронного документооборота и цифровой электронной подписи, благодаря которым можно существенно упростить процесс подачи документов для получения ипотечного кредита.

2) создание бюро кредитных историй, деятельность которых позволяет существенно ускорить процесс принятия решений о выдаче ипотечного кредита.

3) снижение первоначальных взносов, которые сейчас могут достигать 50% от стоимости жилья.

4) разработка и реализация государственных и муниципальных программ, с помощью которых различные категории населения нашей страны смогут приобрести собственное жилье. В настоящее время военные, молодые семьи, а также работники некоторых предприятий могут рассчитывать на существенные льготы при покупке жилья с помощью ипотеки, кроме того, покупатели квартир могут рассчитывать на существенный налоговый вычет в течение нескольких лет при покупке квартиры.

5) разработка законодательства, которое позволит защитить права владельцев ипотечных квартир. Не секрет, что многие кредитные организации пользуются правовой неграмотностью россиян и составляют договора таким образом, чтобы получить как можно больше прибыли с заемщика.