Что такое аннуитетный и дифференцированный платежи? Чем они отличаются? Какой платеж выгоднее аннуитетный или дифференцированный?

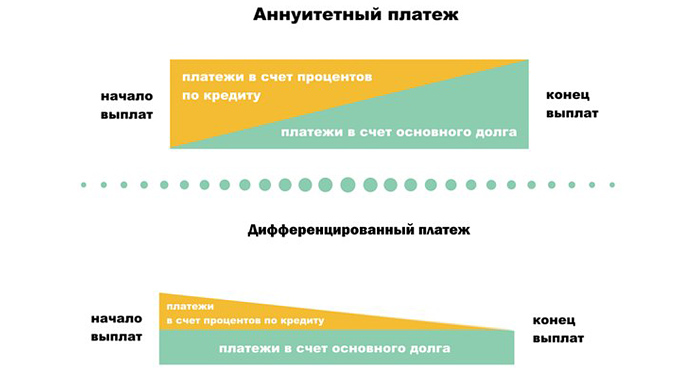

Предлагая тот или иной способ погашения кредита, банк в первую очередь печется о собственной выгоде. Денежное выражение этой выгоды — проценты. Именно по способу начисления и взимания процентов кредитные платежи делятся на аннуитетные (равные) и дифференцированные (уменьшающиеся).

А ипотечные заемщики иногда даже специально ищут банк, который со 100% вероятностью предоставляет подобную услугу. Резон в этом есть, учитывая цены на жилье и размер ипотечных взносов, постепенное снижение платежа выглядит совсем не лишним. Но так ли это выгодно, как может показаться при первом знакомстве с темой?

Банки России не очень жалуют дифференцированные платежи, поскольку они подразумевают определенную тонкость, связанную с оценкой платежеспособности заемщика (т.е. соотношения дохода с ежемесячным платежом).

Дело в том, что при дифференцированном графике самую большую нагрузку на бюджет должника дают платежи первого года, и соотношение с доходом высчитывается именно для этого периода.

Некоторые заемщики, оформившие ипотеку с дифференцированными платежами, переоценивают свои возможности и в итоге не могут оплачивать кредит.

Финансовые специалисты сходятся на том, что если заемщик рассчитывает расплатиться по кредиту за короткий срок (до пяти лет), то лучше отдать предпочтение аннуитету. Однако относительно среднесрочных и долгосрочных кредитов ведутся споры.

Например, если заемщик берет долгосрочный кредит, допустим 100 000 долларов на 10 лет с процентной ставкой по кредиту 10% годовых, то дифференцированный платеж выгоднее, причем значительно. В нашем условном примере, выплата процентов за десять лет при дифференцированных платежах составит 50 416,67 долларов, а при аннуитетных — 58 580,88 долларов. Соответственно и переплата при дифференцированной схеме будет меньше: на 8 447,53 долларов.

Но не будем забывать, что пример — условный, и на практике все выглядит не так уж однозначно. Ряд банковских экспертов не скрывает, что представление о значительном финансовом преимуществе дифференцированных платежей во многом является маркетинговым мифом. Банк никогда не упустит своей выгоды. Ему лишь важно убедить заемщика, что тот действительно может сэкономить, выбрав ту или иную схему выплат.

Так что же все-таки выгоднее? Давайте для начала взглянем на две таблицы: в них приводится сравнение для ипотечного кредита в размере 1 000 000 рублей при разных сроках . Процентные ставки — примерные и усредненные (чем больше срок кредитования, тем выше процент).

Таблица 1. Ежемесячные аннуитетные платежи по кредиту 1 млн рублей

| Срок кредитования | Процентная ставка | Аннуитетный платеж | Итоговая сумма выплат |

| 5 | 13,75 | 22 244 | 1 335 000 |

| 10 | 14 | 15 526 | 1 863 000 |

| 15 | 14,25 | 13 485 | 2 427 000 |

| 20 | 14,5 | 12 800 | 3 072 000 |

| 25 | 14,75 | 12 614 | 3 784 000 |

| 30 | 15 | 12 644 | 4 552 000 |

Таблица 2. Ежемесячные дифференцированные платежи по кредиту 1 млн рублей

| Срок кредтования | Процентная ставка | Платеж первый / последний | Итоговая сумма выплат |

| 5 | 13,75 | 28 125 / 16 857 | 1 349 500 |

| 10 | 14 | 20 000 / 8 430 | 1 706 000 |

| 15 | 14,25 | 17 430 / 5 621 | 2 074 700 |

| 20 | 14,5 | 16 250 / 4 217 | 2 456 000 |

| 25 | 14,75 | 15 625 / 3 374 | 2 850 000 |

| 30 | 15 | 15 277 / 2 812 | 3 256 000 |

Если вы грамотно спланировали бюджет, то получите полную свободу от кредита и квартиру в собственность на 20 лет раньше. А время стоит дороже денег.

Простой математический расчет показывает, что при длительном сроке кредитования переплаты по кредиты с дифференцированной схемой выплат выгоднее, чем с аннуитетной (поскольку итоговая сумма выплат меньше). Однако более тщательное изучение вопроса показывает, что превосходство дифференцированного платежа зачастую оказывается призрачным и не дает реальной и ощутимой экономии для заемщика (ключевое слово — ощутимой).

Вы ошибаетесь, если думаете, что беря кредит, будете возвращать его частями. Забыли про начисляемый процент? С его начислением всё непросто…

В описание любого кредитного продукта обязательно написано, что кредит погашается ежемесячно аннуитетными или дифференцированными платежами. Банк либо указывает конкретный способ погашения, либо предлагает клиенту сделать выбор самостоятельно.

Аннуитетный платеж остается неизменным в течение всего срока действия кредитного договора. Это значит, что каждый месяц вы будете платить за займ равными долями, которые состоят из начисленных процентов за кредит и части, списывающейся в счёт основного долга.

В случае же с дифференцированными платежами ваш платёж с каждым месяцем будет уменьшаться за счёт того, что долг будет гаситься равными долями, а проценты будут начисляться ежемесячно на остаток долга.

Преимущество аннуитетных платежей заключается в их неизменности. Заёмщику известна сумма, которую он должен платить каждый месяц в установленный срок. Больше никаких цифр держать в своей голове ему не надо. При дифференцированных платежах пользователю кредита будет необходимо постоянно уточнять, сколько денег ему нужно платить в последующий раз.

Также, при дифференцированных платежах суммы, которые вы будете вносить в первые месяцы действия кредитного договора, будут больше, нежели чем при аннуитетной схеме. Следовательно, чтобы получить кредит на таких условиях, ваша платежеспособность должна быть чуть выше (примерно на 20-25%), чем у заёмщика, погашающего кредит равными долями. Но в итоге по истечении некоторого времени все изменится, и такой заемщик будет платить меньше, чем второй.

Допустим, каждый из заемщиков взял на 1 год в банке кредит на 100 тыс. рублей под 17% годовых. Тот из них, кто воспользуется аннуитетными платежами, должен будет вносить каждый месяц по 9 120,48 рубля. Для него стоимость кредита составит 9 472,18 рубля. А тот, кто взял заем с дифференцированными платежами, в первый месяц должен будет внести на счёт банка 9 750 рублей, во второй – 9 631,94 рубля, в третий – 9 513,89 рубля, а последний его платеж будет равняться 8 451,43 рубля. В общей сложности он переплатит банку 9 208,34 рубля. Сравнив два полученных показателя, мы увидим, что разница в переплате составит 263,84 рубля. При больших суммах и сроках кредита, в том числе при ипотеке, этот показатель будет более впечатляющим.

При этом обольщаться сильно не стоит, в 99 случаях из 100 банки используют аннуитетную формулу расчёта.

Но если вам все-таки удалось найти банковское предложение, по которому вы имеете право самостоятельно выбрать схему платежей, не торопитесь отдавать свое предпочтение в пользу будущей экономии. Исходить нужно исключительно из своих сегодняшних возможностей.

Совет Сравни.ру: В первую очередь обращайте внимание на процентную ставку по кредиту, а не на тип платежей. Вам повезёт, если вы найдёте займ с минимальной переплатой и дифференцированной системой возврата долга.

По статистике, получить одобрение по аннуитету проще, поскольку платежи весь срок одинаковые и рассчитать необходимый для выплаты займа доход клиента несложно. Однако у второго варианта есть свои весомые плюсы. Что выгодней — равномерный платеж по аннуитету или дифференцированное начисление процентов? Чтобы разобраться в этом, нужно учесть не только цифры, но и риски данных видов ипотеки.

Чтобы объективно выбрать одно из двух, нужно учесть достоинства и недостатки каждого метода. При этом окончательное решение остается за заемщиком, поскольку многое зависит от его уровня дохода и ипотечных планов. Начнем с определений:

На начало 2019 года закон никак не влияет на возможность оформить ипотеку с тем или иным видом расчета платежей. Факты о разных методах начисления процентов:

- доступность кредита для клиента зависит от соотношения ежемесячного платежа и дохода будущего заемщика. С этой точки зрения аннуитет более доступен, поскольку платежи весь срок займа равные. Чтобы получить кредит с дифференцированным начислением процентов, нужно иметь доход выше, чем при выплате аннуитета с аналогичными стартовыми условиями займа;

- если вы берете кредит с аннуитетом, вам проще планировать собственные расходы. Особенно это важно для тех, у кого доход стабилен;

- несколько лет назад российские банки активно одобряли дифференцированную ипотеку. Однако в периоды ипотечного кризиса в 2008 и 2017 годах именно такие кредиты стали самыми рисковыми. В 2018 году, по данным Центробанка, резко увеличилось количество выданных ипотечных займов с первоначальным взносом ниже 20%. Это значит, что растет риск повторения ипотечного кризиса. На таком фоне кредиты с аннуитетом выглядят более надежными и менее рискованными;

- при досрочном погашении ипотеки разница в переплате может стать минимальной или вообще исчезнуть. Россияне активно стараются выплатить кредиты досрочно: средний срок ипотеки составляет 15 лет, а полное погашение чаще всего наступает через 7 лет после оформления займа;

- даже в банках, которые предлагают клиентам выбрать один из двух способов расчета, аннуитет более популярен.

Стартовые возможности заемщика:

- первоначальный взнос 500 000 рублей;

- стоимость квартиры 2,5 миллиона рублей;

- ежемесячный доход 60 000 рублей.

Дифференцированная ипотека на 10 лет возможна по ставке 10,5% годовых с учетом оплат комплексного страхования. Размер платежа в первый месяц составляет 34 166 рублей, в последний — 16 812 рублей. Согласно графику платежей, за 10 лет сумма переплаты по процентной ставке составит около 1 миллиона рублей. Если рассчитать тот же самый ипотечный кредит с аннуитетным графиком, получим ежемесячный платеж 26 987 рублей, переплату за 10 лет в 1 238 000 рублей. Это почти на 300 000 рублей больше, чем в первом расчете.

Если сравнивать переплаты в обоих случаях в процентном соотношении, получается, что для клиента дифференцированный расчет ипотеки на 30% выгоднее, чем аннуитет. Если срок ипотеки увеличивается, разрыв между двумя типами расчетов становится меньше. Тем не менее, дифференцированный платеж все равно более выгоден для заемщика.

Если вы приняли решение оформить жилищный кредит не с аннуитетом, а с дифференцированной системой начисления процентов, у вас будет небольшой выбор кредитных организаций. Сбербанк, ВТБ и Абсолют банк предлагают клиентам только аннуитетную ипотеку. Условия ипотеки с дифференцированным начислением процентов в Россельхозбанке:

- ставка от 10%;

- срок до 30 лет;

- первоначальный взнос от 15% на новостройки, от 20% на таун-хаусы от застройщика, от 25% на дома с земельным участком, от 30% на апартаменты;

- можно купить квартиру, апартаменты, дом с участком или отдельно земельный участок;

- можно подтвердить доходы по форме банка;

- можно использовать материнский капитал для погашения займа;

- сумма ипотеки от 100 000 рублей до 60 миллионов рублей;

- только рублевая ипотека;

- возможность приобретения новостроек по переуступке прав.

Аналогичная программа ипотеки от Газпромбанка:

- ставка от 9,5%;

- первоначальный взнос от 10%;

- срок займа до 30 лет;

- минимальная сумма от 500 000 рублей (не ниже 15% от стоимости недвижимости);

- возраст заемщика от 20 до 65 лет на момент погашения займа.

В 2019 году военную ипотеку можно оформить только с аннуитетным платежом. Об этом сообщает сайт Росвоенипотеки, где указаны условия кредитования за счет средств НИС. На данный момент 15 банков имеют необходимую аккредитацию для выдачи военной ипотеки, и ни один из кредиторов не предлагает военнослужащим дифференцированную систему расчетов. Альтернатива есть среди дополнительных предложений кредитования для военных: Газпромбанк предлагает потребительский кредит с дифференцированными платежами на следующих условиях:

- сумма 50-500 000 рублей;

- ставка 13,75-15% в зависимости от наличия обеспечения по займу;

- срок кредитования до 3 лет;

- участниками могут быть только военнослужащие, включенные в реестр НИС.