Крупные банки массово снижают ставки ипотечных кредитов на новостройки и готовое жилье.

По данным маркетингового агентства МARСS (проводит мониторинг банковских услуг, в том числе методом тайного покупателя), с начала года по 10 февраля условия ипотеки тем или иным образом улучшили как минимум 12 из 15 крупнейших ипотечных банков.

- Главное

- Популярное

Любое использование материалов допускается только при соблюдении правил перепечатки и при наличии гиперссылки на vedomosti.ru

Новости, аналитика, прогнозы и другие материалы, представленные на данном сайте, не являются офертой или рекомендацией к покупке или продаже каких-либо активов

Сайт использует IP адреса, cookie и данные геолокации Пользователей сайта, условия использования содержатся в Политике по защите персональных данных.

Тот, кто имеет собственные квадратные метры, – уже совсем другой человек.

— Квартира-то у него есть? – спрашивают родители девушки про ее нового кавалера. Если есть – дело к свадьбе.

— Так и будешь всю жизнь мотаться – ни кола , ни двора? – сочувствуют парню друзья. Все ясно: неудачник.

Купить квартиру с получки не всякому под силу. Копить – слишком долго. Остается самый распространенный путь – ипотека.

УЛОВКА №1. НИЗКАЯ СТАВКА

— Здравствуйте! – говорю я менеджеру. – У вас в самом деле ставки всего 10%?

— Конечно! Только на новостройки и при первоначальном взносе больше половины. А еще нужно, чтобы вы получали зарплату на карту нашего банка.

— А ведь вы же этого не указали. Зачем пишете неправду?

С теми или иными вариациями диалог повторился во многих банках. В одном, правда, извинились. Сказали: руководство дало такое указание, попросили не расстраиваться и не держать на них зла.

На самом деле ставка оказывается на несколько процентов выше заявленной. В итоге плюсуйте к тем 10% еще 2-3%.

Что повышает ставку:

Если вы не зарплатный клиент и не бюджетник.

Если у вас невысокий первоначальный взнос.

Как снижалась стоимость жилищных займов. Фото: Дмитрий ПОЛУХИН

УЛОВКА №2. СТРАХОВКА

По закону обязательным при ипотеке является только страхование имущества (то есть квартиры, которую вы покупаете). Она, пока вы не погасили кредит, находится в залоге у банка. Но банк предлагает заемщикам еще два вида страхования – жизни со здоровьем, а также права собственности (титульное страхование). И хотя покупать такой комплексный полис человек не обязан, ему приходится это делать. Иначе ставка по ипотеке будет более высокой. Банкам траты клиента выгодны, потому что страховые компании платят им за это комиссию. Причем, страховщика выбирает не клиент, а банк. И тарифы порой повыше, чем если бы вы обратились напрямую в страховую компанию. И не поспоришь. Заемщику такая страховка обходится в копеечку. Это около 1% от суммы кредита. Иногда выше. К тому же каждый год ее надо покупать заново.

— Страховку, повышающую стоимость кредита, просто навязывают, – считает банковский эксперт Тимур Аитов. – Более того, есть случаи, когда договор страхования, а, следовательно, и необходимость платежей, продолжает действовать даже при досрочном погашении кредита.

При отказе от комплексного страхования некоторые банки повышают ставку больше чем на 4%. Прибавляем их к 12-13%. Страшно?

СОВЕТ

Банк предлагает несколько страховых компаний на выбор. Тарифы у них наверняка будут отличаться. Выбирайте самый недорогой полис – тысяч пять сэкономите.

УЛОВКА №3: ДОБРЫЙ БАНК

Давайте посчитаем. Вот квартира за 2,5 млн где-то в Подмосковье . Первоначальный взнос 30% – это 750 тыс. Оставшиеся 1,75 млн руб. берете в кредит под 12,5%. На 20 лет. Каждый месяц в таком случае будете платить банку 19,8 тыс. руб.

Если воспользуетесь возможностью снизить ставку до 11%, то платеж составит 18 тыс. руб. На 1,8 тыс. меньше. Но отбивать ту 121 тысячу, заплаченную за право снизить ставку,вы будете пятьс половиной лет! За это время ставки могут упасть, кредит можно будет рефинансировать, и ваша инвестиция станет совсем зряшной.

ЛИКБЕЗ: О ПОЛЬЗЕ РЕФИНАНСИРОВАНИЯ

Допустим, несколько лет назад вы брали в банке ипотеку под 14%. Сейчас этот же банк дает на такой же объект ипотечный кредит под 12%. Что делаете вы? Пишете заявление с просьбой рефинансировать долг. Это добрая воля банка. Может пойти навстречу. А может и нет. В этом случае вы можете обратиться в другой банк, предоставляющий ипотеку под те же 12% или даже ниже. Получить деньги и расплатиться с вашим первоначальным кредитором. Только нужно тщательно изучить условия нового договора и просчитать последствия.

ВАЖНО

Еще одна возможность облегчить участь заемщика – реструктуризация долга. Основанием может служить резкое снижение платежеспособности, например, увольнение с работы, уменьшение зарплаты. Или внезапные проблем со здоровьем, необходимость дорогостоящей операции.

О ЧЕМ НАДО ПОМНИТЬ ЗАЕМЩИКУ

— Не берите кредит на переделе возможностей. На ежемесячные платежи банку должно уходить не больше 40% дохода.

— Если вам не хватает на прекрасную квартиру, то купите жилье поменьше или в районе поскромнее. А потом уже, если финансы позволят, продайте его и вложитесь во что-то более стоящее. Лучше действовать пятилетними планами. Хотя бы потому, что продавая квартиру, купленную после 1 января 2016 г., при условии владения ей более 5 лет, не нужно будет платить налог. Если приобрели жилье до 2016 г., то возможность безналоговой продажи наступает уже через 3 года.

— Не задерживайте платежи. Это чревато испорченной кредитной историей, а также штрафами. Накопите подушку финансовой безопасности. Пусть у вас будет запас хотя бы на 2-3 ежемесячных платежа. Это позволит, если возникнут проблемы с зарплатой, продолжать выплаты банку.

— Постарайтесь погасите кредит досрочно. Так вы меньше переплатите (проценты же начисляются на оставшуюся сумму кредита). Не стоит из последних сил выбиваться, чтобы рассчитаться с банком, но какие-то крупные выплаты (премии, наследство, налоговый вычет, на который один раз в жизни имеет право каждый, кто купил недвижимость) для этого вполне пригодны.

НЕ ЗНАЛИ?

Правом на налоговый вычет обладают и покупатели ипотечного жилья. Причем при вычислении итоговой суммы учитываются не только стоимость самой квартиры, но и уплаченные проценты.

ЖИЛИЩНАЯ АРИФМЕТИКА

В нашем примере, при цене квартиры 2,5 млн руб., вы отдадите в виде процентов более 3 млн. Это в дополнение к тем 1,75 млн руб. долга собственно за квартиру. То есть взяли 1,75 млн, а возвращать придется свыше 4,75 млн. Но в течение 20 лет.

УПРЯМЫЕ ЦИФРЫ

По данным Центробанка , задолженность россиян по ипотеке на конец первого квартала превысила 4,5 трлн руб. – по сравнению с прошлым годом рост составил 10,9%. Доля валютных кредитов на жилье составляет в общем объеме лишь 1,3%.

Всего за первый квартал банки выдали более 178 тыс. ипотечных кредитов, общая сумма которых превысила 321 млрд руб. Это на 15% ниже, чем за первый квартал 2016 г. А вот средняя сумма займа возросла на 2,5% и достигла 1,8 млн руб.

МЕЖДУ ТЕМ

Ставки по ипотеке упадут ниже 10% годовых

Как рапортует Росстат, с начала года цены в стране почти не растут. Всего 1,4% за первые четыре месяца — такого не было ни разу за последние 26 лет. А впереди еще сезонный летний спад. Такими темпами инфляция в этом году составит 3 — 4%. Отсюда и еще одна хорошая новость. Ставки по кредитам тоже начали снижаться. А ипотечные и вовсе стали рекордно низкими. Стоит ли брать в долг на покупку жилья сейчас? Или лучше подождать, когда проценты будут еще меньше? (подробности)

В ТЕМУ

Что выгоднее: арендовать или брать квартиру в ипотеку

Все прекрасно знают, что получая кредит от банка, нужно отдать не только занятые средства, но и выплатить проценты. Потребительские кредиты, кредитные карты с достаточно высокими процентами. На этой строится бизнес.

На какие только ухищрения не идут банки, чтобы заставить нас платить больше и больше.

Особняком стоит ипотека. С одной стороны условия по ней более выгодные. Процентная ставка ниже в несколько раз, по сравнению с потребительским кредитом.

Но опасность в том, что быстро с таким кредитом не рассчитаться. И берут люди ипотеку на несколько долгих лет и даже десятилетий.

Для тех, кто только планирует брать ипотечный кредит, советую прочитать статью: 11 способов уменьшить расходы и переплаты по ипотеке.

В этой статье я пальцах объясню ловушки ипотечного кредитования. И почему даже при более низких процентных ставках, ипотечный кредит особенно выгоден банкам.

Немного под другим углом, чем мы привыкли. И как всегда с примерами из жизни.

Сразу оговорюсь, все цифры, проценты и расчеты будут приблизительными. Цель статьи — донести до вас общий смысл, а не углубляться в математику.

Для начала давайте представим такую ситуацию.

В некотором царстве жил был Иван, недалекого ума. Его так все и звали — Иван-дурак.

Он встретил Василису Прекрасную. Полюбили они друг друга и решили пожениться.

Срочно нужно было строить новые хоромы для молодой жены. Подарки, съездить в чужеземные страны, сыграть свадьбу и закатить пир горой.

Для этого потребуются деньги — 100 золотых. И причем сразу.

Иван-дурак идет к Кащею-бессмертному и просит одолжить ему искомую сумму.

— Хорошо — говорит Кащей. Ты хоть сейчас сможешь забрать необходимую сумму. Под небольшой процентик. Скажем всего 12% годовых.

— Это нормально! Согласен — отвечает Иван-дурак.

Кащей: Я буду приходить к тебе каждый месяц и ты будешь отдавать мне по 1 золотому. Осилишь?

Иван радостно соглашается. Платеж небольшой. Не нужно отдавать все деньги с зарплаты. И на жизнь будет оставаться. А здесь сразу он может забрать мешок золота и все его проблемы будут решены.

Получил свои 100 золотых. Сыграл свадьбу, построил дом. Живет в свое удовольствие. Каждый месяц отдает Кащею по монете.

Иван идет Кащею и интересуется — а сколько мне еще осталось выплатить?

Кащей отвечает: 100 золотых.

Ну как же так? Я исправно платил 8 лет по монете и за все время выплатил уже 96 золотых. И все равно должен 100 монет.

Мы же договорились, что деньги получаешь под 12% годовых. А со 100 золотых за год набегает 12 монет. И ты, Иван, как раз платил их. Если бы ты давал мне по 2 монеты каждый месяц, то как раз бы уже расплатился.

— А почему ты мне об этом сразу не сказал — спрашивает Иван-дурак.

— А зачем? Ты сам попросил денег в долг. Я предложил тебе платить по монете в месяц. Ты согласился — ответил Кащей.

Здесь у Ивана начинает что-то проясняться и он понимает, что такими темпами он будет вынужден платить хоть 20-30 лет, хоть все 100, но все равно останется должен первоначальную сумму в 100 золотых

Он будет платить всю жизнь, его дети и внуки будут выплачивать за него, но так и не смогут никогда рассчитаться с долгом.

Конечно в реальной жизни никто не согласится на такие условия. Да и закон обязывает перед выдачей ипотечного кредита предоставить заемщику график ежемесячных платежей.

Люди бы видели, что срок погашения кредита составлял …вечность!

Но банки немного видоизменив условия, оставили основной алгоритм прежним.

В итоге все заемщики уподобляются Ивану-дураку, а банки можно сравнить с Кащеем.

И самое удивительное, что всех это устраивает и никто не возмущается. И покорно несет кредитное бремя.

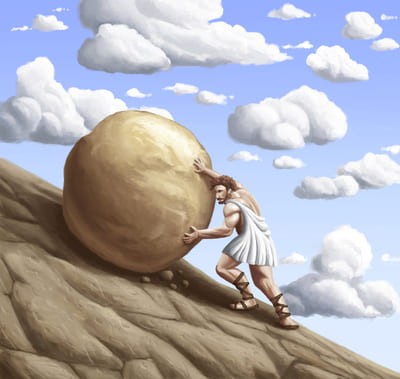

Сизифов труд

Идете вы в банк и просите 3 миллиона под 12% годовых. Специалист колдует у себя в программе и выдает информацию.

— Мы может дать вам кредит на 10 лет. Но платить придется по 50 тысяч в месяц.

— Если вам тяжело осилить такую сумму, можно увеличив срок кредитования, значительно уменьшить размер платежа.

— Например, растянув ипотеку на 25 лет, будете платить по 30 тысяч.

— Тридцать тысяч это тоже много, но терпимо. И все же лучше, чем платить по 50 000 — думаете вы.

Ударяете по рукам. И заключаете сделку.

Проходит год. За этот период вы внесли 360 тысяч рублей.

А теперь внимание!

Из этой суммы 340 тысяч рублей — это уплата процентов. А оставшиеся 20 тысяч идет в погашение основного долга или как его называют, тела кредита.

Взяли 3 миллиона. Выплатили за год 360 000 рублей и остались должны банку 2,98 миллиона.

За второй год, учитывая, что проценты начисляются уже не на 3 полных миллиона, а на чуть меньшую сумму — основной долг уменьшился еще на 25 тысяч. Но вы снова выплатили банку 360 тысяч.

За 2 года отдать 720 000 рублей и погасить долг только на 45 000! Как то это нечестно.

Не напоминает ли вам это историю про Ивана дурака? Платили, платили несколько лет. Внесли сотни тысяч (или миллионов), а остались должны практически ту же сумму.

Конечно, каждый год тело кредита будет сокращаться. Но не намного. Такими темпами, примерно на 20-й год, вы выйдите на равное соотношение погашения долга и уплату процентов. То есть, за год вы уже будете снижать основной долг не на 20-25 тысяч, как в начале, а на 160 000 — 180 000.

И за последние 5 лет вы сможете погасить долг столько же, сколько за предыдущие 20 лет!

Ну и конечно переплата по кредиту. Взяв в ипотечный кредит 3 миллиона, придется отдать 9,5. То есть в 3,2 раза больше!

А теперь представьте, что вы внезапно обогатились на 1,5 миллиона (выиграли в лотерею, продали дачу, машину, гараж, получили наследство).

Отлично, думаете вы. Как раз хватит на погашение половины кредита.

Вы идете в банк с целью внести досрочный платеж.

Банковская Маринка предлагает на выбор два способа:

- Уменьшить срок кредитования.

- Снизить ежемесячный платеж.

Вы в раздумьях. Что же выбрать?

Желая оказать помощь, Маринка ненавязчиво предлагает уменьшить размер платежа.

— Представляете, как это хорошо. Платили по 30 тысяч, а будете всего по 15. А сэкономленные деньги будут уже ваши. Каждый месяц.

— Наверное она права — думаете вы. Тридцатка в месяц — это слишком тяжело для меня. И соглашаетесь.

А теперь снова внимание!

Внеся 1,5 миллиона, сумма долга уменьшилась вдвое. Размер ежемесячного платежа уменьшился вдвое. Но…..и списание основного долга тоже будет происходить в 2 раза медленнее.

С 3-х миллионов за первый год уменьшали бы долг на 20 тысяч. Ну а с 1,5 — на десять.

И мы имеет абсолютно ту же схему, что и в предыдущем варианте. Вы будете первые 20 лет пахать практически на одни проценты.

Банк конечно потеряет в деньгах при внесении платежа сверх графика. Но все равно поимеет с вас по полной.

Главное, что сама схема будет работать по прежнему принципу: почти вся сумма платежа будет уходить на уплату процентов, а совсем небольшая его часть уменьшает основной долг.

У некоторых кредитных организаций, в том числе у Сбербанка, в правилах погашения даже отсутствует возможность уменьшить срок при досрочных платежах. Только ежемесячную плату по кредиту.

Не догадываетесь почему?

И многие беря кредит даже не интересуются этим. И в дальнейшем как-то не акцентируют свое внимание на невозможность уменьшения срока. Ну нет и нет. Будем снижать размер платежа при досрочном погашении.

Зная все вышеперечисленное, можно (и нужно) минимизировать влияние постоянно набегающего банковского процента и уменьшить переплату. В некоторых случаях даже в разы.

Без преувеличения — это поможет сэкономить сотни тысяч рублей.

У самого 2 закрытые ипотеки с минимальной переплатой банку.

Всегда, слышите всегда, при внесении досрочных платежей, уменьшайте срок. Люди недооценивают это отличную возможность сэкономить.

В первые несколько лет, даже внесенные сверху тысяч 50 дадут экономию в сотни тысяч рублей.

Как так происходит?

Помните, из примера выше, что за первые 2 года вы выплатили бы 720 тысяч банку. А погасили бы всего 45 000 основного долга. Внеся эти 45 тысяч сразу, можно было уменьшить срок кредитования на 2 года. Тем самым сэкономив почти 700 тысяч рублей. Нехило да?

И старайтесь в качестве досрочных платежей вносить как можно больше. Именно на первых этапах достигается максимальная эффективность.

Экономьте, зарабатывайте больше, откажитесь от излишеств. Хотя бы на первое время. Здесь как на войне. Год за два или даже за три — пять. Лучше пожить пару лет в спартанских условиях и сбросить с плеч лет десять кредитного бремени.

И не забывайте про налоговые вычеты. Только благодаря им одним можно скинуть примерно половину периода кредитования.

Желаю всем быстрее расплатиться с ипотекой!

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.