- Как изменить график платежей по кредиту

- Как написать письмо об отсрочке

- Как рассчитать платежи кредита

График меняется по нескольким причинам. Допустим, в договоре указано, что делать взнос по кредиту вы должны 8 числа. Если ваша зарплата начисляется 5-го, то проблем с оплатой у вас не возникнет. Но вот вы перешли работать в другую организацию, и зарплата теперь зачисляется на ваш счет 12-го. Вносить оплату кредита 8-го, в соответствии с договором, вам может быть неудобно или невозможно. Нужно изменить график выплат, тогда не будет просрочек по кредиту, ваша кредитная история не пострадает.

Попросите банк изменить график платежей. Для этого необходимо посетить отделение банка и написать заявление. Банк может попросить вас указать причины переноса платежей и предоставить документы, подтверждающие ваши слова. Если дело в изменении даты получения зарплаты, вы должны предоставить справку из бухгалтерии предприятия. Говоря в банке о смене работы, покажите копию трудовой книжки.

Написав заявление об изменении графика платежей, дождитесь ответа от банка. Если вы показали себя ответственным заемщиком, банк пойдет вам навстречу. Необходимо учитывать, что за изменение условий договора банк имеет право взять комиссию, которая может достигать нескольких десятков тысяч рублей, если речь идет о большой сумме кредита.

Кроме того, вам придется оплатить начисленные проценты за период между старой датой и новой. Допустим, банк принимает положительное для заемщика решение. В этом случае, вам необходимо оформить к кредитному договору дополнительное соглашение. Если у вас оформлен ипотечный кредит, его необходимо зарегистрировать его в государственных органах.

Перенести дату платежа можно по кредитам, которые выданы наличными, и по потребительским кредитам. Это не требует больших временных затрат. Что касается ипотечного кредита, то для изменения даты платежа необходимо внести изменения в закладную. А вот это уже представляет собой сложный и длительный процесс. Немногие банки пойдут на подобные вещи.

Следует заметить, что по кредитной карте изменить дату ежемесячного платежа невозможно – придется платить тогда, когда указано в договоре. Не следует забывать, что после изменения даты график платежей также изменится. Сотрудники банка должны предоставить новый график. Чтобы в дальнейшем избежать проблем с банком, необходимо иметь на руках все копии документов.

Если банк откажется вносить изменения в кредитный договор, вы можете потребовать рефинансирования кредита. При этом у вас не должно быть просрочек. Рефинансирование позволит изменить параметры кредита – сократить или растянуть его во времени, изменить дату или уменьшить ежемесячный платеж.

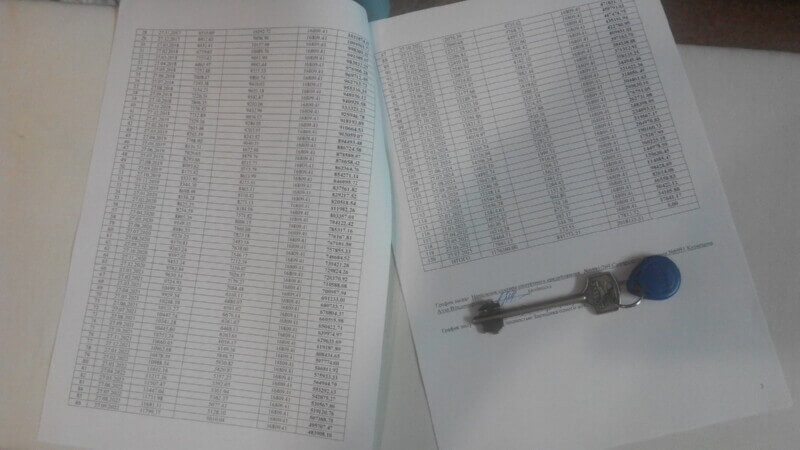

Большая часть ипотечных кредитов оплачивается по аннуитетной схеме. Сумма основного долга и проценты за пользование денежными средствами складываются и делятся на равные ежемесячные взносы. График платежей по ипотеке в Сбербанке является неотъемлемой частью кредитного договора. Задержка платежа может стать причиной штрафных санкций.

В графике платежей указывается следующая информация:

- ФИО заёмщика;

- Номер договора;

- Дата фактического предоставления денежных средств;

- Дата составления графика;

- Время внесения ипотечных платежей;

- Остаток основного долга;

- Сумма выплаченных процентов и тела кредита.

При частичном досрочном погашении ипотеки график платежей по ипотеке в Сбербанке может быть пересмотрен. Если заёмщик подал заявление на реструктуризацию долга, то таблица платежей также подлежит изменению. Новый график составляется менеджером банка. Если заёмщик потерял график платежей, то он может узнать сумму ежемесячного взноса следующими способами:

- Личный визит в офис Сбербанка (не забудьте взять паспорт);

- Звонок в службу технической поддержки;

- Запрос через систему Сбербанк Онлайн;

- Получение данных через информационные терминалы Сбербанка.

Размер ипотечных портфелей российских банков равен 6 триллионам рублей. Объём просроченных кредитов в общей массе выданных ссуд составляет порядка 4-5%. Высокий уровень платёжной дисциплины связан с наличием залогового обеспечения, которое может быть изъято на основании судебного решения.

Несвоевременная оплата ипотеки может происходить по разным причинам. Некоторые заёмщики теряют работу и иные источники дохода. Кто-то попадает в больницу или становится инвалидом. Согласно банковской классификации выделяют следующие виды просрочки:

- до 30 дней;

- до 90 дней;

- свыше 90 дней.

Клиент, отказывающийся идти на контакт со Сбербанком в течение 90 дней, должен готовиться к судебному процессу. Юристы банка составят исковое заявление, в котором будут содержаться требования о взыскании суммы займа, процентов и судебных издержек. Также в бумаге указывается просьба о наложении ареста на залоговую квартиру.

Специалисты Сбербанка всегда открыты к диалогу (даже в ходе судебных разбирательств). Клиенту, нарушившему график платежей по ипотеке в Сбербанке, не стоит избегать общения с банковскими работниками. Судебные процессы связаны с большими материальными и временными издержками, поэтому Сбербанк часто идёт на реструктуризацию долга и соглашается на отсрочку платежа.

Существуют следующие способы погашения ипотечного кредита:

- Автоматическое списание средств с зарплатной карты. Заёмщик должен подписать соответствующее поручение и направить его в бухгалтерию предприятия. Также ему следует отнести в Сбербанк заявление, которое будет являться основанием для перечисления денег на ипотечный счёт;

- Списание денег с дебетовой карты Сбербанка. Требует однократного оформления специального поручения;

- Перечисление денежных средств с текущего или депозитного счёта. Если у клиента открыт счёт в Сбербанке, то ему нужно написать заявление о списании денег в счёт погашения ипотечной ссуды. Допускается перечисление средств со счетов, открытых в сторонних банках (в этом случае человеку придётся оплатить комиссионные издержки);

- Наличный платёж в кассу Сбербанка.

Пользователи, зарегистрированные в системе Сбербанк Онлайн, смогут перечислять взносы в дистанционном режиме. Обладатели смартфонов могут воспользоваться Мобильным банком для зачисления средств на счёт. Если клиент заключил договор с кредитным учреждением об удалённом банковском обслуживании, то он может совершать финансовые транзакции при помощи банкомата или информационно-платёжного терминала (устройство должно быть снабжено депозитным модулем и специальным купюроприёмным аппаратом).

Банковские квитанции необходимо хранить до полного погашения договора займа. Когда ипотека будет оплачена, клиенту Сбербанка следует взять справку об отсутствие задолженности. Этот документ станет гарантией того, что финансовая организация не будет начислять взносы, не указанные в графике платежей по ипотеке в Сбербанке.

Своевременное внесение платежей требует определённой финансовой дисциплины. Если заёмщик страдает забывчивостью, то ему следует воспользоваться электронным органайзером, который будет напоминать о необходимости внесения денежных средств. Крупный кредит увеличивает расходную часть домашнего бюджета, поэтому заёмщику придётся осваивать азы финансового планирования.

В первую очередь необходимо сократить лишние расходы. Семье, взявшей ипотечный заём, придётся отказаться от потребительских кредитов, спонтанного шопинга, дорогих ресторанов и покупки предметов роскоши. Желательно полностью отказаться от спиртного, фаст-фуда и сигарет (данные товары стоят достаточно дорого в годовом исчислении). Возможно, придётся отказаться от дорогих заграничных курортов и купить путёвку на местную базу отдыха.

Ипотечному заёмщику следует задуматься не только о снижении расходов, но и об увеличении доходов домашнего хозяйства. Можно устроиться на вторую работу или купить активы, генерирующие прибыль. Составьте опись имущества семьи, и продайте всё лишнее. Сформируйте финансовые резервы, которые помогут пережить трудные времена.

Мой вопрос относительно к ипотечному кредитованию в Москве! Подал заявку в московский банк ВТБ 24 по ипотечному кредитованию в декабре и уже в конце декабря мне одобрили кредит на 12 лет,под 13,35% и сумма 15.000.000 с первоначальным взносом более 35 %.Я согласился и начали оформить документы. За все время оформления документов я неоднократно задавал вопрос и требовал чтобы мне предоставили возможность ознакомиться со схемой графика ежемесячных платежей с суммами основного долга и процентов.

На мои требования отвечали,что график ежемесячных платежей они могут мне предоставить только после регистрации договора долевого участия.

10 февраля я получил зарегистрированный договор и позвонил в банк Чтобы понять какие мои действия будут дальнейшем. Они мне сказали,что уже получили от застройщика договор и сейчас перечисляют первоначальный взнос 35% на счёт застройщика и что я уже могу получить график платежей в электронном виде.Сегодня мне отправили по WhatsApp а не на электронный адрес график платежей.Я просто не поверил своим глазам. За шесть лет ипотечного кредитование поэтому договору и по этим расчётам я ежемесячно должен платить 75 % сумму процентного долга и 25 % сумма основного долга. И тут получается,что в течение шести лет ежемесячно я буду платить за кредит не 13,35 % по ставке а три раза больше,то-есть больше 40% годовых. Потребительский кредит мне и то обойдётся значительно дешевле чем так называемое ипотечное кредитование. У нас не банкири а настоящие ростовщики-грабители под крышей государства.Что посоветуете уважаемые юристы?

Уважаемые юристы!Возможно ли будет до судебном порядке решить проблему так,чтобы в графике платежей в первые 40-60 меяцев изменить соотношение цифр 75 %-25 % на более конфортные цифры для заемщика,допустим, 60%-40%. При этом хочу напомнить что базовую процентную ставку предложенный банком 13,35% по моему ипотечному кредитованию я не намерен изменить. Мне необходимо всего лишь изменение соотношения цифр в графике платежей «сумма основного долга и процентов».

Ответы юристов ( 4 )

![]()

- 7,1 рейтинг

- 1339 отзывов

Момент передачи графика платежей в законе не урегулирован, но он должен был быть передан. Передача вам графика платежей только после регистрации договора долевого участия нарушает ваши права как потребителя.

Предоставить вам график платежей должны были при заключении кредитного договора.

На этом основании можно привлечь банк к ответственности — для этого следует обратиться в Роспотребнадзор.

Необходимо также понимать, что крупные банки занимаются этим не первый день. В договоре ставка есть? Аналог графика платежей?