У нас с мужем родился второй ребенок. Еще до его рождения взяли двушку в ипотеку, но сейчас из-за моего декрета платить стало тяжело: тратим больше, а получаю я совсем немного.

Слышала, что можно получить материнский капитал и погасить им ипотеку, но не знаю, как можно это сделать, какие документы собирать, куда их нести. Расскажите, пожалуйста.

И еще: моя подруга хочет взять квартиру в ипотеку, но на первоначальный взнос у нее денег нет. Она может попросить, чтобы ее материнский капитал перечислили банку на первоначальный взнос?

Ирина, поздравляем вашу семью с рождением ребенка! Материнским капиталом действительно можно погасить ипотеку или использовать его, чтобы внести первоначальный взнос. Вот как это работает.

Материнский, или семейный, капитал — это деньги от государства для семей, которые родили или усыновили второго ребенка с 2007 по 2021 год включительно. Если семья не воспользовалась правом на маткапитал за второго ребенка, его можно получить и за другого: третьего, четвертого, десятого. Но деньги все равно выплатят только раз. Размер маткапитала — 453 026 рублей, до 2020 года индексировать его не собираются.

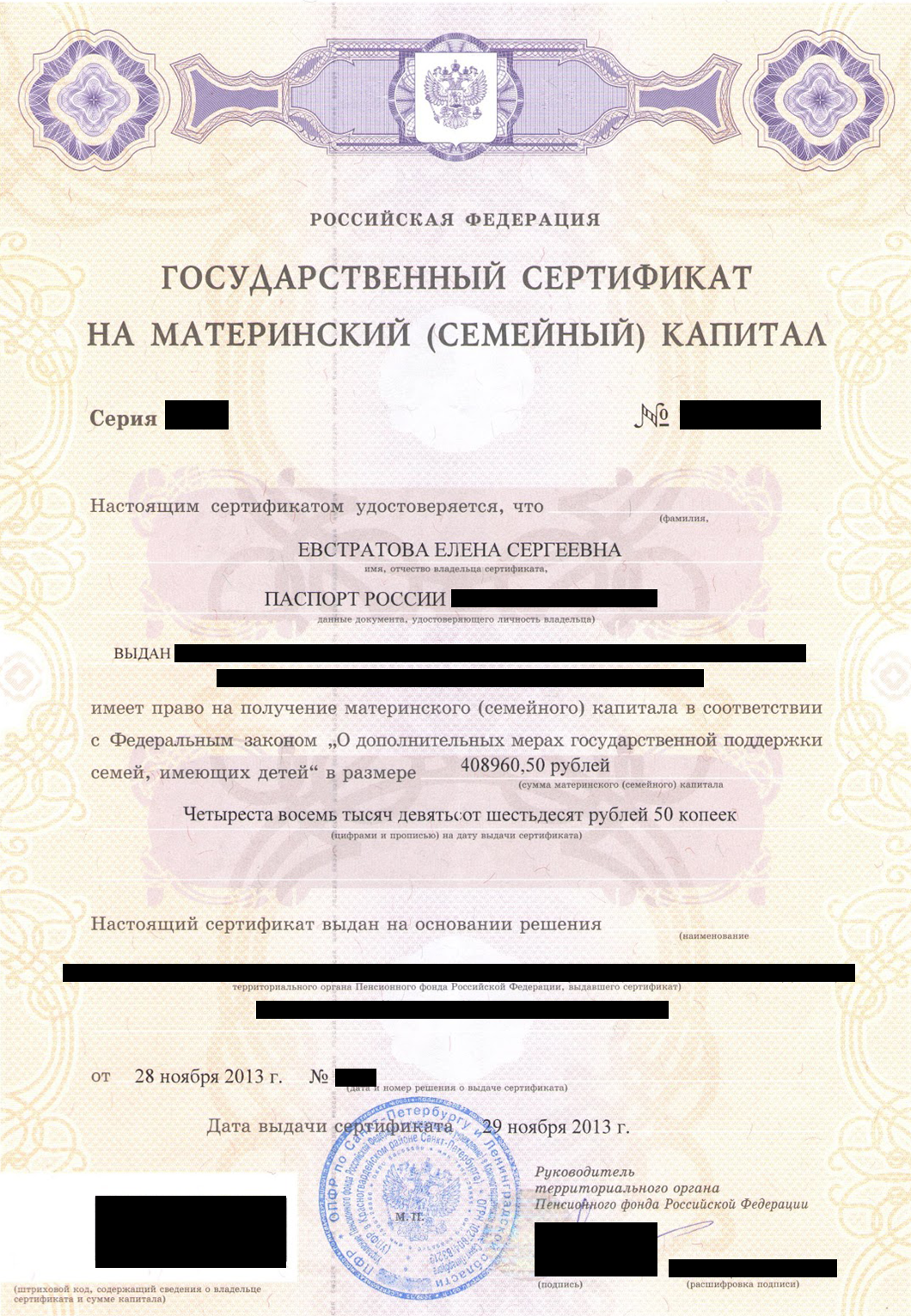

Маткапитал выплачивают не наличными, а сертификатом. Его выдают в пенсионном фонде сразу после рождения или усыновления ребенка. Тратить сертификат разрешают после того, как ребенку исполнится три года, но есть исключения, когда ждать необязательно. Одно из них — это погашение основного долга или первоначального взноса по ипотеке.

Чтобы все получилось, надо доказать банку и пенсионному фонду, что вы потратите маткапитал именно на ипотеку и никого по пути не обманете. Там все не очень сложно, но чтобы не запутаться, давайте разберем детально по шагам.

Т—Ж Лена Евстратова поделилась документами, которые помогли ей погасить часть ипотеки маткапиталом. Главный документ — сертификат на маткапитал» w > Автор Т—Ж Лена Евстратова поделилась документами, которые помогли ей погасить часть ипотеки маткапиталом. Главный документ — сертификат на маткапитал

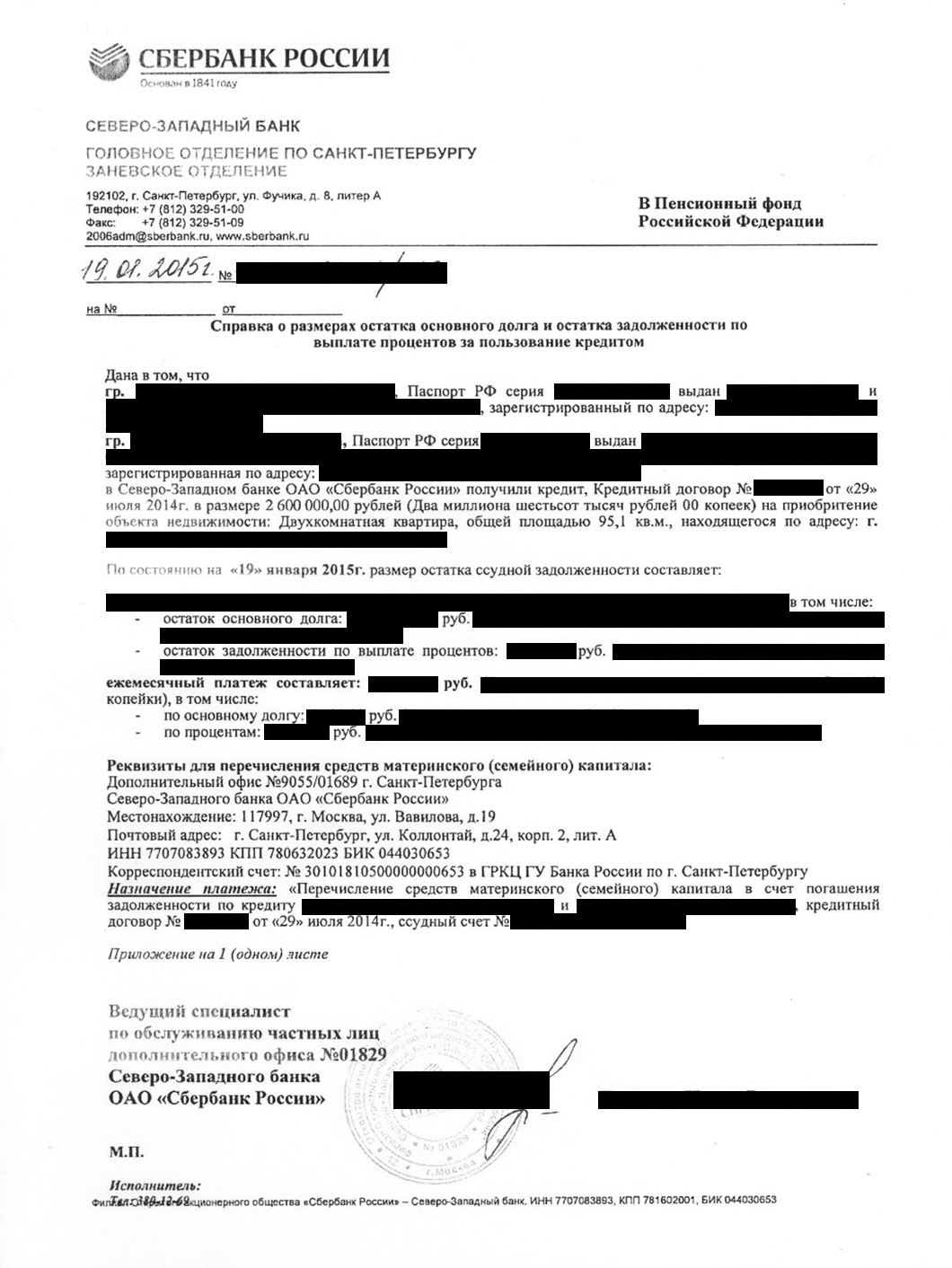

Справка докажет пенсионному фонду, что у вас есть ипотека. В ней указывают размер долга и невыплаченных процентов, номер кредитного договора, имена заемщиков и реквизиты для перечисления маткапитала. Проследите, чтобы справку выдали именно для пенсионного фонда — для них в банках есть специальные шаблоны.

Справку для ПФР делают несколько дней, поэтому заказывать ее стоит заранее.

В Сбербанке справку для ПФР Лене сделали за два дня

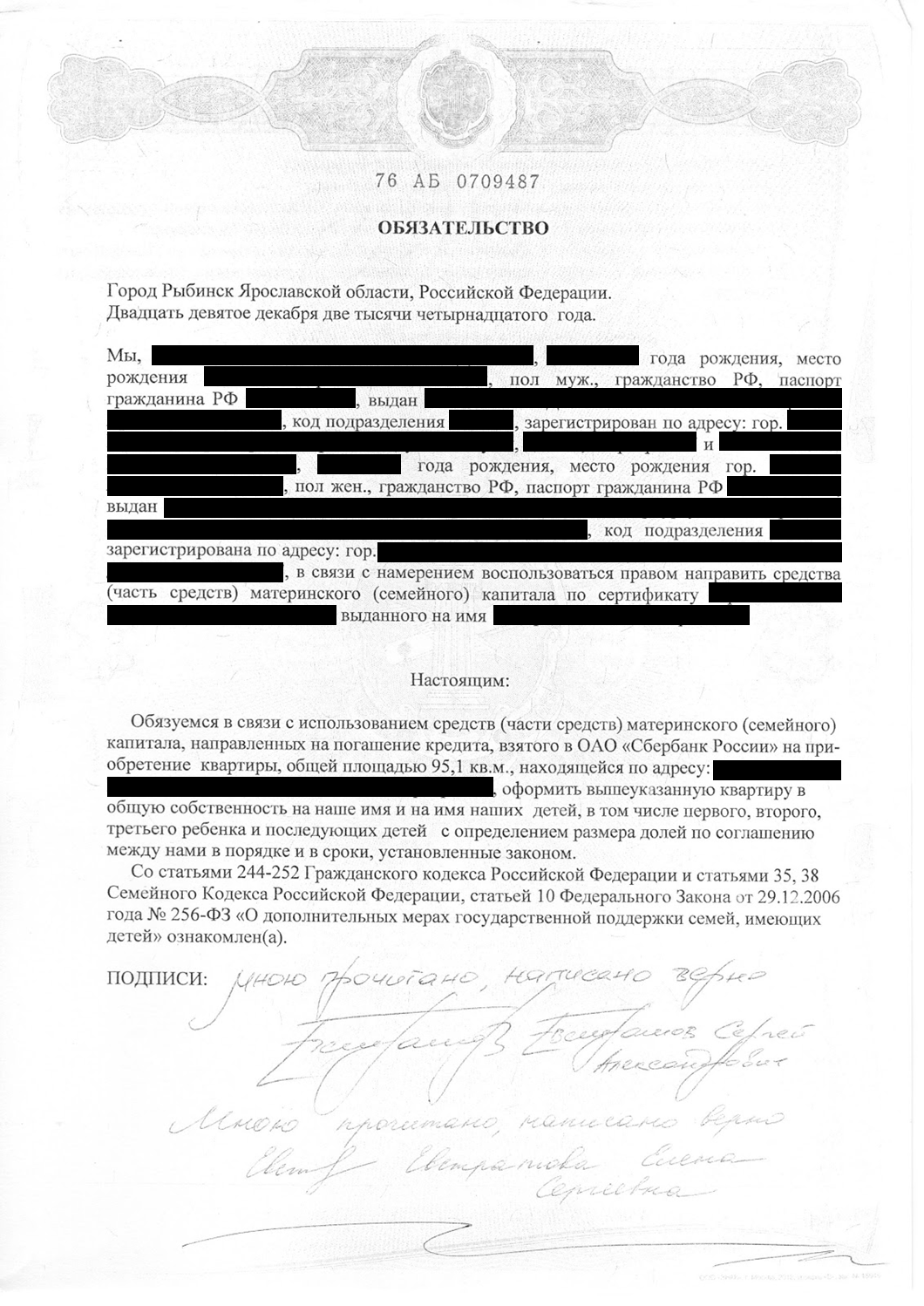

Чтобы потратить маткапитал на покупку жилья, оно должно быть в общей долевой собственности всех членов семьи. Но ипотеку оформляют на кого-то одного и распределить доли можно только после ее погашения. ПФР нужна гарантия, что заемщик это сделает. Нотариальное обязательство — и есть такая гарантия. Переоформить жилье в общую собственность нужно будет в течение 6 месяцев после снятия обременения по ипотеке.

Оформить обязательство стоит 2—3 тысячи рублей, обычно это занимает один-два дня. Нотариусу нужно принести следующие документы:

- Паспорта или свидетельства о рождении всех членов семьи.

- Свидетельство о браке.

- Сертификат на материнский капитал.

- Кредитный договор.

- Договор купли-продажи.

- Выписку из Росреестра о регистрации права собственности на квартиру.

Когда будете получать обязательство, попросите сразу сделать и заверить пару копий. Подлинник заберет пенсионный фонд, а документ вам еще понадобится — как минимум, когда будете распределять доли. Без копии его придется восстанавливать у нотариуса, а это будет стоить еще несколько тысяч рублей.

Нотариус подтверждает ваше обязательство переоформить квартиру в общую собственность

К заявлению приложите пакет документов на погашение кредита средствами маткапитала.

Бланк заявления на распоряжение средствамиRTF, 124 КБ

Бланк сведений к заявлениюDOC, 37 КБ

Вот список обязательных документов, которые вам понадобятся:

- Сертификат на материнский капитал или его дубликат.

- Паспорт заемщика.

- СНИЛС заемщика.

- Свидетельство о браке.

- Копия кредитного договора.

- Справка из банка о выдаче кредита.

- Копия договора купли-продажи недвижимости.

- Выписка из ЕГРН , которая подтверждает право заемщика на жилье.

- Копия зарегистрированного договора участия в долевом строительстве или копия разрешения на строительство своего дома, если его еще не ввели в эксплуатацию.

- Нотариальное обязательство переоформить жилье в общую собственность мамы, папы и детей.

- Документ, который подтверждает, что банк оплатил покупку жилья, к примеру выписка по счету продавца.

ПФР рассмотрит заявление в течение месяца. После этого у него будет пять дней, чтобы сообщить вам о своем решении: одобрить оплату ипотеки маткапиталом или отказать.

Способ, которым вы получите извещение, зависит от того, каким образом вы подавали документы. Если в отделении ПФР — его пришлют по почте. Если в МФЦ — ответ придет туда. А если через сайт ПФР — ищите его в личном кабинете.

Если пенсионный фонд даст добро, то перечислит деньги на счет в течение 10 рабочих дней. Банк увидит назначение платежа и зачтет его в счет ипотеки.

Если пенсионный фонд откажет в перечислении средств, решение можно обжаловать. Подавать жалобу надо тоже в ПФР — ее рассмотрит руководитель отделения или специальный отдел. Если проблема в оформлении документов, ответ придет через пять дней. Если что-то не так с маткапиталом — через 15.

Если маткапитала хватает только на часть кредита, согласуйте с банком новый график платежей. Маткапитал может сократить срок выплаты кредита, а может уменьшить размер ежемесячных платежей. Это зависит от того, что написано в кредитном договоре. Если есть выбор, лучше заранее написать заявление в банк, иначе банк сам выберет вариант погашения.

Если в договоре написано, скажем, что дополнительные суммы зачисляются в счет сокращения срока платежей, то заявление писать не нужно: банк все равно поступит по договору.

Если маткапитал закрывает весь кредит, возьмите в банке справку, что вы больше ничего ему не должны и у него нет к вам претензий.

Маткапиталом можно оплатить и первоначальный взнос за ипотеку — частично или полностью. Но все-таки надежнее часть денег заплатить из своего кармана. Банки не слишком охотно кредитуют заемщиков, у которых нет своих доходов.

Чтобы оплатить первоначальный взнос маткапиталом, об этом нужно написать в заявке на ипотеку. Кроме того, понадобится справка из ПФР , что маткапитал уже не потратили на что-то другое. Справку делают три рабочих дня. Чтобы ее получить, нужно принести в отделение фонда паспорт, СНИЛС , свидетельство о рождении ребенка и сертификат на маткапитал. Справку приложите к заявке вместе с остальными документами на получение ипотеки.

После получения кредита и покупки квартиры нужно сделать так, чтобы фонд перевел средства маткапитала в банк. Здесь все работает так же, как при погашении ипотеки: берете справку из банка, оформляете нотариальное обязательство, пишете заявление в ПФР и ждете. После того как фонд переведет деньги, стоит уточнить у банка, нужно ли писать заявление или он автоматически спишет деньги в счет кредита.

Если делать первый взнос маткапиталом, а не своими деньгами, ипотека выходит немного дороже. Так получается потому, что средства маткапитала поступают в банк не сразу. Сбор документов и рассмотрение заявки фондом занимает один-два месяца. Все это время банк не учитывает маткапитал в счет кредита, и ежемесячные платежи получаются больше. После перевода денег сумму кредита пересчитывают, и платежи уменьшаются.

Кстати, если у вас или вашей подруги дети родились после 1 января 2018 года, у вас есть право на льготу. Вашей подруге государство обязано дать ипотеку под 6% годовых, а вам — рефинансировать полученную раньше. Это условия программы льготной ипотеки для семей с детьми.

Самым популярным вариантом использования сертификата на маткапитала по-прежнему остаётся увеличение жилплощади. Большое количество семей используют эти средства, чтобы купить жилье в ипотеку. Нередки случаи, когда семья со временем сталкивается с необходимостью продать такую квартиру. Причины бывают разными, в частности, появляется потребность приобретения жилья с большей площадью.

Законом не запрещается продавать квартиры, купленные с использованием мат. капитала для частичного погашения ипотечного кредита. При этом надо соблюсти ряд важных условий. Сначала необходимо заручиться согласием банка на совершение сделки. Банк должен разрешить переход обязательств по уплате ипотеки на покупателя. Если все собственники такой квартиры являются совершеннолетними, никаких сложностей при продаже не возникнет. А если собственниками выступают несовершеннолетние дети, процесс продажи усложнится и пройдет при непосредственном участии органов опеки и попечительства (далее ООиП).

Задача ООиП следить за тем, чтобы соблюдались имущественные права детей. Поэтому родителям важно предъявить органам опеки доказательства того, что в результате сделки с квартирой права детей будут соблюдены, и тем самым получить разрешение на продажу недвижимости. По итогам сделки детям гарантированно выделяются доли, равнозначные отчуждаемым. Кроме того, новые условия проживания должны быть улучшены либо остаться на прежнем уровне. Ухудшение условий проживания не допускается.

Чтобы получить согласие ООиП на продажу жилплощади с долями, выделенными несовершеннолетним детям, необходимо предоставить:

- заявление по распоряжению;

- паспорта родителей или опекунов, а также их копии;

- подлинники свидетельств о рождении детей, а также их копии;

- ответственное заявление родителей или опекунов об участии в сделке детей;

- справку по оценке стоимости жилья;

- документы о праве собственности на квартиру;

- справку, подтверждающую отсутствие задолженности по оплате коммунальных услуг.

Важно помнить, что при совершении подобной сделки необходимо сохранить достойный уровень проживания. Тем не менее существует ряд исключений. Например, детям можно выделить равнозначные отчуждаемые доли при уменьшении долей взрослых членов семьи. Как правило, разрешение ООиП на продажу имущества несовершеннолетних составляет 3 месяца. Однако, согласно разъяснениям законодательства, договора нужно представить не позднее месяца с момента получения разрешения.

Далее необходимо выбрать вариант расчетов при сделке:

- часть средств покупателя зачисляется для погашения ипотеки продавца (как правило, в качестве первоначального взноса);

- если банк дает разрешение, должен быть заключен новый договор, по которому на покупателя переходят права и обязанности продавца;

- ипотека закрывается продавцом, обременения с недвижимости снимаются, происходит ее переоформление на покупателя.

Для продажи квартиры, купленной на средства маткапитала в ипотеку, понадобятся следующие документы:

- паспорта каждой из сторон сделки;

- разрешение ООиП на проведение сделки;

- разрешение из Пенсионного фонда (если планируется использование сертификата);

- сертификат на маткапитал (если планируется его использование);

- согласие супруга (супруги) на продажу квартиры и совершеннолетнего ребенка, имеющего долю в квартире;

- свидетельства о рождении (усыновлении) детей;

- разрешение банка;

- все необходимые документы на квартиру (различные паспорта, свидетельство о праве собственности и т.д.);

- справка об отсутствии задолженности по платежам;

- выписка из ЕГРП;

- страховка, если ее оформляли.

Комплект документов может варьироваться в каждом отдельном случае.

На основании предоставленных документов составляется договор купли-продажи, в котором необходимо указать:

- Представление сторон.

- Законные основания на проведение сделки.

- Характеристики недвижимости, адрес местонахождения.

- Порядок расчета стоимости, способы расчета.

- Сумма сделки, срок полной ее оплаты покупателем.

- Сумма задатка, который продавец получил от покупателя.

- Права и обязанности сторон.

- Наличие субсидий и иных мер социальной поддержки, если они есть.

- Приложения к договору, свидетельствующие о законности сделки.

- Подписи сторон и реквизиты счетов в случае использования безналичного расчета.

В некоторых случаях может понадобиться заключение независимого оценщика, подтверждающее реальную стоимость недвижимости.

Еще на стадии подготовки к сделке по продаже жилого помещения родители (опекуны) обязаны найти жилплощадь с лучшими либо соответствующими отчуждаемой условиями проживания. Несовершеннолетние дети обязаны получить равнозначные доли в новом жилье. Сделки как по продаже, так и по покупке проводятся одновременно. Составляются договоры на продаваемое и на покупаемое жилье. В договоре детей желательно указывать в качестве новых собственников.

Если приобретение жилья происходит с использованием банковского займа, собственность оформляется на родителей. Перед этим составляется нотариально заверенное обязательство — документ, определяющий наделение несовершеннолетних долями после того, как будет погашен кредит. Далее полный комплект документов, включая заявление о предоставлении разрешения на осуществление сделки, направляется в органы опеки.

При продаже квартиры, приобретенной по ипотеке, покупатель обязан перечислить в день сделки на счет банка сумму, равную остатку долга. Если жилая недвижимость покупалась с привлечением маткапитала, при разводе такой вариант проведения сделки совершенно недопустим. Необходимо выделить детям доли после того, как с недвижимости будет снято обременение и перед продажей квартиры. Если это условие не будет выполнено, возникает риск признания сделки недействительной. Не исключен вариант возврата суммы маткапитала государству.

Чтобы после развода исполнить обязательства о наделении детей долями, нужно помнить, что:

- Первоначально у нотариуса определяются доли родителей, затем они регистрируются и лишь при повторном обращении происходит определение доли детей.

- Если в квартире доли выделены только родителям, при разделе необходимо нотариально закрепить за каждым ребенком часть доли каждого из родителей.

- Если сразу после покупки жилья доли были определены, не требуется посещать нотариуса.

- Не позднее 6 месяцев после снятия обременения, необходимо выделить доли несовершеннолетним.

- Определяя размер доли ребенка, следует исходить из минимума квадратных метров, предусмотренного для одного человека в конкретном регионе.

В случае отказа одним из родителей от исполнения обязанности по выделению доли, второй родитель имеет право заявить в суд.

Если развод состоялся без раздела имущества, иск может содержать несколько пунктов по купленной в ипотеку с участием маткапитала жилплощади: определение долей бывших супругов и одновременно — их детей.

Бывают случаи, когда разведенные родители часть жилья детям выделить не могут (например, на имущество одного из них наложен арест). Обращения в суд в такой ситуации избежать не удастся.

Если родители не собираются выделять доли своим несовершеннолетним детям при продаже жилья, сделка признается незаконной, а к самим родителям будут применены штрафные санкции.

Родители обязаны выделить доли детям не позднее 6 месяцев с того момента, как с недвижимости, купленной в ипотеку с использованием маткапитала, было снято обременение. Сделку по продаже недвижимости можно провести в любое время, даже если доли некоторыми членами семьи пока не получены. Ограничения по срокам продажи такой квартиры законом не устанавливаются. Однако, чтобы обеспечить законность сделки и избежать обвинений родителей (опекунов) в мошенничестве с сертификатом, следует заручиться одобрением со стороны органов опеки. Получение его возможно в случае, если родители обязуются выделить детям доли в другом жилье, соизмеримые с отчуждаемыми. Доли могут быть выделены как в квартире, приобретаемой взамен, так и в квартире родственников. Квартира должна быть оформлена на момент продажи на одного из супругов.

Поскольку сделка осуществляется в период брака, необходимо получение нотариально заверенного согласия супруга (супруги) на покупку или строительство иного жилого помещения, на продажу имеющейся квартиры, а также на выделение в новом жилье долей несовершеннолетним детям.

Приветствуем! Внесение последнего платежа по ипотеке и полный расчет с кредитором еще не является последним шагом со стороны заемщика. Потребуется уладить еще некоторые формальности. Подробнее о том, что делать после выплаты ипотеки, как происходит прекращение ипотеки, как правильно закрыть ипотеку по шагам вы узнаете из этого поста. Также для вас будет доступна информация о том, что делать дальше после погашения ипотечного кредита с материнским капиталом, как выделяются доли на детей и что можно сделать с долями детей при продаже квартиры или рождении новых членов семьи.

Задолженность по ипотечному договору погашается в соответствии с графиком платежей. Клиент имеет право, как неукоснительно следовать ему по сумме и срокам (выплачивать по графику), так и оплачивать досрочно бОльшими суммами (в этом случае долг пересчитывается в пользу заемщика).

Банк нужно уведомить, что вы планируете досрочно закрыть ипотеку. Это можно сделать непосредственно в отделении банка, написав соответствующее заявление (образец заявления нужно запросить в банке), позвонить по телефону в кол-центр или провести операцию досрочного гашения в личном кабинете банка онлайн. Данная операция нужна для того, чтобы банк сделал перерасчет графика платежей.

Для внесения последнего платежа по кредиту необходимо запросить у кредитора данные о сумме оставшейся задолженности. Их можно получить при личном обращении в банк в устной форме или в виде выписки, а также по телефону. Обозначенная сумма вносится заемщиком удобным для него способом.

Сразу после такой оплаты рекомендуется оформить в банке справку об отсутствии долга. Она может быть, как платной, так и бесплатной. Такая справка является официальным документом и заверяется подписями уполномоченных лиц со стороны кредитора. При необходимости ее можно предъявить по месту требования.

Справка содержит следующие сведения:

- дату полного погашения задолженности по конкретному кредитному договору (указывается его номер и дата заключения);

- Ф.И.О. заемщика;

- дату выдачи справки;

- должность и Ф.И.О. лица, подписавшего документ;

- фразу об отсутствии претензий со стороны банка к клиенту.

В большинстве банков после того, как последний платеж по ипотеке был внесен, ссудный счет закрывается автоматически. Однако если такая услуга недоступна, то клиент должен самостоятельно написать заявление с требованием закрыть счет по причине исполнения обязательств со своей стороны. Для этого нужно иметь при себе паспорт, ипотечный договор с графиком платежей и квитанции об уплате (на всякий случай).

Если заемщик планирует погасить весь долг по ипотеке в досрочном порядке, то вместе с банком согласовывается дата такого погашения и уточняется сумма. Делать такие операции без согласований с кредитором крайне не рекомендуется, так как размер итогового платежа может быть подсчитан неверно (как в большую, так и в меньшую сторону).

Для собственного успокоения можно дополнительно сделать запрос в Бюро кредитных историй о качестве исполнения своих обязательств. Полученная информация содержит все сведения об ипотеке, характере выплат и допущении или отсутствии просрочек. В силу человеческого фактора, а также особенностей программы данные могут поступать с некоторой задержкой, что требует уточнения.

Процедура передачи приобретаемой недвижимости в залог банку оформляется с помощью закладной, которая представляет собой именную ценную бумагу, регулирующую отношения между кредитором и заемщиком по вопросам залоговых отношений и погашения задолженности. В ней прописываются ключевые условия ипотечного займа, признаваемые существенными. При выявлении разночтений в кредитном договоре и закладной преимущество будет иметь последняя. Поэтому к составлению данного документа следует подходить максимально ответственно.

Ипотека может оформляться с закладной, а может и без нее. Такой документ нужен, прежде всего, банку, так как именно с его помощью он может в дальнейшем перезаложить или продать его другому кредитному учреждению. При этом кредитор, который купил закладную, никакие условия по этой ипотеке поменять уже не может.

Основной целью закладной является привлечение финансовых ресурсов на рынке ипотечного кредитования. В случае необходимости банк, к примеру, может продать накопленный резерв закладных и получить необходимые денежные средства для оборота.

Следующим этапом после погашения долга и получения закладной является обращение в регистрирующий орган с требованием снять обременение.

Для выполнения такой операции заемщику потребуются следующие документы:

- паспорт заемщика;

- оригинал письма от банка с подтверждением погашения обязательств в полном объеме (на фирменном бланке со всеми необходимыми подписями и реквизитами);

- закладная, полученная от кредитора;

- доверенность от сотрудника банка на снятие

- обременения (если представитель кредитной организации не сопровождает клиента в регистрирующий орган);

- правоустанавливающие документы (договор купли-продажи, свидетельство о собственности);

- заявление установленного образца с просьбой о снятии обременения (пишется от имени заемщика);

- квитанция об оплате госпошлины размером 200 рублей (оплачивается только в случае необходимости выдачи нового свидетельства без отметок об обременении).

Если ипотека оформлялась без закладной, то кредитор и заемщик пишут совместное заявление о снятии ограничений с заложенного имущества. Требуется обязательное присутствие сотрудника банка в МФЦ с доверенностью.

После соблюдения всех формальностей и подачи всех необходимых документов в Ростреестр обременение снимается с объекта недвижимости, бывший заемщик становится его полноправным собственником с возможностью совершения любых законных операций со своим имуществом и получает новое свидетельство.

Только после погашения записи об обременении ипотека прекращается полностью.

При этом заключаемое соглашение предусматривает возможность уменьшения/перераспределения долей в случае рождения детей в будущем. Минимальное значение доли законом не определяется и не регулируется. Отталкиваться здесь следует от действующих норм жилой площади на одного человека по субъектам федерации. Сейчас это 12 кв. м. на человека.

Оформить доли на каждого участника общедолевой собственности в соответствии с законодательством можно в течение полугода с даты полного погашения ипотеки и снятия обременения с жилья.

Выделение долей детям после погашения ипотеки возможно следующими способами:

- посредством заключения сторонами соглашения или договора дарения;

- через суд (если возникли споры между родителями о размере доли каждого).

Соглашение и договор дарения в обязательном порядке заверяются нотариально.

Оформления долевой собственности также осуществляется в Росреестре. После принятия решения каждый участник получит собственное свидетельство с указанием доли собственности.

Сегодня практика показывает, что вернуть страховку можно только в случае досрочного погашения кредита и в случае единовременной оплаты суммы полиса за весь период ипотечного договора. Если займ был выплачен раньше срока, то клиент имеет право потребовать к возврату сумму по полису за оставшийся период. Как правило, такие требования удовлетворяются. Договор подлежит расторжению. Во всех остальных случаях решения страховщика будет отрицательным.

Закрытие ипотеки подразумевает: погашение задолженности перед банком в полном объеме, получение закладной с отметкой об исполнении обязательств, снятие обременения в Росреестре, получение нового свидетельства о собственности и при необходимости выделение долей при направлении средства материнского капитала на оплату ипотеки. Только после соблюдения всех этих формальностей заемщик может считать долг погашенным и ипотеку выплаченной.

Сегодня мы рассказали, как закрыть ипотеку, что дальше делать по шагам. Если у вас остались еще вопросы, просьба обязательно задать их в комментариях.

Будем признательны за репост, лайки и оценку статьи.

По всем юридическим моментам сопровождения и гашения ипотеки вам может оказать поддержку наш ипотечный юрист. Запись на бесплатную консультацию доступна в специальной форме.