Анна и Сергей – молодожены. Они мечтают жить долго и счастливо, а ещё завести кота, сделать ремонт, выкинуть старый сервант и расставить мебель по своему вкусу. Но все эти маленькие радости семейной жизни им недоступны в съемной квартире. Поэтому ребята решили оформить ипотеку.

Анна присмотрела замечательную квартиру с большой кухней и балконом в спальном районе города за 3 млн. рублей. Но для оформления ипотеки требуется первоначальный взнос – 15% от стоимости квартиры – 450 000 рублей. Все совместные сбережения были потрачены на свадьбу. Как быстро накопить нужную сумму для первоначального взноса по ипотеке?

Посчитайте, какая сумма вам нужна. Минимальный размер первоначального взноса составляет 15% от стоимости квартиры. Рассчитать сумму, срок, ставку и размер взноса по ипотеке можно на калькуляторе.

Чтобы накопить нужную сумму, необходимо каждый месяц выделять часть из своего бюджета и откладывать ее. Например, чтобы накопить 450 000 руб., Анне и Сергею нужно ежемесячно откладывать 37 500 руб., и тогда через год они смогут оформить ипотеку.

Если открыть вклад и ежемесячно пополнять его на 20 000 руб., за год вы накопите 240 000 руб. На ваши накопления будут начисляться проценты, что приумножит итоговую сумму.

Покупка квартиры – отличная мотивация для планирования и экономии бюджета.

Золотое правило распределения денежных потоков по принципу соотношения 50/20/30 — довольно простой метод, который существенно облегчает жизнь. Его суть заключается в разделении бюджета на три части:

50% — это повседневные траты, от которых никуда не уйдешь. Питание, оплата жилья, обучения, проезда и тд.

30% — вот это и есть та часть, которую нужно откладывать в счет первого ипотечного взноса.

20% — необязательные, но важные затраты, которые приносят радость: развлечения, путешествия и подарки близким. От них нельзя полностью отказываться.

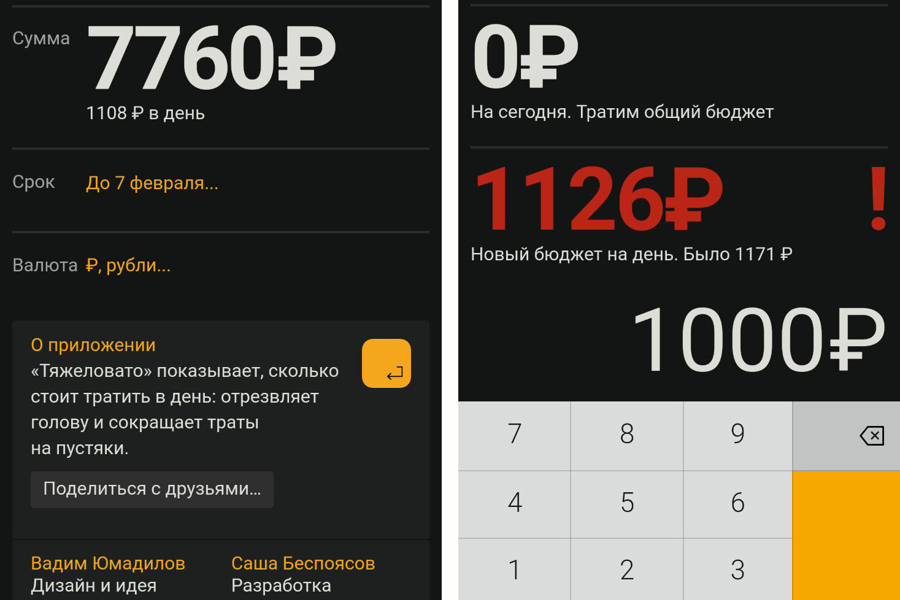

Принцип их работы прост – вы устанавливаете сумму бюджета, ежедневный лимит и записываете все расходы. Если превысили лимит, приложение пересчитает и сократит его, исходя из оставшегося бюджета. Если вы потратили меньше установленного прожиточного минимума, то сумма наоборот увеличится.

Планирование бюджета перестает быть занудным делом, а вы учитесь экономить в формате игры и становитесь более дисциплинированы в финансах.

Пользуйтесь купонами – существует множество сервисов, которые позволяют экономить. Например, вы сможете посетить выставку или театр со скидкой, сэкономить на тренажерном зале, маникюре или путешествиях.

Да, это тяжело и неприятно. Вы много работали и имеете право себя побаловать. Поездки на такси, заказ пиццы, поход с друзьями в бар, новые гаджеты, сигареты и сладости – эти приятные мелочи регулярно съедают ваш бюджет. Не стоит полностью от них отказываться, просто проанализируйте их и подумайте, какие из этих расходов можно сократить ради большой покупки.

Просто посчитайте. Не успеваете утром сварить кофе и покупаете его по дороге на работу за 200 руб.? За месяц вы тратите на бодрящий напиток 4 000 руб. В год – 48 000 руб.

Если вы решили копить деньги, забудьте на время о дорогих развлечениях. Посмотрите афишу бесплатных мероприятий, сходите в парк, прочитайте интересную книгу, отправляйтесь к друзьям на дачу или в гости к родственникам.

Оставьте походы в ресторан для особых случаев и научитесь готовить ресторанные блюда дома. И представьте, насколько приятно это будет делать в своей новой квартире!

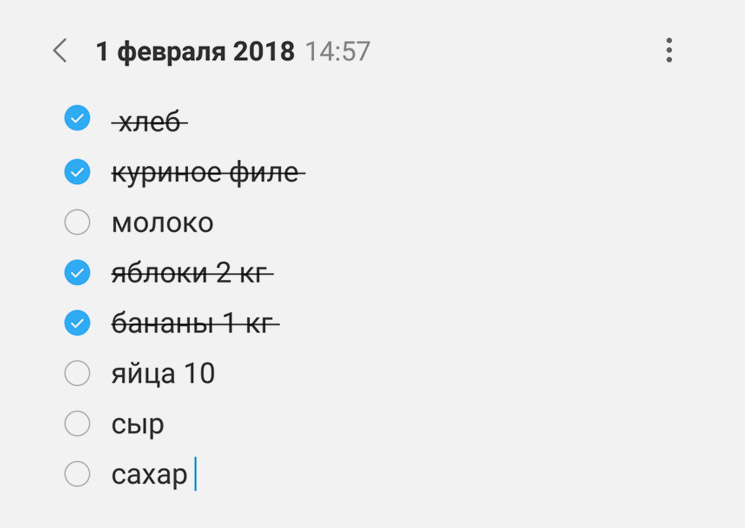

Долго хранящиеся продукты (сахар, крупы) покупайте в больших упаковках, так дешевле.

Скоропортящиеся продукты покупайте с запасом на 2-3 дня. Купите больше – есть риск, что часть придётся выкинуть.

Спросите себя, почему вы покупаете эту вещь, и действительно ли она нужна вам. Это поможет вам отличить желание от потребности. Если не можете найти вразумительный ответ, положите вещь на место. Если есть сомнения, попросите отложить до завтра и обдумайте покупку дома в спокойной обстановке.

Возможно, вы поймёте, что вам не нужно покупать пятую по счету футболку для занятий спортом. Или окажется, что джинсы, которые вы купили 2 года назад и забыли про них, сидят на вас отлично.

Также вы обнаружите много ненужных вещей. Свадебное платье уже 2 года висит в шкафу? Продайте его. Кто-то подарил вам модную настольную лампу, но она не вписывается в ваш интерьер? Тоже продайте на авито. У вас появятся деньги на необходимые расходы или покупку действительно нужных вещей.

Ваше хобби может приносить не только удовольствие, но и доход! Попробуйте совместить приятное с полезным – это может быть всё, что угодно: репетиторство по физике, фотосессии, маникюр, свадебные причёски или обучение игре на гитаре. Обязательно расскажите знакомым и на страницах в соцсетях о своих талантах.

Что такое первый взнос? Это та сумма, которую сразу же должен выложить заёмщик, иначе кредита он вовсе не получит. Такая практика может показаться странной, особенно учитывая, сколько справок о платёжеспособности заставляют собирать и как тщательно проверяют кредитную историю перед тем, как выдать большой кредит. Именно для того, чтобы лишний раз подтвердить свою платёжеспособность, первый взнос и нужен. Тем не менее это широко распространено, настолько, что сейчас практически не найти ипотеки с нормальными условиями без первого взноса. О том, как можно накопить на первый взнос при ипотеке или какими государственными программами воспользоваться, чтобы частично погасить его, а также как платится первый взнос по ипотеке в Сбербанке мы и расскажем.

Делают это часто за счёт повышения или даже просто появления первого взноса. Ещё года три назад при взятии ипотеки и других крупных кредитов частенько можно было обойтись вовсе без первого взноса, и он устанавливался только по желанию клиента, при этом варьируясь в широких размерах. Теперь же найти ипотеку без или же с низким первым взносом крайне проблематично.

Поднятие вносимых первоначально сумм делает выдачу кредита более безопасной, ведь раз гражданин сумел оплатить его, то, скорее всего, он и в дальнейшем сможет рассчитываться по своему долгу. Это отсекает многих потенциальных заёмщиков, которые не могут сразу собрать нужную сумму, что делает ипотечное кредитование менее активным. Чаще всего сразу же необходимо внести 15-20% от всей суммы ипотеки. Если счёт идёт на миллионы, то это немалые деньги, а ведь сама суть ипотечного кредитования – предоставить семьям, неспособным выложить сразу крупную сумму, возможность приобрести жильё.

Это даже приводит к странным ситуациям, когда приходится брать кредит на первоначальный взнос. Причём многие банки, видя, что им собираются заплатить из заёмных средств, могут просто отказать в выдаче ипотеки, так что, прежде чем брать кредит, стоит убедиться, что он поможет.

Но какой первоначальный взнос на ипотеку в Сбербанке? Ведь, будучи государственным банком, он может себе позволить не делать обязательного высокого первого взноса, так думают многие граждане. Увы, но первый взнос по ипотеке в Сбербанке составляет целых 20%, хотя есть определённые способы, при которых он формально останется таким, но реально выложить из своего кармана придётся меньше. Как же это можно сделать?

Большая сумма, требующаяся, чтобы обеспечить минимальный взнос, часто становится препятствием на пути к получению ссуды. Однако лучше заняться накоплением и набрать побольше средств на счёте перед тем, как обращаться к банкам, а не стараться найти вариант, в котором этот взнос практически отсутствует. Дело в том, что размер первоначального взноса сильно влияет на переплату. Подсчитаем на примере Сбербанка, как она будет меняться в зависимости от величины первого взноса, воспользовавшись для этого специальным калькулятором, представленным на официальном сайте финучреждения.

Общая сумма, необходимая для приобретения квартиры, в нашем примере составляет 4 миллиона, в качестве срока ипотеки мы выбрали 10 лет, потому что установленный по умолчанию срок слишком мал (5 лет), и ежемесячный платёж оказался бы чересчур велик (более 68 000 рублей). Также была удвоена минимальная сумма дохода, потому что при выставленной по умолчанию банк такую сумму не выделит. Все остальные значения оставлены по умолчанию.

Если мы внесём сразу 20%, то есть 800 000, то получим годовую ставку на приобретение готового жилья 10,5%, ежемесячный платёж в 43 000, а суммарные последующие выплаты будут равняться 5 миллионам 181 тысяче – то есть за кредит фактически в 3,2 миллиона (вычитаем первый взнос) придётся переплатить 1 миллион 980 тысяч.

При внесении 1 200 000 – то есть 30%, выплаты после этой в сумме будут равняться 4 миллионам 533 тысячам, переплатить придётся 1 миллион 733 тысячи – это значит, ваша экономия составит 250 тысяч.

Наконец, если внести сразу половину всей суммы, и фактически взять в кредит всего два миллиона, то последующие выплаты составят 3 миллиона 238 тысяч – а это значит, что переплатите вы лишь 1 миллион 238 тысяч – экономия в 498 тысяч по сравнению с предыдущим вариантом, и в 742 тысячи – со взносом в 20%.

Как видите, выгодна ли ипотека во многом определяет именно первоначальный взнос – таковы правила в Сбербанке.

Первоначальный взнос по ипотеке в Сбербанке составляет минимум 20%. Это значит, если недвижимость, которую вы намерены приобрести, стоит 3 миллиона рублей, вам необходимо будет внести сразу минимум 3 * 0,2 = 0,6 миллиона, то есть 600 тысяч рублей, и не имея их, ипотеку оформить вы попросту не сможете. Сам кредит, следовательно, составит лишь 2,4 миллиона.

Его сумма вкупе со сроком кредита – два основных фактора, больше всего влияющих на предлагаемые условия по ипотечному кредиту из тех, что клиент сам вправе выбрать. Мы уже выяснили, как высоко влияние сумма первого взноса на то, сколько процентов банк будет взимать в дальнейшем, поэтому куда выгоднее будет внести сразу 30%, а то и все 50%.

Такая ситуация вызывает понятный вопрос, как же накопить на первый взнос? Эксперты по кредитованию считают, что следует попробовать откладывать 40% от своей заработной платы ежемесячно – это позволит и накопить, и в то же время смоделировать будущую ситуацию, когда вам придётся выплачивать заём. Именно такой процент считается оптимальным, хотя много будет зависеть от конкретной суммы доходов семьи – если она, к примеру, составляет 150 000, то вряд ли вам придётся тратить ежемесячно такой большой процент от дохода, в то же время накопить, что естественно, будет куда проще.

Но при среднем доходе именно эта цифра будет оптимальной – так, если доход семьи составляет 70 000, то можно попробовать откладывать каждый месяц 28-30 тысяч – примерно такую сумму затем придётся выплачивать за ипотеку. Вы сможете прочувствовать, насколько удобно будет затем делать эти платежи год за годом, и лишний раз подумать о том, хотите ли брать ипотеку. Если да, то через пару лет такого накопления на ваших счетах образуется сумма, как раз достаточная для первого взноса по ипотеке в случае, если квартира стоит в пределах 3-3,5 миллионов. А если на них уже что-то было, то ещё лучше – можно внести больше и сэкономить на процентах.

Например, оформить нецелевой потребительский кредит. В Сбербанке такое допускается – взять у этого же банка кредит, чтобы с помощью полученных средств выплатить первый взнос.

Плюс такого подхода понятен – значительная экономия времени. Однако расплачиваться придётся дорого – в прямом смысле слова. Получится, что вы оформите сразу два кредита, и по обоим придётся платить, да ещё и с процентами. Хватит ли денег для внесения платежей, и не получите ли вы ещё и штрафы? Даже если нет, всё равно стоит подсчитать переплату и ещё раз подумать о том, стоит ли оно того.

Ипотека, которую предоставляет Сбербанк, позволяет использовать как первоначальный взнос материнский капитал. Нужно будет предъявить в банке сертификат и справку из Пенсионного фонда о том, сколько средств на нём осталось, и вас включат в соответствующую программу. Это позволит существенно уменьшить переплату, поэтому немало семей, получивших право на материнский капитал, используют его именно так.Можно ли обойтись вовсе без первого взноса?

Раньше было немало таких предложений, но сейчас их сложно отыскать, потому что банки боятся рисковать.

Иногда можно всё же отыскать такой вариант, обычно, если банк сотрудничает непосредственно с застройщиками, но нужно учесть, что ставка окажется выше. В Сбербанке же ипотеки без первого взноса вовсе не предоставляют.

Как итог отметим, что первоначальный взнос очень важен, и стоит озаботиться его подготовкой заранее, потому что, если он будет больше минимально установленного, получится неплохо сэкономить.

Некоторых людей страшит не столько ипотека, сколько первоначальный взнос, который необходимо внести при её оформлении.

У многих семей вопрос упирается именно в те самые 10-20%, без которых никак не получить заёмные средства для покупки квартиры. Как накопить на первый взнос по ипотеке? Советы и рекомендации – далее.

Первоначальный взнос по ипотеке — это не просто прихоть банка, а общепринятая практика, которая обусловлена следующими факторами:

- Доля невозврата займа по ипотеке с первым взносом ниже, чем среди тех, кто взял ипотеку без него. Данный факт объясняется просто: те, кто сумел накопить определённую сумму для внесения аванса, обычно более ответственны, а значит с большей вероятностью вернут кредит вовремя.

- Требование первоначального взноса – рекомендация Центрального Банка России, которых придерживается АИЖК (сейчас – ДОМ.РФ) – правительственный агент по поддержке развития жилищного сектора. Аргументы государства в лице ЦБ РФ просты: если отменить первоначальный взнос, повысятся риски возникновения ипотечного кризиса.

Большинство отечественных банков не одобряют ипотеку без первоначального взноса.

Найти программы с нулевым взносом вполне реально. Но следует понимать, что для банка такое решение – повышенный риск, который компенсируется более жёсткими условиями по ипотеке, например, повышением процентной ставки и уменьшением срока кредитования.

В любом случае заёмщик, не внёсший аванс по ипотеке, окажется в менее выгодных условиях, чем тот, который внёс первый взнос. И чем больше будет взнос, тем дешевле обойдётся ипотека.

Программы ипотечного кредитования без первоначального взноса предлагаются в таких банках, как:

Характерной особенностью ипотеки с нулевым взносом является ограничение по выбору объекта недвижимости: часто кредит выдаётся только на приобретение квартиры у застройщиков-партнёров банка.

Конечно, деньги просто так не найдёшь, они нигде не валяются. Но молодые семьи часто хотят всё и сразу, а чтобы скопить определённую сумму, нужно время.

Поэтому они зачастую ищут быстрые способы, а именно:

Итак, вы – не хотите брать кредит (и правильно делаете), не берёте взаймы и не можете воспользоваться субсидией. Откуда же взять средства на первоначальный взнос? Ответ один – только накопить нужную сумму.

Накопление на первоначальный взнос рассматривайте как генеральную репетицию перед оформлением ипотеки. Вы проверяете таким образом свои силы и возможности.

Представьте, что уже выдан кредит и вы должны ежемесячно вносить определённую сумму. Поэтому каждый месяц откладывайте не меньше этой суммы. Возможно, это станет для вас неприятным открытием.

Одно дело думать, что нужно отдавать в будущем, другое дело – реально отдавать, прямо сейчас. Вполне возможно, что откладывать регулярно сумму, которая приблизительно составит ежемесячный платёж, трудно. А для некоторых окажется и просто невозможным делом.

Кроме того, не забывайте, что приобретя квартиру, вы увеличите свои расходы на коммунальные платежи. Поэтому лучше при накоплении суммы для внесения аванса откладывать ещё и дополнительную сумму, чтобы полностью спрогнозировать свои расходы на квартиру в будущем, после оформления ипотечного кредита.

Для того чтобы успешно скопить необходимую сумму, придерживайтесь всего 3 простых правил:

- Больше зарабатывайте.

- Меньше тратьте.

- Инвестируйте.

Это вопрос непростой. Деньги просто так никто не даст. Поменять работу на более высокооплачиваемую? Не факт, что получится, тем более сразу.

Поэтому лучше искать подработку как на основном месте работы, так и на стороне. И пусть это будут небольшие деньги, главное – дополнительный приток в бюджет семьи.

Не стоит пренебрегать и разовыми подработками, например, в интернете или путём сдачи крови за деньги. Как говорится, копейка к копейке – проживёт и семейка.

Откладывайте все случайные доходы. Дали вам премию, выиграли в лотерею, повысили зарплату — всё это сразу пусть идёт в копилку.

Можно продать что-то ненужное: старый компьютер, мебель и пр. Это тоже доход. Приток любых денег приблизит к заветной сумме. Возможно, у вас имеется дача, гараж или машина.

И здесь важно расставить для себя приоритеты: отказаться от чего-то, но в результате ускорить приобретение желанной квартиры, или копить более длительный срок.

В достижении поставленной цели важную роль играет планирование семейного бюджета. Но это не значит, что нужно будет буквально считать каждую копейку. Даже небольшое изменение привычного порядка действий даст нужный эффект.

После получения зарплаты сразу же отложите определённую сумму на формирование первоначального взноса. Оставшиеся деньги используйте рационально.

Возможно, придётся урезать какие-то расходы, например, частые походы в кафе и рестораны. Гораздо дешевле принимать трапезу дома. Да и полезнее. Экономить надо на том, что не является жизненно необходимой тратой.

Самый оптимальный способ инвестировать – это банковский вклад. Открывайте депозит обязательно в крупном банке, чтобы исключить форс-мажорные ситуации в финансовом учреждении (банкротство, отзыв лицензии и пр.).

Что даст банковский вклад? Небольшую прибавку к основной сумме; это около 6% годовой доходности.

Разумнее всего открыть вклад в том банке, где вы планируете брать ипотеку. Для своих клиентов банки обычно предлагают программы лояльности, включающие более сниженные ставки по кредиту.

Снижение ставки всего на 0,25-0,5 % при займе в несколько миллионов, взятом на 10-20 лет, может сэкономить несколько десятков, а иногда и сотен тысяч рублей.

Первоначальный ипотечный взнос — это часть стоимости жилья, которую вносит заёмщик, чтобы получить кредит. Сумма взноса — гарантия платёжеспособности клиента. И чем эта сумма будет больше, тем выше будет доверие к клиенту у банка.

Какие советы можно дать человеку, поставившего себе такую цель:

Чего лучше не делать:

Во время процесса накопления средств вас могут подстерегать следующие риски:

В целом, если вы поставите себе цель – скопить нужную сумму — то все ваши силы будут на это направлены. Мотивация (своя квартира!) придаст сил, активизирует все ваши резервы.

Недаром говорят, что всё у нас в головах, поэтому настрой здесь очень важен. В остальном вам обязательно помогут наши советы, представленные выше в статье.