Высокие цены на жильё и достаточно умеренные заработные платы, превратили ипотеку для многих россиян в единственный способ решения проблемы квартирного вопроса.

Безусловно, такое кредитование — прерогатива коммерческих банков.

Однако государство решило внести свою лепту в дело обеспечения граждан собственной крышей над головой.

Теперь можно получить недостающие средства для покупки недвижимости прямо у государства. Как это происходит? Рассмотрим все подробнее.

Материальную помощь в поиске капиталов для приобретения квартиры, может оказать Агентство по ипотечному жилищному кредитованию.

Так называются компании, которые предоставляют ипотеку. Причем они выдают такие займы в первую очередь льготным категориям граждан.

В основе деятельности таких структур, лежит государственный капитал. По какой схеме работает этот кредитодатель?

• Частный банк предоставляет ипотечный заём;

• АИЖК перекупает эти займы за свои ресурсы, то есть занимается рефинансированием кредита. Средства такие организации получают, выпуская высоколиквидные ценные бумаги, которые участвуют в торгах на фондовом рынке.

Для чего создавалась такая сложная схема? Все участники сделки имеют собственный интерес:

• Банк получит проценты по ссуде и плату за обслуживание клиента. Кроме того, нивелируются риски, связанные с непогашением займа;

• Агентство не взаимодействует с частными заемщиками. Если должник перестанет выполнять свои кредитные обязательства, то взыскивать с него причитающиеся суммы будет банк.

На практике это выглядит следующим образом: человек получает в банке долгосрочный заём для покупки квартиры. Он начинает погашать кредит аннуитетными платежами.

Потом его ставят в известность, что долг приобретен ипотечным агентством, то есть рассчитываться следует уже с этой структурой.

Большинство банков уже перестроили свои бизнес-схемы на взаимодействие с такими компаниями. Заемщик, при этом, не почувствует никакой разницы, так как все условия кредитного соглашения останутся прежними.

Государственное Агентство жилищного ипотечного кредитования может выдать ипотеку только лицам, имеющим гражданство РФ, чей возраст на момент полного погашения займа не будет больше 65 лет. Имеются и другие условия:

• Размер ежемесячных аннуитетных выплат не может быть больше 45% от общих доходов заемщика;

• Допустимое количество созаемщиков – 4 человека.

Банки работают по другой схеме: они ограничили размер регулярных взносов суммой в 30% от совокупного дохода семьи.

Стандарты, по которым выдается ипотека АИЖК, практически ни чем не отличаются от требований банков.

Последние также стремятся применять аналогичные требования к соискателям на кредит, чтобы иметь возможность продажи ипотечного займа структурам. Так, что от соискателя потребуется предъявить типовой пакет документов.

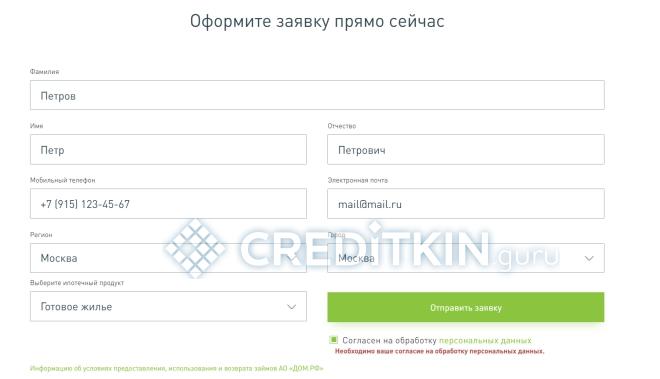

Пошаговая инструкция для оформления ипотечного займа в агентстве по ипотечному кредитованию выглядит так:

• Найти банковское учреждение, которое является партнером агентства. Осведомиться в банке, какие документы необходимо подготовить для запуска процедуры получения целевой ссуды;

• Когда все документальные основания собраны, следует подать заявку на ипотечный заём;

• Пока кредитное учреждение рассматривает обращение заявителя и принимает решение, подыскать подходящую квартиру. Если эту процедуру отложить на потом, то после одобрения заявки, можно просто не успеть найти оптимальный вариант собственности. Банки ограничивают срок действия решения. Если средства не будут получены в течение указанного периода времени, то весь портфель документов придется формировать заново.

Банк-кредитодатель также потребует бумаги на приобретаемую недвижимость, а именно:

• Свидетельство о праве собственности на дом или квартиру;

• Экспертную оценку с указанием стоимости;

• Справки, выданные БТИ и ЖЭК;

• Страховой договор.

При оформлении кредита, стоит обратить внимание на такие тонкости: так как агентство ипотечного кредитования является партнером сразу нескольких банков, то целесообразно провести предварительный мониторинг условий, которые они предлагают в рамках одного и того же кредитного продукта (в данном случае – ипотеки).

Это позволит подобрать самый выгодный вариант.

Когда банк выбран, следует узнать, не практикует ли он взимание дополнительных процентов за предоставление займа. При оформлении ипотеки, придется вносить какую-то сумму в виде первичного взноса.

Заемщику потребуются средства и на оплату услуг экспертной оценки. Придется потратиться и на оформление страховки. Не лучшее решение – брать еще один заём для этих целей.

Если планируется оформление недвижимости в ипотеку, то сначала рекомендуется изучить требования, которым она должна соответствовать.

Например, стандартная программа кредитования не предусматривает выдачу займа для приобретения квартир в доме, который еще не сдан в эксплуатацию.

Поэтому не нужно торопиться с внесением собственных средств за понравившуюся квартиру до того, как банк не одобрит выбор клиента.

Достоинства государственной модели ипотечного кредитования:

Все преимущества, а также действующие программы по ипотеке (на данный момент их шесть) можно изучить, если зайти на сайт АИЖК. Одно из главных достоинств – низкая процентная ставка (она не превышает 7,9% в год).

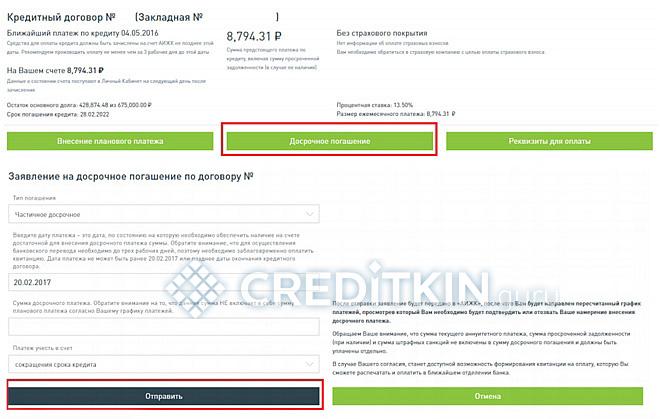

Однако она действует в том случае, если кредит будет взят на 5 лет и при условии внесения 50% стартового взноса. Также отсутствуют штрафы и запреты на досрочное погашение займа.

Что касается требований к заемщикам, то они более жесткие.

Ипотека на 1 800 000 руб. на 10 лет по программе АИЖК

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Ставка | Ежемесячный платеж | Платеж | К возврату | ||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Название | Ставка, % | Мин. первый взнос | Сумма кредита, млн. руб. | Срок, лет | Доступные опции |

|---|---|---|---|---|---|

| Готовое жилье | 9,25 – 9,75 | 20% | 0,5 – 20 для Мск, МО, Спб; 0,5 – 10 для остальных регионов |

3 – 30 | Переменная ставка; Легкая ипотека; Материнский капитал; Апартаменты. |

| Новостройка | 9 – 9,50 | 20% | 0,5 – 20 для Мск, МО, Спб; 0,5 – 10 для остальных регионов |

3 – 30 | Переменная ставка; Легкая ипотека; Материнский капитал; Апартаменты. |

| Семейная ипотека | 6 — на льготный период, 9,25 — по истечении льготного периода |

20% | 0,5 – 20 для Мск, МО, Спб; 0,5 – 10 для остальных регионов |

3 – 30 | Легкая ипотека. |

| Ипотека под залог имеющейся квартиры | 9,25 – 9,50, в зависимости от суммы кредита. | — | 0,5 – 20 для Мск, МО, Спб; 0,5 – 10 для остальных регионов; но не более 60% стоимости залога. |

3 – 30 | Нет |

| Военная ипотека | 9 | 20% | 0,5 – 2,486 | От 3 лет до наступления 45-летнего возраста заемщика | Нет |

Здесь представлены стандартные программы агентства. Но к ним можно применить ряд опций:

Ставка по кредиту может быть повышена в следующих случаях:

- отсутствие личного страхования заемщика – на 0,7%;

- подтверждение доходов справкой по форме кредитора – на 0,5%.

Ставка составляет 8,75% на строящееся жилье и 9% при покупке на вторичном рынке. Причем заемщик платит только проценты за пользование кредитом. Основной долг субсидируется из бюджета. Первоначальный взнос составляет 50%.

По одному кредиту заемщиками могут выступать до 4 человек. К ним предъявляются следующие требования:

- возраст – от 21 года;

- возраст на дату погашения – 65 лет;

- непрерывный трудовой стаж – 6 месяцев.

ИП должны не менее 24 последних месяцев вести безубыточную деятельность.

При покупке готового жилья, в залог оформляется приобретаемый объект. К нему предъявляется ряд требований, например:

- наличие подключения к коммуникациям (водоснабжение, канализация, электричество и т. д.);

- исправное состояние окон, крыши и входной двери;

- отсутствие прав третьих лиц на приобретаемое жилье;

- полное соответствие жилого помещения законодательству РФ;

- износ всего здания должен быть менее 70%.

С полным перечнем требований можно ознакомиться на стр. 40 Методики.

При оформлении ипотеки заемщику необходимо предоставить следующие документы:

- анкета-заявление;

- паспорт РФ;

- военный билет;

- копия трудовой книжки;

- 2-НДФЛ/справка по форме кредитора.

На приобретаемую недвижимость заемщик должен предоставить следующие документы:

- оценочный отчет;

- удостоверение личности продавца;

- ДДУ – если приобретается жилье на первичном рынке;

- правоустанавливающие и правоподтверждающие документы на недвижимость + техническая документация (кадастровый/технический паспорт) – если приобретается жилье на вторичном рынке.

Представленные выше условия кредитования – это требования агентства. Но поскольку гражданин получает кредит через компанию-партнера, списки документов и условий могут быть расширены в соответствии с правилами конкретной организации.

- сокращения срока пользования кредитом;

- сокращения размера ежемесячного платежа.

Заявление не требуется, если досрочный платеж осуществляется за счет средств государственной поддержки (в том числе – материнского капитала). При поступлении указанных средств происходит сокращение срока кредитования. Если клиент хочет выбрать второй вариант пересчета, ему необходимо предоставить в офис банка информацию о способе учета поступившего платежа.

detector