Те, кто берут ипотечный займ впервые, знают по собственному опыту, как тяжело отдавать первоначальный взнос по ипотеке — и финансово, и морально. Зачастую суммы по первому взносу превышают 300 тысяч рублей, и заемщикам, конечно, хочется, чтобы все прошло «гладко», чтобы сумма в полном объеме была учтена банком.

Но вопросы все равно возникают: как правильно вносить средства, кому отдаются деньги, платятся ли они до заключения договора или после, куда идет взнос при взятии ипотечного кредита, можно ли вернуть его в случае чего? В настоящей статье мы постараемся дать на них исчерпывающие ответы.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 653-64-25 . Это быстро и бесплатно !

Передача первоначального взноса — предпоследний этап в процедуре выдачи ипотечного займа. Она осуществляется после:

изучения банком документов заемщика, выяснения его платежеспособности;- выдачи предварительного одобрения кредита;

- изучения бумаг выбранной недвижимости — кадастрового паспорта, отчета о проведенной оценке и так далее;

- подписания предварительного соглашения между банком и заемщиком.

На этом этапе заемщик должен перевести денежные средства банку, после чего принимается окончательное решение об условиях ипотеки. Передача первого взноса до подписания договора нужна банку потому, что, если переданная сумма окажется меньше регламентированной, у банка будет время и возможность пересмотреть свое отношение к заемщику, к его платежеспособности и так далее.

Именно поэтому окончательный договор об ипотеке подписывается после передачи взноса.

Порядок и сроки передачи первоначального взноса в обязательном порядке указаны в предварительном соглашении между банком и заемщиком. Там должно быть указано, каким именно способом передается взнос; также в предварительном соглашении должно быть указано, переводятся ли деньги банку или же продавцу напрямую.

Как только с банковским руководством появилась договоренность о том, кому оплатить средства — продавцу напрямую или банку, — необходимо выбрать наиболее подходящий вариант передачи средств. Их существует несколько:

- Перевод денег на банковский счет. Счет, на который совершается перевод, всегда открыт в том банке, где заемщик берет ипотеку; реквизиты для перевода выдает или банк, или продавец, в зависимости от договоренности.

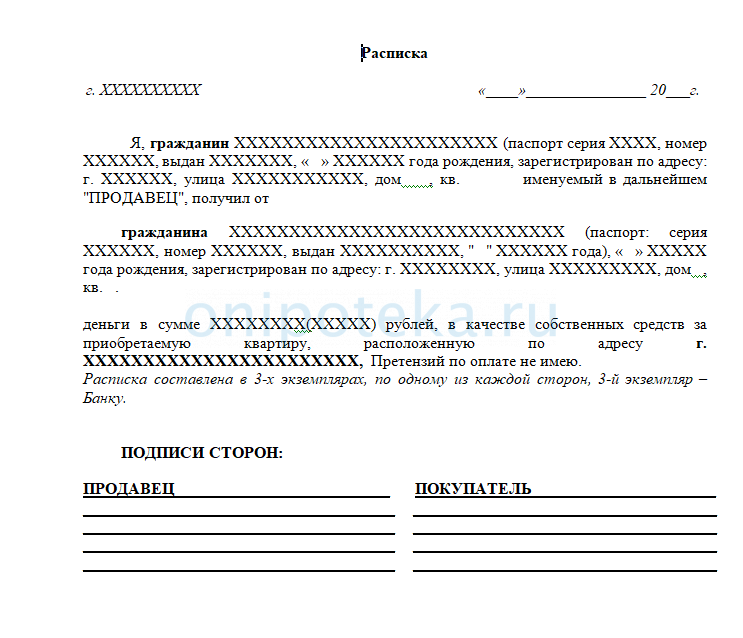

- Передача денег наличными. Обычно так поступают в том случае, если по соглашению деньги должны быть переданы напрямую продавцу. Тогда между ним и покупателем (заемщиком) заключается договор, где прописана сумма и цель передачи средств, а после передачи денежных средств составляется расписка на получение, подтверждающая факт передачи.

Чаще всего данную операцию проводят через банковскую ячейку, т. к. за достаточно скромную плату участники сделки получают полную безопасность перевода, а также исключают форс-мажорные обстоятельства.

Через аккредитивный счет. Стоимость способа передачи довольно большая (от 10 000 до 40 000 рублей), однако, он обеспечивает наивысшую степень защищенности для всех сторон сделки. Данный вид счета открывается в удобном для покупателя и продавца банке, после чего покупателем вносятся средства, а продавец фиксирует факт передачи денег.

Аккредитивный счет лучше всего открывать в банке, который уже выдал заемщику предварительное одобрение ипотечного займа.

После передачи денег участники сделки составляют расписку. Она необходима обеим сторонам для исключения возможных в будущем претензий друг к другу — без расписки, в случае судебных тяжб, одна из сторон может безосновательно получить преимущество в судебном процессе, т. к. подтвердить чьи-либо слова документально не будет возможности ни у одной из сторон.

Впрочем, участники сделки могут и не заполнять данный документ, т. к. в качестве подтверждения факта сделки может выступать приходной чек или платежное поручение.

Расписку о получении первого взноса по ипотеке составляет продавец, при этом необходимо как минимум два экземпляра — для продавца и покупателя; иногда требуют дополнительный третий экземпляр для банка. В документе должны быть указаны:

- паспортные данные (реквизиты) участников сделки;

- полная сумма первоначального взноса, передаваемого продавцу или банку;

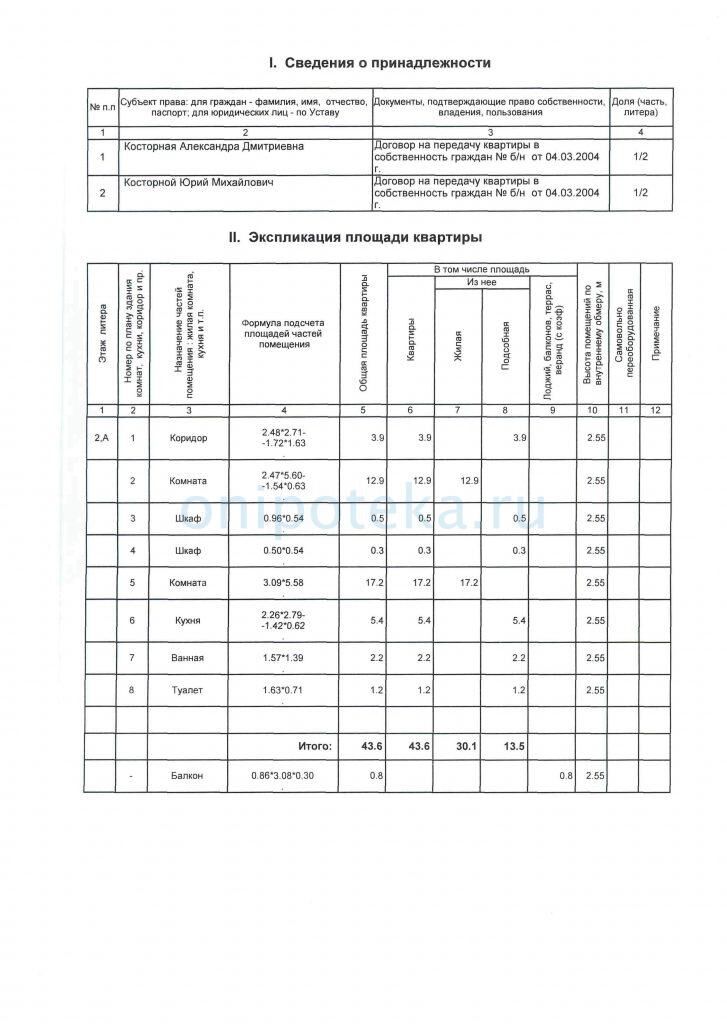

- технические характеристики жилплощади с опорой на официальные документы (кадастровый паспорт, отчет о проведенной оценке и т. п.);

- точная дата, когда будет произведен окончательный расчет, а также фиксация даты проведения сделки.

После этого с банком подписывается окончательный договор об ипотеке и начинается процесс переоформления собственности в Росреестре.

Для ответа на этот вопрос нужно понимать сам механизм сделки. Дело в том, что по правилам банка, если приобретаемое жилье оформляется в качестве залога, ипотечный займ не может быть выдан на сумму, превышающей 80% от стоимости жилья. Это значит, что при стоимости квартиры в 5 млн рублей, максимальная выданная в рамках ипотеки сумма не может превышать 4 млн рублей.

Соответственно, первоначальный взнос — это оставшиеся 20% от стоимости жилья. На рассмотренном выше примере это означает, что минимальный первоначальный взнос равняется 1 млн рублей.

Если клиент перестанет вносить платежи по ипотеке, банк начнет получать убытки; тогда единственным вариантом для него является продажа недвижимости (именно поэтому она и оформляется в залог), а чтобы продать быстро, необходимо дополнительно стимулировать спрос — например, снизить цену на 10% от среднерыночной. В таком случае банк сможет быстро продать собственность и вернуть затраченные средства, тем самым компенсировав убытки, причиненные неблагонадежным заемщиком.

При этом необходимо отметить, что в некоторых ситуациях первоначальный взнос идет на погашение именно суммы кредита, а не на оплату самого жилья. Так, например, если приобретаемая недвижимость не оформляется в залог, некоторые банки все равно потребует первоначальный взнос, но уже по другим причинам: сумма нужна банку не для возможной компенсации в случае вынужденной быстрой продажи недвижимости, а для подтверждения платежеспособности и серьезных намерений клиента.

Именно поэтому, если на недвижимость не составляются залоговые документы, минимальный размер первоначального взноса по ипотечным программам резко возрастает — от 30%, а в некоторых банках от 40%.

О том, нужен ли первоначальный взнос по ипотеке и каким он может быть, мы писали тут, а здесь рассказано о том, какой размер взноса выгоднее -5, 10, 10 или 50%.

Да, это возможно. Процедура возврата средств значительно упрощается и ускоряется, если окончательный договор с банком еще не был подписан — тогда заемщику необходимо лишь отдать банковским сотрудникам письменное заявление об отказе от ипотечного займа. Тогда банковское руководство рассмотрит заявление, а затем переведет средства обратно заемщику: в подписанных предварительных соглашениях между банком и заемщиком обязательно должен быть указан пункт о возврате средств в определенных ситуациях.

Ситуации, дающие повод для возврата средств, тоже должны быть прописаны в предварительных соглашениях.

Если же окончательный договор уже был подписан, и, что самое главное, недвижимость уже переоформлена на заемщика в Росреестре, процедура возврата денежных средств значительно усложняется. Клиенту нужно обратиться в банк, предварительно изучив ипотечный договор — в нем нужно отыскать пункт «об одностороннем расторжении соглашения»; в этом же пункте указаны сроки, в течение которых одностороннее расторжение возможно.

О том, в каком порядке с точки зрения законодательства производится расторжение ипотечного договора и какие имеются обязательства у сторон, можно почитать в «Постановлении Пленума Высшего Арбитражного Суда РФ №35» от 06 июня 2014 г.

Таким образом, необходимость внесения первоначального взноса — это нужное банку и продавцу, но достаточно неприятное для покупателя обязательство. Однако, если разобраться, зачем нужно передавать деньги и, самое главное, как их передавать, процедура уже не покажется сложной и тем более отпугивающей.

Нужно лишь выбрать наиболее приемлемый для всех сторон сделки вариант, тщательно вычитывать и проверять составляемые документы, относиться серьезно к процедуре и самому займу. Тогда все три стороны сделки — банк, продавец и покупатель — будут полностью удовлетворены как началом, так и характером их общего сотрудничества.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 653-64-25 (Москва)

+7 (812) 313-25-95 (Санкт-Петербург)

Для того чтобы воспользоваться ипотечным кредитом, необходимо официально подтвердить первоначальный взнос. Размер минимального первоначального взноса определяется условиями кредитования. При положительном рассмотрении заявки банк требует от своих клиентов подтверждение наличия денег на первоначальный взнос документально.

Первым шагом для сбора всех необходимых документов, подтверждающих первоначальный взнос, будет открытие расчетного счета в банке. Банку необходимы следующие данные:

- Выписка об остатке со счета;

- Документы, подтверждающие осуществление оплаты определенной доли от стоимости объекта недвижимости — Расписка продавца о получении денег;

- Документ, подтверждающий право получения субсидии;

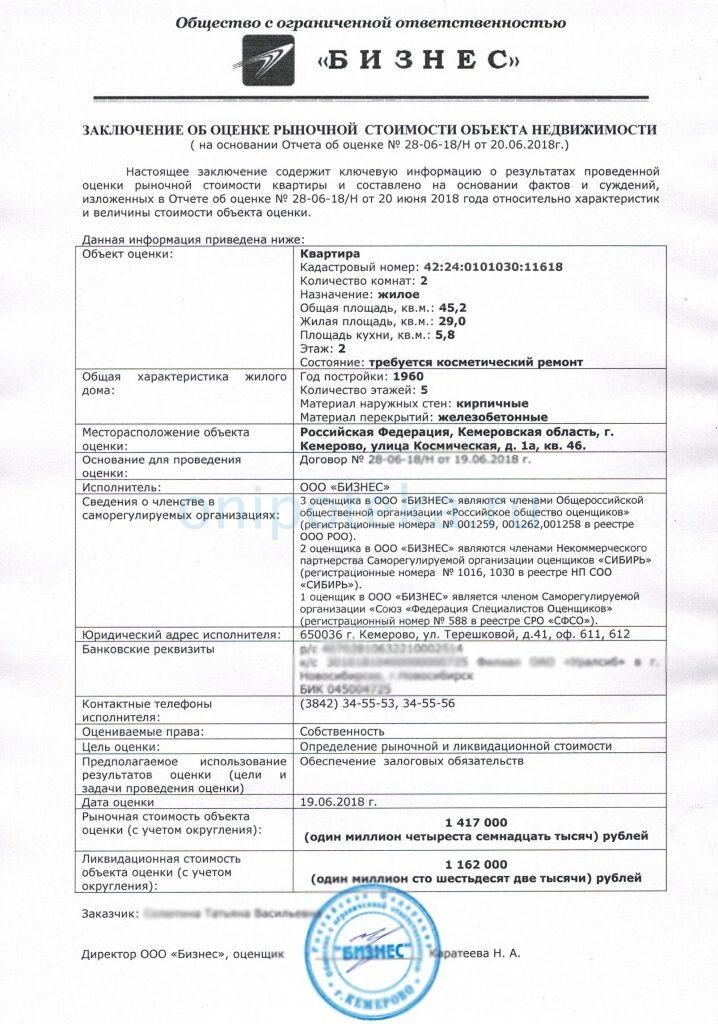

- Документ, подтверждающий стоимость объекта недвижимости.

В зависимости от того, будут ли использованы в качестве первоначального взноса собственные средства или различные субсидии, пакет документов будет различаться. Если заемщик планирует вносить первый взнос самостоятельно, то документально он должен подтвердить наличие денег на счету в банке или уже внесенную частичную оплату за квартиру или дом. Для этого потребуется либо выписка со счета, платежные документы или расписка продавца.

Если речь идет о материнском капитале, военном субсидировании или об ином выделении средств из бюджета для заемщика, то необходимо будет предоставить банку подтверждение этих субсидий. Например, сумма материнского капитала подтверждается Справкой-выпиской об остатке средств материнского капитала, которую берут в пенсионном фонде (срок изготовления до 3 дней).

Общим для всех заемщиков будет документ, который подтверждает стоимость объекта недвижимости. Этот документ является так же обязательным требованием Сбербанка при подтверждении первоначального взноса. Для того чтобы получить документы, подтверждающие стоимость недвижимости, необходимо пройти процедуру оценки квартиры или дома.

К оценке стоимости привлекаются независимые лицензированные на данный вид деятельности оценщики. Для того чтобы провести оценку потребуются следующие документы:

- Правоустанавливающий документ (например, Договор купли-продажи) и свидетельство о регистрации или Выписка из ЕГРН;

- Технический паспорт из БТИ;

- Поэтажный план БТИ с экспликацией (он находится в техническом паспорте).

Отчет оценщика должен соответствовать стандартам банка. Лучше прибегать к услугам позитивно зарекомендовавших себя на рынке компаний. К отчетам таких компаний будет более доверительно относиться банк. Отчет оценщика формируется на основании предоставленных документов и личного осмотра объекта недвижимости с учетом всего характеристик. Часто отчет сопровождается фотографиями объекта недвижимости.

Оценочный отчет является официальным документом, обладающим юридической силой, и предоставляется в банк для подтверждения стоимости недвижимости. На его формирование требуется в среднем 1-2 дня. При предоставлении пакета документов для подтверждения первоначального взноса, этот отчет должен обязательно прилагаться. После получения банком всех документов и их по завершении их проверки, выносится окончательное решение по ипотечному кредиту. После этого этапа банк заключает с клиентом ипотечный договор и осуществляет перевод денежных средств на счет покупателя.

Передача денег – ответственный момент в любом договоре. При сделках с недвижимостью, особенно приобретаемой в ипотеку, этот вопрос волнует как будущих, так и нынешних владельцев квартиры. Как и когда происходят расчеты в цепочке «покупатель-банк-продавец» – тема статьи.

1. Размещение суммы первоначального взноса заемщика на депозите банка.

2. Внесение аванса/задатка на приобретаемую квартиру или дом в кредит (оформляется расписка и предоставляется в банк).

3. Перечисление банком основной суммы (заемных средств) на счет заемщика.

4. Передача средств за имущество с депозита покупателя на счет продавца.

5. Перевод суммы сертификата из бюджета на счет продавца (если первоначальный взнос отсутствует и используются формы государственной поддержки).

В день сделки и до момента регистрации ипотеки банк контролирует движение денежных средств между покупателем и продавцом. В случае отклонений/нарушений договора купли-продажи или кредитного договора, банк «замораживает» доступ к счетам.

Существует две основные схемы безопасной передачи денег:

- использование индивидуального банковского сейфа/ячейки (наиболее распространенный вариант);

- перевод денежных средств при помощи банковского аккредитива* (чаще всего используется для покупки недвижимости в другом регионе )

*– безотзывное поручение банку перевести денежные средства на счет продавца при предоставлении определенных документов.

Разберем порядок действий при оформлении ипотеки с использованием индивидуального банковского сейфа:

1. Подписывается договор купли-продажи квартиры.

2. Заключается трехсторонний договор аренды индивидуального сейфа (покупатель-продавец-банк). Оговариваются условия доступа к ячейке.

3. Покупатель снимает со своего вклада сумму первоначального взноса. Наличные помещаются в ячейку (присутствуют покупатель, продавец и сотрудник банка). Оформляется расписка в получении продавцом этих денег.

4. Подписывается ипотечный договор и договор о залоге имущества, на счет покупателя зачисляются кредитные средства.

5. Полученная сумма снимается со счета и помещается в ячейку/сейф в присутствии покупателя, продавца и сотрудника банка. Подготавливается новая расписка на полную сумму, хранящуюся в сейфе. Документы на получение первоначального взноса и аванса аннулируются.

6. Подписанные договора и закладная сдаются на государственную регистрацию права собственности.

7. Если сделка, по каким-либо причинам не состоялась, доступ к индивидуальному сейфу может быть открыт только для покупателя в присутствии сотрудника банка.

- паспорт покупателя;

- ключ и договор аренды ячейки;

- заявление о факте расторжения сделки.

8. В случае успешного завершения сделки, доступ к ячейке может быть открыт только для продавца. Для этого требуется предъявить:

- паспорт продавца;

- ключ от индивидуального сейфа и договор аренды;

- расписка продавца о получении всей суммы денежных средств;

- оригиналы или копии (заверенные нотариусом) документов с отметкой о наличии ипотеки в пользу банка.

Схема передачи денег с участием аккредитива похожа на описанную выше. Основные моменты:

1. Подписываются договора о приобретении квартиры в кредит.

2. Банк зачисляет кредитные средства на счет покупателя.

3. Покупатель открывает аккредитив и перечисляет на него сумму ипотеки и первоначальный взнос.

4. Продавец получает письмо с указанием суммы, размещенной на аккредитиве банка.

5. В случае регистрации сделки, продавец предоставляет:

- паспорт;

- письмо о наличии на аккредитиве денежных средств;

- документы с отметкой о наличии ипотеки.

В этом случае банк перечисляет средства аккредитива на счет продавца.

1. Помните: приобретая или продавая имущество при помощи ипотеки, риск остаться без квартиры или денег минимален. Банк дорожит своей репутацией и заинтересован в правильном оформлении сделки.

2. Услуга по аренде банковской ячейки может предоставляться бесплатно при оформлении ипотечного кредита. Уточните этот пункт расходов заранее у кредитного специалиста.

3. Совет для продавцов имущества: при получении наличных денег вы можете открыть вклад «До востребования» в этом же банке и снять сумму, когда потребуется и без свидетелей.