Покупка квартиры с материнским капиталом — возможно лучшее применение средств МСК. Ведь до сих пор самой устойчивой валютой у нас в стране является квадратный метр.

В этой статье вы получите пошаговую инструкцию к сделке и консультацию по составлению предварительного и основного договора купли-продажи.

Жилье — приоритетная ценность. И использование Материнского(семейного) капитала на улучшение жилищных условий прямо сейчас оправдано состоянием экономики и рынка недвижимости.

Ведь деньги продолжают обесцениваться, а квадратный метр может стать дороже, в связи с изменением законодательства для застройщиков.

Напомню, что с 01.07.2018 года разрешение на строительство будет выдано на условиях поступления средств от покупателей на эскроу-счета. Эти средства застройщик сможет забрать себе только после передачи готовой квартиры покупателю.

В связи с этим обстоятельством застройщик будет использовать больше заемных средств, что приведет к повышению цены.

Нужно отметить: серьёзные застройщики подстраховались и получили разрешения на строительство максимально возможного количества объектов на следующие два года.

Однако повышение цен не исключено!

Сложность сделки купли-продажи с использованием средств материнского капитала заключается в следующем:

- долгое ожидание денег продавцом после перехода права собственности на покупателя. Не все готовы к этому и часть собственников откажет вам в продаже

- отсутствие у продавца четкого понимание процедуры сделки и возможности регистрации обременения в свою пользу

- жилье должно соответствовать требованиям ПФР

1. Находиться на землях населенных пунктов ( смотрите в кадастровом паспорте на землю или в Свидетельстве о государственной регистрации права на землю — категорию земельного участка, на котором находится жилое строение)

2. Не быть ветхим и аварийным. Износ ветхого деревянного дома превышает 65%, каменного — 70%. (смотрите справку из БТИ об износе или Технический паспорт текущего года)

Содержание статьи подробное:

Для того, чтобы сделка прошла гладко исключительно важно ее правильно спланировать и определить сроки.

Сделка является завершенной только после выполнения условий полной оплаты цены.

важным является понимание сроков для каждого этапа сделки:

- подготовка к сделке — не менее 1 месяца

- регистрация права собственности на покупателя и передача заявление о перечислении средств продавцу — не менее 15 дней

- рассмотрение заявления о перечислении средств — 30 рабочих дней

- перечисление денег — 10 рабочих дней

- снятие обременения в пользу продавца, если оно регистрировалось — 3 рабочих дня

ИТОГО: более 3-х месяцев

Понимание сроков каждого этапа — сбережет нервы обеим сторонам сделки.

Не нужно обманывать продавца, чтобы он согласился на продажу, себе дороже!

В сделке нужно быть равноправными партнерами, которые уважают интересы друг друга.

Посмотрите пошаговую инструкцию к вашей сделке.

Внимание! После записи видео урока сроки перечисления средств продавцу уменьшились с 30 до 10 рабочих дней.

Во всем остальном консультация актуальна.

Если вы решили использовать при покупке квартиры не только средства МСК, но и кредитные средства банка или иной организации — уточните важное обстоятельство:

- Можно ли средства МСК использовать как первоначальный взнос для ипотеки или этими средствами можно только погасить кредит?

В случае гашения этими средствами кредита в Договоре купли-продажи МСК не указывается.

Способы и порядок оплаты определяется кредитором. Согласуйте его с кредитором заранее.

При использовании дополнительно собственных средств порядок и способы их передачи продавцу определяется по договоренности сторон.

Собственные средства могут быть переданы в день подписания ДКП или после регистрации права собственности.

Договор — важнейший документ и нужно его составить правильно.

Перво-наперво необходимо определиться с составом покупателей: будете ли вы включать в договор всех членов семьи, только взрослых или одного из них.

По требованию ПФР нужно зарегистрировать долевую собственность, если среди участников сделки есть законные супруги — на них можно теперь ( с 01.07.2018 г) зарегистрировать совместную собственность на долю в праве и избежать нотариальной сделки.

Так же можно выделить доли детям позже.

Если родители зарегистрировали общую совместную собственность или один родитель единоличную, выделение долей можно оформить без нотариуса. Подробнее читайте:

90% сделок без письменного оформления предварительных договоренностей разваливаются на финальном этапе.

Эта статистика из практики.

Не хотите получить нервный срыв — оформите сделку правильно. А правильно — значит письменно:

- предварительный договор купли-продажи + соглашение о задатке + расписка от продавца

- договор купли-продажи + акт приема-передачи+ расписка от продавца

Предварительный договор купли-продажи можно составить с помощью специального сервиса — Конструктор договоров, по шаблону самостоятельно или с помощью построчного комментария от автора (видео консультация).

Посмотрите сначала консультацию про Соглашение о задатке и на этой странице есть переход к консультации по составлению пДКП.

Размер Материнского капитала в 2018 году составляет: 453 026 рублей.

Индексации МСК в 2018 году не будет!

Заказать составление договоров, соглашений, актов, расписок можно по адресу: exspertrieltor.ru

Отзывы читателей (из переписки с Автором)

Ольга, благодарю вас за подробную консультацию. Попробую провести оформление одной сделкой.

Отдельная благодарность за Ваш интернет ресурс, за Ваши статьи и подробное освещение вопросов сделок с МСК.

Очень много интересного и полезного я узнала из ваших статей.

С уважением, Олеся Чернышева

Всегда рада разъяснить. Автор

Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев.

Только в одной сделке мой клиент потерял задаток, только потому что сам отложил покупку на более дальний срок по семейным обстоятельствам. Но конечно был предупрежден мной о невозвратности задатка, до момента подписания соглашения и передачи денег.

На этом сайте размещено 335 моих статей, из которых вы найдете ответы на ключевые вопросы о сделках с недвижимостью и регистрации права собственности в соответствии с последними изменениями в законах и процедурах.

Сайт работает с 2015 года.

Его уже посетили более 3 300 000 человек, каждый из которых получил самую свежую информацию о правильном оформлении сделки с недвижимым имуществом, и почти половина посетителей вернулись на сайт несколько раз. Это очень высокая оценка моей работы.

Спасибо.

Материалы этих проектов многократно проверены на опыте и могут служить вам надежным источником актуальной информации, а так же практическими пособиями при самостоятельном документальном оформлении сделки.

Обязательно перейдите на главную страницу сайта — там важные статьи с последними изменениями.

Всем желаю удачной сделки. Получите проверенные знания и не сомневайтесь в своих силах.

С уважением, Автор.

07.08.2019 год

Электронная почта: info@exspertrieltor.ru

Как купить жилую квартиру в ипотеку с материнским капиталом? Этот вопрос задают себе молодые семьи. Целевые средства можно вложить в покупку жилья или погасить ими остаток долга по ипотеке.

Процесс покупки квартиры с ипотекой и с использованием средств маткапитала мало отличается от обычного оформления жилищного кредита.

Для оформления кредита нужно соответствовать основным требованиям:

- быть официально трудоустроенным, проработать более 6 месяцев;

- иметь постоянный финансовый доход и хорошую кредитную историю;

- для некоторых банков нужно сделать первоначальный взнос (можно использовать материнский капитал);

- плюсом будет, если заемщик получает зарплату через выбранный банк.

Далее выбрать финансовый банк и собрать основной пакет справок и документов:

- паспорт гражданского лица РФ;

- документ о наличии средств материнского капитала;

- анкета/заявление физ. лица (заемщика);

- документ о регистрации физ. лица по месту проживания;

- справка формата №2 НДФЛ (о доходах физ. лиц);

- вторичные документы (если потребуются): военный билет, загранпаспорт, удостоверение личности органов федеральной власти, водительское удостоверение;

- документы на приобретаемую недвижимость: правоустанавливающие, справки об отсутствии обременений, паспорта собственников и т.д.

Как взять жилую квартиру в ипотеку с материнским капиталом в качестве первоначального взноса? Ведь средства маткапитала могут быть использованы для погашения ипотеки, а не просто на аванс продавцу. Чтобы соблюсти это требование, банк увеличивает сумму выдаваемой ипотеки на размер МСК, и купли-продажа квартиры оформляется, как и при обычной ипотечной сделке:

- подписывается кредитная документация, договор купли-продажи и акт приема-передачи;

- оплачивается аванс продавцу, если предполагалось внесение собственных средств, а не только МСК;

- выдается кредит на сумму ипотеки и маткапитала (деньги помещаются в банковскую ячейку либо на аккредитивный счет);

- документы передаются на регистрацию в Росреестр;

- после госрегистрации продавец получает средства.

В ПФ РФ для дальнейшего перечисления безналичного платежа кредитору (банковскому учреждению) нужно принести документы:

- паспорт заемщика и копия паспорта супруга;

- свидетельство о браке;

- оригиналы свидетельства всех детей о рождении;

- договор на покупку/продажу жилья с гос. регистрацией;

- ипотечный договор, предоставленный банком;

- справка с суммой долга по кредиту с учетом %;

- заверенный нотариусом документ — обязательство о выделении доли ребенку в жилье, после снятия обременения;

- выписка из домовой книги или лицевой счет;

- реквизиты открытого счета на заемщика, куда пенсионный фонд отправит целевые средства

- После перечисления ПФ средств банку, менеджер может предложить следующие условия погашения кредита:

- срок ипотеки будет сокращен, но сумма ежемесячного платежа останется прежней;

- срок ипотеки по договору не изменится, а сумма платежа станет меньше;

- если средства капитала перекрывают задолженность, кредитный договор может быть закрыт.

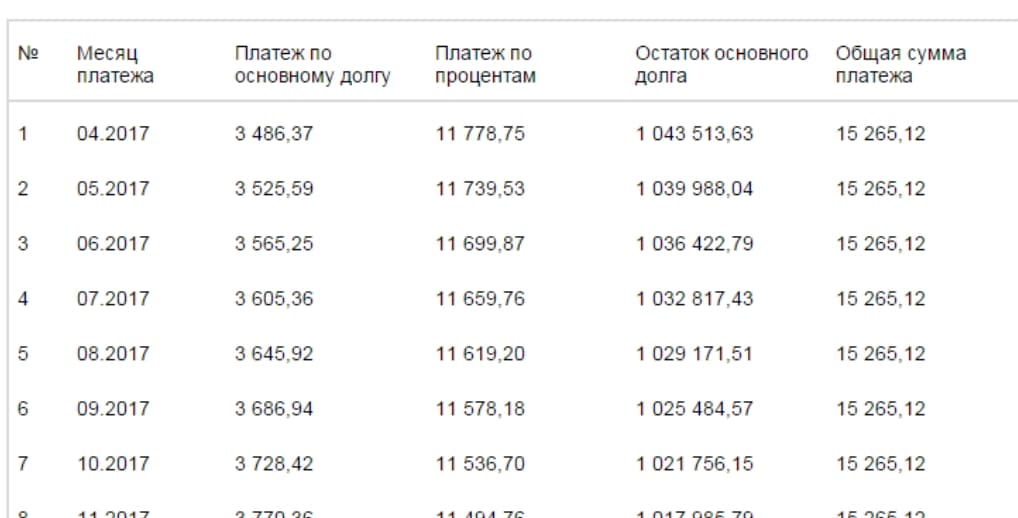

Пример расчета стоимости ежемесячного платежа по ипотеке с материнским капиталом: стоимость покупаемой квартиры – 1500000 руб., первый взнос – 453000 (целевые средства материнского капитала), общая сумма кредита по ипотеке — 1 047 000, срок — 11 лет. Так, ежемесячная оплата будет составлять 15265,25 руб., при ставке 13,5%. В этом расчете ипотека берется на всю сумму стоимости жилья и часть долга гасится за счет целевых средств капитала.

Сумма взноса, кредита, % ставка и срок выбирается заемщиком и менеджером банка, а предварительный расчет можно сделать на официальном сайте выбранного финансового учреждения. График погашения ипотечного кредита будет выглядеть таким образом:

**Покупка квартиры в ипотеку с использованием целевого материнского капитала – это преимущество купить квартиру с использованием целевых средств, досрочное погашение без комиссий, возможность жить в своей квартире, а не арендованной. Все особенности кредитования обсуждаются в офисе банка.

Как думаете ждать нам этого или нет?

Объектом договора купли-продажи с использованием материнского капитала может выступать как готовая квартира на первичном или вторичном рынке, так и жилье в строящемся доме по договору долевого участия. Воспользоваться денежными средствами возможно по достижении ребенком 3-х летнего возраста, но если жилье приобретается по договору ипотеки или у семьи уже имеется заключенный договор жилищного кредитования, то погасить его можно в любое время с момента рождения малыша.

Одним из необходимых условий предоставления ипотечного кредита под материнский капитал является целостность денежных средств, обеспеченных сертификатом. То есть, если до этого семья направила часть денег на обучение ребенка, то банк может отказать в займе.

Банки, кредитуя заемщиков, требуют, что бы первоначальный взнос в размере от 10 до 25% от стоимости приобретаемого жилья вносился самими покупателями. Если заемщики решили сделать его с помощью средств сертификата , то придется пройти через дополнительное кредитование. Дело в том, что Пенсионный фонд может перечислить денежные средства, только убедившись, что договор купли-продажи заключен, прошел государственную регистрацию и покупатель получил на руки свидетельство о собственности.

В таких случаях банки предлагают прокредитовать заемщика на сумму первоначального взноса, установив проценты в размере 10,50% равную ключевой ставке ЦБ, действующей на сегодняшний день. Как только сделка будет зарегистрирована и Пенсионный фонд получит все доказательства ее законности, то деньги по материнскому капиталу будут направлены в кредитное учреждение.

Таким образом, заемщиком будет получено два кредита один на короткий срок и покрываемый через ПФ деньгами материнского сертификата и второй – основной на погашение оставшейся суммы продавцу недвижимости.

Поэтапно придется проделать несколько шагов для достижения результата:

- выбираем банк, у которого имеется программа ипотечного кредитования с использованием материнского капитала;

- подаем предварительную заявку и прикладываем необходимые документы для заемщика: сведения о доходах в виде справки с места работы или декларации о доходах, заполняем анкету, представляем копию трудовой книжки или свидетельство о регистрации в качестве предпринимателя;

- сообщаем сведения о приобретаемом жилье: готовое жилье в новом доме, на стадии строительства, квартира на вторичном рынке или индивидуальный дом, его стоимость и информация о продавце и дополняем документами о собственности или иных правах на имущество. Банк должен одобрить недвижимость, поскольку именно она будет обеспечивать возврат кредита, будучи в залоге. Ряд банков может одобрить заявку без предоставления сведений о недвижимости, которой необходимо воспользоваться в срок от 1 до 3 месяцев – это время дается на поиск нужного варианта недвижимости;

- при одобрении заявкипредставляем полный пакет документов на жилье: свидетельство о собственности (выписка из Росреестра с 15.07.2016 года), справку об отсутствии обременений и долгов по коммунальным услугам, справка о составе семьи продавца, согласие органов опеки при наличии несовершеннолетних детей, технический и кадастровый паспорта и пр.

- уведомляем отделение Пенсионного фонда о желании приобрести недвижимость. Подаем заявку по установленной форме с приложением документов на квартиру и одобрение банка;

- банк будет проводить оценку недвижимости с привлечением независимого эксперта. Результаты оценки влияют на сумму кредита, именно цена, определенная оценщиком является для банка основополагающей, а не та, которую предлагает продавец;

- заключение кредитного ипотечного договора.В нем стороны оговаривают сроки кредитования, сумму, процентную ставку, график ежемесячных платежей, возможность досрочного погашения, в том числе с помощью средств материнского капитала. Указывается состав имущества, которое будет в залоге у банка, оформляется закладная;

- одновременно с кредитным соглашением заключается договор купли-продажи жилья. Составляется акт приема-передачи квартиры и оплачивается первоначальный взнос. Банку предоставляется расписка продавца о его получении или платежное поручение о перечислении денег. Либо банк сам, кредитуя заемщика на сумму взноса, перечисляет их владельцу жилья;

- оплачивается государственная пошлина в адрес регистрационной палаты в лице Росреестра. Размер пошлины при заключении договора ипотеки составляет для физических лиц – 1000 рублей. По договору купли-продажи государственная пошлина за регистрацию договора уплачивается в сумме 2000 рублей, по тысяче каждая из сторон если они граждане и 22000 рублей юридические лица;

- подаются документы в Росреестр для регистрации. Необходимо приложить все бумаги, по ипотеке, купле-продаже, поскольку регистрируются два действия: залог и переход права собственности от продавца к покупателю;

- производится страхование предмета ипотеки и жизни, здоровья заемщика. Это обязательное требование, которое выдвигают банки с целью сохранности имущества, а так же чтобы в случае утраты заемщиком трудоспособности или его смерти погасить долг из страховой суммы. Договор со страховой компанией нужно будет заключать ежегодно до момента полного расчета с банком;

- в Пенсионный фонд представляется зарегистрированный договор купли-продажи и свидетельство о собственности на владельца материнского капитала.Купленное жилье должно быть при этом желательно оформить в долях на родителей и ребенка.

Представленные на последнем этапе документы являются основанием для перечисления денег Пенсионным фондом из средств материнского капитала в погашение части кредита перед банком. Условие о регистрации недвижимости на всех членов семьи и (или) детей после использования на покупку жилья средств МК является обязательным и подлежит выполнению на основании нотариально заверенного обязательства. В противном случае через полгода-год прокурор, по сообщению из Пенсионного фонда, обяжет собственника жилья сделать это через суд.