Калькулятор ипотеки Сбербанка позволит проанализировать оплату и рассчитать сумму необходимых платежей.

| № | Дата платежа | Ежемесячный платеж | Сумма списания основного долга | Сумма списания процентов | Остаток задолженности |

|---|

Ипотека — вид кредитования, рассчитанный на длительный срок и предоставляется под залог имущества. Представляет собой долгосрочное субсидирование для приобретения квартиры, дома, участка под застройку. При этом воспользоваться услугой можно для строящихся зданий, первичного и вторичного жилья. Риск заключается в долгосрочности сделки, однако ежемесячные платежи обычно равняются или же ниже суммы съема квартиры.

Программа в режиме онлайн рассчитывает все необходимые данные. Для получения результата необходимо вести всего несколько базовых показателей, выбрав процентную ставку, период (от него зависит сумма ежемесячного платежа и итоговая переплата) и сумму аванса (чем выше первоначальный платеж, тем меньше вам нужно будет платить ежемесячно).

Ипотечный калькулятор позволяет рассчитать выдачу ипотеки по сниженным ставкам различных программ

- период проведения оплаты, который покажет последний месяц внесения денежных средств;

- вывод данных в форме таблицы, в которой представлены данные для каждого периода, позволит сразу распечатать информацию на длительный период;

- вы сможете подобрать оптимальную сумму ежемесячного платежа, учитывая ваши доходы;

- просчитать условия при досрочном погашении.

Пользование калькулятором дает такие выгоды:

- Экономия средств;

- Вы не тратите время на поход в банк для консультации, получая всю необходимую информацию онлайн;

- Данные обновляются, поэтому расчет всегда будет актуальным;

- Рассчитывает как аннуитетные так и дифференцированные платежи.

Программа будет полезна для:

- лиц, которые желают провести рефинансирование имеющейся ипотеки;

- льготных категорий для расчета ипотеки по сниженным ставкам;

- для граждан, которые планируют приобретение квартиры или дома в кредит;

- для держателей зарплатных карт Сбербанка.

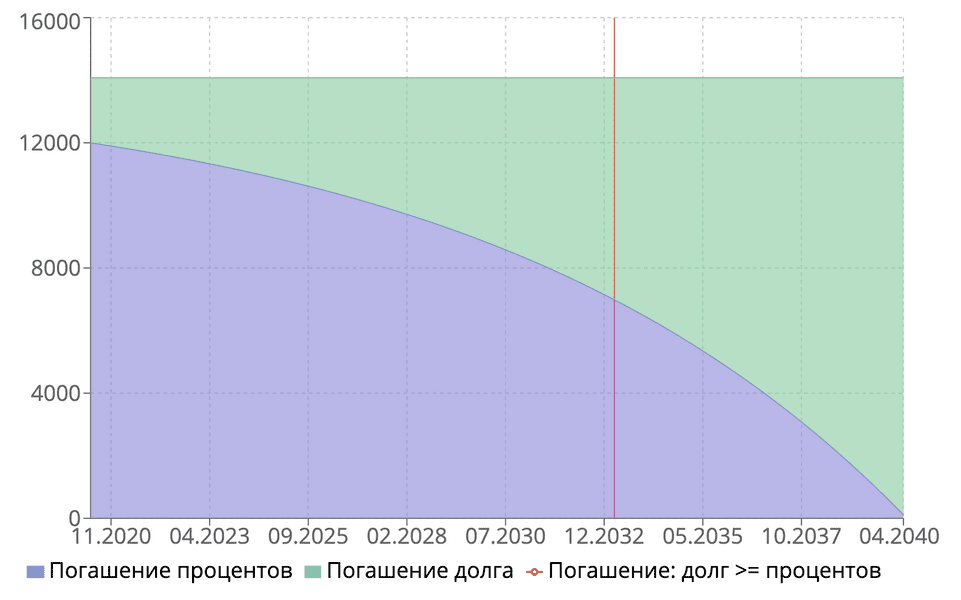

График аннуитетных ипотечных платежей для рассматриваемого примера: 1.500.000 рублей, 20 лет, 11.5%.

Рассчитаем размер ежемесячного платежа. Мы должны определить для себя сумму ипотечного кредита в рублях и срок кредитования.

Дифференцированная схема платежей характерна тем, что основной долг гасится равномерно в течение всего срока кредитования. Поэтому рассчитаем долю ежемесячного платежа, идущую на погашение основного долга. Формула крайне простая:

Ежемесячная сумма, идущая на погашение процентов считается так же, как и для аннуитетных платежей:

Итого ежемесячный платеж это сумма процентной части и части на погашение основного долга. Эта сумма каждый месяц пересчитывается и уменьшается, так как размер основного долга уменьшается.

Для первого платежа это будет:

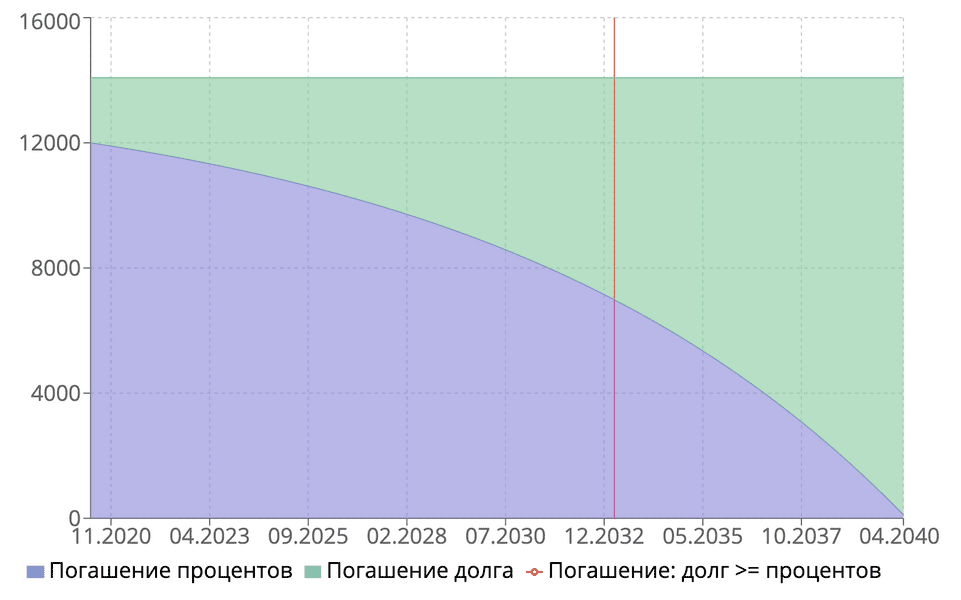

График дифференцированных ипотечных платежей для рассматриваемого примера»: 1.500.000 рублей, 20 лет, 11.5%.

Для того чтобы произвести расчет ипотеки в Сбербанке, понадобится предварительно определиться с кредитной программой, которых у банка несколько для различных категорий клиентов. После того, как выбор сделан, можно приступать к расчетам на основании имеющихся данных, к которым относятся:

- стоимость приобретаемого жилья;

- сумма имеющихся собственных средств;

- срок, на который планируется брать кредит;

- оценочная стоимость залоговой недвижимости.

Предварительным этапом, перед тем, как рассчитать ипотеку в Сбербанке, является изучение всех предлагаемых банковских жилищных кредитов с целью поиска самого выгодного варианта. Разобраться в ипотечных программах поможет таблица, содержащая основные предложения каждого вида жилищных займов:

Условия получения займа

Максимальная сумма, руб.

Размер процентной ставки (% годовых)

Максимальный срок займа, лет

Минимальный размер первоначального взноса, %

Для молодых семей

Ипотечное кредитование доступно, если один из супругов или оба моложе 35 лет

Для молодых семей в новостройке

Оформить ипотеку могут молодые семьи на приобретение недвижимости в строящемся доме

На готовое жилье

Оформление залога, обязательное страхование залогового имущества

От 300 000 до 85% от оценочной стоимости залогового имущества

На приобретение строящегося жилья

Займ выдается на приобретение строящегося жилья, приобретаемого у аккредитованного банком продавца. Есть возможность использовать средства материнского капитала для оплаты первоначального взноса

От 300 000 до 85% договорной стоимости жилья

15 (50 при отсутствии документов, подтверждающих доходы)

На строительство жилья

Необходимо поручительство до момента документального оформления имущества в залог и подтверждение доходов заемщика

От 300 000 до 75% стоимости недвижимости по договору

Требуется поручительство физических лиц

От 300 000 до 75% от сметной стоимости строящегося объекта

10 (11 на период до момента документального оформления ипотечного займа)

Кредит предоставляется на покупку или строительство гаража

Ипотека для покупки жилья на вторичном рынке недвижимости

Брать ипотеку можно только на покупку готового жилого помещения на вторичном рынке

От 300 000 до 85% от стоимости жилья

Ипотечное кредитование с господдержкой

Ссуда выдается только на покупку объектов на первичном рынке недвижимости

От 300 000 до 8 млн.

Выдаются участникам накопительно-ипотечной системы

Перед тем, как рассчитать ипотеку в Сбербанке, заемщик должен учесть сумму обязательной страховки залогового имущества, что предусмотрено Законом «Об ипотеке». Банк предлагает оформить комплексную страховку, чтобы обезопасить себя и клиента от всех возможных рисков, но по законодательству только страхование имущества, оформленного в залог, является обязательным.

Размер выплат погашения займа включает сумму страховки, минимальный размер покрытия которой должен быть не меньше, чем сумма кредита на покупку жилья. Стоимость годовой страховки составляет от 0,09 до 0,2% от страховой суммы (зависит от года сдачи недвижимости в эксплуатацию, технических характеристик, состояния и т.д.), и при наступлении страхового случая, возмещение получит только банк. Для того чтобы иметь возможность вернуть первоначальный взнос, заемщику рекомендуется страховать ипотечную недвижимость на полную стоимость.

Сбербанк, являясь одним из крупнейших кредиторов, не взимает комиссии за выдачу кредита и за его обслуживание, однако при погашении ипотеки путем безналичного денежного перевода со счета, открытого в другом финансовом учреждении, будет взиматься комиссия. К скрытым платежам, которые выражаются в увеличении процентной ставки, можно отнести и надбавки за отказ заемщика оформить страхование жизни и здоровья или от услуги электронной регистрации сделки.

Для того чтобы правильно рассчитать ипотеку Сбербанка необходимо понимать принципы начисления процентов за пользование кредитными средствами и владеть полной информацией о параметрах кредита. Примерная сумма переплаты и суммы ежемесячных платежей при потребительском кредите рассчитываются по формулам в зависимости от метода погашения. К способам, как рассчитать сумму ипотеки в Сбербанке, относятся:

- кредитные калькуляторы;

- с помощью сервиса Сбербанк онлайн;

- отправление заявки через официальный сайт банка;

- возможность самостоятельно рассчитать.

Алгоритм как рассчитывается ипотека в Сбербанке с помощью ипотечного калькулятора заключается в следующем:

- На сайте банка выбрать интересующий кредитный продукт.

- После перехода на страницу с выбранным кредитом появится форма калькулятора онлайн.

- Заполнить поля счетчика.

- Выбрать предпочтительный способ вывода информации (график или таблица).

- Рассчитать ипотеку путем нажатия соответствующей кнопки.

Одним из способов узнать, как рассчитывается ипотека в Сбербанке, является обращение клиента непосредственно к сотрудникам банка. Кредитные специалисты смогут детально ответить на все интересующие вопросы, помогут рассчитать ежемесячный платеж на основании предоставленных данных о сумме первоначального взноса, сроках кредитования и стоимости приобретаемого жилья. Преимуществом такого способа перед калькулятором Сбербанка является то, что сотрудники смогут рассказать обо всех дополнительных расходах, которые не отражаются при автоматическом расчете.

Все способы автоматического расчета предоставления ипотеки основываются на разработанных экономических формулах, поэтому, если есть желание разобраться во всем самостоятельно, можно произвести расчеты самому. Для этого необходимо подставить в формулы данные о сумме кредита, размере первоначального взноса, процентной ставке, сроке, на который выдается займ. Формулы расчета суммы ежемесячных платежей имеют следующий вид:

- Для аннуитетных: Платеж = Сумма кредита*(i*(1+i)ⁿ/(1+i)ⁿ-1).

- Для дифференцированных: Платеж = Сумм кредита/n+остаток*((i*30)/365), где i = процентная ставка, n = срок кредитования, месяцев.

Возможность рассчитать стоимость ипотеки в Сбербанке позволяет заблаговременно узнать итоговую стоимость приобретаемой недвижимости с учетом переплаты. Кроме этого, с помощью предварительного расчета кредита, Сбербанк предлагает ознакомиться с графической информацией об оплате с наглядным отображением ежемесячных платежей и остатком суммы задолженности (график платежей).

Для того чтобы понять как правильно рассчитать ипотеку в сбербанке, следует знать, что условиями кредитования может быть предусмотрено аннуитетное или дифференцированное погашение основной суммы долга и процентов по ней. Основное отличие этих двух способов заключается в том, что первый вариант предполагает внесение одинаковой суммы каждый месяц, а второй — разной (с постепенным уменьшением).

Аннуитетный метод будет более выгоден тем, кто предполагает досрочное погашение, ввиду того, что по этой схеме происходит первоначальное погашение процентов, а затем уже основной суммы долга. Дифференцированное начисление процентов предпочтительно тем заемщикам, которые не уверены в стабильности будущих доходов, так как основная финансовая нагрузка при такой схеме приходится на первую половину кредитного срока.

Согласно Закону «О потребительском кредите», если в договоре определены третьи лица, в пользу которых осуществляются платежи (например, страховые компании), то полная стоимость кредита может отличаться от расчетной. Такая ситуация складывается тогда, когда изменяются размеры обязательных страховых платежей или стоимость приобретаемого жилья. При таких условиях изменение окончательной суммы ипотеки при подписании договора не противоречит нормам действующего законодательства.

Нашли в тексте ошибку? Выделите её, нажмите Ctrl + Enter и мы всё исправим!