- На строительной площадке – длительное затишье. Работы приостановлены на неопределенный срок или вовсе остановлены.

- Возникли не предусмотренные договором нововведения в проектной документации. Например, оказалось, что квадратура жилья иная, чем ожидалось (меньше или больше).

- Часть помещений в доме планируется задействовать с иной целью, чем предполагалось первоначально (вместо булочной – пивбар).

При этих обстоятельствах и других, предусмотренных законом, дольщик вправе обращаться в суд для расторжения договора.

Нарушение качества строительства, задержка сдачи объекта более чем на 2 месяца, а также недостатки, не устраняемые строителями – поводы для инициирования разрыва договорных отношений дольщиком в одностороннем порядке (согласно ФЗ № 214).

Учтите: расторгнуть договор по своей инициативе будущему новоселу нельзя, если вторая сторона четко исполняет обязанности, или уже подписан акт приема-передачи.

Приняв решение отказаться от долгожданного жилья и получить деньги, несостоявшийся новосел должен действовать обдуманно и последовательно:

- Направить в банк заявление, которое сообщает о намерении расторгнуть договор. Важно аргументировано обосновать, почему было принято такое решение. Необходимо зафиксировать факт получения письменного обращения банковским учреждением. В этом поможет отправка по почте заказным письмом с уведомлением о вручении либо визирования бумаги представителем банка (второго экземпляра, который остается у вас).

- Получить справку, в которой будут указаны суммы, внесенные клиентом в рамках погашения кредита, и сколько осталось внести.

- Взять реквизиты кредитного счета.

Если застройщик не желает принимать требования несостоявшегося новосела по прекращению сотрудничества, придется обращаться в суд.

Привлекая к решению проблемы квалифицированных юристов ADhoc, вы существенно повысите шансы на досудебное урегулирование спора, минимизировав затраты времени, сил и средств. Возможно, удастся расторгнуть ДДУ с ипотекой по соглашению сторон. Если же компромисс невозможен, опытные специалисты окажут помощь и в подготовке пакета документации для суда и представят ваши интересы.

Чтобы правильно составить исковое заявление, недостаточно знать грамматику русского языка. Существуют нюансы делопроизводства, которые важно учесть при подготовке текста. Чем понятнее, четче и лаконичнее будут выражены мысли, тем легче с ними будет ознакомиться судье. Даже если вы великолепно писали школьные сочинения, юридическое сопровождение не будет лишним. Профессионал сможет правильно расставить акценты, не упустив ни одной существенной детали и применяя положения законов в интересах клиента.

Нужно подготовить такую документацию:

- Договор с ксерокопиями каждого листа и документов, подписанных при его заключении.

- Бумаги, подтверждающие факты невыполнения застройщиком обязательств.

- Обоснованные расчеты, которые служат основанием для взыскания конкретной суммы в пользу истца.

Плохо, если будут выявлены нарушения соблюдения договорных условий дольщиком. Это может сыграть на руку противоположной стороне и стать поводом для подачи встречного иска, что усложнит дело. Если все прошло гладко, и суд принял положительное решение, в 10-дневный срок застройщик должен вернуть деньги.

Планируя расторжение договора ДДУ с ипотекой, важно внимательно перечитать договор кредитования, поскольку возможны варианты:

- Клиент должен возвратить банку остатки кредитной задолженности.

- Есть право использовать финансы для приобретения иного жилья. На него впоследствии будет оформлено обременение.

Чтобы верно трактовать часто запутанные формулировки и правильно оценить ситуацию, лучше показать бумаги опытному юристу, который в течение нескольких минут сможет изучить их и дать разъяснения в понятной форме.

Понимая это, сотни дольщиков в Санкт-Петербурге начинают спор с застройщиками только после того, как обратятся в ADhoc за консультацией. Это предотвращает ошибки и экономит время.

Не стоит тешить себя мыслью, что расторжение ДДУ по инициативе дольщика обязательно принесет пользу. Возможны сложности:

- Есть риск лишиться жилья и денег, если застройщик на грани банкротства. Предварительная юридическая проверка его финсостояния поможет избежать проблем.

- Не факт, что получится компенсировать все понесенные расходы. Это кредитные проценты, затраты на оформление ипотечного кредитования, оплата риэлтерских услуг.

Неприятным сюрпризом может оказаться и скачок цен на рынке недвижимости, когда для покупки другого жилья потребуется значительно больше средств, чем были вложены в первом случае. Взвешенное решение – то, что требуется от вас.

Хоть это и редкость в юридической практике, но бывает, что на прерывание договорных взаимоотношений согласны застройщик и дольщик. Перед тем, как расторгнуть ДДУ с ипотекой по соглашению сторон, обязательно ставится в известность банк-кредитор. Он же выдает справку об уплате процентов и остатках задолженности, чтобы застройщик мог правильно перечислить средства по указанным реквизитам. В момент подписания договора о расторжении ДДУ, нужно быть особо бдительными. Случается, что:

- Строительная компания обещает выплатить деньги, когда перепродаст предмет договора. Согласившись с такой формулировкой, вы рискуете ждать долго и остаться ни с чем.

- Исполнение обязательств задерживается: в оговоренный период средства не поступают дольщику.

В любом случае не стоит занимать пассивную позицию. Попробовали действовать самостоятельно, но оказались в тупике – поскорее обращайтесь за правовой помощью. Специалисты ADhoc готовы подключиться к решению проблемы на любом этапе. В зависимости от конкретной ситуации, они могут порекомендовать взыскать неустойку, а не расторгать договорные отношения.

Точку в процессе можно ставить тогда, когда ДДУ полностью аннулирован, и такой факт зафиксирован госреестре прав на недвижимость. Это произойдет только после официального обращения дольщика (по инициативе которого происходит прекращения сотрудничества с застройщиком) с заявлением и подтверждающей документацией. Обязательно предъявить бумаги, свидетельствующие, что задолженность перед банком погашена.

Бесплатная помощь юристов по ДДУ — телефон горячей линии по Москве и области — +7 499 322- 28 05

Стать участником долевого строительства сегодня просто. Стремясь приобрести жилье в новостройке, многие берут ипотечный кредит. В таком случае в двусторонние отношения вступает еще и третья заинтересованная сторона – кредитное учреждение.

Право требования жилья с застройщика гарантировано договором долевого участия, но без одобрения банковского учреждения, в залоге у которого находится та самая недвижимость, дольщик, увы, не вправе совершить ни одного юридически значимого действия. Посему при возникновении дискутабельной ситуации, помимо разрешения эксцесса со строительной компанией, необходимо урегулировать вопрос и с самой кредитной организацией.

Право заемщика на расторжение договора долевого строительства предусмотрено федеральным законодательством РФ. Ситуация усложняется необходимостью ежемесячной уплаты процентов банку и при расторжении ДДУ с ипотекой теряется право претендовать на квартиру. Как бы то ни было, суд вправе взимать со строительной организации уплаченные банку в качестве процентной ставки по кредиту суммы. Это и есть возмещение или взыскание убытков.

Изложенный в законе алгоритм расторжения ДДУ с ипотекой идентичен расторжению и без таковой. Договор можно расторгнуть:

- по инициативе дольщика;

- по соглашению сторон;

- в судебном порядке.

Нужно помнить! Процедура расторжения проводится до подписания акта приема-передачи квартиры.

Никогда не соглашайтесь на возвращение вложенных денег после того, как фирма-строитель заключит договор на то же жилое помещение с новым человеком. Это действие может не произойти, и вы останетесь ни с чем. А длительный срок возврата долга лишает возможности обращения в суд с этим вопросом.

Как расторгнуть договор долевого участия с ипотекой? Для этого следует:

- оповестить о своих намерениях банковское учреждение и получить на это согласие;

- написать заявление на досрочное погашение (в свою очередь, банк пересчитывает проценты);

- в оповещении указать счета: дольщика — для возврата собственных средств, и банка — для возврата кредитных денег;

Важно! При судебном урегулировании вопроса обязательно участие банка в качестве третьего лица.

Если в договоре отражены особые условия возврата денежных средств, то последние перечисляются на счет заемщика или банка. Зачисление возможно и на счет физического лица, которое впоследствии самостоятельно гасит долг перед банком.

На практике имели место случаи достижения в досудебном порядке договоренностей между застройщиком, как зарекомендовавшей себя организацией, и дольщиком, когда последний, имея обоснованные и объективные причины, просит расторгнуть договор, несмотря на участие банка.

Для этого ставится в известность кредитор с одновременным запросом справки об уплаченных процентах и остатке долга, а также направляется заявление застройщику с четким изложением причин расторжения соглашения и реквизитами для возврата уплаченных сумм.

Внимание! Дольщик рискует ничего не получить и остаться должным, в случае если застройщик предложит возврат денежных сумм после перепродажи предмета договора.

Не забудьте, что договор о расторжении ДДУ с ипотекой в обязательном порядке должен пройти регистрацию в Росреестре.

При принятии решения о прекращении ДДУ при таких обстоятельствах, основной загвоздкой будет материнский капитал, участие которого в сделке обязывает наделить детей долями.

В случае возврата его в Пенсионный фонд, чего трудно избежать, вторичное пользование им может и не удастся. Оптимальный вариант – покупка нового жилья, стоимость которого не должна быть меньше материнского капитала.

В любом случае, государственная субсидия должна нести за собой собственно целевое использование.

Важно знать! ДДУ с ипотекой и его расторжение в обязательном порядке проходят регистрацию в Росреестре с погашением записи по ипотеке. Пока запись не погашена, банк имеет право на залог, который обязан обеспечить заёмщик.

Чтобы избавиться от записи об ипотеке предоставляются:

- письмо из банковской организации, где в обязательном порядке прописывается строка о погашении дольщик долга;

- заявления дольщика и представителя банка на одном листе;

- ипотечный договор или его копия;

- оригинальная закладная и ее копия с обязательной отметкой кредитора о погашении ипотеки;

- паспорт заявителя;

- при наличии брака, заверенное нотариально согласие на сделку супруга (супруги);

- судебное решение о прекращении действия ипотечного договора.

Учтите! Что федеральное законодательство, защищает не только права потребителей, но и лиц, предоставляющих услуги. В нашем случае – застройщика, без согласия которого расторжение договора долевого участия с ипотекой невозможно при условии, что им соблюдаются и реализуются все взятые на себя обязательства. Маловероятным для дольщика будет тот факт, что окажется положительным результат при судебном разбирательстве.

Помните! Расторжение ДДУ с ипотекой для дольщика, как заемщика, может иметь серьезные последствия.

Может так случиться, что по условиям договора кредитования, даже если заёмщик более не является участником долевого строительства, обязательства с него не снимаются.

Очень сложно, даже через суд, гарантировать возврат всех расходов, связанных с уплатой процентов по кредиту, процедурой оформления самой ипотеки (стоимость оценки, госпошлина за регистрацию ДДУ), разницы между внесенной суммой и рыночной стоимостью, связанной с изменениями цен на рынке недвижимости.

Коль скоро став недовольным дольщиком, для принятия окончательного решения, очень важно проконсультироваться с кредитором и юристом, который поможет выработать единственно верный и безболезненный алгоритм действий.

Главная > Консультации > Расторжение ДДУ с ипотекой по инициативе дольщика

Навигация по статье

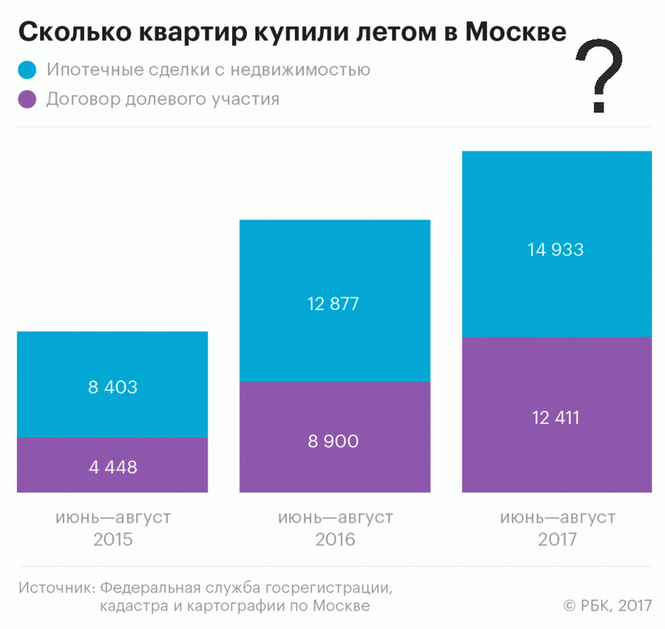

Реалии московского рынка недвижимости таковы, что большинство новостроек по ДДУ покупается с привлечением ипотечного кредита (источник).

- Дольщик выбирает квартиру в новостройке.

- Обращается в банк за получением кредита.

- Если получает одобрение, то заключает с договор банковского кредита с залогом (ипотекой) приобретаемого имущественного права требования квартиры и одновременно договор долевого участия (ДДУ).

- Договор проходит регистрацию в Росреестре с отметкой об ипотеке.

- Дольщик и банк выплачивают застройщику цену объекта.

Но если с объектом приключилась проблема и стройка встала, то банк не отвечает по обязательствам застройщика. Следует различать аккредитацию от банковского поручительства. Банковское поручительство – способ обеспечения застройщиком своих обязательств, а аккредитация – формальная проверка банком с целью отсечения очевидно неблагонадёжных строительных компаний.

При просрочке передачи объекта долевого строительства более, чем на два месяца и в иных, предусмотренным законом случаях дольщик вправе расторгнуть ДДУ, даже если он обременён ипотекой. Несмотря на то, что права на квартиру находятся в залоге у банка, у дольщика в силу 214-ФЗ возникает право на расторжение ДДУ по собственной инициативе при наличии на то оснований.

- Уведомить застройщика об одностороннем отказе от ДДУ по собственной инициативе. В письме также желательно сразу указать на обязанность застройщика выплатить проценты за пользование ценой квартиры. В письме важно указать актуальные банковские реквизиты дольщика. Есть также ряд нюансов, связанных с адресами, по которым нужно направлять уведомление. Практика показывает, что это не только адрес из ЕГРЮЛ.

- Уведомить банк о расторжении кредитного договора. В письме дольщику следует указать сроки предполагаемого возврата суммы долга, рассчитав их поправилам, изложенным в 214-ФЗ.

- Дождаться 20 рабочих дней с момента направления уведомления о расторжении ДДУ с ипотекой. Если цена не возвращена, то дольщик вправе обратиться в суд за защитой своих нарушенных прав. В настоящее время уды общей юрисдикции урезают проценты за пользование ценой на основании статьи 395 ГК РФ, и даже на основании статьи 333 ГК РФ (которая применима к неустойке, но не процентам). В Обществе защиты дольщиков сложилась положительная судебная практика по взысканию процентов и штрафа при расторжении договора долевого участия (в том числе с ипотекой) в полностью и без снижения через арбитраж.

- Должен ли дольщик платить проценты по ипотеке, если расторг договоры? Да, пока не погасит сумму долга. Даже если ипотечный кредитный договор расторгнут, обязательства по нему действуют до их полного исполнения сторонами.

- В ДДУ может быть обозначен способ возврата застройщиком кредитной части цены квартиры – на расчётный счёт банка. В таком случае застройщик будет обязан вернуть деньги банку. Но если он этого не сделает, ответственности не последует, поскольку договор не трёхсторонний (сторона в виде банка отсутствует).

- На практике возникает ситуация, когда договор долевого участия расторгнут (направлено уведомление о расторжении ДДУ), но при этом регистрация такого расторжения невозможна, поскольку банк не снял ипотеку. В таком случае это остаётся проблемой застройщика. Он не вправе отказать в возврате дольщику цены ДДУ или выплате процентов за её использование, ссылаясь на то, что банк не дал своё согласие и не подал заявку на снятие обременения.