- находиться в зарегистрированном браке (кроме неполных семей);

- возраст супругов – до 35 лет;

- иметь российское гражданство. Если вы или ваш супруг являетесь гражданами другой страны, ваша семья может участвовать в программе, но субсидия на жилплощадь будет рассчитываться только на граждан РФ;

- нуждаться в жилплощади в соответствии с решением местной администрации (статья 51 Жилищного кодекса РФ) и стоять на учете для получение жилья;

- быть прописанными на одной жилплощади;

- не иметь полученной ранее помощи от государства;

- иметь достаточный доход для получения ипотеки или накопленную сумму для того, чтобы добавить ее к субсидии при покупке квартиры.

- материальная помощь не больше 2,2 млн. рублей;

- использовать субсидию для покупки вторичного жилья нельзя;

- очередь на получение льготы большая и растет ежегодно;

- денежную помощь смогут получить лишь семьи со стабильным заработком;

- полноправным владельцем можно стать только после полного погашения ипотеки.

- граждане, проходящие по возрастному цензу;

- супруги, являющиеся гражданами РФ;

- граждане, имеющие стабильный доход или иные финансовые возможности, чтобы произвести доплату разницы между субсидией и стоимостью жилья;

- семьи, нуждающиеся в улучшении жилищных условий.

Суммы получения для разных регионов России могут отличаться. Все зависит от прожиточного минимума, средней стоимость недвижимости в той или иной части России. Для того, чтобы подсчитать на какую сумму может претендовать семья, рекомендуется воспользоваться калькулятором.

- Семье прежде доводилось улучшать условия проживания – например, при помощи участия в программе приватизации, жилищных программах, путем оформления субсидий, которые связаны с жильем.

- Заявители не соответствуют требованиям, которые предъявляются к участникам программ, – например, не имеют возможности подтвердить нужный доход.

- Представленные документы не соответствуют требованиям, которые установлены законом.

- В документах указанные сведения не соответствуют действительным на время предоставления.

Вначале необходимо подождать решения местных органов самоуправления по поводу возможности участия супругов в программе. Законом оговорен срок в 10 дней, но практика показывает, что эта процедура может затянуться и на полгода, т.к. все заявления рассматриваются в порядке очереди, а заявлений на государственную помощь обычно подаётся очень много.

Данный материал рассказал, как получить субсидию на жилье молодой семье. Если вы, изучая требования этой программы, понимаете, что ваша ячейка общества считается молодой – собирайте бумаги, подавайте их и добивайтесь субсидии на покупку собственной жилплощади.

В одном из банков, участником программы поддержки, человеку необходимо самостоятельно открыть ИБЦС. На него и будет зачислена выделенная сумма. Впоследствии средствами можно будет распорядиться с целью приобретения новой недвижимости или расширения существующей (постройки дома).

- справки о доходах (по основному месту работу, от ИП, в виде стипендий, алиментов, пенсионных выплат и т.п.);

- документы, подтверждающие расходы (квитанции по коммунальным платежам, договор аренды квартиры, договор обучения в ВУЗе и т.п.);

- информация о накоплениях (банковская выписка о депозитном счете).

- получение налогового вычета при покупке недвижимости

- внесение материнского капитала в счет погашения основного долга или процентов по ипотеке

- если есть специальная дополнительная субсидии, ей можно использовать в как первоначальный взнос для покупки жилья

Получить помощь от государства на самом деле несложно, если вы полностью соответствуете всем критериям, описанным выше, и готовы выполнить все необходимые шаги для достижения поставленной цели. Срок обработки документов составляет 2-3 недели, иногда сроки могут немного затянуться, после этого вы окажетесь в очереди на получение субсидии от государства. Как только ваша очередь подойдет, вы получите извещение об этом, потребуется еще раз собрать полный пакет документов.

Получив положительное решение, нужно еще раз написать заявление и приложить собранные документы уже для получения свидетельства. При этом нужно заранее уточнить, достаточно ли продублировать имеющиеся справки или же следует собирать их заново. Чтобы не возникло проблем, желательно уложиться в один месяц.

- Единовременность — выдается только один раз.

- Безвозмездность — не подлежит возврату, если не обнаружено несоответствие действующему законодательству.

- Фиксированность сроков. Субсидия обнуляется, если ее не реализовали в полугодовалый срок.

- Целенаправленность. Тратить можно только на приобретение, строительство квартиры или дома.

Так уж повелось, что доверять государству мы как-то не привыкли, а вот высказыванию о том, что бесплатный сыр только в мышеловке бывает, верим на все сто процентов. Однако и в нашем неустойчивом обществе существует возможность получить помощь от государства. В последние годы вышло несколько законодательств, по которым молодые семьи, как с детьми, так и без них могут рассчитывать на субсидию для приобретения жилья. Данный вид субсидий предоставляется государством при ряде условий, под которые подходят, чуть ли не треть семей нашей страны.

Далеко не каждой семье удаётся насобирать несколько лишних миллионов рублей, чтобы обеспечить себя квартирой, особенно если в семье есть дети. В данной статье будет рассмотрено, какого размера должна быть зарплата для ипотеки.

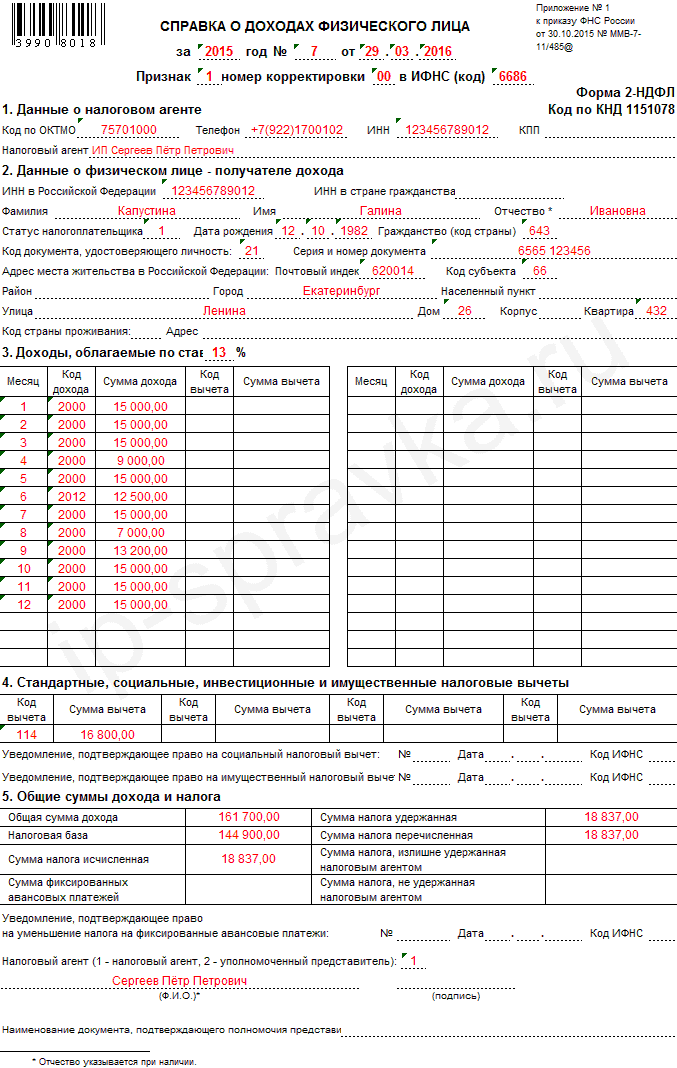

Ипотечные банки, как правило, рассматривают два основных типа прибылей заёмщика: белые и серые. Белая прибыль – ЗП, которая указывается в справке 2-НДФЛ. Выдача этой справки происходит в бухгалтерии по месту работы. В серую прибыль входят неофициальные доходы, которые к тому же не облагаются налогом. Часто получается, что серая прибыль человека превышает его белую (официальную) прибыль.

Возникает вопрос: какая же зарплата нужна для ипотеки? Большинство банков учитывает все виды прибыли граждан, которые можно подтвердить справками, выписками или другими документами. И это понятно: бывает, что в справке 2-НДФЛ официальная ЗП человека указана в размере 12 000 рублей, в то время как общий доход составляет 150 000 рублей. В России практически все банки учитывают неофициальную прибыль граждан. Таким образом, даже такие крупные банки, как ВТБ 24 или Сбербанк учитывают неофициальные доходы.

. Итак, следующие доходы учитываются при получении ипотеки:

- — основная зарплата по месту работы (справка 2-НДФЛ или по форме банка);

- — зарплата от работы по совместительству;

- — пассивная прибыль от сдачи недвижимости.

Размер ежемесячного платежа по ипотеке зависит не только от стоимости квартиры, но также и от срока, в течение которого заёмщик обязан вернуть долг. Чем меньше этот срок, тем больше составляют ежемесячные выплаты, и наоборот. Многие банки придерживаются мнения, что клиенту можно давать кредит только в том случае, если размер месячных выплат по ней не превышает 40% от месячной ЗП клиента. Некоторые банки могут производить выдачу кредита, даже если на его выплату клиент будет отдавать половину или 60% своей зарплаты.

Например, сколько нужно зарабатывать, чтобы взять ипотеку с месячной выплатой 8 000 рублей? Пусть клиент получает в месяц 20 000 рублей чистого дохода. Чтобы узнать, какой может быть его максимальная месячная выплата, нужно умножить это число на 0,4. Получим 20 000 * 0,4 = 8 000. Поэтому для данного клиента размер месячной выплаты по ипотеке не должен превышать 8 000 рублей.

Перейдём к главному вопросу: какой должна быть минимальная зарплата для ипотеки? Понятно, что законодательно установленных ограничений нет. Каждый банк вправе сам решать, кому давать в долг, а кому – нет. В любом случае доходы заёмщика должны быть адекватными в сопоставлении с размером кредита.

Для большинства кредитов на недвижимость существует первоначальный взнос, который может существенно превышать месячную выплату. Важным вопросом, который должен решить банк в отношении некоторого клиента, – определение его кредитоспособности.

Рассмотрим реальный пример, показывающий, какая должна быть зарплата, чтобы взять ипотеку 1000000 рублей. Допустим, молодой семье нужна выдача ипотеки, которая составляет 1 000 000 рублей. В среднем процент по кредиту на недвижимость в России составляет около 12 % годовых. Пусть эта семья оформляет ипотеку сроком на 5 лет. Используя ипотечный калькулятор, можно рассчитать, что выплаты в данном случае составят около 17 000 рублей в месяц. Выясним, какой доход нужен для такой ипотеки. Для этого разделим ежемесячную выплату на 0,4: 17 000 / 0,4 = 42 500. Следовательно, семья должна получать не менее 42 500 рублей в месяц, чтобы банк оформил ей кредит.

Бывают ситуации, когда собственного дохода заёмщика не хватает для получения ипотеки. В таком случае банк может предложить один из следующих вариантов:

- — подтвердить как можно больше своих серых доходов (ценные бумаги, депозиты);

- — найти созаёмщиков (до трёх человек), доходы которых также будут учтены; супруг или супруга всегда становятся созаёмщиками, если не заключен брачный контракт;

- — предоставить в залог недвижимость.

Мы точно знаем в каком банке взять ипотеку действительно выгодно и в каком случае стоит воспользоваться услугами агентства ипотечного жилищного кредитования. Оформляя вам ипотечный кредит неизменна наша цель — доступная ипотека, удобный график платежей и счастливое владение недвижимостью. Условия получения ипотеки определяются требованиями, предъявляемыми к заемщику и объекту недвижимости.

На первом этапе специалисты учреждения проверяют подлинность полученной документации. А второй этап посложнее и занимает больше времени. Убедившись, что имеют дело не с мошенником, сотрудники финансовой организации изучают клиента на соответствие трём важнейшим пунктам.

В банках это понимают. Поэтому, чтобы получение ипотеки стало реальностью, нужно показать свои доходы банку: убедить банк в том, что есть доходы, которые позволят заёмщику и жить, и платить по кредиту. Что нужно для покупки квартиры еще, кроме желания? Да деньги, конечно! Деньги добавляет банк, в виде кредита.

- В сумму месячного дохода включаются доходы созаемщиков по данному кредиту. К примеру, при предоставлении ипотеке супружеской паре, будет учтен доход и мужа, и жены. Это позволяет надеяться на одобрение кредита супругам с невысоким доходом.

- Из учитываемого дохода отнимаются обязательные ежемесячные выплаты. Сбербанк может отказать в кредите клиенту с высоким доходом, но имеющем платежи, например, алиментные, или выплаты за кредиты (автокредит, потребительский заем и другие).

Обращение в суд – последняя мера, на которую банки идут довольно неохотно. Дело в том, что в судебной практике страны по подобным делам большинство решений вынесено в пользу клиентов. Банк несет убытки, связанные с тем, что пока идет судебный процесс, операции с квартирой, взятой в неоплачиваемую ипотеку, невозможны. Гораздо выгоднее для банка найти компромиссное решение с клиентом, попавшим в сложную ситуацию, и все-таки получить свои деньги. Но важно помнить, что возвращение кредита – долг в первую очередь клиента банка.

Для покупки строящегося или готового жилья – 300 000 рубл., У вас не должно быть других непогашенных кредитов на крупную сумму, Ваша заработная плата должна быть не менее 35-40 тыс. рубл. Если вашего дохода недостаточно, вам нужны созаемщики, Если у вас 2 и более детей, для увеличения суммы первого взноса можно использовать средства материнского капитала . Для того чтобы посчитать, на какую сумму можно рассчитывать, воспользуйтесь кредитным калькулятором.

Совокупность ежемесячного дохода играет важную роль и для прохождения процедуры рассмотрения заявки на выдачу ипотеки. Благодаря высокому ежемесячному доходу банки будут уверены в стабильности и платежеспособности потенциального заемщика. В зависимости от величины дохода банк принимает решение о сумме возможного займа.

Заработная плата для получения ипотеки формирует понимание у банка, какая сумма кредита будет для плательщика достаточной и не станет для него тяжелым финансовым бременем, влекущим появление пеней и просрочек. В различных банках размер и достаточность зарплаты рассчитывается по-своему.

Приветствуем! Уровень дохода и постоянная трудовая занятость – одно из важнейших условий ипотечного кредитования в России. Какая должна быть зарплата для ипотеки, чтобы банк одобрил кредит, существуют ли минимальные пороги, необходимые для одобрения кредитной заявки, как взять ипотеку с маленьким и серым доходом попробуем разобраться сегодня.

По прогнозу Минэкономразвития, в этом году реальные зарплаты россиян снизятся на 9,8%, и к прежнему уровню вернутся только через три года. Россияне беднеют. Но есть исключения. Наш герой Андрей — программист из Петербурга, его доход за два года вырос на 100%. Раньше он отдавал за ипотеку две трети зарплаты, теперь — только треть. Амбиции толкают его дальше, поэтому скоро платить за кредит станет совсем просто.

Преимуществом ипотеки Сбербанка является дифференцированный подход при её погашении — когда размер ежемесячного взноса может уменьшаться. При этом происходит списывание основного долга, следовательно уменьшаются и проценты. Приобретение готового жилья: 14,5—15,5% годовых. Приобретение строящегося жилья: 14,5% до 15,5% годовых. Акция на новостройки: 14,5% годовых.

Рассмотрим, кому же будет актуально и безопасно воспользоваться данной услугой: людям, имеющим стабильную работу (вы должны быть уверены, что будете иметь как минимум такой же доход хотя бы на срок, на который был выдан кредит); людям, имеющим высокий доход (чем быстрее вы погасите задолженность — тем спокойнее будет жить); людям, имеющим официальную зарплату (банки практически не выдают ипотечный кредит людям, работающим неофициально). В принципе, получить кредит могут многие — достаточно подходить под определенные требования (о которых упомянем ниже).

Доходы должны быть реальными и текущими, например: зарплата за последние полгода, дивиденды или другие понятные банку доходы от других источников,- так как наличие денег на счету в другом банке или в виде наличных не убедит банк, что у клиента есть постоянных денежный доход. Минимальное требование – выплата 40% от ежемесячного дохода, чтобы клиент смог покрыть обязательства по кредиту. Например, если клиент INVEST RIGA хочет получить от банка 300 000 EUR с процентной ставкой 6% на 10 лет, то ежемесячная процентная сумма по кредиту составит 1 500 EUR, а основная сумма составит 2 500 EUR (всего 4 000 EUR в месяц).

Логичнее всего заявителю определиться с размером платежей, которые будут для него комфортными. Исходить можно из стоимости аренды жилья, которую семья тратит ежемесячно. И второй вариант – платеж, сопоставимый с суммой ежемесячных накоплений, которые семья откладывала раньше из своего семейного бюджета на первоначальный взнос.

Кредитное учреждение рассматривает каждую заявку на жилищный займ в индивидуальном порядке. Но при расчете кредитной суммы и ежемесячных платежей для всех заявителей действует общее правило – их ежемесячный доход должен в 2 раза превышать размер ежемесячного платежа по ипотеке. Самый оптимальный вариант, когда ежемесячные выплаты составляют 40% от дохода. При этом учитывается не только размер зарплаты, а сумма остатка после вычитания обязательных платежей: отчисления по остальным займам, алименты или другие обязательства.

Кредит нужно отдавать. В банках это понимают. Поэтому, чтобы получение ипотеки стало реальностью, нужно показать свои доходы банку: убедить банк в том, что есть доходы, которые позволят заёмщику и жить, и платить по кредиту. Что нужно для покупки квартиры еще, кроме желания? Да деньги, конечно! Деньги добавляет банк, в виде кредита. А что нужно для получения ипотеки заемщиком? Денежные средства, позволяющие кредит возвращать. Банк боится.

К нам на сайт поступил вопрос: Подскажите, пожалуйста, какая нужна официальная зарплата для оформления ипотеки в Сбербанке: сколько нужно зарабатывать? Есть официальное место работы, но з\п при этом весьма небольшая. Вот интересуемся — какой она должна быть, чтобы внести начальный взнос, вовремя оплачивать все. Да и вообще, чтобы нам все это оформили. Отвечаем: как верно указал в своем вопросе наш читатель, от уровня заработной платы заемщика действительно очень многое зависит.

Человеку, который желает получить ипотеку, необходимо четко понимать, что доход, нужный для успешной выплаты ипотеки, и минимальный доход, требуемый для получения жилищного кредита — это разные вещи. Заемщик должен быть готов к тому, что даже если в его жизни случатся каки-либо неприятности и изменится материальное положение, то он все равно сможет далее без проблем исполнять свои обязательства по кредиту.

Вас заинтересовал вопрос о том, какой доход должен быть у заемщика для получения ипотеки в Сбербанке или иной финансовой организации? В этом обзоре мы расскажем вам о том, каким образом ведется расчет необходимой заработной платы для оценки потенциального заемщика.

У Сбербанка тот же принцип оценки платежеспособности клиента, что и в других банках, то есть кредитор проводит тщательные проверки по каждой анкете. На вопрос, сколько должна быть зарплата, чтобы взять ипотеку в Сбербанке – это не имеет большого значения, главное, чтобы оплата ежемесячного платежа не превышала 40% от дохода, как в принципе и везде.

В нашей стране действует такое понятие как минимальный размер оплаты труда, ниже этого установленного предела работник получить зарплату не может. Но если учитывать, что МРОТ в среднем по РФ не превышает 7 тысяч рублей, в данном случае об ипотечном кредите речи быть не может, потому что данная сумма даже не достигает прожиточного минимума.