Ипотека является кредитом, который рассчитан на длительный срок и берется на собственное жилье, поскольку не все могут приобрести квартиру или дом на накопления. Кредитор несет большие риски, связанные с долгим сроком выплаты долга, поэтому требует залог в виде той самой недвижимости, которая может быть отчуждена и продана при невозврате задолженности. Документы, необходимые для оформления закладной по ипотеке в Сбербанке, являются стандартными, поэтому для передачи объекта в залог нужно собрать полный пакет.

Ипотечный кредит – это отдельный тип выдачи займа, который обладает характерными нюансами. Ипотека предоставляется на конкретную цель – личное жилье, при этом ее выполнение контролируется самим банком. Для получения ипотеки требуется начальный взнос и предоставление покупаемой недвижимости в залог, за невозврат средств ее могут изъять и продать в счет долга.

Закладная имеет статус официальной бумаги, где прописываются параметры имущества, передаваемого в залог, а также соглашения о кредите. Если эту бумагу оформить верно, то она будет юридически действительной, владельцем документа становится компания, которая выдает заемщику кредитные средства. Без нее не могут оформлять ипотечный займ, поскольку именно недвижимостью гарантируется возврат суммы, если сам заемщик ее выплачивать не может.

Важно! В качестве залога может находиться не только квартира или дом, но и земельный надел, а также нежилые помещения, если они оценены независимыми экспертами. Не всегда закладная подписывается на приобретаемый дом, поскольку гарантией возврата можно сделать и другой объект, находящийся в собственности клиента.

Если это именно так, то покупаемая в кредит квартира сразу будет в полной собственности клиента банка, и ее не заберут за долги, вместо этого взыскание будет направлено на предоставленный объект.

Оформление бумаги ведется по определенной схеме, и сначала клиент обращается в Сбербанк с просьбой о кредитовании, ему следует дождаться одобрения банка и найти жилой объект. После этого он оценивается экспертами, а банком рассчитывается максимальная сумма кредита. Только после того, как договор купли-продажи сформирован, нужно начинать оформление закладной. Человеком собираются документы для оформления закладной по ипотеке в Сбербанке, которые всегда остаются стандартными.

Она составляется должником при участии банка, а результат заверяется в Росреестре, что обеспечивает внесение пометки об обременении в реестр прав собственности и на само свидетельство об имеющихся правах собственности на квартиру. Закладная предоставляется залогодержателю в лице банка, когда будет произведена государственная регистрация договора ипотеки. Есть и нюансы, связанные с тем, что по договоренности можно изменить предмет ипотеки, уменьшая или увеличивая размер требований по кредитному договору. Но это решение должно заверяться нотариально и составляться исключительно в письменном виде.

В Сбербанке закладной документ обычно оформляется одновременно с подписанием кредитного договора. Залогодатель, то есть клиент, лично заполняет документ на отдельном бланке, это должно проводиться максимально аккуратно, ведь исправлений и ошибок не допускается. Кроме этого, заранее стоит проверить информацию как об имуществе, так и о залогодателе, чтобы не столкнуться с неточностями и проблемами в дальнейшем.

Погашение ипотеки и, соответственно, переход жилья в полное владение выплатившего лица являются важным событием, но само погашение кредита не будет поводом для автоматического закрытия закладной. Чтобы долг был признан погашенным и обременения с квартиры снялись, необходимо пойти в банк, чтобы написать заявление на выдачу закладной. Обычно этот вопрос решается за 14 дней, максимум – за месяц, а о принятом решении и дате выдачи бумаги уведомят по телефону.

Получая закладную обратно, важно проверить, чтобы на ней присутствовала отметка от банка о том, что обязательства выполнены, и больше никаких претензий к бывшему заемщику нет. Обязательно эти данные заверяются уполномоченными лицами банка и скрепляется официальной печатью учреждения. Далее нужно идти в Росреестр, куда подаются:

- договор долевого участия или купли-продажи;

- свидетельство о праве собственности, в данный момент его заменяет расширенная выписка из ЕГРП, она выдается на имущество, оформляемое после 1 января 2017 года;

- закладная.

Оформление потребует нескольких дней, после чего владелец жилья получит свой договор купли-продажи или долевого участия, на обороте которого должен быть штамп об отсутствии ипотеки. В выписке из реестра ЕГРП строка обременений будет снабжена прочерком, и с данного времени имуществом можно распоряжаться без ограничений.

Для возможности составить закладную кредитуемому лицу требуется подать перечень документов, которые должны заверить наличие объекта ипотеки и совершение сделки с продавцом. Перечень документов для оформления закладной по ипотеке следующий:

- паспорт покупателя, а также иных собственников квартиры или дома, если речь идет о совместном владении;

- оригинал выписки из ЕГРП, где подтверждаются технические данные недвижимости и права владения;

- свидетельство о том, что заемщик обладает полноценным правом владения;

- правоустанавливающие документы, которые говорят о законности владения, к примеру, договор купли-продажи, обмена, дарственная или договор дарения;

- документ, подтверждающий оценку имущества и ее итоги;

- техпаспорт недвижимости, которая закладывается;

- согласие супруга на залог, заверенное нотариусом, если же квартира принадлежит одному из них, нужным будет документ о браке либо брачный контракт;

- разрешение органов опеки сделать квартиру залогом, если владельцем жилья является ребенок либо ему принадлежит часть помещений.

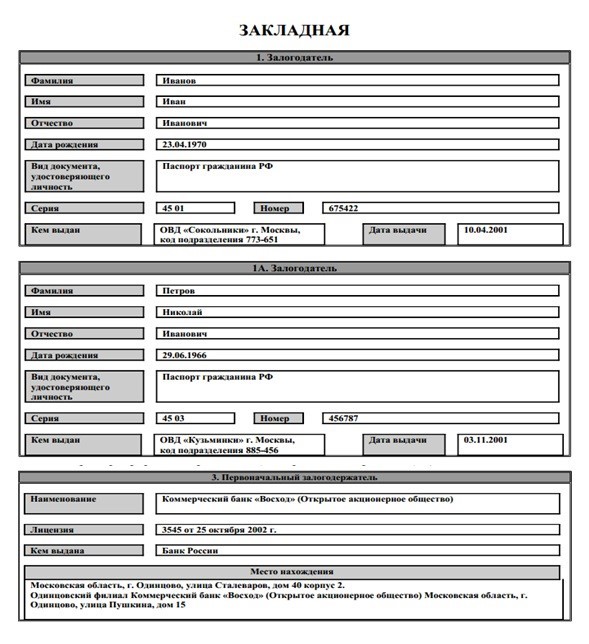

В закладной, как и в любом другом официальном документе, обязательно должны присутствовать определенные данные. От них требуются достоверность, точность и подтвержденность документами. В список сведений, необходимых для указания, входят:

- личные данные лица, выступающего залогодателем, – это ФИО, дата рождения, идентификационный номер, место регистрации и т.д.;

- реквизиты финансового учреждения и иные сведения, касательно него;

- данные соглашения о предоставлении займа;

- сведения об имуществе, которое является залогом, – адрес, общая и жилая площадь, состояние согласно оценке, кадастровый номер и др.;

- размер оценочной стоимости;

- уровень задолженности во время формирования закладного документа;

- подписи участников сделки и официальная печать банка;

- реквизиты, по которым стороны осуществляют расчет.

При оформлении ипотеки обязательно составляется закладная, которая свидетельствует о наличии обязательств клиента перед банком и возможности забрать жилье за неуплату долга, при этом следует подавать список обязательных документов для оформления закладной. Она готовится по определенным критериям, которые оговариваются законом, и должна подтверждаться рядом документов. Когда кредит возвращается, клиенту отдают закладную и ставят на ней метку об отсутствии претензий, после чего ограничения на распоряжение недвижимостью снимаются.

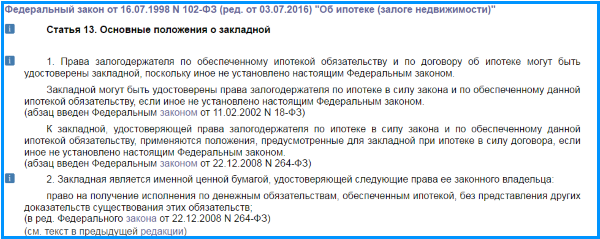

Закладная – это ценная бумага, регулирующая финансовые отношения между залогодателем и залогодержателем в части возврата кредитных средств.

Она является документарным подтверждением предоставления недвижимости в качестве залога при получении в кредит денежных средств на приобретение жилья и дает банку имущественные права в случае невозврата долга. Закладная подлежит государственной регистрации.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-46-18 . Это быстро и бесплатно !

Если для покупки недвижимости собственных средств недостаточно, то для решения вопроса о получении ипотечного кредита необходимо обратиться в банк к ипотечному менеджеру. После одобрения суммы кредита банк дает клиенту 90 дней для подбора подходящего варианта недвижимости.

Когда выбор сделан и окончательно согласован с банком, встаёт вопрос: как оформить ипотечный договор и закладную? Оформление закладной выполняется одновременно с подписанием ипотечного договора и происходит в один день с оформлением договора купли-продажи на выбранный объект недвижимости.

Какие документы необходимы для банка? В пакет документов для ипотеки входит:

- паспорт залогодателя;

- акт приема-передачи недвижимости;

- выписка из ЕГРН;

- кредитный договор;

- оценка рыночной стоимости объекта недвижимости;

- договор о страховании жизни и здоровья кредитора и недвижимости;

- разрешение на ввод в эксплуатацию жилого дома (для новостроек);

- согласие супруга (супруги) о покупке или брачный договор.

Срок действия законодательно не установлен. Но рекомендуется ее получать накануне или в день проведения сделки. Для оформления закладной и ипотечного договора необходимо провести оценку кредитуемого объекта. Для этого необходимо узнать в банке перечень аккредитованных организаций, выполняющих оценочные работы. В течение недели заказчику выдается оценочный отчет в двух экземплярах (один – для банка, второй – для Росреестра).

Стоимость услуги варьируется в зависимости от региона и срочности выполнения работ – от 2000 до 10000 рублей. После подписания договора купли-продажи покупатель для оформления ипотеки обязан застраховать жизнь и сам объект недвижимости. Сделать это можно в любой страховой компании. Но лучше выбрать надежного страховщика, ведь от этого в случае возникновения страхового случая зависит ваше спокойствие и возможность получить страховые выплаты.

Страховка должна покрывать полную стоимость имущества. Оформление страховки происходит в день подписания договора купли-продажи. Согласие супруга или супруги на проведение сделки или брачный договор, определяющий отношения сторон в отношении приобретаемого имущества, должны быть должным образом оформлены у нотариуса накануне проведения сделки.

Процесс заполнения требует предельной внимательности, поскольку исправления и помарки в ценных бумагах запрещены. Вносимые данные о залогодателе и имуществе, предоставляемом в залог, должны быть точными и исключать расхождения с договором купли-продажи, выпиской ЕГРН, паспортами и другими документами.

Единого установленного образца закладной нет, но в закладной отражаются следующие сведения:

- Фамилия, имя, отчество, дата рождения, серия и номер, паспорта, дата его выдачи, место регистрации, ИНН кредитуемого.

Полные данные кредитора (полное наименование, адрес, лицензия, ИНН, банковские реквизиты, телефоны и др.).- Данные о кредитном договоре (номер договора, предоставляемая сумма, сроки действия, процентная ставка, порядок погашения и др.).

- Полная информация о залоговом имуществе (местоположение, площадь, техническое состояние, кадастровый номер, наличие обременений и др.).

- Оценочная стоимость имущества, предоставляемого в залог; сведения об оценщике.

- Остаток долга на дату оформления документа.

- Подписи залогодателя и залогодержателя, печать банка.

- Реквизиты для выполнения расчетов между участниками сделки.

- Скачать бланк закладной по ипотеке

- Скачать образец закладной по ипотеке

Закладная оформляется за один день. Но процесс сбора необходимых документов, который возложен на заемщика, может занимать до двух недель с учетом сроков проведения экспертной оценки имущества. Банк предоставляет бланк документа, а заемщик его заполняет. Обычно закладная оформляется бесплатно, но банк может взимать комиссию до 1000 рублей.

Закладная приобретает правовой статус ценной бумаги только после ее регистрации в Росреестре и присвоения регистрационного номера. При этом в государственный реестр вносятся сведения об органе, зарегистрировавшем обременение, место регистрации ипотечного соглашения, дата выдачи документа банку-залогодержателю.

Оригинал закладной выдается банку-кредитору. Заемщик может обратиться в банк и попросить ему оформить нотариально заверенную копию. В результате регистрации кредитуемый получает выписку из ЕГРН о праве собственности на недвижимость и наличии обременения в виде залога.

МФЦ является посредником между участниками сделки и Росреестром, поэтому установлены единые требования к перечню документов, предоставляемых для регистрации закладной. Для регистрации закладной необходимы следующие документы:

- Заявление о регистрации закладной.

- Заявление о регистрации права собственности.

- Документ, удостоверяющий личность.

- Договор о купле-продаже имущества.

- Акт приема-передачи имущества.

- Закладная.

- Ипотечный договор.

- Экспертная оценка недвижимости.

- Квитанция об уплате государственной пошлины.

Подать документы на регистрацию закладной может как сам залогодатель, так и залогодержатель. Можно воспользоваться услугами посредника, но для этого необходимо должным образом оформить доверенность. Для регистрации можно предварительно записаться на прием на нужную дату и время по телефону или через сайт МФЦ.

Это избавит вас от потери времени в очереди, так как вы приезжаете к назначенной дате и времени приема. Заявление на регистрацию закладной и заявление на регистрацию прав собственности можно оформить заранее, скачав бланк с сайта или получив его в МФЦ. Если этого не сделали, заполните его при подаче документов на регистрацию.

В МФЦ проверяют полноту представленных документов, проверяют на наличие ошибок и отправляют в Росреестр. На руки выдается расписка о приеме документов на регистрацию.

Эту процедуру будет выполнять представитель банка. Для проведения ее необходимо оформить усиленные квалифицированные электронные подписи всем участникам сделки. После регистрации участники сделки получают на электронную почту файлы с документами, заверенные электронной подписью.

Регистрация закладной не облагается государственной пошлиной. Пошлина в размере двух тысяч рублей уплачивается за регистрацию прав собственности на приобретаемое имущество. Срок регистрации документов составляет 30 рабочих дней, но может быть продлен до 60, если требуется проверка подлинности документов.

При полном погашении кредита залогодатель должен сам обратиться в банк и получить закладную с отметкой о погашении долга. Подать в Росреестр заявление о снятии обременения с имущества и закладную. Только после этого в реестре будут сделаны соответствующие записи.

Оформление закладной при получении ипотечного кредита является цивилизованной нормой современного общества. Предварительное изучение вопроса поможет Вам избежать стресса и ошибок при оформлении документов.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 938-46-18 (Москва)

Это быстро и бесплатно !

Почему важно узнать, что такое закладная, и какие имеет особенности этот документ, если всю необходимую информацию по его оформлению можно узнать в банке во время получения ипотеки?

Необходимо упорядочить свои мысли перед подписанием такого важного документа, ведь расторгнуть его в одностороннем порядке, или изменить условия договора в процессе выплаты ипотеки не представляется возможным. Поэтому нужно как следует разобраться в своих правах и обязанностях, взвесить все за и против, чтобы подготовить себя ко всем возможным вариантам развития ситуации.

Закладная – это нотариально заверенный документ, который содержит в себе важнейшие положения кредитного договора и параметры передаваемой в залог недвижимости. Они классифицируется как разновидности ценных бумаг, поскольку владелец закладной может сколько угодно раз перезаложить ее, или продать другому юридическому лицу.

Необходимость оформления закладной при заключении ипотечного кредита состоит в том, что без наличия этого документа банк не сможет перепродать ваш долг.

Согласно закону, из каждой ипотеки заимодатель получает прибыль в виде процентов, которые выплачивает заемщик. Однако если банку вдруг понадобится большое количество денег в одночасье, он вправе перепродать закладную. Помимо этого, на основе закладной банки имеют возможность сделать серию эмиссионных ценных бумаг. То есть этот документ является некоторой подстраховкой для банка, а также способом получения дополнительного дохода.

Существует также возможность выдачи ипотечного кредита без закладной. Но так как банку, в этом случае, для получения своих вложений обратно, придется ждать полного погашения долга, такие кредиты выдаются неохотно, и далеко не всеми банками.

На сегодняшний день ипотечный кредит можно получить для таких целей, как покупка недвижимости (квартира, дом, земельный участок), а также отдельных видов транспорта, как корабль, или самолет. Интересным предметом для данного вида займа являются космические объекты (звезды, астероиды, определенные участки любой планеты и т. п.), но склонить банк к выдаче такого кредита — очень нелегкое дело.

Для того чтобы оформить закладную в Сбербанке России нужно:

- Предварительно договорится с менеджером компании-застройщика, подобрать квартиру, которая придется вам по нраву и заключить договор о купле-продаже жилища.

- Собрать необходимые документы и подать заявление на получение ипотеки в Сбербанк.

- Подписать кредитный договор.

- Провести официальную оценку стоимости квартиры, воспользовавшись помощью соответствующих специалистов.

- Оформить закладную в банке.

Воспользовавшись услугами коммерческого банка ВТБ 24, а также других банков России вы столкнетесь с необходимостью производить те же действия, что и при оформлении закладной в Сбербанке.

- Паспорт гражданина России с наличием отметки об официальной регистрации по месту жительства в нем.

- Отчет о рыночной оценке стоимости квартиры, или участка, который составляют специальные организации. Перечнем таких компаний, рекомендованных банком, следует поинтересоваться у банковского сотрудника.

- Кадастровый паспорт и копия поэтажного плана.

- Акт приема-передачи квартиры.

- Копия Разрешения на ввод дома в эксплуатацию.

В случае если вы состоите в официальном браке необходимо предоставить банку также свидетельство о его оформлении.

Согласно законодательству, банк в любое время может перепродать вашу закладную новому юридическому лицу, будь то:

- Другой банк, находящийся внутри страны;

- Международный банк;

- Банк любой другой страны мира;

- Офшорный фонд.

Важно знать! Продавая или перезаложивая закладную банк должен в обязательном порядке уведомить об этом другую сторону договора, то есть плательщика ипотечного кредита.

Перепродаваться закладные могут бесконечное количество раз до тех пор, пока заемщик не выплатит ипотеку. Но условия сделки всегда будут одинаковыми, так как изменять их после подписания всех документов незаконно.

Также для привлечения дополнительной прибыли банки имеют право выпускать эмиссионные ценные бумаги, основанные на закладных. Таким образом, серия подобных документов разделяет определенную закладную, либо группу закладных на любое удобное количество равных частей, которые могут быть проданы, или заложены разным юридическим и физическим лицам.

До выплаты всей необходимой суммы кредитов по закладной, этот документ хранится в банке, то есть у официального заимодателя, а после исполнения всех условий кредитного договора банк обязан вернуть закладную заемщику. На закладной в таком случае обязательно должна быть пометка о том, что весь кредит выплачен, подпись доверенного лица и официальная печать банка.

Чтобы окончательно избавится от ноши ипотеки, плательщик должен отнести полученную закладную в орган, осуществляющий официальную регистрацию прав на недвижимость, чтобы убрать оттуда записи по кредиту. После этого банк больше не может иметь никаких претензий к плательщику.

Если же закладная была утеряна, залогодатель обязан оформить дубликат документа, и отнести его в соответствующие органы для оформления. Но обычно этой процедурой все-таки занимается сам банк, а заемщик лишь подписывает документ. Очень важно в этой ситуации проконсультироваться с юристом перед подписанием дубликата, ведь таким образом вы заверяете подлинность документа, а потому имеете право знать, что в действительности в нем написано. Ведь вносить односторонние поправки в закладную запрещено, а вот написать их в одном из пунктов дубликата и притвориться, что так и было вполне возможно.

На видео ниже рассказывается о нюансах, которые следует знать каждому заемщику, планирующему оформить ипотечный кредит.