Процедура оценки объекта недвижимого имущества является обязательной составляющей частью при оформлении договора купли-продажи квартиры или дома, в том числе, когда речь идет об ипотечном кредитовании. В нижеприведенной статье мы расскажем о том, как проходит оценка дома с земельным участком, цена услуги, кто имеет право на ее проведение.

В реалии рыночная стоимость дома и земельного участка в большинстве случаев определяется сторонами сделки, то есть продавец назначает сумму на свой объект и при достижении соглашения с покупателем оформляется договор купли-продажи. Однако, в соответствии с законами юрисдикции, оценка недвижимого имущества представляет собой официальный процесс установления рыночной стоимости объекта, и в ряде случаев является обязательным условием для совершения следующих действий:

- для расчета размера налога на прибыль, полученную от продажи дома и земельного участка (уплачивается продавцом);

- для определения суммы отчислений в ПФР и размера госпошлины (обязательные платежи, которые уплачиваются в результате совершения сделок, связанных с переходом прав на объект недвижимого имущества);

- для расчета суммы ипотеки, размер которой будет составлять не более 80% от экспертной оценки залогового имущества;

- для расчета взноса в уставной капитал юридического лица (учредители вправе делать взносы как в денежной форме, так и посредством передачи недвижимого имущества);

- с целью установления стоимости дома или земельного участка, являющихся объектом залога, попадающего под арест имущества должника, а также, для решения имущественных споров, связанных разделом имущества между супругами.

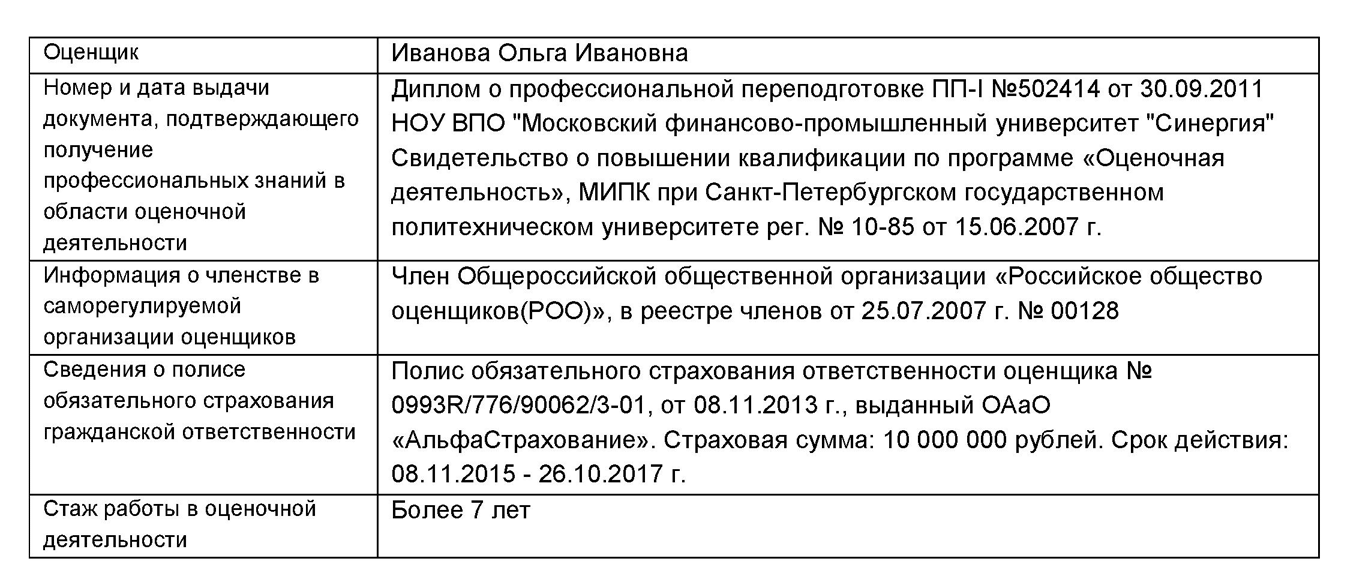

Официальным правом проведения оценки объектов наделены независимые эксперты – лица, имеющие соответствующую лицензию, разрешающую ведение данного вида деятельности, состоящие в соответствующей СРО и имеющие полис страхования гражданской ответственности на сумму не менее 300 тысяч рублей. Как показывает практика, собственники объектов недвижимости выбирают оценщика самостоятельно, с учетом стоимости услуг, репутации специалиста и других критериев. Однако, многие банковские организации, оформляя ипотечное кредитование, направляют заемщиков к определенным экспертам, сотрудничающим с конкретными СРО, которые взаимодействуют с финансовыми организациями, позволяя не сомневаться в объективности проведенной оценки имущества. Стоимость услуг независимого оценщика рассчитывается индивидуально, на основании рекомендаций СРО и в зависимости от удаленности объекта от города (если это оценка загородной недвижимости).

Процесс оценки недвижимого имущества включает в себя несколько этапов. В первую очередь, собственник объекта недвижимости оговаривает все условия сотрудничества с экспертом, в частности, устанавливаются сроки выполнения заказа и стоимость услуги. В случае соглашения между владельцем и экспертом заключается договор об оказании услуг, который должен содержать в себе вид оценки, цели и задачи ее проведения, а также сроки выполнения. После заключения договора собственник передает пакет документов на недвижимое имущество независимому эксперту, с которым договаривается о дате приезда на объект для оценки. В ходе оценки недвижимого имущества независимый оценщик делает фотографии, идентифицирующие объект, производит проверку дома на предмет отсутствия незаконных планировок. Оценка дома и земельного участка производится экспертом комплексно на основе определенных методик:

- Аналоговый метод. Представляет собой анализ на сравнение цен сделок в течение текущего года, по результатам которого определяется стоимость настоящей сделки. Как правило, такой метод используется для оценки домов, расположенных в границах крупных населенных пунктов. Учитывается наличие подведенных инженерно-коммуникационных сетей, подъездных путей и другие факторы.

- Затратный метод. Основная отличительная особенность данного метода – оценка всех затрат, произведенных в результате проведения работ по строительству или реконструкции объекта. Затратный метод преимущественно применим для оценки новых загородных домов, возведенных на территории коттеджных поселков.

- Доходный метод. Чаще всего применяется для оценки квартир и объектов коммерческой недвижимости, рыночную стоимость которых можно спрогнозировать максимально точно, оценив прибыльность инвестирования, в том числе с банковских депозитов.

При оценке дома и земельного участка учитываются такие детали, как:

- месторасположения объекта (в частности, населенный пункт, наличие инфраструктуры, транспортная доступность, удаленность от торгово-промышленных объектов);

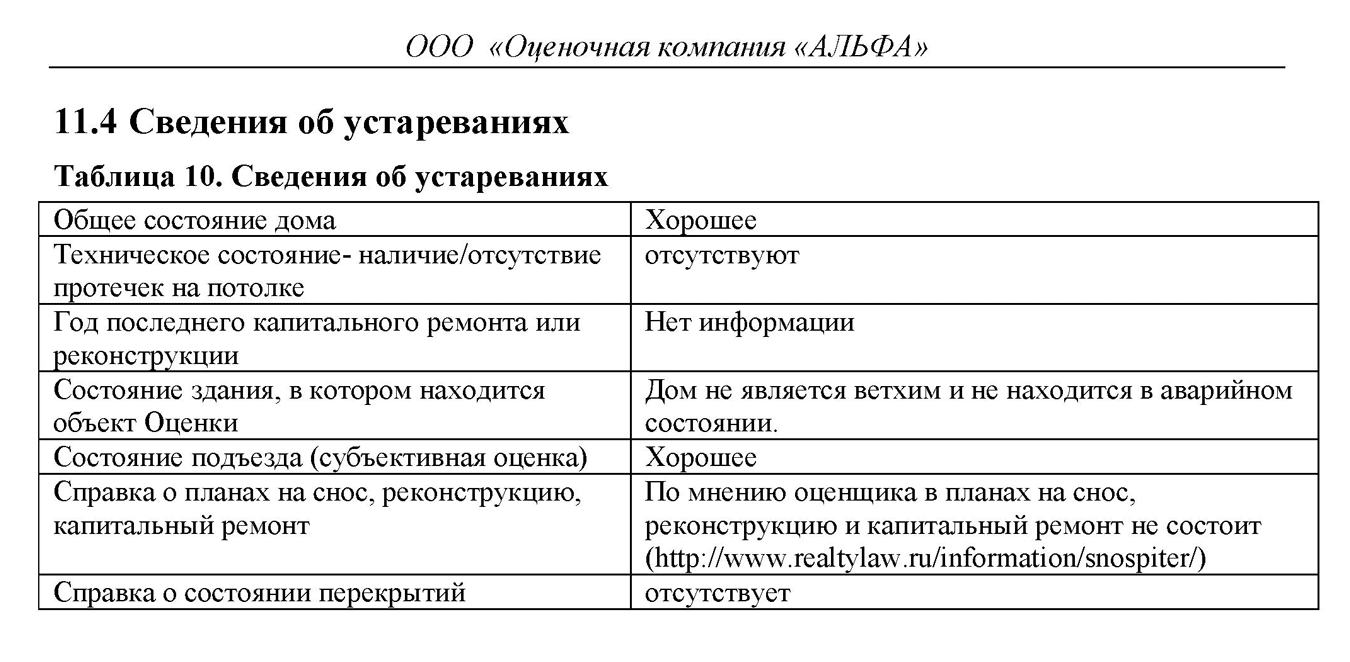

- состояние дома (год постройки, этажность, материалы и состояние стен и перекрытий, технические особенности строения, наличие и состояние коммуникационных сетей, тип планировки, наличие видимых дефектов);

- наличие обременения на дом и землю.

Важно! В случае, если продаваемый объект недвижимости ранее приобретался по ипотеке и долг за него полностью погашен, продавцу необходимо снять с него обременение и получить новую выписку в ЕГРП.

В результате проведения оценочной процедуры, объекту присваивается оценка общего состояния, как:

- отличное

- хорошее

- удовлетворительное

- неудовлетворительное

- непригодное

Срок действия оценочной экспертизы для объектов, приобретаемых в ипотеку, составляет 6 месяцев. В случае, если в ипотеку приобретается дом с земельным участком, необходимо также провести анализ рыночной стоимости земельного надела, для чего экспертом также используется комплексный метод оценки. Стоит отметить, что специалисты применяют два вида оценки земельного участка:

- для определения реальной рыночной стоимости земли при операциях, связанных с получением дохода, в частности при оформлении договора купли-продажи;

- для определения суммы земельного налога, а также госпошлины, которая уплачивается при переходе имущественных прав вследствие наследования или дарения.

Пакет документов, который необходимо предоставить оценщику, включает в себя:

- копия паспорта и свидетельства ИНН владельца объекта недвижимости (продавца);

- оригинал кадастрового паспорта и плана земельного участка (если есть в наличии);

- документ, подтверждающий право собственности на объект недвижимости (договор купли-продажи, договор дарения, договор покупки дома на аукционе, свидетельство о праве наследования и другие).

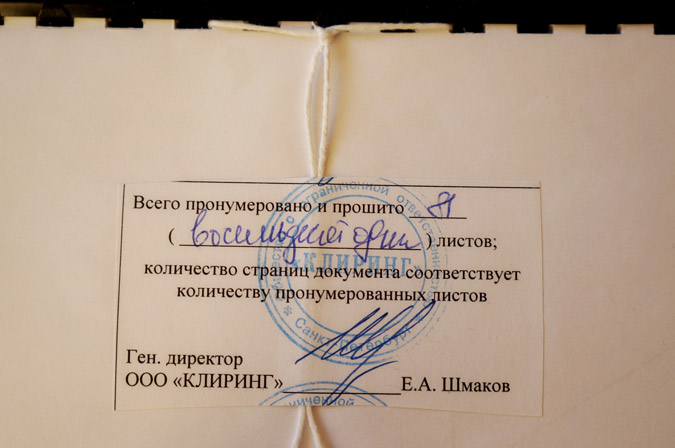

В соответствии с требованиями оценочного законодательства отчет об оценке дома и земельного участка оформляется в письменном виде, все страницы нумеруются, сшиваются, заверяются печатью и подписью уполномоченного представителя компании-оценщика. Общее количество страниц в отчете, как правило, составляет порядка 30, которые включают в себя:

- Общие сведения об оценщике и заказчике.

- Информация о методах оценки.

- Сведения об анализируемом объекте.

- Исследование рынка недвижимости.

- Определение рыночной и ликвидационной стоимости.

- Приложения (правоустанавливающие акты).

Отчет об оценке дома и земельного участка для банковской организации, в случае оформления ипотечного кредита, включает в себя:

- документы на объект недвижимого имущества;

- фотографии, сделанные в процессе осмотра имущества;

- рыночная стоимость объекта;

- ликвидационная цена, по которой банк сможет реализовать квартиру в случае невыполнения заемщиком финансовых обязательств.

В случае, если заемщик самостоятельно нашел оценщика, к отчету для банка дополнительно прилагаются: документ о членстве оценщика в СРО, полис о страховании гражданской ответственности, диплом о получении образования в области оценки (лицензия).

Важно! Ознакомиться с готовым оценочным отчетом необходимо в офисе независимой компании для разрешения всех вопросов.

Оценочная стоимость объекта недвижимости имеет прямое отношение к применению определенных условий кредитования, в частности, она может повлиять на сумму ипотечного кредита, максимальный срок предоставления ипотеки и размер процентной ставки. В случае, если реальная стоимость, согласно оценке, окажется ниже рыночной, заемщик, скорее всего, не сможет получить сумму, на которую рассчитывал. Однако, в данной ситуации можно попробовать поступить следующим образом:

- выставить требование о проведении повторной оценки;

- сделать повторную экспертную оценку в другой компании (но это повлечет за собой дополнительные расходы);

- предоставить кредитной организации дополнительное обеспечение;

- оформить на недостающую сумму потребительский кредит.

Срок оценки и составление отчета на объект недвижимого имущества, приобретаемого в ипотеку, составляет 3-5 рабочих дней.

Вы собрались купить квартиру в ипотеку.

Банк одобрил заявку на кредит, агент подыскал подходящую квартиру. Следующий шаг — собрать для банка полный комплект документов. В нем обязательно будет оценка недвижимости.

Сила ипотечного кредита как раз в том, что квартиру легко продать с торгов — на языке банков это ликвидный залог. Банки уверены в выдаваемых кредитах, поэтому могут снижать ставки.

Банку важно, на что именно он дает 3 000 000 рублей: на хижину или на квартиру. Сможет ли он в случае чего продать эту квартиру за те же 3 миллиона? На этот вопрос ему должна ответить оценка.

Для покупателя оценка — дополнительная гарантия, что объект стоит тех денег, за которые продается.

Что обязательно должно быть у оценщика:

Профильное образование, членство в саморегулируемой организации и застрахованная отвественность

Позвоните по списку оценочных компаний, предложенному в банке. Вот что нужно выяснить в разговоре.

Как быстро выезжает оценщик. Нормальный срок — 1—2 дня.

Как долго готовится отчет. Обычно за 3—5 дней.

Сколько стоит оценка. Средняя стоимость по Санкт-Петербургу — 3000 рублей . В Москве цены начинаются от 2500 рублей.

Сколько стоит вторая копия отчета. Оценочные компании по умолчанию делают одну копию отчета. Вторую копию в нормальной компании распечатают бесплатно. В отдельных компаниях вторая копия будет стоить 500 рублей.

Стоимость зависит от срочности, цели, самой квартиры и других параметров. Точную стоимость оценки узнавайте у оценщика

Оценка квартиры оформляется в виде отчета. Отчет хранится в распечатанном виде вместе с закладной на квартиру.

В отчете обязательно должно быть прописано:

- кто заказал и кто выполнил оценку, по какому методу;

- что это за квартира, в каком состоянии, как ей пользуются;

- как дела на рынке, на котором эта квартира будет продаваться;

- за сколько ее можно будет продать обычно или с торгов;

- какие есть приложения к оценке в виде фотографий и копий документов.

Без печати и подписи оценщика отчет недействителен. К отчету прикладывают одностраничный документ с кратким содержанием отчета. Его отдают в банк вместе с отчетом.

На обложке отчета — основная информация о квартире, заказчике и исполнителе

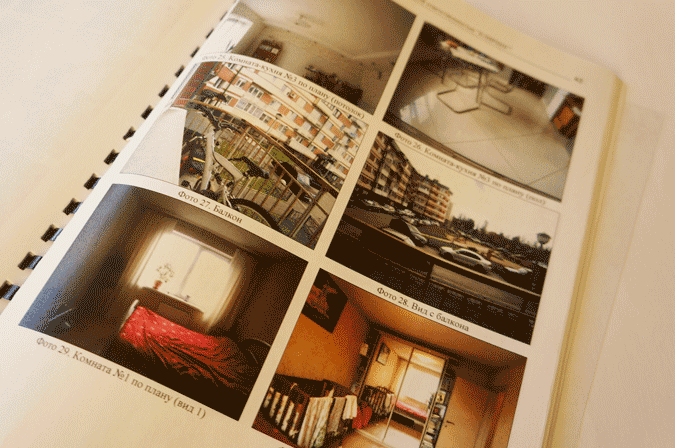

Фотографии из отчета об оценке. В отчете фигурируют копии всех документов, а также фотографии всех деталей квартиры, включая пол и светильники

Объем хорошо сделанного отчета — не менее 40 страниц

Отчет распечатывают, брошюруют и обязательно прошивают

Задача оценщика — рассчитать рыночную и ликвидационную стоимость объекта.

Рыночная стоимость — цена квартиры, если ее продавать без спешки и форс-мажорных обстоятельств.

Ликвидационная стоимость — минимальная цена, за которую банк продаст квартиру в короткий срок.

Чтобы рассчитать эти показатели, оценщик оценивает саму квартиру и смотрит состояние рынка недвижимости по похожим объектам.

Район, в котором находится недвижимость. Он влияет на стоимость квадратного метра: в Санкт-Петербурге квадратный метр в Московском районе в среднем на 20 000 рублей дороже, чем в Невском. Поэтому квартира в новом доме, который построили среди старых панельных домов, будет стоить дешевле аналогов в хорошем районе.

Технические характеристики здания: в каком году дом построили, когда делали капитальный ремонт и сколько в доме этажей. Учитывается всё: наличие мусоропровода, организованность парковки, состояние парадной.

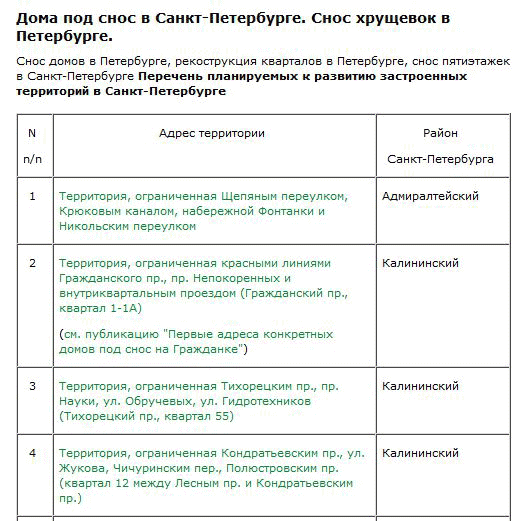

Оценщик убедился, что в ближайшие 20 лет дом не снесут

Дом обязательно проверяют по базе домов под снос или реконструкцию

Состояние квартиры. Какой этаж, сколько комнат и есть ли ремонт. Оценщик смотрит даже на то, линолеум или ламинат постелен на полу, есть ли кафель в ванной и как сделано освещение в квартире.

Рынок недвижимости в текущий момент. Эксперт смотрит на аналогичные объекты на рынке. Для однушки в монолитном доме аналогами будут такие же по площади квартиры в монолитных или кирпичных домах. Панельные дома обычно не сравнивают с кирпичными или вводят коэффициенты. Для оценки квартиры используют пять аналогичных объектов. Сравнение аналогов — хороший способ увидеть, где завышена цена.

Последний этаж снижает оценочную стоимость квартиры на 2—3%, первый этаж — на 5—10%

Ликвидационная стоимость рассчитывается по формулам. Здесь имеют значение эластичность спроса и стоимость денег во времени.

Пример эластичности спроса. На трехкомнатную квартиру в новом доме на первом этаже спрос небольшой, потому что большой метраж и низкий этаж отпугивают покупателей. Продать такую квартиру за короткий срок можно только по низкой цене. Разница между рыночной и ликвидационной ценой — до 3 млн рублей.

На однокомнатную квартиру на среднем этаже панельного дома в 5 минутах ходьбы от метро высокий спрос, потому что такие квартиры всегда востребованы рынком. Ликвидационная стоимость такой квартиры близка к рыночной.

Пример стоимости денег во времени. Когда речь идет о больших сроках и больших деньгах, часто говорят, что деньги дешевеют со временем. То есть рубль сейчас более ценный, чем рубль через год. Если квартиру можно продать дешевле и сейчас, то это лучше, чем чуть дороже и потом. У этого принципа много обоснований: инфляция, политические риски, человеческая смертность и мировой прогресс.

Для простоты можно считать так: рыночные цены на жилье медленно падают, а деньги дешевеют из-за инфляции, поэтому квартиру лучше продавать сейчас.

Когда квартира продается по ликвидационной цене, погашается в первую очередь кредит. Остатки средств получает заемщик. Поэтому чем выше ликвидационная цена, тем больше денег останется у него на руках.

Ликвидационная стоимость у бюджетной квартиры ненамного отличается от рыночной. Ее проще всего продать на рынке, поскольку на них есть спрос. Элитная квартира в новостройке будет долго продаваться даже с дисконтом.

Мы выбрали квартиры в пределах одного района по данным портала недвижимости EMLS

Документы для оценки квартиры для ипотеки необходимо подготовить прежде, чем обратиться в кредитную организацию за займом. Сделать это можно двумя способами: обратиться в специализированную фирму, выполнить процедуру самостоятельно. В каждом из них есть свои плюсы и минусы, которые нужно обязательно учитывать.

Процедура оценки недвижимости обязательна. Без нее получить ипотечный кредит практически невозможно.

Во втором варианте придется потратить время на изучение юридических особенностей, правил составления запросов в соответствующие инстанции, выжидание в очередях для удостоверения каждого документа. Обратившись к специалистам, необходимо предоставить лишь исходные данные. Остальное подготовят, проверят сотрудники фирмы в соответствии с оговоренными условиями.

Прежде, чем кредитная организация выдаст ипотеку ей необходимо удостовериться, что залог имеет соответствующую рыночную стоимость. Для этого нужна оценка недвижимости независимыми экспертами.

В результате этого фин.система может выдать займ. Приблизительная сумма ипотеки составляет 70% — 80% от оценочной стоимости квартиры.

Особенность! Заемщику необходимо выяснить, каким экспертам по недвижимости доверяют банки, в которые будут предоставляться документы, по оценке квартиры.

Финансовые системы, предоставляющие ипотеку под залог имущества, верят не всем подряд независимым оценщикам. Важно найти такого эксперта, который будет устаивать банк-кредитор и заемщика. В этом случае получение ипотеки более достоверно.

Физические лица, собственники недвижимости, претендующие на займ по ипотеке в финансовых структурах должны подготовить для оценки квартиры соответствующие документы:

- Свидетельство собственности.

- Тех.паспорт на квартиру.

- При перепланированной жилплощади потребуется разрешение на проведение таких работ.

- Справка из жилконторы о лицах, зарегистрированных в квартире.

- Официальный документ-подтверждение, что заложенное имущество не имеет обременений.

Последний пункт очень важен. Хорошо если квартира закладывается из первых рук. В случае если недвижимость сменила не одного собственника потребуется тщательная проверка на отсутствие третьих лиц, имеющих право на собственность.

Банки, выдающие ипотеку, очень настороженно относятся к недвижимости, сменившей не одного собственника. Поэтому чистоту квартиры необходимо проверять очень тщательно.

При залоге приобретаемой квартиры потребуются другие официальные бумаги. Прежде чем обратиться к заимодавцу нужно собрать следующий пакет документов:

- Договор купли или продажи

- Документы из БТИ

- Техпаспорт, план этажа, перечень технических параметров помещений

- Документ удостоверяющий личность (заемщика или собственника недвижимости) – паспорт

Владельцу недвижимости потребуется сделать копии вышеперечисленных документов. В дальнейшем они станут приложениями к оценочному отчету, понадобятся при оформлении собственности. Качественные фотографии помещений квартиры (делает оценщик) также необходимо будет предъявить в банке.

До прихода оценщика для осмотра квартиры приведите все помещения в надлежащий вид.

Приготовитесь к поведению оценщика при осмотре квартиры. Эксперт будет проверять, фотографировать практически каждый угол в помещениях, обращать внимание на любые недочеты. Помимо этого, он сделает фото фасада дома, подъезда, лестничной клетки. С экспертом, в соответствии с ФЗ №135 29/07/98, необходимо заключить договор о предоставляемом сервисе. Документ подтверждает обязательства оценщика при отказе банка в ипотеке из-за некачественной экспертизы квартиры.

При покупке на ипотечный кредит квартиры в строящемся жилом доме для оценки предоставляются следующие документы (копии):

- Разрешение на застройку, выданное компании, которая продает квартиру

- Свидетельство подтверждающее право собственности или аренды (долгосрочной) застройщика на участок под домом

- Реквизиты компании, ведущей строительство: юр.адрес, КПП, ИНН, долевой договор (если предусмотрен)

- Свидетельство о не обременении квартиры

- Архитектурный проект дома

- Поэтажный план

- Документ с указанием даты сдачи объекта в эксплуатацию

- При условии, что застройщик собственник объекта, эксперту по оценке потребуется справка балансовой стоимости

Оплата оценки производится кредитуемым. При некачественной экспертизе, повлекшей отказ банка в ипотеке, заемщик в праве востребовать уплаченную сумму с оценщика. Для этого необходимо иметь железные доказательства плохой работы эксперта.

Отнеситесь ответственно к выбору оценщика. При недобросовестности эксперта можно потерять уплаченные за услугу деньги.

Собирать документы для оценки квартиры придется не один день. Заказывать некоторые из них необходимо заранее. Техпаспорт, справки БТИ подготавливаются от одной до трех недель. Приняв решение взять ипотеку, заемщик должен подготовить документы. При этом нужно иметь ввиду, что некоторые бумаги выдаются на определенный срок.

Необходимые документы можно подготовить совместно с экспертом по оценке. Такой вариант самый подходящий для владельца недвижимости. Профессиональный оценщик имеет опыт. Может проконсультировать заемщика по поводу правильного оформления документов. Некоторые из них клиент сможет заказать напрямую у эксперта. Например, справку о отсутствии притязаний на залоговую квартиру третьих лиц.

При экспертизе на предмет рыночной стоимости недвижимости заемщику необходимо учитывать и возможность мошеннических схем. Многие из них уже выявлены, представлены общественности. К примеру, договоренности заемщиков с оценщиками. Завышенная стоимость квартиры дает возможность на большую сумму ипотечного кредита.

Не пытайтесь обмануть кредитные организации. Есть значительный риск лишиться возможности получить займ на ближайшие пятнадцать лет.

На сегодняшний день такой вариант сразу же будет считаться банком-кредитором мошенничеством. У кредитных организаций есть свои способы установить такую схему. Поэтому пробовать такой метод себе дороже. Отказ одного кредитора неминуемо повлечет атанде в ипотеке других финансовых структур.

Случаются при оценке и непреднамеренные ошибки. Хороший эксперт до официального оформления документов проанализирует все данные несколькими способами. Выявив недочеты, исправит их. Для исключения подобных явлений необходимо обращаться в аккредитованные банками компании по оценке недвижимости с многолетним опытом, заслуженной репутацией.

Подготовка документов для независимой оценки квартиры займет длительное время. Заемщику нужно предусмотреть, чтобы в первую очередь оформлялись официальные бумаги большего срока действия. Документы, юридическая действительность которых ограничена небольшим временным промежутком, необходимо заказывать перед непосредственной передачей эксперту.