Ипотека является самым дорогостоящим видом кредитования, и, соответственно, самым рискованным. Банк дает в долг очень серьезную сумму и может не получить ее обратно, а клиент может попасть в настоящую долговую яму. Поэтому банки тщательно выбирают своих клиентов и предъявляют требования к заемщику по ипотеке.

Список требований к потенциальному клиенту по ипотеке и вообще по всем другим видам кредитования есть у каждого банка, и банк его формирует самостоятельно. Так он хочет снизить свои риски.

Степень жесткости этих требований обычно зависит от нескольких факторов:

- суммы кредита;

- срока кредитования;

- наличия поручителей и залога.

Но стоит также понимать, что банк своими требованиями стремится не ограничить число своих клиентов и создать препятствия, а обезопасить и себя, и тех, кто потом может оказаться в ситуации невозможности выплат по кредиту. Поэтому банку врать нельзя: информацию надо подавать только самую достоверную.

Требования банков к заемщику ипотеки можно условно разделить на обязательные, без которых банк в любом случае откажет в кредите, и рекомендательные.

К обязательным требованиям относятся следующие:

- возраст от 21 до 55-60 лет: лица младше просто не могут выплачивать ипотеку, потому что у них нет такого дохода, а старший порог напрямую зависит от пенсионного возраста (55 лет для женщин и 60 лет для мужчин);

- обязательное гражданство Российской Федерации: это требование обусловлено законодательством в плане возможности права собственности и аренды для иностранных граждан;

- хорошая кредитная история и кредитный рейтинг;

- непрерывный стаж работы на последнем месте от 3-х до 6-ти месяцев: продолжительный срок трудоустройства говорит о стабильности его финансового положения и платежеспособности;

- уровень платежеспособности: согласно законодательству, выплаты по кредиту не могут превышать 50% от общей суммы доходов клиента (обычно расчет идет на месяц);

- наличие возможности внесения первоначального взноса: это снижает риски банка и уменьшает сумму кредита для клиента (обычно около 20% от стоимости жилья);

- если потенциальный клиент женат/замужем, то на подписании договора обязательно должен присутствовать супруг/супруга: это требование связано с тем, что все имущество, нажитое в браке, является общим имуществом супругов;

- если жилье оформляется на несовершеннолетнего ребенка, то на такую сделку должно быть получено разрешение органов опеки и попечительства: это требование связано с необходимостью защиты законных прав детей;

- предварительная оценка стоимости жилья специальными сертифицированными банком компаниями: без этой оценки ипотечный договор будет считаться недействительным;

- обязательное страхование приобретаемого жилья от повреждений: все имущество, которое будет оформлено в качестве залога, обязательно должно быть застраховано;

- в Росреестре обязательно должен быть зарегистрирован залог в виде приобретаемого имущества.

—>

Кроме обязательных требований для получения ипотеки, есть и рекомендательные требования. Если заемщик не соответствует какому-то обязательному требованию, то банк даже не примет заявку на ипотеку. Но в случае рекомендательных требований, заявка будет принята, но положительное решение банк не гарантирует. К таким требованиям относятся следующие:

- страхование жизни и трудоспособности заемщика;

- титульное страхование, которое поможет не остаться с кредитом и без квартиры, если вдруг в сделке были допущены какие-то ошибки;

- определенная сфера трудоустройства и деятельности заемщика: наемные сотрудники более стабильны и надежны, чем, например, индивидуальные предприниматели.

Чтобы объективно оценить потенциального клиента по ипотеке, банк обычно использует несколько способов.

Двумя самыми важными для банка характеристиками и требованиями к заемщику по ипотеке являются платежеспособность и хороший кредитный рейтинг.

Платежеспособность банк проверяют несколькими способами:

- прямым способом через изучение справок с места работы заемщика;

- косвенным способом, если клиент не может подтвердить свой официальный доход: изучение затрат, имущества в собственности, поездок за границу, благосостояния родственников и т.п.

Кредитный рейтинг банки оценивают из официальной информации по следующим критериям:

- количество просрочек по ранее оформленным кредитам;

- сколько кредитов и на какую сумму оформлено сейчас, и какова общая долговая нагрузка (чем она ниже, тем лучше);

- если ли у клиента уже погашенная ипотека или автокредит (если есть, то это станет плюсом);

- как часто клиент оформляет обычные потребительские кредиты (если очень часто, то это плохо и говорит о низкой финансовой грамотности).

Соответствие всем этим требованиям значительно повышает шансы на положительное решение по ипотеке.

За 2017 год произошло реальное снижение ставок по ипотечным кредитам вплоть до 9% и ниже. Поэтому клиентам полезно знать, что именно нужно для того, чтобы взять денежные средства для покупки квартиры. Общие требования от крупнейших банков, а также что может послужить препятствием для получения денег, и как действовать в случае отказа – все это подробно рассматривается далее.

Часто кредитные учреждения требуют наличия российского гражданства у заемщика и созаемщика. Хотя это нужно не во всех банках: что требуется в одном учреждении, не требуется в другом (например, в ВТБ 24 кредит могут одобрить и нерезиденту РФ). Наряду с этим есть набор общих условий, которые мало отличаются в крупных и средних банках.

Как правило, банки требуют привлечения поручителя или созаемщика, к которому предъявляются те же самые требования, что и к основному заемщику (его также называют титульным). Важно знать, что как правило, жена или муж становятся обязательными созаещиками. Вот основные требования к ним:

- Возраст, в течение которого гражданин может обратиться за оформлением – обычно от 21 года до 60 лет. Женщинам срок могут уменьшить до 55 лет – т.е. на все время до выхода на пенсию.

- Максимальный возраст на момент последнего платежа, как правило, составляет 70-75 лет. Таким образом, заемщик может взять ипотеку максимум до окончания трудоспособного возраста. Если он обратится в 60 лет, то срок возврата кредита не должен превысить 10-15 лет.

- Общий официальный трудовой стаж не должен быть меньше 12 месяцев.

- Гражданин должен работать на день обращения за кредитом. Причем на этом месте он должен официально работать не менее полугода.

- Гражданин должен проживать в регионе регистрации (хотя это требование не столь принципиально и игнорируется многими банками).

- В качестве созаемщика выступает 1, 2 или 3 гражданина (реже больше).

Каждый банк может потребовать свой набор документов. Однако общий перечень минимально требующихся бумаг будет одинаковым. Чтобы взять ипотеку, нужно предоставить документы с работы, а также те, что подтверждают личность. Вот основной перечень:

- анкета (заявление), бланк которого выдается на месте в банке;

- паспорта всех заемщиков, поручителей;

- документы на квартиру или дом (договор, на основании которого он был приобретен прежним собственником, свидетельство о собственности, кадастровый паспорт, выписка из ЕГРН и др.);

- копия всех листов трудовой книжки (страницы подписываются работодателем);

- справка 2-НДФЛ по официально утвержденному образцу (или справка, которая оформляется по специальной форме банка).

Этот список содержит минимально необходимые документы. В большинстве случаев понадобятся и дополнительные бумаги – например, согласие супруга на продажу квартиры или разрешение органов опеки (если собственнику менее 18 лет) и т.п.

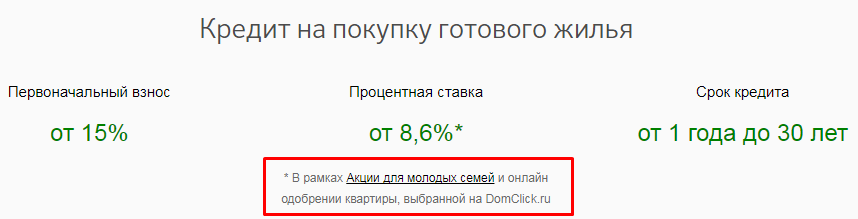

Под этими условиями имеется в виду собственно стоимость кредита (банковский процент), возможные комиссии и т.п. В целом на сегодняшний день, нужно учесть:

Распространено убеждение, что взять ипотеку зачастую проще, чем большой потребительский кредит: чтобы банку получить гарантию возврата средств, нужно просто взять в залог квартиру. А поскольку таким образом банк хорошо застрахован от возможных рисков, то и вероятность одобрения кредита увеличивается.

На самом деле это мнение во многом ошибочно. Дело в том, что банк не может полностью застраховать себя простым возвратом квартиры в счет возможной невыплаты. На это есть несколько причин:

Разумеется, подобную информацию банк напрямую не разглашает: после отказа представители банка практически никогда не называют реальную причину отказа. Однако легко понять, что основное условие одобрения – это финансовая характеристика заемщика. Она складывается сразу из двух параметров:

ОБРАТИТЕ ВНИМАНИЕ. Наличие одного или двух детей, как правило, тоже считается плюсом: в этом случае у родителей есть или может появиться материнский капитал, который они с высокой долей вероятности тоже отправят в счет погашения кредита.

В основном отказ будет связан с финансовым положением клиента, хотя могут быть и иные причины:

- Официальный (подтвержденный) доход оказался недостаточно высок для получения кредита.

- Клиент имеет недостаточно хорошую кредитную историю. Критерии хорошей истории определяет только сам банк.

- Заемщик пока не имеет кредитной истории.

- Не удалось подтвердить данные, предоставленные в документах. Как правило, это связано с тем, что заемщик предоставил заведомо ложные сведения. Это не приводит к санкциям со стороны банка, но в истории заявок (обращений в банк) подобный факт будет отражен.

Однако даже в случае отказа заемщик имеет определенные шансы получить кредит.

Таким образом, оформить ипотечный кредит вполне возможно даже со средним уровнем дохода.

Мы решили рассказать, как избежать штрафа, если вы берете ипотеку за рубежом, получаете арендные платежи или деньги за продажу зарубежной недвижимости.

Молодые родители, которые решились на ипотеку, не должны упускать свой шанс: сегодня в российских банках мамы и папы могут получить кредит под 6%, 5% и даже 4,5% годовых.

В августе более 10 крупных российских банков снизили ставки по ипотеке на 0,2 — 1 процентный пункт. В первую очередь — на базовую линейку продуктов, первичный и вторичный рынок.

У банков к заёмщикам есть ряд требований, соответствие которым гарантирует получение кредита. Несмотря на то, что они для каждого банка и конкретной ипотечной программы индивидуальны, есть возможность свести их к общим положениям:

Первый документ, который вам понадобится для оформления ипотеки, – это паспорт, в нём есть половина необходимых сведений о вас, например гражданство. Для получения ипотеки в большинстве банков нужно иметь российское гражданство. Хотя есть и такие кредитные организации, которые выдают кредиты иностранцам. Главное, чтобы человек имел достаточно продолжительную для выплаты ипотеки временную регистрацию на территории РФ. Лучше, если она будет связана с работой.

Регистрация имеет значение не только для иностранцев, но и для граждан России. Практически всем банковским организациям принципиально важно, чтобы заёмщик, отделение банка и покупаемая недвижимость находились в одном регионе. Это позволяет кредиторам тщательней проверить потенциального клиента и квартиру (дом) перед заключением сделки и тем самым минимизировать риски.

Конечно же, заключать любые сделки с банком может только совершеннолетний гражданин. А в отношении ипотечных соглашений, которые одни из самых рискованных и дорогостоящих, требования у банков ещё строже. Большинство кредиторов устанавливают нижнюю возрастную планку на уровне 21 года, а верхнюю – на уровне 55 лет для женщин и 60 лет для мужчин. Предельный возраст сигнализирует о времени, к которому кредит должен быть полностью выплачен. Впрочем, есть немало исключений из правил, таких как ипотека для пенсионеров.

Следующее, что играет главную роль при определении процентных ставок, сроков кредитования, да и получения-неполучения ипотеки вообще – это платежеспособность. Доход заёмщика должен быть достаточно высоким, стабильным и желательно официальным (подтвержден справкой 2-НДФЛ). Если половины вашей зарплаты хватит для ежемесячного погашения кредита, то это будет весомым аргументом для выдачи вам ипотечного займа.

Ваша трудовая книжка также должна соответствовать требованиям. Она свидетельствует о надёжности и стабильности заёмщика. Хорошо, если у вас есть не менее полугода (иногда года) непрерывного трудового стажа и не менее трёх месяцев стажа на последнем месте работы – тогда ваша трудовая книжка понравится кредиторам.

Помните, как в школе говорили, что дневник – лицо ученика? Так и при работе с банками можно сказать, что кредитная история – лицо заёмщика. Каждый банк перед выдачей кредита по базам проверяет историю кредитования клиента – в ней записаны все случаи, когда человек оформлял кредит, и даже те случаи, когда ему отказывали в оформлении займов. Там также есть информация о просрочках платежей, о судовых разбирательствах и так далее.

Итак, любой кредит — это риск для банка, то ли дело ипотека. Требования к заёмщику здесь особые, ведь на кону стоят немалые деньги.