Среди параметров кредитования заемщика волнует не только процентная ставка и сумма, на которую можно рассчитывать, но и срок предоставления. Рассмотрим диапазон сроков погашения ипотечных займов и сделаем вывод, какие из них являются наиболее выгодными.

В России банки предлагают денежные средства на время 3—30 лет. Как показывает практика, среди граждан наиболее востребованными являются кредитные обязательства сроком на 10, 15, 20 лет. Есть некоторые ограничения, касающиеся пенсионного возраста. То есть женщины должны погасить ссуду, до того как им исполнится 55 лет, а мужчины обязуются исполнить обязательства до 60. Есть несколько параметров, определяющих период ипотечного кредитования:

- размер получаемых в пользование денег;

- возможности погашения (доход заемщика).

В случае выбора минимального срока кредитования размер переплат тоже сводится к минимуму, и наоборот. Заемщик при выборе размера и срока ссуды должен определить соотношение потребности в жилье и цены на него. Важно также заблаговременно произвести расчеты периода, в который темп прироста переплат станет больше темпа прироста кредитного размера.

Заключение ипотечных договорных отношений осуществляется на срок от 1 года. На практике такой период практически не выбирается заемщиками. Причин тому есть несколько:

- внушительная стоимость недвижимого имущества;

- повышенная кредитная ставка, которая зависит от времени действия договора;

- важность предоставления гарантий для банка;

- обязательное подтверждение уровня доходов.

Даже если клиент и получает высокую зарплату, в этом случае помощь банка ему вряд ли потребуется. А если и потребуется, ипотеку можно заменить классическим потребительским займом. Недостаток краткосрочных договорных обязательств заключается еще и в том, что в регулировании графика возникают определенные сложности. Заемщик ограничен строгими рамками и вынужден постоянно экономить, если кредит берется на срок до 10 лет. В связи с тем, что есть риск возникновения форс-мажорных обстоятельств, часто у клиентов возникают сложности с погашением такой ссуды. Также есть несколько факторов, предвидеть которые заемщик просто-напросто не в состоянии:

- вероятное сокращение уровня доходов;

- утрата работы;

- потеря полноценной работоспособности;

- появление новых обязательств и расходных направлений;

- отсутствие возможности прогноза зарплат;

- инфляционные моменты.

Наиболее положительным моментом в долгосрочном кредитовании является то, что продолжительность действия договорного обязательства оказывает прямое пропорциональное влияние на ежемесячный платеж. Величина взносов в долгосрочном заимствовании самая низкая. Есть несколько ситуаций, в которых стоит выбрать максимальный срок ипотечного кредита:

- при покупке строящегося жилища (в новостройке);

- в случае приобретения земли с неоконченными объектами строительства;

- при проведении строительных мероприятий с целью расширения существующей площади;

- в ситуации, когда у заемщика есть много расходов, или ограничена сумма дохода.

Среди наиболее распространенных причин заключения подобных договоров выступает отсутствие возможности внести крупный стартовый взнос.

Важно знать! Стоит также принять во внимание и вариант начисления процентов. Это могут быть аннуитеты и дифференцированные взносы. В первом случае величина остается неизменной на протяжении всего срока действия обязательства. Во второй ситуации размер снижается с течением времени. Это свидетельствует о том, что при займе долгосрочного характера стоит отдавать предпочтение дифференцированному платежу, поскольку он способствует колоссальной разнице в переплате.

Данная банковская организация готова предложить своим клиентам на выбор несколько кредитных программ. Сразу оговоримся, что максимальный срок ипотеки в Сбербанке составляет 30 лет, а минимальное значение – 3 года.

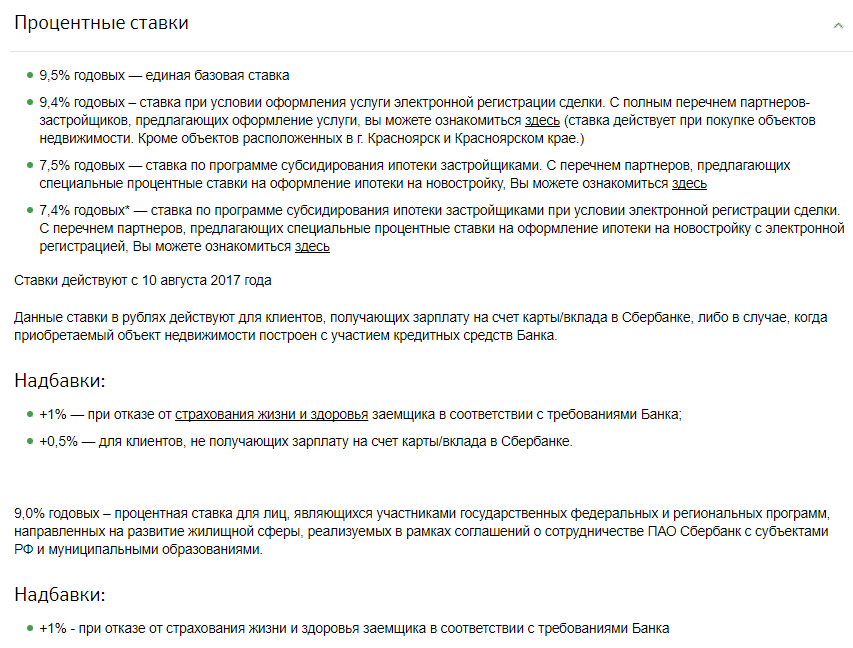

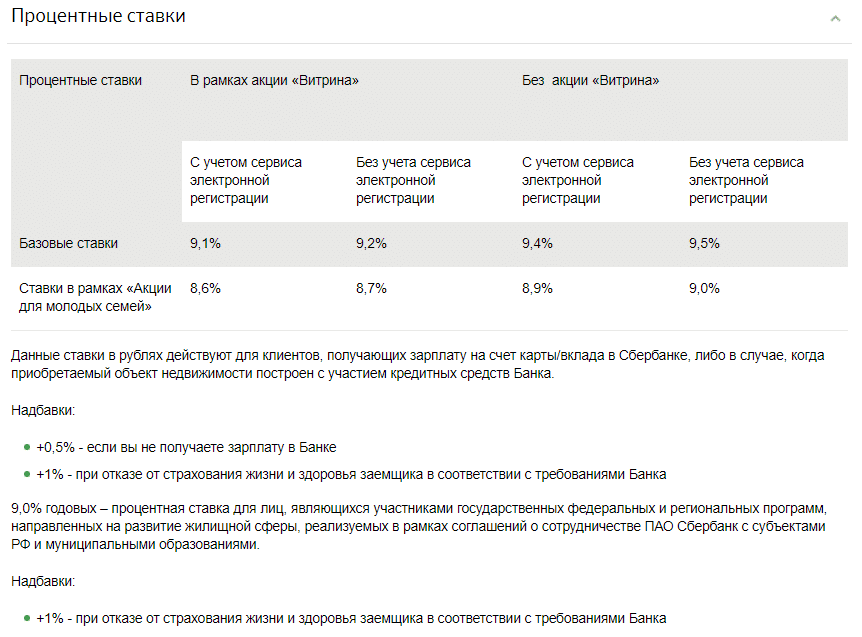

В данном случае наблюдается аналогичная ситуация, когда ставка зависит исключительно от суммы первоначального платежа и от периода кредитования. Если хотите купить готовое жилье в новостройке или на вторичном рынке и при этом сэкономить (то есть переплачивать по минимуму), стоит обратить внимание на вариант взятия ссуды на 10 или 20 лет, хотя максимальный срок, на который вы можете взять средства в пользование, в этом случае составляет 30 лет. Кредит распространяется на квартиры, жилые дома и помещения на вторичном рынке. Ставки, согласно условиям банков, составляют 8,6% и более. С более подробными условиями можно ознакомиться здесь.

Законодательство допускает возможность оплаты части дома материнским капиталом в качестве первоначального взноса. В этом случае максимальное время действия кредита тоже составляет 30 лет, а ставка при этом равняется 8,9%. С более подробными условиями можно ознакомиться на здесь.

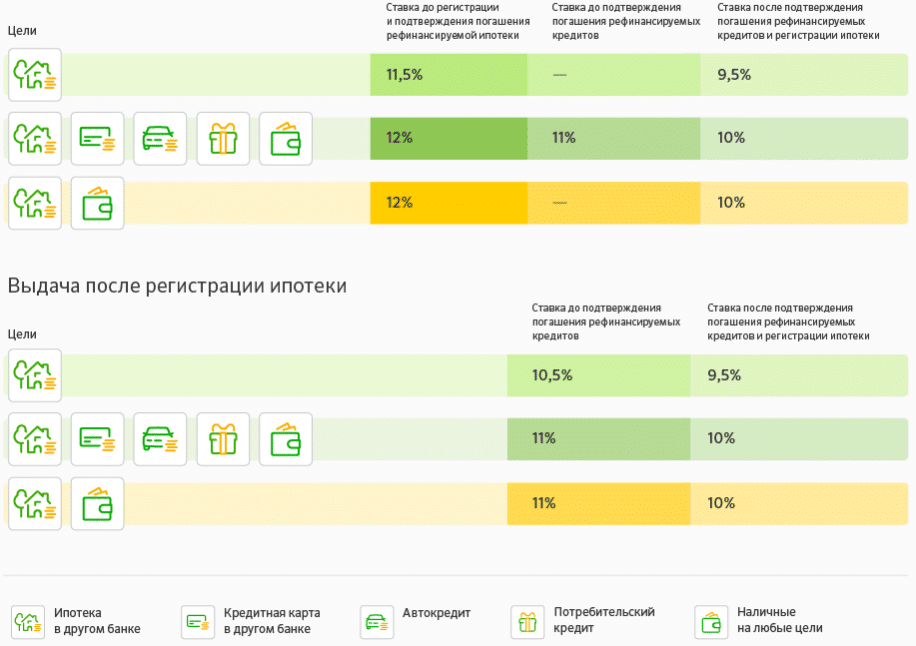

Если у вас возникли трудности с одним кредитом, или вы желаете погасить его заблаговременно, выбрав для себя более выгодные условия, стоит воспользоваться услугой рефинансирования от Сбербанка, подразумевающей срок действия договора до 30 лет по ставке 9,5%. С более подробными условиями можно ознакомиться на здесь.

В принципе, здесь присутствует та же картина, что и в двух предыдущих случаях: меньший срок кредита свидетельствует о меньшей переплате. Но в связи с высокой стоимостью множества домов, расположенных за городом, у рядовых граждан не всегда есть возможность внесения до 50% и более. Поэтому приходится рассматривать кредитование на долгосрочную перспективу с повышенными ставками (это 30 лет по ставке от 9,5%). С более подробными условиями можно ознакомиться на здесь.

Здесь ситуация похожая, кредитование предоставляется до 30 лет, а ставка составляет 10%. В связи с высоким уровнем риска со стороны банка получается немалая переплата. С более подробными условиями можно ознакомиться на здесь.

Эта ссуда выдается на покупку дома или квартиры на первичном или вторичном рынке. Максимальные сроки кредитования – 20 лет по фиксированной ставке 9,5%. С более подробными условиями можно ознакомиться здесь.

Максимальная сумма ипотеки в Сбербанке определяется условиями конкретной программы и составляет не более 75—85% стоимости объекта недвижимости. А стоимость, в свою очередь, определяется текущими рыночными условиями.

Краткосрочные займы стоит предпочесть в случае, если:

- вы уверены в своих доходах;

- у вас в копилке есть сумма для первоначального взноса;

- расходы семьи в ближайшие годы останутся неизменными;

- у вас есть выход из возможных форс-мажорных обстоятельств.

Если какой-то из этих пунктов не соблюден, лучше перестраховаться и выбрать долгосрочный кредит. Это позволит оградить себя от вероятных рисков и сохранить кредитную историю незапятнанной.