Банку нужны гарантии возврата кредитных средств, поэтому для таких целей требуется созаемщик или поручитель по ипотеке.

Банки предлагают для своих потенциальных клиентов множество кредитных программ. В лидерах, безусловно, идет ипотека. Ипотечный кредит позволяет человеку приобрести желаемое жилье в течении короткого промежутка времени. Кредитные учреждения выдвигают значительные требования к заемщикам. Связано это с большой денежной суммой, которая предусмотрена жилищным кредитом.

Для начала необходимо разобраться в понятиях, кто является созаемщиком и поручителем.

Созаемщик – это лицо, которое несет перед кредитным учреждением обязательную ответственность. К нему выдвигаются аналогичные требования, что и к заемщику. Таким лицом в большинстве случаях являются супруг или супруга. Также есть возможность быть им у ближайших родственников или других доверенных лиц.

Основные положения закона об ипотечном кредитовании, а именно статья 325 ГК РФ говорит о том, что ближайшие родственники (супруг или супруга) являются созаемщиками, если иное не прописано в брачном контракте. Также необходимо отметить, что без получения согласия одного из лиц, взять жилищный кредит не представляется возможным.

ВНИМАНИЕ . Таким образом, созаемщик должен предоставить банку пакет документов, аналогичный тому, который предоставляет заемщик. При рассмотрении заявки на кредит, кредитор суммирует доходы обеих сторон.

Поручитель – это лицо в кредитном договоре, которое несет перед банком ответственность в случае, если заемщик по тем или иным причинам не может погасить кредит. При этом кредитор заключает дополнительное соглашение, которое называется договор-поручительства.

Поручитель предоставляет банку минимальный пакет документов. Доходы этого лица в некоторых ситуация берутся во внимание, но в большинстве случаев не учитываются. Если заемщик отказывается или не может платить кредит, то все финансовые обязательства ложатся на плечи поручителя. У гаранта есть исключительное право подачи иска в суд на основного должника.

ВАЖНО . Подведя итог основным понятиям, кто такой созаемщик и поручитель, можно прийти к следующему выводу. Поручитель несет обязательства перед банком только в том случае, если должник имеет просрочки по кредиту более 2 месяцев. В свою очередь созаемщик несет равную ответственность перед кредитором, и должен оплачивать кредит с заемщиком на одинаковых условиях.

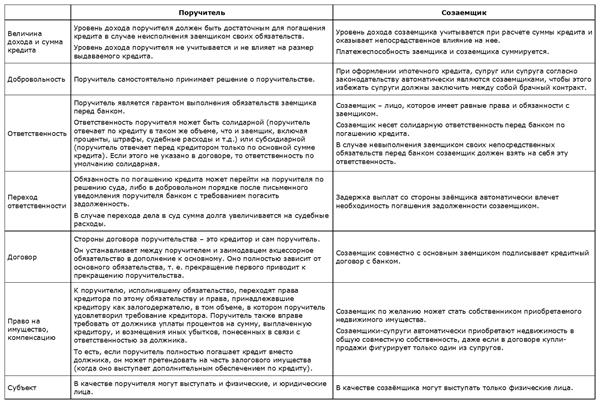

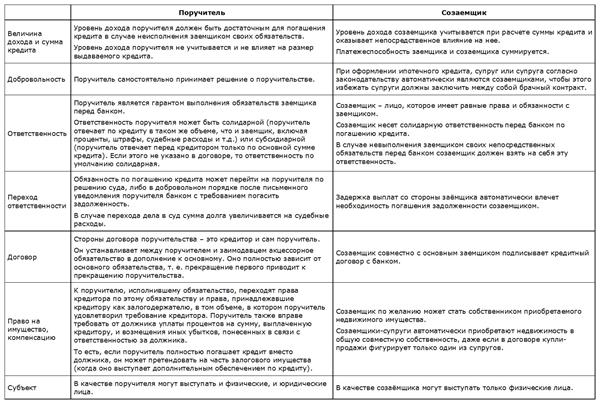

Небольшая таблица с основными отличиями созаемщика и поручителя.

Величина дохода и сумма кредита

Уровень дохода поручителя должен быть достаточным для

погашения кредита в случае неисполнения заемщиком своих обязательств. Уровень

дохода поручителя не учитывается и не влияет на размер выдаваемого кредита.

Уровень дохода созаемщика учитывается при расчете суммы

кредита и оказывает непосредственное влияние на нее. Платежеспособность

заемщика и созаемщика суммируется.

Добровольность

Поручитель самостоятельно принимает решение о

поручительстве.

При оформлении ипотечного кредита, супруг или супруга

согласно законодательству автоматически являются созаемщиками, чтобы этого

избежать супруги должны заключить между собой брачный контракт.

Ответственность

Поручитель является гарантом выполнения обязательств

заемщика перед банком. Ответственность поручителя может быть солидарной

(поручитель отвечает по кредиту в таком же объеме, что и заемщик, включая

проценты, штрафы, судебные расходы и т.д.) или субсидиарной (поручитель

отвечает перед кредитором только по основной сумме кредита). Если этого не

указано в договоре, то ответственность по умолчанию солидарная.

Созаемщик – лицо, которое имеет равные права и

обязанности с заемщиком. Созаемщик несет солидарную ответственность перед

банком по погашению кредита. В случае невыполнения заемщиком своих

непосредственных обязательств перед банком созаемщик должен взять на себя эту

ответственность.

Переход ответственности

Обязанность по погашению кредита может перейти на

поручителя по решению суда, либо в добровольном порядке после письменного

уведомления поручителя банком с требованием погасить задолженность. В случае

перехода дела в суд сумма долга увеличивается на судебные расходы.

Задержка выплат со стороны заёмщика автоматически

влечет необходимость погашения задолженности созаемщиком.

Договор

Стороны договора поручительства – это кредитор и сам

поручитель. Он устанавливает между поручителем и заимодавцем акцессорное

обязательство в дополнение к основному. Оно полностью зависит от основного

обязательства, т. е. прекращение первого приводит к прекращению поручительства.

Созаемщик совместно с основным заемщиком подписывает

кредитный договор с банком.

Право на имущество, компенсацию

К поручителю, исполнившему обязательство, переходят

права кредитора по этому обязательству и права, принадлежавшие кредитору как

залогодержателю, в том объеме, в котором поручитель удовлетворил требование

кредитора. Поручитель также вправе требовать от должника уплаты процентов на

сумму, выплаченную кредитору, и возмещения иных убытков, понесенных в связи с

ответственностью за должника. То есть, если поручитель полностью погашает

кредит вместо должника, он может претендовать на часть залогового имущества

(когда оно выступает дополнительным обеспечением по кредиту).

Созаемщик по желанию может стать собственником

приобретаемого недвижимого имущества. Созаемщики-супруги автоматически

приобретают недвижимость в общую совместную собственность, даже если в договоре

купли-продажи фигурирует только один из супругов.

Субъект

В качестве поручителя могут выступать и физические, и

юридические лица.

В качестве созаёмщика могут

выступать только физические лица.

Созаемщиком, как и поручителем, может быть правоспособный совершеннолетний гражданин Российской Федерации, который отвечает требованиям конкретного банка. Они в равной степени отвечают своим имуществом в том случае, если заемщик не выполняет свои обязательства.

Созаемщик – это лицо, которое несет солидарную ответственность перед банком за возврат ипотечного кредита.

Банк выдвигает к созаемщику такие же требования, что и к основному заемщику. Созаемщиком может быть супруг или супруга, родственник, а также любое другое лицо. Банки допускают привлечение до 5 созаемщиков. Согласно законодательству РФ, при оформлении ипотечного кредита, супруг или супруга автоматически являются созаемщиками. Чтобы этого избежать супруги должны заключать между собой брачный контракт. Созаемщик обязан предоставить в кредитное учреждение такой же пакет документов, как и заемщик. Его доходы учитываются при расчете финансового состояния, но объем зависит от степени родства с заемщиком.

Созаемщик несет одинаковую ответственность и по ипотечному договору.

Поручитель является гарантом выполнения обязательств заемщика перед банком. При этом у него должно быть достаточно личных доходов для погашения задолженности, но они не учитываются при расчете финансового состояния заемщика. Бывают ситуации, когда в первые годы ипотечного кредита, обязанности по погашению ложатся исключительно на плечи поручителя. Если он самостоятельно погашает кредит, у него возникает право регресса к основному заемщику. Поручитель имеет право подать иск в суд для компенсации ему всех затрат, которые были понесены для погашения задолженности.

Основное отличие, заключается в том, что поручитель обязан погашать задолженность, только если заемщик не выполнил свои обязательства. Созаемщик же обязан, так же как и основной заемщик, вносить регулярные платежи по ипотечному кредиту.

Как для созаемщика, так и для поручителя, кредитная операция подразумевает риск невозврата кредита основным заемщиком. В этом случае банк, в первую очередь, обратится к созаемщику. В этой ситуации выигрывает поручитель. Если в кредитной операции участвует созаемщик, то вероятность, того что задолженность придется погашать поручителю снижается.

Но созаемщик, несомненно, имеет больше прав. Если поручитель может вернуть средства, потраченные на погашение обязательств перед банком, только путем обращения в суд, то созаемщик закрепляет свои права еще до выдачи кредита. Для этого необходимо:

- Оформить недвижимость в совместную собственность. Если заемщик и созаемщик являются супружеской парой, то недвижимость является совместной собственностью, согласно законодательству.

- Заключить договор на компенсацию потраченных созаемщиком средств за счет частичного или полного переоформления на него недвижимости.

- Оформить соглашение, в котором будет прописано, что после погашения ипотечного кредита, жилье будет переоформлено на двоих с учетом финансовых затрат каждого.

То есть фактически созаемщик по ипотечному договору может быть полноправным владельцем жилой недвижимости. Кроме этого, созаемщик может обратиться в налоговую инспекцию для частичной компенсации затрат.

Поручитель же фактически имеет только обязанности. И решить вопрос с заемщиком в случае погашения задолженности перед банком, он сможет только путем обращения в суд. Поэтому соглашаться на поручительство стоит только в том случае, если есть уверенность в заемщике. Созаемщик имеет больше прав, но эти права должны быть закреплены документально еще до момента получения кредита.