Возможность перекредитования зависит от многих условий: состояние экономики, банковской системы, кредитоспособность клиента, политика конкретной финансовой организации, в которую обращается заемщик. Учет всех этих факторов, их правовая и финансовая оценка дает ответ на вопрос о возможности и целесообразности проведения рефинансирования.

Поменять условия ипотечного кредита можно реструктуризацией и перекредитованием. Нередко последний способ относят к очередному методу реструктуризации, но это не корректно. Между ними есть две принципиальные разницы, а именно:

- Рефинансирование всегда сопровождается заключением нового кредитного договора, другой способ изменения условий займа может ограничиться внесением дополнений к действующему соглашению.

- Перекредитование проводит как тот банк, в котором первоначально оформлена ипотека, так и другой, готовый выполнить обязательства нового клиента перед его текущим кредитором. Но только последний может провести реструктуризацию.

Механизм рефинансирования заключается в том, что финансовое учреждение выполняет прежние обязательства заемщика, заключая с ним новое кредитное соглашение. Используется, как правило, чтобы улучшить финансовое положение плательщика.

Такую ситуацию спровоцировал экономический рост в стране и резкое снижение процентной ставки по займам на недвижимость. С 2015 по 2018 год она упала с 15-18% до 8-11%. Кроме того, новый закон, а точнее, Постановление правительства от 30.12.17 №1711, предложило гражданам ипотеку под 6%. Для этого необходимо соответствовать двум условиям:

- Наличие в семье двух и более детей.

- Их рождение должно приходиться на период 2018-2022 годов.

Если эти условия соблюдаются, можно не только оформить ипотеку, но и рефинансировать ранее взятый заем на недвижимость под эту процентную ставку. Разницу между указанными 6% и установленными банковскими процентами компенсируется за счет государственного бюджета.

Итак, ответ на вопрос о том, можно ли рефинансировать ипотеку, положителен. От кредитополучателя требуется:

- Выбрать подходящую ему программу и банк, рассчитать выгоду.

- Уточнить пакет документов, который необходимо подать вместе с заявкой, собрать его.

- Заполнить обращение, подать его в банк.

- После одобрения явиться в финансовую организацию вместе с созаемщиком (если семья полная), подписать договор.

По итогу подписания соглашения следует подать заявку текущему кредитору о досрочном погашении займа. Деньги на счет поступят в течение нескольких банковских дней (до 3-х). Далее, необходимо потребовать справку о полном погашении ипотеки, которая передается новому кредитору. Рекомендуется сразу получать несколько экземпляров этого документа, чтобы один оригинал оставался у плательщика.

Кроме справки, нужно получить и закладную, после чего через многофункциональный центр (МФЦ) снимается обременение на квартиру (или дом), выполняется в течение 5 дней. В МФЦ нужно явиться вместе с сотрудником банка, который предоставляет рефинансирование. С собой обязательно иметь оригинал соглашения о перекредитовании, которое является основанием для наложения нового обременения на ипотечное жилье. Дальнейшую процедуру проводит сотрудник банка. Итог – очередной ежемесячный платеж осуществляется по новой процентной ставке.

Но перед тем как непосредственно решать вопрос, можно ли рефинансировать ипотеку, и начинать сбор документов, необходимо провести расчет. Он нужен, чтобы понять, выгодно ли проводить рефинансирование по предложенным условиям. Более низкая процентная ставка не всегда приводит к уменьшению платежа, как это не парадоксально.

Простой пример – ипотека оформлена на сумму в 3 млн р. сроком на 15 лет под 15% годовых. Заемщик выплачивает кредит по дифференцированному графику платежей, размер которых регулярно уменьшается с 54 886…16 872 р. В результате стоимость займа 3 393 794 р. – именно эту сумму переплатит клиент банка.

Через два или три года заемщик может перекредитоваться под 12%, но только под аннуитетный график. В результате:

- Фиксированный платеж составит 36 т.р.

- Стоимость ипотеки – 3, 481 млн р.

То есть, процент существенно уменьшился, сроки остались те же, а стоимость кредита возросла на 88 т.р. Кроме того, нужно рассчитывать на необходимые затраты, которые потребуются для оформления документов и подачи заявки в банк. Ее рассмотрение проходит не бесплатно.

Но, как указано выше, ажиотаж вокруг рефинансирования в 2017 году был вызван существенным снижением процентных ставок. Заемщики получили возможность перекредитоваться под 9-11%. А с учетом того, что изначально банк настаивает именно на аннуитете, выгоды очевидны.

Есть и некоторые недостатки или особенности рефинансирования, которые нужно учитывать. Так, в соответствии с положениями п.2 ст.43 Закона об ипотеке, кредитор может запретить последующее кредитование, внести необходимый пункт в договор. Последствия – использовать приобретенную в ипотеку квартиру в качестве залога станет невозможно. А это резко снижает шансы на перекредитование. Новый банк удовлетворит заявку на рефинансирование, если ему будет предложена под залог другое ликвидное имущество.

Но в случае перекредитования заемщик лишается права получать этот вычет. С другой стороны, поскольку новый договор также касается ипотеки, его характер, как считают практикующие юристы, не лишает клиента банка претендовать на компенсацию расходов.

Для юридических лиц, которые являются выгодными заемщиками, есть риск того, что кредитор намеренно будет мешать ему перекредитоваться. Методы разные, например, внесение неправдивой информации о недобросовестности в бюро кредитных историй, сообщение ее по линии сотрудников служб безопасности финансовых учреждений. Поэтому от организаций требуется осторожность и предварительная подготовка, а именно:

- Заранее обратиться с просьбой о реструктуризации.

- Описать тяжелое финансовое положение юрлица, обременительность текущего кредита.

Такие подготовительные действия помогут вызвать желание кредитора избавиться от проблемного должника. Аналогичные действия может предпринять и частное лицо, если условиями договора запрещено использование залога для последующего кредитования на основе п.2 ст.43 Закона об ипотеке.

Еще одна особенность – банк отказывает в перекредитовании на ранее рефинансированный ипотечный кредит. Это в полной мере касается и тех случаев, в которых заем на жилье ранее был реструктурирован.

Перекредитоваться под меньший процент можно с помощью существующих государственных программ предоставления ипотеки. Одна из них приведена выше, допускает рефинансирование под 6%. Другие программы менее выгодны, рассчитаны на определенные группы населения – врачи, молодые семьи, пенсионеры, учителя, военные и т.п. Условия и возможности рефинансирования необходимо уточнять индивидуально в каждом случае.

Главная особенность рефинансирования в том, что речь касается денег. Поспешные, непродуманные, неграмотные действия не только не облегчат положение заемщика, но разуверят его в возможностях, которые предоставляет банковская система. Поэтому эту процедуру рекомендуется проходить после консультации с кредитным юристом.

Рефинансирование ипотеки: как происходит, плюсы и минусы, где выгодно рефинансировать ипотеку Сбербанка?

Основной тенденцией рынка жилищного кредитования стало уменьшение ставок. По прогнозам Центробанка, эта динамика сохранится и в долгосрочной перспективе. Сегодня средняя ставка по ипотечным кредитам составляет 10-11%, причем ожидается, что в ближайшее время этот показатель снизится еще на 2 пункта. Такая ситуация на рынке ипотечных займов привела к тому, что заемщики прошлых лет, оформившие кредиты под 12-14 процентов, начали активно рефинансировать задолженность на более привлекательных условиях.

Программы рефинансирования ипотеки предлагают практически все банки, являющиеся флагманами жилищного кредитования в России. Помимо самого Сбербанка, возглавляющего этот список, в число лидеров входят ВТБ, Газпромбанк, Россельхозбанк, Райффайзенбанк и Дельтакредит. Востребованными в этой сфере оказываются и услуги компании ДОМ.РФ (бывшее АИЖК).

Заемщики прибегают к рефинансированию по разным причинам: чтобы уменьшить ежемесячный платеж, изменить срок договора или снизить процентную ставку. В свете снижения ставок по ипотеке последняя причина сейчас наиболее актуальна. При выборе банка для перекредитования задолженности нужно ориентироваться на предлагаемые условия. По оценкам экспертов, чтобы рефинансирование действительно принесло выгоду, разница между ставками должна быть не менее 1,5 процентов. Также стоит учитывать и наличие дополнительных платежей и комиссий.

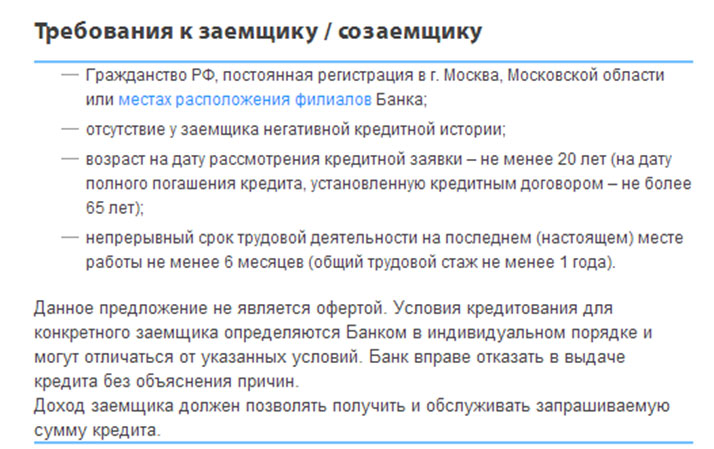

По сути, процедура рефинансирования в другой организации аналогична оформлению первичного займа: кредитор также оценивает платежеспособность потенциального заемщика и соответствие залогового имущества собственным требованиям. На практике это означает, что перед тем, как Вы получите новую ссуду, от Вас потребуется заново собрать весь комплект документов, сделать оценку недвижимости, переоформить договоры страхования и оплатить прочие расходы. Кроме того, до передачи жилья в залог новому кредитору Вы будете выплачивать кредит по повышенной ставке (в среднем, плюс 2%).

Важно и то, на каком сроке действия договора Вы решите перекредитовать заем. В большинстве банков погашение долга производится аннуитетными платежами, которые вначале состоят по большей части из процентов. С учетом этого, наиболее выгодно рефинансировать кредит в первые годы после получения, ведь, переводя долг в середине срока, Вы рискуете снова вернуться к выплате максимальных процентов.

В отличие от перекредитования потребительских кредитов, реинвестирование жилищных займов – сложная и довольно длительная процедура. После того, как Вы определитесь с выбором нового кредитора, Вам понадобиться получить согласие на новую ипотеку у нынешнего банка. В частности, по условиям кредитного договора Сбербанка заемщик не имеет права совершать сделки с залоговым имуществом без письменного согласия кредитора.

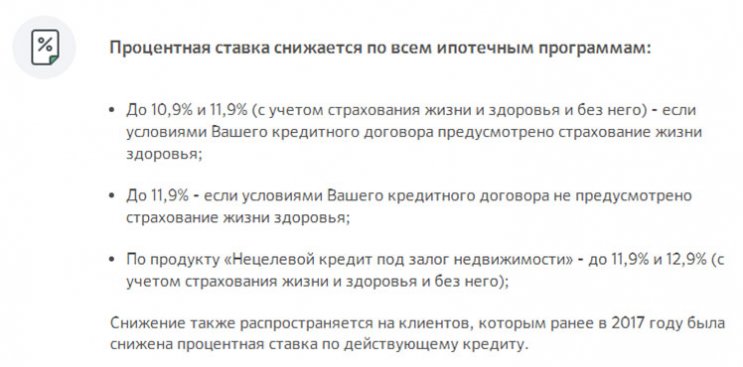

Получить это согласие может быть непросто: ипотечные заемщики – самый желанный сегмент клиентов для банка, и расстаются с ними кредиторы без особой охоты. Вместо этого банки часто предпринимают попытки удержать клиентов, разрабатывая программы снижения ставок по действующим займам. Так, Сбербанк предлагает своим заемщикам возможность на несколько пунктов снизить ставку по жилищным кредитам.

Воспользоваться этой услугой можно не раньше чем через 12 месяцев после заключения договора и не чаще раза в год, при этом по кредиту должна отсутствовать просрочка и плохая кредитная история.

В случае перевода займа в другой банк после погашения долга перед первым кредитором нужно снять обременение с залогового жилья и переоформить закладную на новую организацию. Обычно эта процедура занимает 1-2 месяца, в течение которых придется погашать задолженность по более высокой ставке.

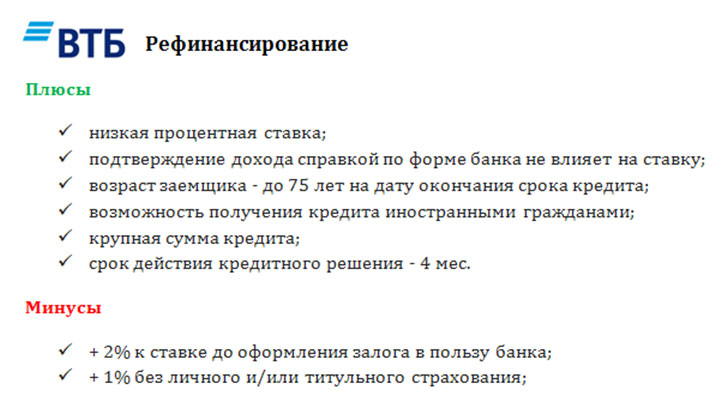

Ставки на реинвестирование жилищных займов в ВТБ начинаются от 8,8%, при этом наиболее выгодные условия предусмотрены для заемщиков, получающих зарплату на карту ВТБ, работников бюджетной сферы и сотрудников корпоративных клиентов банка.

Новая ссуда выдается на срок до 30 лет и на сумму до 30 млн руб., при этом для увеличения размера займа разрешается привлекать созаемщиков и предоставлять документы о доходах с работы по совместительству.

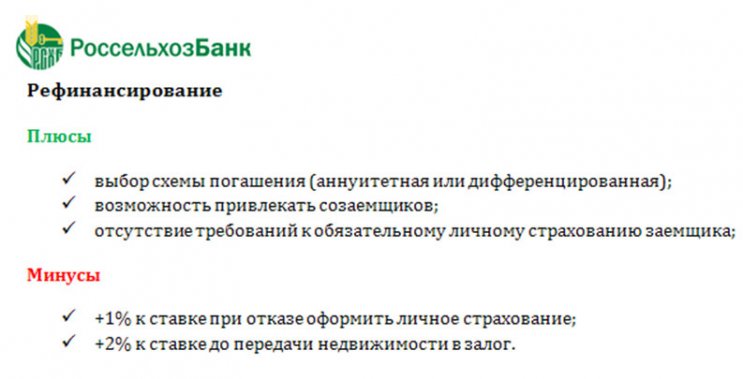

Этот банк предлагает перекредитование ссудной задолженности по займам, полученным на покупку первичного и вторичного жилья, включая таунхаусы с земельным участком. Процентная ставка варьируется от 9,15 до 12%, а размер кредита зависит от типа и местанахождения приобретенной недвижимости: максимальную сумму в 20 и 15 млн руб. можно получить при передаче в залог квартиры в Москве и Санкт-Петербурге соответственно.

Предложение по рефинансированию ипотеки от Газпромбанка – одно из самых привлекательных среди аналогичных банковских продуктов. Банк предлагает ссуду на реинвестирование займов, выданных на покупку жилья на первичном и вторичном рынке, при этом до конца апреля 2018 года получить заем можно по фиксированной ставке 9,2% годовых.

Как и в других банках, в Газпромбанке применяется надбавка к процентной ставке:

- +1% при отказе оформить личную страховку;

- +1% до переоформления закладной.

В кредит можно взять до 45 млн руб. на срок до 30 лет, при этом часть средств допустимо использовать на любые нужды, включая погашение потребительских займов сторонних организаций.

Как и Россельхозбанк, Газпромбанк разрешает заемщикам самостоятельно выбрать схему погашения долга, что нечасто встречается среди ипотечных кредиторов. При дифференцированной структуре платежей основная финансовая нагрузка ложится на заемщика в первые годы использования кредита, при этом такая схема позволяет уменьшить конечную переплату.

Аннуитетная схема делает выплаты более доступными, но из-за того, что первые платежи почти целиком состоят из процентов, заметное погашение долга начинаются примерно с середины срока действия договора.

Подать заявку на рефинансирование можно онлайн.

Рефинансирование действующего жилищного кредита – актуальная и востребованная услуга. Она позволяет снизить кредитную нагрузку и уменьшить итоговую переплату. Вместе с тем, к решению о перекредитовании следует подходить взвешено и рационально, так как оформление новой ссуды не всегда является оправданным с точки зрения экономической выгоды.

Рефинансировать стоит преимущественно новые кредиты и при условии разницы в ставках не менее полутора процентов. В противном случае риск того, что денежные и временные затраты на получение новой ссуды не окупятся, довольно велик.

Многие заемщики уже успели оценить преимущества ипотечного перекредитования — одного из наиболее востребованных продуктов, который предлагают современные банки. Ответ на вопрос о том, выгодно ли переоформление ипотеки, является очевидным – за счет снижения процентной ставки по займу можно сократить регулярные выплаты или же сократить продолжительность кредитования. И в первом, и во втором случае возникает ощутимая экономия, снижается общий размер переплаты. Но заемщиков интересует еще один вопрос – а можно ли рефинансировать ипотеку в другом банке?

Граждане, которые оформили заем на жилье, часто смешивают разные понятия – реструктуризация и рефинансирование. Первый термин означает смягчение условий по текущему кредиту, то есть, в определенных случаях некоторые кредитные банки могут пойти навстречу заемщику и понизить проценты или же продлить срок кредитования, уменьшая сумму ежемесячного взноса. Например, заемщик может подать заявление о пересмотре условий при возникновении ситуаций, при которых он частично утрачивает платежеспособность (болезнь, потеря работы, пр.).

Однако кредитные организации идут на такое достаточно редко, для реструктуризации нужны серьезные основания. Поэтому заемщику, который не имеет таких оснований, но просто хочет улучшить условия по кредиту, можно оформить рефинансирование ипотеки в другом банке. Это означает погашение текущего долга средствами, полученными в рамках нового займа, то есть, прежний долг уже погашен, и нужно выплачивать новый кредит. Однако новый заем выдается на более интересных условиях. И калькулятор рефинансирования ипотеки наглядно доказывает, что сумма переплаты по новому кредиту значительно ниже, чем по старому займу.

В данный момент многие банки с дешевой ипотекой стремятся оказать помощь в рефинансировании ипотеки заемщикам. Ведь за счет этого осуществляется приток клиентов, соответственно – банк, который предлагает более выгодные условия, заработает больше. Но можно ли сделать рефинансирование ипотеки в любой кредитной организации? Теоретически, это возможно, однако нельзя забывать, что условия перекредитования в различных банках могут серьезно отличаться. И это относится не только к процентным ставкам, но и к дополнительным условиям, которые отражены в соответствующих документах.

Несмотря на то, что заемщик, оформляя новый кредит, сохраняет право на налоговый вычет, он может столкнуться с дополнительными платежами. Как правило, среди всех подводных камней рефинансирования, платежи за то, что заем будет одобрен и оформлен. Дополнительные услуги и прочие расходы могут свести на нет все преимущества, особенно это относится к тем, чей текущий кредитный договор уже скоро заканчивается.

Получите помощь в рефинансировании за 0 рублей

Поделитесь с друзьями:

Оставьте заявку на профессиональную

помощь в рефинансировании!

Мы подбираем лучшие варианты рефинансирования для вашего случая. Работаем качественно и быстро, экономя ваше время. Вы можете сделать расчет рефинансирования при помощи нашего ипотечного калькулятора.

- Популярные страницы

- Калькулятор

- Налоговый вычет

- Без свидетельства о собственности

- Программы

- По двум документам

- Нецелевого кредита

- Без справки о доходах

- Свежие записи

- На что нельзя тратить материнский капитал

- Пробная запись про ипотеку

- Рефинансирование ипотеки в декрете

- Документы для скачивания

- Анкета

- Справка по форме банка

- Последовательность действий

- Общий список документов

1.2. Целью настоящей Политики является обеспечение надлежащей защиты персональной информации которую Пользователь предоставляет о себе самостоятельно при использовании Сайта, Сервисов или в процессе регистрации (создании учетной записи), для приобретения товаров/услуг, неисключительной лицензии от несанкционированного доступа и разглашения.

1.4. Регистрируясь на Сайте и используя Сайт и Сервисы Пользователь выражает свое полное согласие с условиями настоящей Политики.

1.5. В случае несогласия Пользователя с условиями настоящей Политики использование Сайта и/или каких-либо Сервисов доступных при использовании Сайта должно быть немедленно прекращено.

4.1. Пользователь при пользовании Сайтом, подтверждает, что: — обладает всеми необходимыми правами, позволяющими ему осуществлять регистрацию (создание учетной записи) и использовать Услуги сайта; — указывает достоверную информацию о себе в объемах, необходимых для пользования Услугами Сайта, обязательные для заполнения поля для дальнейшего предоставления Услуг сайта помечены специальным образом, вся иная информация предоставляется пользователем по его собственному усмотрению. — осознает, что информация на Сайте, размещаемая Пользователем о себе, может становиться доступной для третьих лиц не оговоренных в настоящей Политике и может быть скопирована и распространена ими; — ознакомлен с настоящей Политикой, выражает свое согласие с ней и принимает на себя указанные в ней права и обязанности. Ознакомление с условиями настоящей Политики и проставление галочки под ссылкой на данную Политику является письменным согласием Пользователя на сбор, хранение, обработку и передачу третьим лицам персональных данных предоставляемых Пользователем.

5.1. Данные предоставленные Пользователем самостоятельно при пользовании Сайтом, Сервисами включая но, не ограничиваясь: имя, фамилия, пол, номер мобильного телефона и/или адрес электронной почты, семейное положение, дата рождения, родной город, родственные связи, домашний адрес, информация об образовании, о роде деятельности.

5.2. Данные, которые автоматически передаются Сервисам в процессе их использования с помощью установленного на устройстве Пользователя программного обеспечения, в том числе IP-адрес, информация из cookie, информация о браузере пользователя (или иной программе, с помощью которой осуществляется доступ к Сервисам), время доступа, адрес запрашиваемой страницы

6.2. Пользователь также может удалить предоставленную им в рамках определенной учетной записи персональную информацию. При этом удаление аккаунта может повлечь невозможность использования некоторых Сервисов.

Спасибо. Ваша заявка получена!

Мы работаем в будние дни с 10:00 до 18:00

и свяжемся с Вами в рабочее время

1. Не закрывайте эту страницу. Посмотрите приветственное видео от генерального директора Лайт Ипотека:

2. Получите чек-лист по действиям при рефинансировании ипотеки: