Вопросы переуступки при ипотеке возникают довольно часто. Процесс уступки прав или обязанностей по договорам является сложным и требует соблюдения многих нюансов. Попробуем в этом разобраться.

Переуступкой обязательств по договору называют действия по смене одной из договорных сторон. Вопрос переуступки может возникать как по поводу прав на недвижимость, так и по поводу прав и обязанностей по кредитному обязательству.

Некоторые покупатели недвижимости интересуются вопросом, что такое переуступка квартиры в новостройке по ипотеке, и чем она отличается от переуступки вторичного жилья.

Переуступка квартиры в новостройке – это заключение договора о передаче своих прав и обязательств касательно недвижимости до момента подписания акта о ее приеме-передаче.

То есть, недвижимость еще не построена, и будущая квартира приобретается по переуступке по ДДУ – это достаточно распространенный вариант на первичном рынке жилья.

Если права по ДДУ не обременены ипотекой бывшего владельца, необходимо самостоятельно выбрать финансовое учреждение с наиболее выгодными условиями. Застройщик должен быть аккредитован банком. Такая сделка не вызывает сложностей у кредитной организации.

При переуступке прав собственности на будущую квартиру, продавец (то есть тот, кто переуступает права) освобождается от ответственности за возможное невыполнение обязательств застройщиком перед покупателем. Но несет полную ответственность за недействительность переданных прав и обязательств.

Более сложный вариант возникает, если продавец приобретал новостройку в ипотеку. Такая сделка является многоэтапным процессом, в котором, кроме заемщика (продавца), нового заемщика (покупателя) и фирмы-застройщика, участвует еще и банк.

При заключении соглашения продавец обязан:

- уведомить о своем намерении строительную организацию;

- получить официальное письменное согласие застройщика;

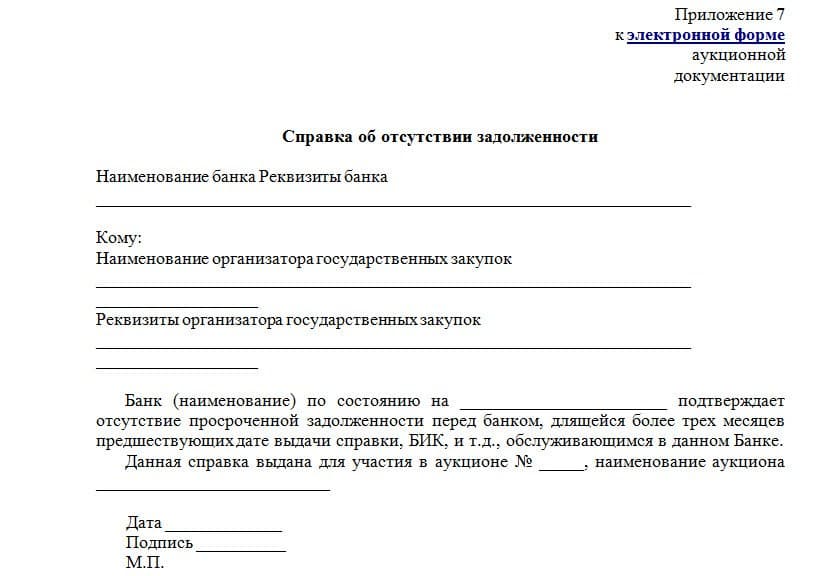

- получить информацию об отсутствии долгов перед застройщиком;

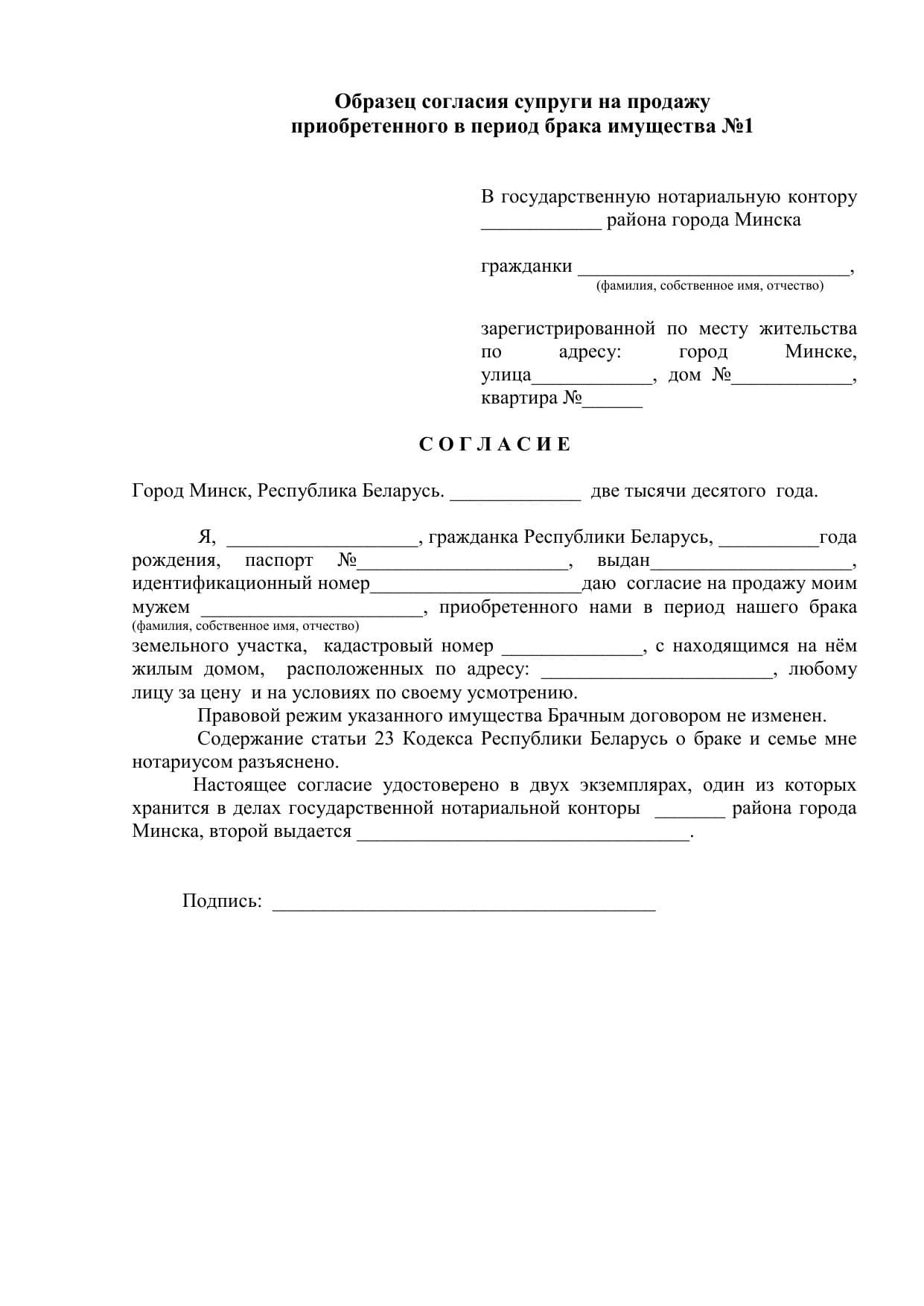

- оформить у нотариуса согласие супруга на продажу прав на квартиру (при необходимости);

- получить официальное банковское подтверждение о согласовании сделки либо о погашении долга.

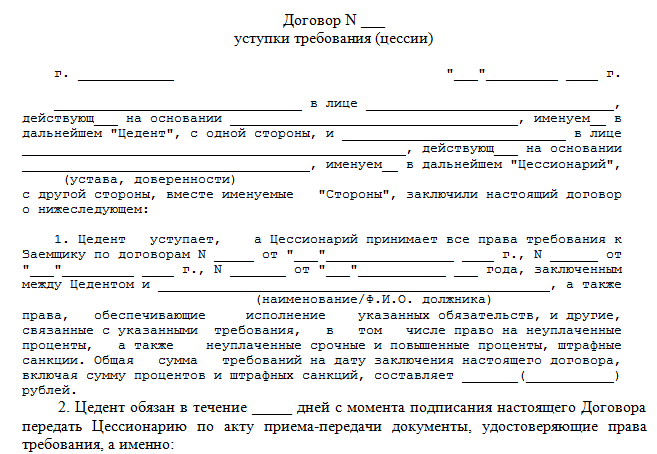

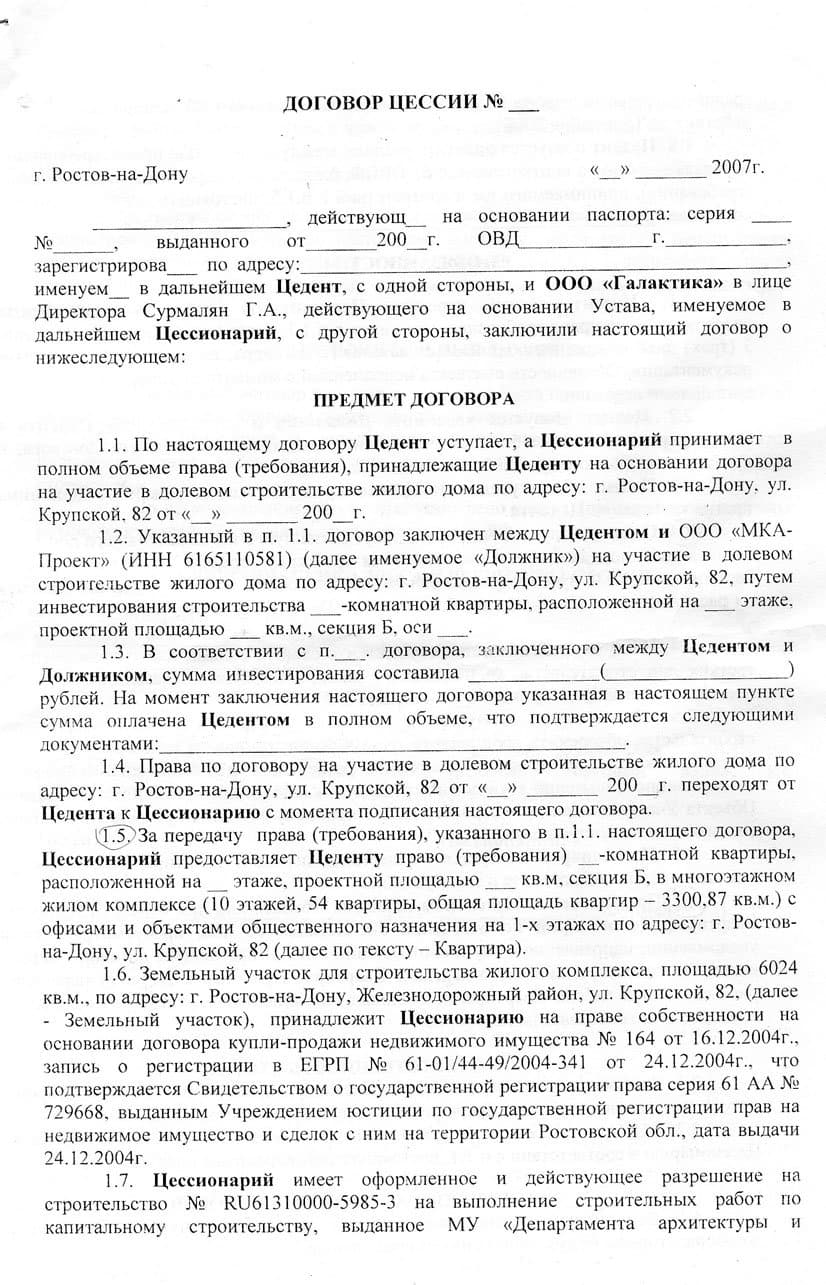

Образец договора переуступки можно получить у застройщика или юриста.

Тем, кто решился на приобретение жилья путем получения кредитных обязательств от третьего лица (т.е. путем перевода существующего ипотечного долга), необходимо обратить внимание на такие аспекты обязательства:

- какой период придется вносить оплаты (срок действия договора);

- размер процентной ставки по ипотеке;

- тонкости досрочного погашения долга (начисляются ли комиссионные);

- размер штрафных санкций в случае наличия просрочек;

- вид ежемесячных платежей (дифференцированный или аннуитетный).

Достаточно часто процесс характеризуется сменой кредитных условий, поэтому перед заключением новой сделки необходимо уточнить все нюансы в банке.

Исходя из 391 и 382 статей ГК РФ, уступить свое право получения выгоды или обязанности может любая из сторон – как банк, так и заемщик.

Ипотека по переуступке от физического лица оформляется очень просто, с минимальным пакетом документов от продавца. По сути, в такой сделке речь идет о переводе долга вместе с приобретением жилья.

При этом покупатель должен предоставить:

- паспорт гражданина РФ;

- заявление-анкету для банка;

- подтверждающие доходы документы;

- сведения о занятости.

Основным минусом переуступки для первого заемщика, но одновременно – и плюсом для покупателя, является существенное снижение стоимости недвижимости, предлагаемой покупателю.

Как и любая другая сделка, договоренность на правах уступки имеет множество тонкостей, которые следует учесть при ее заключении. Перед составлением договора, неопытным покупателям лучше обратиться к юристу, который будет сопровождать заключение сделки.

Переуступка права собственности на квартиру по ипотеке производится таким образом:

- заемщик самостоятельно ищет покупателя на свою недвижимость;

- покупатель и продавец посещают финансовое учреждение и составляют там заявление о своих намерениях;

- банк проводит необходимые проверки, после чего выносит решение о возможности или невозможности проведения сделки;

- финансовая организация и покупатель заключают письменный договор, в котором отображаются права и обязанности сторон;

- проводится регистрация перехода права собственности;

- осуществляются расчеты с продавцом;

- новый собственник квартиры исходя из договорных условий, выплачивает оставшуюся сумму ипотеки.

При этом, если доходов нового заемщика недостаточно, банк имеет потребовать от него поручительство или дополнительный залог.

Таким образом, приняв во внимание все нюансы, с которыми возможно столкнуться при покупке квартиры по договору уступки, практически любой гражданин имеет возможность получить жилье на выгодных условиях.

Договор ипотеки подразумевает перечень определенных прав и обязанностей как кредитора, так и заемщика. Каждая из сторон, согласно законодательству, имеет право передать свои права и обязанности третьему лицу. Такая процедура называется переуступкой.

Заемщик может передать право собственности на недвижимость третьему лицу, и вместе с этим передать права и обязанности перед банком по обслуживанию ипотечного кредита.

Вопрос о переуступке прав и обязанностей ипотекодателя может возникать в различных ситуациях:

- После развода один из супругов отказывается от своей доли в совместно нажитом имуществе, при этом все платежи по кредиту платит второй супруг, у которого осталась в собственности недвижимость.

- Срочная продажа недвижимости. Если заемщику необходимо в сжатые сроки закрыть кредит и реализовать недвижимость, он может это сделать по договору переуступки. Обычно эта процедура занимает меньше времени, чем досрочное погашение кредита, снятие обременения и продажа.

- Получение наследства. После смерти заемщика его наследник поучает не только право собственности на недвижимость, но и обязанности, связанные с обслуживанием кредитного договора.

- Заемщик хочет закрыть ипотеку, например, в связи с отсутствием возможности погашать задолженность.

- Кредитор переуступает кредит другому юридическому лицу. Это может быть как в рамках продажи ипотечного портфеля, так и в рамках продажи кредита коллекторской компании из-за невыполнения заемщиком своих обязательств.

Единственный случай, когда заемщик может распорядиться залоговым имуществом, не спрашивая одобрения банка, это завещание. Все остальные операции, связанные с переходом прав собственности на недвижимость, которая находится в ипотеке, можно совершать только исключительно с разрешения кредитора.

Поэтому, прежде чем решать вопросы с потенциальным владельцем, необходимо обратиться в банк с соответствующим заявлением. Банки к таким операциям относятся крайне осторожно и выдают разрешение в исключительных случаях. Если операция будет каким-либо образом осуществлена без разрешения кредитора, он имеет право:

- Осуществить ряд мероприятий, вследствие которых сделка будет признана недействительной.

- Потребовать досрочно погасить всю задолженность по кредитному договору, в том числе и штрафные санкции, которые были наложены вследствие его нарушения.

- Провести процедуру взыскания залогового имущества.

Кроме этого, явным преимуществом для нового заемщика является практически 100% юридическая чистота квартиры.

Обычно цена квартиры, которая продается по переуступке, ниже среднерыночной. Но необходимо выяснить наличие начисленных штрафных санкций по кредитному договору. Банк может перевести все штрафы на нового заемщика. Если их размер значительный, это может существенно уменьшить выгодность сделки. Обычно такие вопросы решаются в банке в индивидуальном порядке.

При всей выгодности сделки, на первый взгляд, она имеет и ряд рисков. Банк не составляет дополнительное соглашение к первоначальному кредитному договору, а заключает новый. Его условия могут существенно отличаться от условий кредитования первого заемщика. Может быть повышена ставка, уменьшен срок кредитования, введены различные комиссии, которые отсутствовали в первоначальном договоре. Все это существенно увеличивает ежемесячный платеж по ипотеке. Банк также потребует заключить новые договоры страхования. Новому заемщику стоит очень внимательно изучать все договоры, так как они могут отличаться от типовых.

Если заемщик не погашает задолженность, банк может продать квартиру через аукцион, а может провести переуступку прав в пользу нового заемщика. Здесь возможна ситуация, когда изначальный владелец не хочет добровольно выселяться и приходится обращаться в органы МВД.

Самая неприятная ситуация, которая может возникнуть при переуступке ипотеки, когда бывший владелец обращается в суд с целью признания сделки недействительной. Он может объяснить иск тем фактом, что сделка была проведена на заведомо невыгодных условиях для продавца.

Переуступка прав собственности является одним из способов, позволяющим сменить собственника по договору долевого строительства. Разница с покупкой жилья на вторичном рынке заключается в том, что правоустанавливающего документа на недвижимость у продавца нет.

Банки с осторожностью относятся к выдаче кредита на покупку квартиры в доме, которые не сданы в эксплуатацию. Работают они обычно только с узким перечнем застройщиков, с которыми есть определенные партнерские соглашения. Поэтому если человек хочет приобрести квартиру в новостройке, то стоит узнать, с каким банком работает компания-застройщик.

Порядок оформления договора будет зависеть от того, полностью или частично первоначальный покупатель рассчитался с застройщиком. Если расчет произошел в полном объеме, то разрешение строительной компании на переуступку не нужно.

Для покупателя основной риск приобретения такой недвижимости связан именно с застройщиком. Никто не может дать гарантию, что дом будет успешно достроен и сдан в эксплуатацию, тем более в заявленный изначально срок. При этом возникает риск остаться без квартиры, но с ипотечным кредитом. Чем больше процент работ по строительству выполнен, тем меньше риск не получить жилье.

Договор переуступки заключают также с целью избежать дополнительного налогообложения. При заключении договора купли-продажи продавец обязан уплатить в бюджет налог на доходы физических лиц, если он был собственником недвижимости меньше трех лет.

При участии в долевом строительстве под налогообложение подпадает разница между изначальными вложениями продавца и ценой, за которую квартира была продана.

При этом существуют способы снизить размер налога, подлежащего уплате:

- В 2016 году продавец имеет право на налоговый вычет в пределе одного миллиона рублей.

- Под налогообложение попадает разница между ценой продажи и покупки. Если продажа осуществлена по изначальной цене, то налог уплачивать не нужно.

Заплатить налог необходимо не позже 15 июля следующего года, после продажи.

Переуступка ипотеки на жилье возможна и по инициативе банка. При этом согласие заемщика банку не требуется. Но он должен в обязательном порядке уведомить клиента о произошедших изменениях. В письменном виде заемщику должна быть предоставлена следующая информация:

- Новые реквизиты для оплаты ежемесячного платежа.

- Порядок и способы внесения ежемесячного платежа.

- Изменения прав и обязанностей сторон.

Если заемщик не получил уведомления, новый кредитор не имеет права применять какие-либо штрафные санкции за несвоевременное исполнение обязательств.

Не стоит соглашаться на оформление ипотечного кредита, когда изначально существует договоренность о последующей переуступке. Потому что одного желания владельца недвижимости и потенциального покупателя недостаточно, решение всегда принимает кредитор.

Если у вас остались какие-либо вопросы по поводу переуступки ипотечной квартиры (в том числе уплате налогов), то наш дежурный юрист онлайн готов оперативно вас проконсультировать.

Переуступка ипотеки — процедура передачи имущественных обязательств, налагаемых при заключении ипотечного договора, третьему лицу. Вопрос о переуступке обязанностей по обслуживанию кредита, выданного под залог недвижимости, может возникнуть в связи с изменением материального положения, при необходимости продажи ипотечного портфеля, обусловленной срочным выездом за границу или изменением семейного положения, а также в случае получения ипотечной квартиры в наследство.

Приобретение жилой недвижимости неизменно остается дорогостоящей процедурой, условия которой всецело зависят от законов рынка. Вместе с тем у заинтересованных покупателей, владеющих запасом денежных средств и желающих приобрести квартиру в ипотеку, есть возможность сэкономить, совершив покупку первичного или вторичного жилья (вторички) по переуступке прав. Как правило, делегирование материальных обязательств дает право снизить первоначальную стоимость объекта до 20 %, при этом процедура переуступки ипотеки является прозрачной и не несет дополнительных финансовых рисков. Инициировать передачу обязательств по ипотечному договору третьему лицу может как заемщик, по личным причинам не способный обеспечивать кредитные выплаты, так и банковская организация в случае наступления банкротства или иных обстоятельств, к числу которых относится:

- признание сделки ипотечного кредитования неликвидной;

- необходимость досрочного погашения займа, включая проценты, в связи с изменением внутренней политики учреждения;

- нарушение заемщиком графика выплат, что может стать основанием для взыскания капитала на предмет залогового имущества.

Процедура продажи квартиры по переуступке прав осуществляется банковскими организациями в ходе аукциона, на котором заинтересованное лицо может осуществить покупку за личные денежные средства или в ипотеку. В соответствии со ст. 316 Гражданского кодекса РФ исключение может быть сделано для третьих лиц, если ранее была оформлена закладная. Новый залогодержатель, получающий в пользование объект с обременением, должен соблюдать банковскую тайну, подразумевающую неразглашение личных данных предыдущего заемщика. Непосредственно переуступка ипотеки осуществляется в ходе заключения цессионного соглашения, в котором необходимо указать:

- Дату и место подписания документа.

- Контактные данные сторон.

- Договор ипотечного кредитования.

- Объем финансовых обязательств (основной долг и проценты), график погашения задолженности.

- Сроки передачи документального обеспечения.

- Условия расторжения договоренностей.

Составленный договор заверяется подписями сторон, после чего факт переуступки ипотеки регистрируются в государственных органах, а должнику, не исполнившему взятые обязательства, направляется официальное уведомление.

Для большинства физических лиц, заинтересованных в приобретении недвижимости с ипотекой, оптимальным решением становится заключение договора долевого участия (ДДУ), по которому переуступка имущественных прав и обязательств также может быть осуществлена в пользу нового инвестора. Иногда такое решение становится единственно возможным ввиду отсутствия предложений о продаже недвижимости в доступной ценовой категории или интересующем районе города. Согласно ст. 389 Гражданского кодекса РФ, покупка квартиры в ипотеку по договору долевого участия считается законной с момента внесения соответствующих данных в Росреестр, несмотря на то, что сделка предусматривает множество этапов реализации. Вместе с тем важно понимать, что изменение залогодержателя возможно только до момента ввода здания в эксплуатацию: действующим законодательством не предусмотрено проведение переуступки по ДДУ после подписания акта приема-передачи квартиры, свидетельствующего о выполнении застройщиком своих обязательств.

Чтобы обеспечить реализацию действий по передаче имущественных полномочий, цеденту необходимо получить письменное согласие застройщика. Для этого в строительную компанию передается уведомление о намерении провести переуступку ипотеки, в котором указываются данные сторон, и копия договора цессии. При отсутствии невыполненных долговых обязательств и получения одобрения со стороны банковской организации смена залогодержателя осуществляется в сжатые сроки.

- банковских выписок, подтверждающих погашение стоимости жилья;

- согласия строительной компании на уступку долга (если имеется задолженность);

- подтверждения банком возможности проведения операции (при необходимости получения займа);

- договора долевого участия;

- выписки из ЕГРП.

Если процедура переуступки ипотеки затрагивает имущественные интересы несовершеннолетних или недееспособных лиц, дополнительно потребуется одобрение сделки, выданное уполномоченным органом опеки.

При возникновении жизненных ситуаций, обусловливающих целесообразность осуществления переуступки прав собственности на квартиру, находящуюся в ипотеке, другому лицу, стоит обратиться с соответствующим прошением к залогодателю, который инициирует передачу объекта. Банковские структуры имеют собственные базы недвижимости, где заинтересованные покупатели могут выбрать объект, соответствующий личным и финансовым предпочтениям, что позволяет реализовать передачу ипотеки на взаимовыгодных условиях.

Оформление купли-продажи жилья по договору переуступки имеет положительные моменты, к числу которых относится юридическая чистота объекта собственности, возможность экономии средств за счет досрочного погашения части суммы, шанс приобретения квартиры в желанном районе, когда доступные варианты отсутствуют. И все же гражданам важно понимать, что переоформление ипотеки предусматривает реализацию множества рисковых процедурных моментов: