Граждане, живущие в долг, естественно, хотят иметь личное жильё и задумываются о том, дадут ли банки ипотеку, если есть непогашенные кредиты. Собственная квартира – решение выбраться из долговой ямы для многих людей, ведь платить за своё жильё намного приятнее, чем арендовать помещение. Таким образом, всё больше граждан задумывается о возможности взять кредит. Возможно ли это?

На вопрос о том, можно ли взять ипотеку при наличии долга перед банком, однозначного ответа нет. Дело в том, что само ипотечное кредитование доступно далеко не всем гражданам. Чтобы получить деньги под залог недвижимости, клиенту нужно соответствовать множеству требований, предъявляемых финансовыми учреждениями. Основания для предоставления ипотеки отличаются в разных банках. В основном, требования заключаются в следующем:

- минимальный возраст заёмщика – 21 год;

- максимальный возраст на момент возврата денежных средств – 75 лет;

- наличие гражданства России;

- постоянный доход и наличие не менее полугодового трудового стажа по последнему месту трудоустройства;

- привлечение созаёмщиков, в том числе супруга главного заёмщика;

- достаточный уровень дохода, позволяющий не только гасить долг гражданину, но и безбедно существовать на оставшиеся деньги (он не должен превышать 50% от ежемесячных доходов заёмщика, в идеале – 30%);

- первоначальный взнос.

Одним из главных требований является именно наличие денег для первоначального платежа. Банки избегают сотрудничества с неплатежеспособными гражданами, поэтому ипотечный кредит можно взять только после внесения, минимум, 10% от стоимости жилья (в Сбербанке минимальная ставка составляет 15%).

Можно ли оформить ипотеку при наличии кредита? Теоретически, это возможно. Банкам безразлично, сколько выдать человеку кредитов, лишь бы он был аккуратным плательщиком и своевременно возвращал займы. Если у человека есть небольшой долг, ипотеку, скорее всего, одобрят. Тем не менее, отказы также случаются. Кроме того, финансовое учреждение не обязано отчитываться перед человеком, почему кредит ему не дают.

Вопрос об ипотеке полностью зависит от решения работников банка. Они могут, как отказать в предоставлении займов, так и выдать их по льготным условиям.

Если гражданин имеет обязательство перед банком, сумма выданной ипотеки с большой долей вероятности уменьшится. Дело в том, что расчёт ежемесячных платежей рассчитывается финансовым учреждением очень тщательно.

Важно! Наличие непогашенного кредита может и не стать препятствием к оформлению нового займа, но повлияет на выдаваемую сумму.

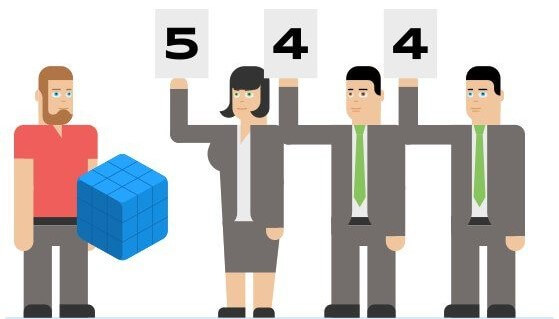

Банк при расчёте ежемесячного обязательства учитывает максимальный размер кредитной нагрузки в месяц, который могут осилить граждане. Многие финансовые учреждения выдают ипотеку с максимальным пределом ежемесячных выплат в 50%. Как рассчитывается при этом величина займа и кредитной нагрузки?

Например, клиент желает оформить заём, имея потребительский кредит, который отнимает 5 тыс. рублей в месяц при заработной плате в 40 тысяч. То есть, в месяц человек сможет отдавать за ипотеку и проценты по ней не более 15 000 рублей (40 000 * 50% – 5 000). Исходя из этой цифры, будет рассчитана предоставляемая сумма кредита.

Как взять ипотеку на нужную сумму? Есть множество нюансов, на которые обращают внимание финансовые учреждения при кредитовании. Ипотека по оценке финансовых рисков является наиболее надёжным займом, так как лицо, её оформляющее, отдаёт имущество под залог. Тем не менее, выдают кредит далеко не всегда. Банк обращает внимание на следующие факторы.

- Платежеспособность заёмщика и его перспективность в финансовом плане. Банки обращают внимание на потенциальное денежное состояние клиента и анализируют, есть ли риски, что оно ухудшится. Конечно, просчитать это наверняка сложно. Но если лицо выплачивает исправно кредит, который в скором времени закончится, шансы получить ипотеку достаточно высокие.

- Уровень доходов. Клиент, который берёт кредит, должен понимать, что величина его ежемесячного дохода корректируется на уже существующий заём. Поэтому при оценке возможности получения кредита это тоже нужно учитывать.

- Существуют ли дополнительные источники дохода. Можно указать различные виды деятельности, которые приносят деньги (репетиторство, сдача в аренду и т.д.).

- Перспективность. Банк обращает внимание на наличие образования у клиента, востребованность его профессии, надёжность работодателя, стаж работы, наличие недвижимой собственности и т.д. Поэтому главным заёмщиком в данном случае лучше выбрать того члена семьи, который больше отвечает критериям финансовых учреждений.

- Величина первоначального взноса. Чем она выше, тем клиент считается надёжнее.

- Кредитная история. Если есть долг по существующему кредиту, его необходимо погасить. Только после этого можно претендовать на получение нового займа.

- Социальные факторы. Возраст, семейное положение, наличие детей и иждивенцев также влияют на предоставление денег.

Таким образом, на выдачу ипотеки обычно влияют множество факторов. Клиент банка может самостоятельно оценить возможность получения кредита. Если она мала, лучше для начала вернуть первый заём, а уже потом брать ипотеку.

Здравствуйте. Можно ли взять ипотеку и погостить с этой суммы старый кредит и купить квартиру из оставшейся суммы? Первоначального взноса нет,только материнский капитал будет через месяц (если проблем не будет с документами)

Ответы юристов ( 1 )

![]()

Можно ли взять ипотеку и погасить с этой суммы старый кредит и купить квартиру из оставшейся суммы? Здравствуйте. Можно ли взять ипотеку и погостить с этой суммы старый кредит и купить квартиру из оставшейся суммы? Первоначального взноса нет, только материнский капитал будет через месяц (если проблем не будет с документами)

Надия

Маловероятно. Только если сможете договориться с банком. Ведь ипотека это выдача кредитных средств, обеспеченных заложенным недвижимым имуществом. Т.е. для заключения такого договора Вы должны передать банку в залог недвижимое имущество. Если Вы будете просить деньги для приобретения квартиры, то банк будет отталкиваться от стоимости этой квартиры. В любом случае, размер кредита, его условия и в принципе согласие банка на предоставления Вам кредитных средств можно прояснить только в самом банке.

Кредит на покупку жилья согласовать сложнее. Если при новом нецелевом займе для одобрения банка достаточно проверить платежеспособность и репутацию клиента, то при ипотеке потребуется предпринять усилия, чтобы убедить кредитора в надежности ссуды.

Ипотечное кредитование, являясь продуктом коммерческого финансового учреждения, регулируется федеральным законодательством. В силу значимости ссуды банки обязаны придерживаться порядка, определенного законом № 102, а обязательства по договору регламентирует Гражданский кодекс. Рассматривая вопрос, возможно ли взять две ипотеки одновременно, необходимо учитывать, что брать второй жилищный заем законом не запрещено. Определяя возможность новых кредитных обязательств, банк проверяет другие параметры.

Вряд ли банк откажет в заявке только по причине наличия непогашенного займа. Однако перед тем как получить вторую ипотеку, заемщик должен тщательно проанализировать, сможет ли он обслуживать оба долга. Основная сложность при покупке другого ипотечного жилья – в предоставлении убедительных доказательств того, что доход клиента будет достаточен для того, чтобы параллельно получить две ипотеки и успешно выплатить. В других случаях бывает трудно накопить сумму на внесение первого взноса.

Если возникает потребность в оформлении другого жилья, необходимо быть готовым к довольно жестким условиям оформления займа. Специалист банка будет придирчиво рассматривать кандидатуру, запрашивая дополнительные документы и данные, которые позволят быть уверенным в продолжении выплат даже при потере работы или снижении заработка.

Проще всего, если за время погашения первой ипотеки финансовое положение заемщика улучшилось, что подтверждается справками, договорами о наличии дополнительного дохода. Будет лучше, если клиент четко знает, каким образом он будет погашать кредитный долг, если возникнут проблемы с работой или заработком.

Помимо двух ипотечных платежей, сразу вместе придется оплачивать коммунальные платежи за две квартиры, а также имущественные налоги.

Если вторую квартиру планируется сдавать в аренду, необходимо заранее согласовать данный факт. Для одних кредиторов данный вариант использования дает гарантии, что ипотечные взносы будут своевременно погашаться. Другим финансовым структурам может не понравиться подобное заявление, т. к. в стандартном договоре содержится прямой запрет на сдачу залогового жилья в аренду. Более того, представители банка могут в любой момент проверить, соблюдает ли заемщик данный пункт.

В любом случае позиция заемщика должна быть аргументирована. Нужно убедительно доказывать наличие достаточных ресурсов для успешной выплаты всего долга, а общий размер кредитного бремени не должен превышать 40-45% от суммарного дохода человека. Если в семье заемщика есть дети и иные иждивенцы, будет рассчитан среднедушевой доход с учетом расходов на содержание членов семьи.

Следует учитывать, что взять 2 ипотеки – означает нести обязательства в удвоенном размере, что весьма рискованно в условиях нестабильной экономической ситуации. Если нет уверенности в том, что платежи никак не повлияют на качество жизни семьи, лучше погасить первый заем и лишь затем взять ипотеку второй раз.

К сожалению, не всегда есть возможность ждать, когда ипотека будет погашена. Пока заработок позволяет платить двойные взносы, возникает желание воспользоваться выгодной программой и приобрести еще одну собственность. Имея средние доходы, не стоит рассчитывать на получение крупной целевой ссуды, тем более что банк потребует внести первый взнос в размере не менее 1/5 от стоимости жилья по оценке.

Помимо справок о доходах, могут потребоваться справки, подтверждающие наличие сбережений на депозите, текущем расчетном или карточном счете, договора о получении дополнительного заработка, дохода. Не отличаясь по процедуре оформления от стандартного ипотечного кредитования, второй кредит предполагает повышенные требования к кандидату.

Только человек, получающий стабильный доход более, чем дважды превышающий платежи с учетом нового займа, имеющий средства на первый взнос, может рассчитывать на одобрение.

Ненадежный заемщик, несвоевременно погашающий текущие обязательства, не сможет убедить кредитора, что новый платеж будет выплачиваться своевременно. Помимо действующего договора будет проверена вся кредитная история из базы БКИ.

Еще одним фактором, положительно влияющим на рассмотрение заявки, станет готовность оформить полноценное страхование объекта залога, гарантируя возврат долга вместе с процентами, что бы ни случилось с заемщиком или ипотечным жильем.

Перед обращением в банк рекомендуется проверить себя на соответствие показателям успешного заемщика.

Оценке подвергают следующие параметры:

- Высокая платежеспособность (отличные заработки, дополнительный регулярный доход, подтверждаемые на бумаге). Платежи по двум ипотекам не должны быть больше 50% дохода кандидата.

- Идеальная кредитная история и надежная репутация плательщика, согласно данным из БКИ.

- Стабильное положение на работе, длительный стаж – общий и у последнего работодателя.

- Первая ипотека преимущественно выплачена (более 70% долга возвращено банку).

- Готовность самостоятельно оплатить некоторую часть стоимости квартиры (10-30%).

- Готовность представить дополнительный залог из другого личного имущества, не обремененного залоговыми ограничениями.

Если данные параметры соблюдены, есть высокий шанс на получение и благополучное погашение ипотеки на вторую квартиру, дом, иное жилье.

Иногда недостаточно соблюдения основных требований к заемщику. Повысить шансы помогут следующие меры:

- Предоставление дополнительных документов о доходе, помимо трудового (пенсионные, алиментные отчисления, дивиденды по акциям и прочее).

- Передача на рассмотрение банку документов на собственность, которая может также выступить дополнительным залоговым обеспечением.

- Наличие лиц, готовых поручиться за человека и гарантировать возврат займа. Помимо поручителей можно привлечь созаемщиков, подготовив для банка полный пакет бумаг на вышеуказанных лиц.

Помимо повышения шансов на оформление нового жилищного займа, созаемщики и поручители могут положительно повлиять на предоставляемый лимит, исходя из суммарного дохода вовлеченных в ипотечный процесс сторон.

Процедура получения второй ипотеки сходна со стандартной схемой, однако возникает сложность определения банка, в котором будут оформлены новые обязательства.

Многие банки, например, Сбербанк, готовы рассматривать возможность предоставления особых условий для своих постоянных и надежных клиентов.

В том же учреждении брать ипотеку может быть проще, так как банку не составит труда убедиться в надежности плательщика, его ответственности и дисциплинированности.

Если желание оформить кредит в новом банке связано с попыткой скрыть наличие непогашенных обязательств, не стоит пытаться обмануть кредитора, беря заемные средства в разных банках, так как обязательно выяснится ситуация с текущими кредитными платежами в процессе запроса кредитной истории из БКИ.

Процесс получения ипотеки представлен следующими этапами:

- Подача и получение предварительного одобрения банка.

- Подготовка документов для сделки. Обращается внимание на сбор бумаг, свидетельствующих о дополнительном источнике дохода.

- Оформление договора страхования.

- Подписание договора купли-продажи, договора об ипотеке, оформление залога.

Условия получения второй ипотеки предполагают особый акцент на показателях платежеспособности и добросовестности, исходя из повышенных требований к заемщику.

Стандартный пакет бумаг для повторной ипотеки аналогичен первичному обращению в банк. Не стоит думать, что нет необходимости предоставлять новые справки о доходах, если кредитором выступает тот же банк. Наоборот, необходимо тщательно продумать, какие документы смогут подтвердить дополнительные доходы и стабильность заемщика.

Основной перечень представлен следующими бумагами:

- Заявление.

- Гражданский паспорт.

- СНИЛС.

- Свидетельство ИНН.

- Документ, подтверждающий семейный статус заемщика и наличие детей.

- Копия трудовой.

- Справки о заработке, дополнительном доходе.

- Договор о купле-продаже и техдокументация на объект недвижимости.

Так как сделки с покупкой недвижимости индивидуальны, дополнительно кредитор может требовать любые иные справки и документы, которые подтвердят надежность клиента и чистоту сделки.