МОСКВА, 25 июля. /ТАСС/. Количество новых ипотечных кредитов в России, средства по которым были перечислены на счета заемщиков в I полугодии 2019 года, снизилось на 19% по сравнению с аналогичным периодом годом ранее, сообщает пресс-служба Объединенного кредитного бюро (ОКБ).

В сообщении говорится, что объемы кредитования сократились на 10%. За январь — июнь 2019 года было выдано 497,3 тыс. ипотечных кредитов на общую сумму более 1,1 трлн рублей, за отчетный период годом ранее было выдано 615,4 тыс. кредитов на 1,2 трлн рублей. Средний размер нового ипотечного кредита вырос на 12% — с 1,98 млн рублей в первом полугодии 2018 года до 2,21 млн рублей.

В пресс-службе ОКБ отмечают, что одной из причин сокращения ипотечного портфеля могло стать сокращение реальных доходов населения. «Мы видим сокращение доли одобренных заявок по ипотеке: с 78% в первом полугодии 2018 до 66% в первом полугодии 2019 года. Также на динамику объемов ипотечного кредитования мог повлиять рост ставок в конце прошлого года», — пояснили в пресс-службе.

В июне количество новых ипотечных кредитов, средства по которым были перечислены на счета заемщиков, также показало отрицательную динамику, снизившись на 28% по сравнению с данными за июнь прошлого года, при этом объемы выданных кредитов уменьшились на 21%. В июне 2019 года было выдано 80,86 тыс. ипотечных кредитов на 179,71 млрд рублей, годом ранее — 112,2 тыс. кредитов на 227,2 млрд рублей. Средний размер ипотечного кредита в июне увеличился на 10% — с 2,03 до 2,22 млн рублей.

В исследовании учитываются ипотечные кредиты банков, передающих данные в ОКБ, по которым подписаны договоры и банком фактически перечислены средства на счет клиентов в данном месяце. В некоторых случаях расхождение даты подписания договора и зачисления средств может составлять до 180 дней.

По данным на 1 июня 2019 года, в базе данных ОКБ хранится 373 млн кредитных историй по 90 млн заемщиков.

Ранее премьер-министр Дмитрий Медведев заявлял, что ситуация в сфере жилищного строительства «достаточно сложная». По его словам, к 2024 году стоит задача обеспечить ежегодное улучшение жилищных условий не менее 5 млн семьям. Он также отметил, что ставки по ипотеке в России должны последовательно снижаться и опуститься к 2024 году ниже уровня 8%.

По данным ЦБ РФ, с января 2019 года средневзвешенная процентная ставка по рублевым ипотечным жилищным кредитам выросла с 9,66% до 10,56% в апреле. В январе-апреле 2019 года по сравнению с аналогичным периодом 2018 года население стало брать в среднем более крупные ипотечные кредиты.

В некоторых регионах России объемы ипотечного кредитования выросли наполовину. Эксперты предупреждают, что такой сценарий несет в себе риски

В числе регионов, где выдается больше всего кредитов на покупку жилья, в 2018 году ожидаемо оказались Москва (88,2 тысячи кредитов на 387 млрд рублей), Московская область (82,1 тысячи кредитов на 252,9 млрд рублей), Санкт-Петербург (73,7 тысячи кредитов на 200,5 млрд рублей), Тюменская область (63,2 тысячи кредитов на 142,4 млрд рублей).

Пятерку лидеров по числу выданных ипотечных займов замыкает Татарстан, где в прошлом году заемщики получили 55,9 тысячи жилищных кредитов на общую сумму 95,8 млрд рублей. Сразу за РТ в рейтинге следует Башкортостан, где в прошлом году было выдано 54 141 ипотечный займ на 92,7 млрд рублей.

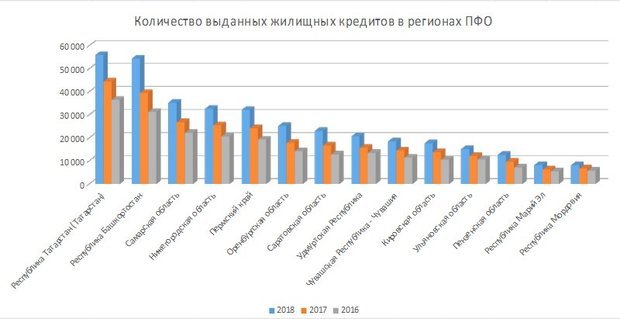

На графике хорошо видно, что число кредитов, выданных на покупку жилья, в регионах ПФО, как и в целом по стране, неизменно росло из года в год. К примеру, в Татарстане в 2018 году количество таких займов выросло на 26%, в 2017-м — на 22%. В Башкортостане динамика в прошлом году и вовсе составила почти 40%. Среди регионов ПФО число выданных жилищных кредитов значительно выросло в Оренбургской области (41%), Саратовской области (38%), Пермском крае (33%), Самарской области (32%), Удмуртской Республике (32%), Пензенской области (32%), Республике Марий Эл (31%).

Причины роста темпов ипотечного кредитования связаны с в первую очередь со снижением ставок в предыдущие 2 года, отмечает генеральный директор консалтинговой компании MACON Realty Group Илья Володько. Но, по мнению эксперта, по итогам 2019 года, вероятно, можно будет фиксировать снижение объемов выдачи жилищных кредитов.

— В августе 2018 года средневзвешенная ставка, по которой выдавались кредиты, достигла в России своего исторического минимума — 9,05 процента. Естественно, это подстегнуло спрос. Но на самом деле эта тенденция уже не очень актуальна, поскольку с августа прошлого года ставка по кредиту растет, и объемы кредитования начали падать. Если мы сравним январь — февраль 2019 года с январем — февралем 2018 года, мы увидим, что по крайней мере на первичном рынке среднее число выданных кредитов упало на 15 процентов, и в целом сейчас ситуация такая, что этот рост как минимум прекратился, — говорит Володько.

Эксперт отмечает, что можно говорить если не о кризисе, то по крайней мере о стагнации на жилищном рынке, которая последует за снижением темпов ипотечного кредитования.

— Существенный рост ипотечного кредитования за последние годы свидетельствует о высоком запросе на изменение жилищных условий со стороны российских семей и отсутствии альтернативных инструментов финансирования таких сделок. Здесь важно отметить, что ипотека в последние годы росла в условиях экономической стагнации. Это замечательно для рынка жилья, но лишь до той поры, пока не формирует долгосрочных рисков. Гармоничное развитие рынка жилья и ипотечного кредитования должно базироваться не только на доступности кредитных ресурсов, но и на росте реальных доходов населения, — считает Хорьков.

— Во-первых, это связано с тем, что по стоимости аренда жилья тоже обходится недешево. Сегодня в Казани аренда однокомнатной квартиры с учетом коммунальных услуг будет стоить в районе 17—18 тысяч рублей в месяц. Если сопоставить плату за аренду жилья и ежемесячный платеж по ипотеке, проще, конечно, задумываться о кредите. Во-вторых, недвижимость растет каждый год на 10—15 процентов. Третий фактор, который подталкивает людей к покупке жилья, — обесценивание рубля. Люди не хотят держать деньги на рублевых вкладах, поэтому вкладывают их в недвижимость, — считает Шабаев.

Кроме того, эксперт отмечает, что банки лояльно относятся к клиентам, которые берут ипотечный кредит, поскольку он обеспечивается залогом. К тому же просрочка по ипотеке ниже, чем по другим кредитам.

Среди лидеров оказался и Башкортостан, где в прошлом году на покупку новостроек было выдано 13,2 тысячи кредитов, что оказалось на 15% больше, чем в Татарстане. Правда, если говорить об объемах кредитования, разница между Башкортостаном и Татарстаном оставила только 7% (25,6 млрд рублей против 24 млрд), что, скорее всего, объясняется более высоким ценником на татарстанскую первичку.

Самый низкий чек по ипотечным займам фиксировался в Марий Эл, Удмуртской Республике (1,5 млн рублей), Кировской области (1,5 млн рублей), Ульяновской области (1,4 млн рублей) — это одни из самых невысоких показателей по России.

По мнению Михаила Хорькова, такая расстановка вполне объяснима и закономерна.

— По итогам прошлого года средний размер ипотечного кредита в России составил 2 млн рублей при среднем сроке кредитования более 16 лет. По договорам долевого участия средний размер кредита составляет 2,3 млн рублей при сопоставимом сроке кредита. В целом данная ситуация вполне логична. Развитый рынок ипотеки по новостройкам функционирует в крупных региональных центрах, а кредиты на вторичном рынке выдаются по всей стране, в том числе в малых городах, где уровень цен заметно ниже, — говорит эксперт.

Илья Володько считает, что одна из причин может заключаться в том, что на вторичном рынке ипотека приобретается и для покупки небольших, а значит, менее дорогих квартир.

Первые четыре ступени рэнкинга по суммам выданных за январь – сентябрь кредитов занимают те же банки, что и год назад.

По данным ЦБ, средневзвешенная ставка выданных в течение сентября ипотечных кредитов составила 9,41% годовых, уменьшившись с начала года на 0,38 п. п.