Для получения крупного займа в банке необходимо предоставить официальную выписку, подтверждающую размер заработной платы. Не все знают, как заполняется справка 2-НДФЛ по форме банка Сбербанк в 2019 году, и кто ее выдает.

По нормам российского законодательства все трудоустроенные россияне выплачивают подоходные налоги государству. Если вы официально трудоустроены, то форму 2-НДФЛ без лишней волокиты выдадут в бухгалтерии. Именно эта бумага подтверждает наличие у гражданина официального дохода и его размер.

Потенциальные заемщики часто задаются вопросом, за какой период нужна справка 2-НДФЛ для ипотеки в Сбербанке. По нормам налогового законодательства нет требований по периоду, за который она должна предоставляться в банк. Период определяется организацией, которая выдает кредит. Чтобы оформить ипотечный кредит в Сбербанке, необходима выписка 2-НДФЛ минимум за последние полгода.

В ситуации, если вы перешли с одной работы на другую, то нужно подать еще одну выписку с предыдущего места трудоустройства.

Поэтому, собирая документы для кредита на ипотеку, оформлять документ о доходах нужно в последнюю очередь. Если время действия бумаги истекает, то вы можете заново запросить ее у начальника.

Сбербанк – известная и надежная организация, где более 70% российских граждан хотят оформить ипотечный кредит. Для этого нужно собрать большой пакет документов, в том числе обязательна выписка с места трудоустройства, по которой банк может проверить платежеспособность заемщика.

Иногда работодатели отказываются официально оформлять сотрудников или прописывают минимальный доход, чтобы выплачивать меньше налогов. Следовательно, получить выписку, где прописан реальный доход, необходимый для выдачи кредита, нельзя. Кредит без справки 2-НДФЛ получить можно, но при определенных условиях.

Учтите, что выдавая заем, банк смотрит на кредитную историю и оценивает благонадежность заемщика. Список требуемых факторов для подтверждения платежеспособности:

- Наличие зарплатной карточки.

- Наличие кредита на недвижимость или транспортное средство.

- Наличие дебетовой карты.

Если все это у вас есть, то Сбербанк может выдать кредит по минимальному списку документов, без справки о доходах. Необходимо удостоверение личности, заявка на кредит, любая бумага, подтверждающая доход. Так могут выдать не более полутора миллионов рублей. Но если клиент не работает официально, то такой заем в банке вряд ли выдадут.

Справку 2-НДФЛ может заменить официальная справка по форме банка. Ее так же заполняет бухгалтер вашего предприятия. Поэтому без согласия работодателя ее не получить.

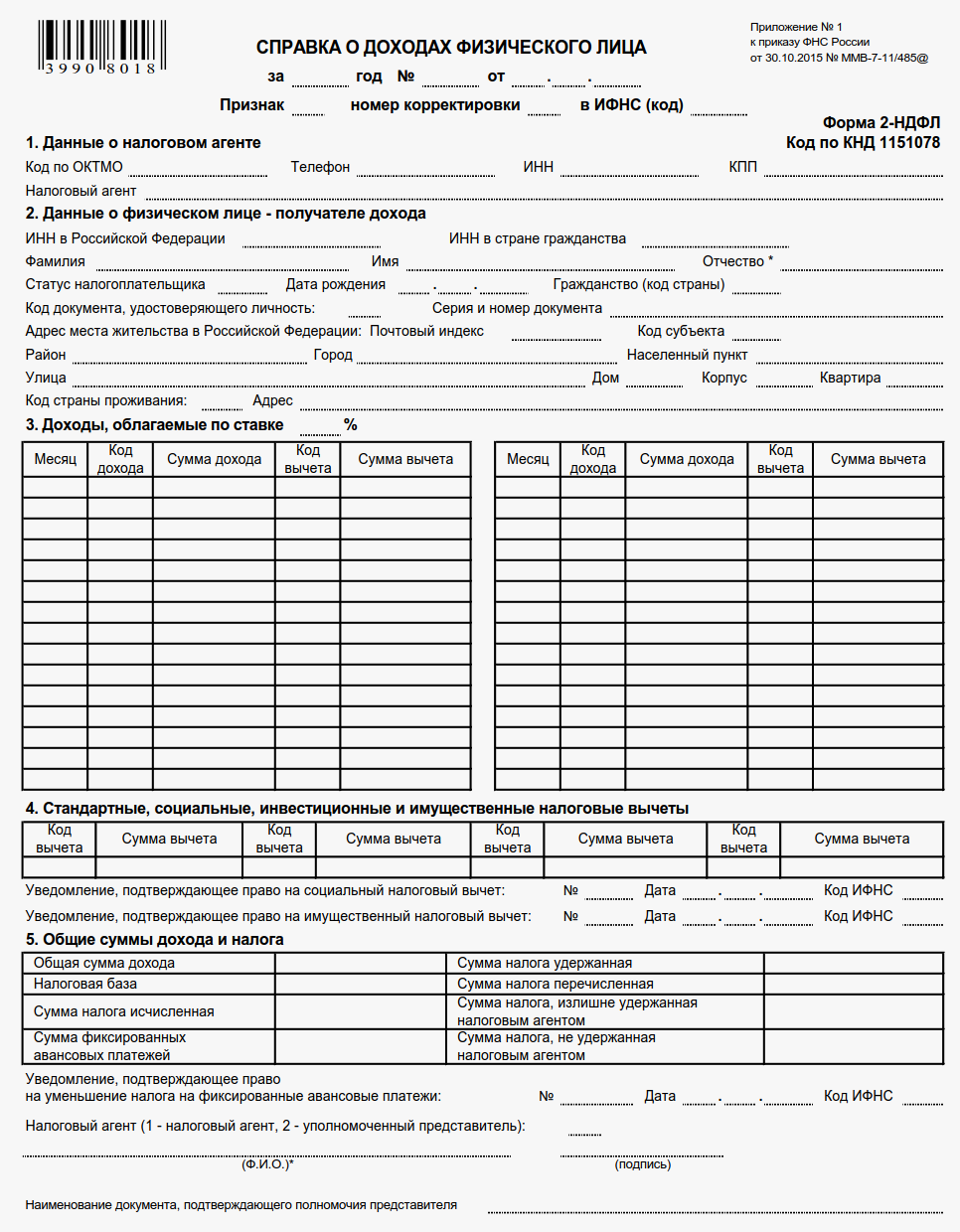

При получении акта обратите внимание на то, как он заполнен. Правила по оформлению:

- Документ заполняется по регламентированной форме.

- Вписываются все сведения об организации, в том числе, реквизиты.

- Личные сведения работника – ФИО, место регистрации, серия и номер удостоверения личности, где трудоустроен и какой занимает пост, личный и рабочий телефон.

- За каждый месяц вписывается зарплата и налоговые отчисления.

- Другие отчисления, если есть.

- Общая прибыль, налоговый вычет.

- Штамп компании, личные подписи начальника, главбуха.

- Число, когда выдан документ.

Если один из атрибутов отсутствует или заполнен неправильно, то документ не действителен.

Сбербанк может получить точные сведения о подлинности выписки, поскольку проверяет данные в документе и налоговую отчетность. Поэтому, достаточно подать выписку на стандартном шаблоне. Но если нужен кредит побольше, то документ должен быть оформлен на банковском бланке. Справка 2-НДФЛ по форме банка Сбербанк такая же, но указывается и официальный период работы в компании. Документ составляется в бухгалтерии, также обязательна подпись ответственных лиц.

Вам будет интересно: Как положить деньги на карточку через банкомат: порядок действий, проверка зачисления

Работающий гражданин нашей страны выплачивает в обязательном порядке подоходный налог, если конечно он трудоустроен официально. Для таких лиц не составить труда взять справку о подтверждении своего дохода.

Вам будет интересно: Как разблокировать карточку «Беларусбанка»: способы с инструкциями

Данная справка показывает уровень дохода гражданина и подтверждает его платежеспособность. Получить справку можно в отделе бухгалтерии компании-работодателя, выдается она по письменному запросу абсолютно бесплатно. Готовый документ можно забрать уже через 3 дня с момента обращения.

2-НДФЛ, кроме ипотеки, могут запросить при:

- оформлении визы;

- трудоустройстве в новую компанию;

- выплате налоговых вычетов;

- расчете алиментов;

- назначении пособий и пенсионных выплат;

- установлении опеки и усыновлении ребенка.

Главным назначением справки 2-НДФЛ для ипотеки является подтверждение постоянного источника дохода, которого бы хватало для оплаты долга. Конечно, банк может принять во внимание и дополнительный доход гражданина, но только если он сможет документировано его подтвердить.

Специалист банка рассмотрит и изучит все справки, с помощью которых сможет подтвердиться своевременная платежеспособность клиента.

Вам будет интересно: Заработная плата выплачивается согласно статье 136 Трудового кодекса. Правила оформления, начисления, условия и сроки выплат

Справка содержит в себе следующие данные:

- наименование компании;

- Ф. И. О. сотрудника;

- ИНН страхователя;

- паспортные данные;

- адрес регистрации;

- доход сотрудника, облагаемый по ставке 13%, за запрашиваемый период;

- общая сумма дохода;

- общая сумма выплаченного налога, включая алименты.

Справка 2-НДФЛ для ипотеки в обязательном порядке подписывается главным бухгалтером или руководителем компании, проставляется печать. В банки требуют предъявлять только оригинал документа. Поэтому если вы планируете в разные банки подавать заявки на ипотеку, запросите заранее необходимое число экземпляров.

Каждая компания устанавливает свои внутренние правила выдачи справок для своих сотрудников. Вы можете письменно обратиться к руководителю с заявлением. Его допустимо написать в свободной форме, с просьбой указать в справке 2-НДФЛ для ипотеки период, за который должен быть подсчитан доход. На руки ее должны выдать по истечении 3 дней, исключая праздники и выходные.

Если за этот период вам не выдали справку, то вы можете написать повторное обращение, но уже отправив его по почте заказным письмом с уведомлением и одновременно оформить жалобу в инспекцию по труду. Причем, если вы уже уволились с места работы, и не прошло с этого момента трех лет, а документ понадобился именно за этот период, то вам обязаны его предоставить.

Отказ в выдаче справки 2-НДФЛ для ипотеки руководителем компании будет противозаконным. И тем более в следующих ситуациях:

- с вас требуют оплату за выдачу соответствующего документа;

- частое обращение одним работником;

- запрос работником более 2 экземпляров.

Такие случаи очень редкие, и чаще всего работник в день обращения уже имеет на руках подписанную справку.

Обратите свое внимание не только на достоверность написанной в ней информации, но и на ее полноту. Перед тем как отнести 2-НДФЛ в банковское учреждение, просмотрите ее полностью, проверьте дату выдачи. В документе не допускаются ручные исправления или поправки.

Ели справка заполняется по шаблону банка, рукописно, то делать это надо только синими чернилами, иначе кредитная организация ее не примет. А ведь это приведет к трате личного времени не только вашего, но и главного бухгалтера.

Налоговым Кодексом не определено, за какой срок нужна справка 2-НДФЛ для ипотеки. Поэтому банковские учреждения самостоятельно определяют этот немаловажный момент. Когда вы обратитесь к менеджеру кредитной организации, он назовет вам точный период. Чаще всего банки запрашивают за последние 6 или 12 месяцев работы.

Действие справки 2-НДФЛ для ипотеки зависит от финансовой организации. Большинство компаний требует заверенную работодателем форму не позднее, чем за месяц до подачи заявки на кредит.

Другая часть банков принимает с более ранним числом. Поэтому перед тем как запрашивать у работодателя справку 2-НДФЛ для ипотеки, срок следует уточнить у кредитора, так как время действия в каждой организации разное.

Скорее всего, бланк, взятый в октябре, не устроит банк для предоставления вам ипотечного займа, если вы обратитесь за ним в январе.

К справке 2-НДФЛ для ипотеки Сбербанк предъявляет следующие условия:

- время действия — до 30 дней;

- если заполняется на бланке кредитора, то действие ее — 2 недели.

На период отражения дохода клиента влияет планируемая кредитная сумма:

- если вы берет заем до 300 000 руб. – необходимы сведения за последние 4 месяца работы;

- при сумме свыше 1,0 млн рублей доход берется за 8 месяцев;

- больше одного миллиона – сведения берутся за 1-3 года. Клиент может предоставить за каждый год отдельную справку, что не будет нарушением.

Причем если вы увольнялись несколько раз и у вас менялся работодатель, то предоставляются сведения из предыдущих мест работы.

Менеджеры банка всегда своим клиентам рекомендуют запрашивать 2-НДФЛ в последнюю очередь, чтобы не переделывать справку.

Сбербанк получает информацию о подлинности выписки, так как проверяет сведения в документе и налоговую отчетность.

Для получения большой суммы кредита у вас потребуют подтвердить доход по справке 2-НДФЛ по форме банка.

Если на все вопросы положительные ответы, то, скорее всего, Сбербанк сможет выдать кредит с минимальным списком документов. Для этого предоставить надо будет паспорт гражданина РФ, заполнить заявку на кредитование, предоставить любую бумагу, подтверждающую доход. При таком списке документов вы можете рассчитывать на сумму не боле 1,5 млн руб. Но если вы официально не работаете, то такую сумму вам не дадут.

В Интернете стали часто предлагать услугу по покупке заполненных документов с указанием нужного дохода, чтобы получить ипотеку. Запомните, эти действия ведут к нарушению российского законодательства!

Подделку в кредитной организации сразу распознают, такими проверками занимается отдел безопасности. Его сотрудники обращаются с письменными или устными запросами к работодателям. Они также могут позвонить главному бухгалтеру или в отдел кадров и уточнить сведения о работнике, сверить цифры.

Легким последствием будет отказ в ипотечном кредитовании с занесением ваших данных в черный список, тем самым вы испортите личную кредитную историю.

Но за подобные действия предусмотрено и уголовное наказание. Поэтому подумайте хорошо, стоит ли подвергаться такому риску.

Ипотека – это долгосрочный кредит под залог приобретаемой или иной недвижимости заёмщика. В 2018 году политика кредитных организаций в части предоставления ипотечных займов стала более лояльной, а значит и более востребованной у населения. Большая часть вопросов, связанных с этой банковской услугой связана с оформлением ипотеки без справки 2 НДФЛ или получением справки у работодателя.

Требования, предъявляемые банками к заёмщикам в 2018 году:

- наличие гражданства Российской Федерации;

- регистрация на территории России;

- возрастной ценз от 21 года до 70 лет;

- наличие стажа. Непрерывного – от 6 месяцев, общего – от 1 года;

- размер дохода. Он не должен быть маленьким: по общему правилу размер ежемесячного ипотечного платежа не должен превышать 60% от ежемесячного дохода заёмщика.

Помимо стандартных требований существуют частные изменения, вносимые в пакет документов в зависимости от статуса заёмщика, его доходов, банка-кредитора. Наиболее распространённым вариантом является дополнение указанного списка информацией о доходах созаёмщика в случаях, когда средств заёмщика недостаточно для одобрения услуги.

Также существуют банки, работающие с иностранными гражданами, лицами, не достигшими 21 года или имеющими менее 1 года стажа. Безусловно, всё это сказывается на размере процентной ставки по займу и сроке его предоставления, но тем не менее отказ в одном банке не означает отказ в другом. Стоит внимательно изучать рынок услуг.

Ипотека — вариант покупки жилья

Процедура заключения ипотеки:

- заёмщиком определяется банк-кредитор;

- выбирается объект недвижимости на рынке готового или строящегося жилья;

- заявка подаётся в банк, и при её одобрении заявитель дополнительно представляет необходимую информацию по кредитуемому объекту.

Важно! Сделки по приобретению недвижимого имущества, в том числе с участием заёмных средств регистрируются в Федеральной службе государственной регистрации, кадастра и картографии. При этом сам объект недвижимости, как правило, остаётся в залоге у банка до полного погашения суммы кредитного займа.

Банки учитывают все возможные риски

Пакет документов примерно одинаков во всех банках, однако этот вопрос следует уточнить у представителей конкретного кредитного учреждения или на его официальном сайте.

Документы предъявляются заявителем, а в случае подачи совместной заявки – каждым из созаёмщиков:

- паспорт;

- страховой номер индивидуального лицевого счёта;

- идентификационный номер налогоплательщика;

- копия трудовой книжки, заверенная работодателем;

- справка о подтверждении доходов 2-НДФЛ и иные документы, могущие подтвердить постоянный доход.

Важно! В соответствии с законодательством копия трудовой книжки и справка формы 2-НДФЛ делаются по письменному заявлению работника в течение трёх рабочих дней. Заказывать их следует заблаговременно.

Опционально и при их наличии могут быть истребованы:

- военный билет;

- водительское удостоверение;

- свидетельство о браке;

- свидетельства о рождении детей;

- справка о прописке по форме № 9;

- свидетельство о регистрации права собственности на иное ценное имущество (при оформлении залога);

- выписки со счетов, подтверждающие наличие капитала для первоначального взноса.

Все документы, представленные в копиях, лучше взять с собой, на случай, если копия документа не устроит кредитного инспектора. Это правило не распространяется на трудовую книжку, поэтому качество копии и соответствие требованиям, предъявляемым к оформлению заверения, следует проверить сразу при получении копии документа у работодателя.

Необходимо подготовить пакет документов для банка

Уделите внимание копии трудовой, уточнив срок действия заверительной надписи работодателя. Часто копия перестает быть действительной в процессе рассмотрения заявки, и тогда банк потребует представить документ повторно.

Для большей части заёмщиков 2-НДФЛ – основной документ, подтверждающий уровень их доходов и платёжеспособность. Заимодатель анализирует как содержание, так и оформление документа. В 2018 году оформление справки окажется в зоне исключительного внимания.

Важно! Приказом ФНС России от 17.01.2018 № ММВ-7-11/19@ в форму были внесены изменения, действующие в отношении справок, выдаваемых в 2018 году.

Срок действия документа варьируется в различных банковских организациях. В среднем – от двух до четырёх недель со дня регистрации.

В некоторых случаях заемщик не может предоставить справку 2-НДФЛ

Помимо наёмных работников, имеющих все основания рассчитывать на получение утверждённой налоговой службой формы документа, есть несколько групп трудящихся граждан, которые данную справку представить не смогут. Это представители так называемого самозанятого населения:

- адвокаты;

- нотариусы;

- индивидуальные предприниматели;

- представители творческих профессий и т. д.

Также по техническим или организационным причинам форму 2-НДФЛ может быть не в состоянии представить сотрудник организации, а также лицо, находящееся в отпуске по уходу за ребёнком.

Отсутствие справки 2-НДФЛ не может считаться достаточным основанием для отказа в предоставлении ипотечного займа, если есть иные достоверные источники подтверждения доходов.

Данный факт не может являться препятствием для оказания услуги кредитования. Кредитору главное знать, сколько зарабатывает заёмщик, а не то, где он это делает.

Аналогом 2-НДФЛ могут стать следующие документы:

- для лиц, ведущих частную практику – форма 3-НДФЛ, используемая для оплаты налогов с их дохода;

- для работников – справка по форме, предоставленной банком.

Форма справки в начале года была изменена

Важно! Справка 2-НДФЛ выдаётся в пределах одного календарного года.

Важно обратить внимание, что справка в 2018 году поменяла оформление. И если банк запрашивает 2 НДФЛ для ипотеки, уточните, за какой период нужно представить справку. При крупной сумме, например, от одного миллиона рублей, может быть затребована справка о доходе не менее чем за 12 месяцев, предшествующих обращению, то есть потребуются данные как за 2018, так и за 2017 год. Обе эти справки должны быть оформлены по актуальному образцу.

В любом случае, для того, чтобы получить заем в банке по ипотеке, необходимо основательно подготовиться, включая сбор необходимых документов в том числе.