Если соискателю не хватает собственной зарплаты, то на выручку всегда можно привлечь созаещмика, а в некоторых случаях даже двух или трех.

Нужно помнить, что в случае, если ипотечный кредит берет один из супругов, то созаемщиком в обязательном порядке становится второй супруг, даже если доходов одного из них вполне хватает для одобрения кредита. Так банк страхует свои риски: ведь приобретенная по ипотечному займу недвижимость автоматически становится общим семейным имуществом в соответствии с Семейным кодексом РФ (это в том случае, если супруги не подписывают брачный договор с другими прописанными пунктами). Большая часть банков отдает предпочтение тем созаемщикам, которые имеют близкие родственные связи. Теоретически же созаемщиком может стать кто угодно – коллега, друг, сосед. Единственное требование – это должен быть гражданин Российской Федерации старше 18 лет, занятый на последнем месте работы не менее полугода. Но в любом случае банк поинтересуется, на каком основании посторонний человек вдруг будет платить ваш долг в случае возникновения вашего дефолта. Поэтому для банка-кредитора намного лучше созаемщики-родственники. Обычно созаемщик обязан предоставить в банк полный комплект документов, такой же как пакет документов основного заемщика.

Правда, обязанность у созаемщика по большому счету одна – он отвечает за возврат долга солидарно с заемщиком, и если основной должник по какой-либо причине прекращает погашать кредит, то созаемщик обязан делать это за него. Как выясняется, банк обычно даже не видит принципиальной разницы между основным заемщиком и не основным. Кредитор не будет даже проверять, от кого именно поступают платежи по ипотечному кредиту. Для банка важно одно: чтобы нужная ежемесячная сумма была перечислена в срок, и это будет означать, что заемщик надлежащим образом исполняет взятые обязательства, то есть при этом не важно, кто именно заплатил сумму по факту – основной заемщик или его созаемщик.

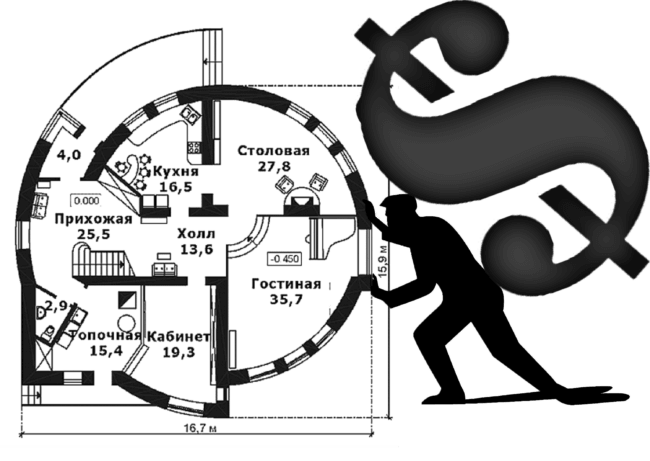

Для того чтобы изменить это статус и, соответственно, обязательства, заемщикам нужно получить обязательное согласие кредитной организации на переоформление права собственности, к примеру, на одного из должников, а также заключить дополнительное соглашение к ипотечному договору и пройти перерегистрацию в Федеральной резервной системе. Но при этом обязанности заемщика и созаемщика могут быть совершенно не связаны с правом собственности на жилье, которое приобретается по ипотеке. Объект недвижимости может находиться в собственности как у основного заемщика, так и у всех созаемщиков одновременно. Например, молодые супруги часто приобретают новую квартиру под залог жилья, которое находится в собственности родителей. В этом случае родители могут выступать как созаемщиками, так и только залогодателями – то есть лицами, представляющими в залог по ипотечному кредиту свою собственность.

Если говорить о созаемщиках, которые не являются собственниками недвижимости, то они все равно несут точно такие же обязательства по возврату кредита, как и заемщик-собственник. При этом если основной заемщик перестает платить по кредиту, то залогодатель рискует потерять предмет залога – свое жилье. Более того, абсолютно все заемщики отвечают перед кредитной организацией всем своим имуществом в случае, если после реализации предмета залога вырученных денег не хватит на погашение задолженности по кредиту. Приведем пример: два заемщика — мать и совершеннолетний сын — берут ипотечный кредит на покупку квартиры и при этом оформляют собственность только на сына. Естественно, делать перечисления по кредиту может любой из них, но если ежемесячные платежи прекратятся, то банк обратит взыскание на кредитное жилье, которое принадлежит сыну. А в случае, если суммы от реализации указанной квартиры не хватит для погашения долга, то кредитор потребует остаток кредита и с сына, и с его матери-созаемщика.

Если вы все же решились стать созаемщиком по ипотечному кредиту, подойдите к вопросу со всей ответственностью и пропишите все нюансы ваших долговых взаимоотношений перед банком (к примеру, долю ответственности по выплате кредита) в ипотечном договоре. Как показывает практика, привлекать созаемщика к своему кредиту или же самому становиться созаемщиком лучше только в случае, если речь идет о вашей семье, так как обычно созаемщик становится собственником жилья наравне с основным заемщиком.

Разбираем самые распространенные стереотипы о жилье в кредит

За последние годы вокруг ипотеки выросло множество мифов, которые кажутся очевидными многим потенциальным заемщикам. К примеру, некоторые покупатели твердо убеждены в том, что заложенную в ипотеку квартиру невозможно продать — ведь обременение банка не даст возможности распоряжаться собственной недвижимостью. Другие не хотят связываться со страховкой, но боятся, что при оформлении сделки банк не оставит им выбора и навяжет дополнительную услугу.

Большинство заемщиков, взявших ипотеку, совершают одни и те же ошибки, которые мешают найти оптимальное решение по оформлению и погашению долга.

Даже если на момент получения кредита ставка была выгодной, все равно стоит регулярно следить за новыми предложениями на рынке ипотеки. Еще недавно получить ипотеку под 12 % казалось удачей. Спустя 2-3 года заемщик узнает, что действуют пониженные ставки по программам рефинансирования на уровне 7-8 %. Сэкономленные 4 %, даже после вычета расходов на переоформление кредита, за год превратятся в 40 тысяч рублей с миллионной ссуды. Нетрудно подсчитать, что за 5 лет сумма превратится в 200 тысяч рублей у внимательного заемщика.

Большинство банков настаивают на страховании залогового объекта в компании из предложенного списка аккредитованных организаций, стоимость услуг которых часто завышена. С учетом того, что страховку придется оплачивать каждый год на протяжении срока кредитования, получается значительная переплата.

Вместо того, чтобы оплачивать услуги первого предложенного банком страховщика, лучше потратить время на обзвон нескольких компаний и уточнить действующие тарифы. Особой разницы в предоставляемом сервисе нет, а возмещение при наступлении страхового случая все равно получит кредитор (см. ст. 31 закона об ипотеке).

Перечень компаний страховщиков есть на официальной страничке банка, а при желании ту же информацию узнают через горячую линию кредитора. В последний год погашения ипотеки заемщик вправе вернуть часть неиспользованной суммы на основании заявления о досрочном расторжении договора.

Чтобы избежать серьезных финансовых сложностей и последствий неплатежей по ипотеке, еще на этапе подготовки к сделке надо продумать дополнительные варианты источника поступлений на случай потери работы, болезни и т. д. Создание альтернативного канала для поступления средств поможет заемщику достойно преодолевать жизненные сложности при погашении ипотеки. Наличие небольшого запаса, которого хватило бы на 3 месяца оплаты кредита, – обязательная мера, которую должен предпринять будущий заемщик.

Взяв ипотеку под 10 % годовых на 10 лет, вы отдадите банку вторую стоимость квартиры. Рассчитав платеж с учетом возможного ухудшения финансового положения, часто перестраховываются, оформляя ипотеку на больший срок. Мера предусмотрительности часто приводит заемщика к расслабленному состоянию – зачем платить больше, когда и так все устраивает, и платеж в банк не сказывается на уровне жизни семьи.

Никто не защищен от различных неприятностей, тем более, когда кредит предстоит выплачивать годами и даже десятилетиями. Пока есть возможность – оплачивайте вперед, вне графика погашения, не забывая предупредить об этом кредитора. Это позволит снизить процентную переплату, а также приблизить момент снятия обременений с квартиры.

Если брать заем на полгода-год, особой разницы, кто именно выдал ссуду, нет. Проверив надежность банка и условия договора, убеждаются в примерной схожести основных параметров банков. Когда оформляют ипотеку на несколько миллионов рублей, не стоит быть таким беспечным.

Не нужно думать, что выбор вариантов кредитования ограничен – российские банки предлагают множество ипотечных программ. В каждой есть свои нюансы и отдельные преимущества, важные для заемщика.

Даже разница в единственный пункт приводит к экономии в десятки тысяч рублей. Разве рачительный хозяин ипотечной квартиры откажется от лишней сотни тысяч рублей, которая могла бы помочь в ремонте или совершении крупной покупки?

Ограничивая поиск кредитора только по процентной ставке, заемщик лишает себя других выгодных перспектив.

Переплата по кредиту далеко не всегда складывается только за счет процентной ставки. На итоговый платеж оказывают влияние:

- расходы по подготовке к ипотеке (в том числе на страхование и оценщика кредитора);

- различные комиссии и штрафы, применяемые банком при просрочках (следует оценивать условия по внесению средств, обслуживанию ссудного счета, комиссии за выдачу средств при совершении сделки и т. д.).

Не менее важны и другие параметры ипотеки:

Часто за низкой ставкой банк часто скрывает дополнительные требования к оформлению личной страховки либо ограничивает условия погашения и досрочного закрытия ипотеки. Перед тем, как ставить подпись в ипотечных бумагах, необходимо проверить каждый нюанс дальнейшего сотрудничества, тщательно соотнося свои возможности и банковские предложения.

Одним из важнейших параметров, когда заемщик собрался погашать ипотеку досрочно, является практикуемая банком схема расчета платежей. В зависимости от того, является платеж дифференцированным или начисляется по аннуитетной системе, итоговая переплата может серьезно различаться, если клиент намерен вернуть долг досрочно.

По аннуитетной схеме плательщик будет вносить равные платежи на протяжении всего срока, однако за внешней прозрачностью требований скрывается особое распределение доли процентов в общей сумме платежа. На первых порах заемщик возвращает банку проценты с преимущественными выплатами в первой половине срока. К окончанию действия договора проценты по ипотеке уже почти все выплачены, и досрочное погашение становится экономически неоправданным.

Дифференцированный платеж в банк не отличается постоянством – на первых порах выплачиваются огромные взносы, но по мере равномерного уменьшения основного долга проценты снижаются. Тут действует правило: чем больше погасишь, тем меньшие проценты банк начислит по ипотеке в следующий раз. Погашать досрочно дифференцированными платежами выгодно на любом этапе ипотеки.

Открывая сайты банков и знакомясь с текущими предложениями, заемщики редко обращают внимание на различные программы с господдержкой. Между тем внимательные граждане обязательно поинтересуются условиями действия, с удивлением обнаруживая, что оформить льготную ипотеку вполне по силам.

Социально ориентированных проектов, реализуемых государством на базе российских банков, великое множество. В качестве выгоды государство может предложить:

- частичное субсидирование;

- льготную ставку;

- особые условия погашения.

Чтобы стать участником программы, заемщику необязательно быть малоимущим или нуждающимся. Есть интересные проекты кредитования банками работников бюджетной сферы, семей военных.

События 2008-го года и затем 2014-го стали серьезным испытанием для ипотечных клиентов. Взяв кредит под небольшой процент, никто не ожидал, что курс валют покажет такую динамику, причем далеко не в пользу заемщика. Люди вынуждены были переплачивать за обмен валюты, чтобы вносить своевременные платежи. Не случайно большинство банков отказались от валютных программ, а одним из вариантов рефинансирования стала услуга по переводу валютной ипотеки в рублевую.

Ошибаясь на каком-либо этапе сотрудничества с кредитором, заемщик рискует, жертвуя средствами, и немалыми. При тщательной подготовке к ипотеке и внимательном отношении к подбору программ банка экономически подкованный клиент может сберечь сотни тысяч рублей. Ведь именно такова цена ошибок ипотечных заемщиков.