Изначально овердрафт был направлен исключительно на юридических лиц. Услуга разрабатывалась и внедрялась с целью поддержания непрерывного оборота денежных средств организаций, которые при недостаточности на счете средств могли воспользоваться одобренным лимитом. Так, платежные документы исполнялись банком за счет заемных средств, а долг погашался автоматически, при первом зачислении на счет очередного платежа.

Главным условием предоставления овердрафтного кредита было безакцептное списывание задолженности с клиентского счета при появлении на нем денежных средств.

На сегодняшний день овердрафтом могут воспользоваться и физические лица. Данная услуга подключается как к дебетовой, так и к кредитной карте Сбербанка. Клиент может лично направить заявление в банк с просьбой одобрить овердрафтный лимит, но в некоторых случаях активируется технический овердрафт, когда перерасход средств происходит без письменной заявки владельца счета. Лимит в рамках овердрафтного предложения определяется индивидуально для каждого клиента, в зависимости от платежеспособности лица, величины оборотов средств по карте и пр. Основные условия предоставление овердрафтного кредита в Сбербанке:

- кредитный лимит от 1000 до 30000 руб. для физ.лиц и от 100000 до 300000 для юр.лиц;

- ставка процента при рублевом овердрафте – 18,0%, при валютном – 16,0%;

- лимит одобряется банком на 1 год. Это означает, что на протяжении 12 месяцев можно периодически пользоваться данной услугой;

- срок полного погашения долга – 30 суток. По окончанию месяца со дня перерасхода средств по счету, они должны быть возвращены банку в полном объеме;

- при допущении просрочки платежа годовая ставка возрастает до 36,0% или 33,0% соответственно для рублевого и валютного счета.

Таким образом, владельцы дебетовых и кредитных карт Сбербанка, при подключении услуги овердрафта, могут рассчитывать на дополнительный лимит по счету. Однако стоит помнить, что вернуть заемные средства необходимо в течение месяца.

Овердрафт схож с обычным потребительским займом, однако имеются некоторые признаки, строго разграничивающие эти понятия. Разберемся, какие отличительные черты присущи овердрафтному кредиту.

- Услуга применима как к дебетовой, так и к кредитной карте Сбербанка.

- Лимит овердрафта отличается от лимита по обычному кредиту, он значительно меньше.

- Воспользоваться овердрафтным кредитованием проще, условия его получения намного лояльнее, чем при предоставлении обычного займа.

- Процентная ставка в рамках предложения составляет 18,0%. Плата за пользование средствами немного выше, чем в ряде других кредитных продуктов от Сбербанка.

- Значительно сокращен временной интервал, в который должен произойти возврат долга. Срок погашения составляет 30 календарных дней, по истечению отведенного времени банк начнет применять санкции к клиенту.

- Задолженность обязательно должна быть возвращена в полном объеме. Частичное погашение, возможное в потребительском кредитовании, по правилам овердрафта недопустимо.

Если по какой-либо причине заемные средства не будут внесены на счет в тридцатидневный срок, произойдет повышение ставки процента до 36%. Перерасчет платы за пользование овердрафтом будет произведен с первого дня предоставления лимита, а не с момента наступления просрочки.

Что такое овердрафт, получилось разобраться, остается неясным порядок действий для подключения данной услуги. Держателям кредитных карт от Сбербанка овердрафт может быть предоставлен только после доказательства клиентом своей платежеспособности. Чтобы вердикт банка был положительным, стоит передать на рассмотрение сотрудникам документы, подтверждающие дополнительные доходы, выписки по дебетовым счетам и пр. Получить овердрафт на кредитку можно несколькими способами:

Подключить услугу держателям кредитных карт Сбербанка несложно. Достаточно лишь обратиться в банк с необходимыми документами или запросить овердрафт еще на стадии подписания кредитного договора.

Овердрафт – немного специфичное предложение, которое может быть интересно не всем клиентам. Многие физические лица не хотят подключать услугу, боясь не устоять перед соблазном потратить лишние деньги. Другие просто не до конца понимают условия такого кредитования и опасаются попасть в неприятную ситуацию. Третьим неудобно анализировать свои финансы. Поэтому некоторые владельцы счетов хотят узнать, как можно отключить овердрафт.

В первую очередь этот вопрос должен возникнуть у клиента в момент подписания кредитного договора. Если вы твердо уверены, что овердрафт вам не нужен, смело отказывайтесь от услуги на этапе оформления кредитки. Для этого в графе договора, куда нужно вписать желаемый овердрафтный лимит, укажите нулевое значение.

Если овердрафт уже подключен к кредитной карте Сбербанка, отказаться от услуги можно лишь передав соответствующее заявление в финансово-кредитное учреждение.

Овердрафт позволяет клиентам иметь некий запасной финансовый резерв, который может быть использован при наступлении определенных трудностей. Но помните, эти средства только увеличивают вашу задолженность перед банком, а вернуть их обратно необходимо в очень короткие сроки.

С целью

комфортного получения клиентом дополнительных средств без оформления кредита, предоставления залога или поручительства, Сбербанком разработан овердрафт. Услуга доступна только благонадежным владельцам счетов. Разберем подробней принцип работы банковского механизма, а также его достоинства и недостатки.

Овердрафтом называется превышение лимита финансов на дебетовой или кредитной карте, доступного пользователю в настоящий момент. Услуга представляет собой своеобразную форму мини-кредитования на краткосрочной основе. Она доступна держателям дебетовых или кредитных карт. При этом существуют весомые различия между овердрафтом и классическим способом кредитования.

Подключить услугу овердрафт по карте в Сбербанке проще, чем оформить заем в банковской организации. Основными отличиями кредита и овердрафта являются:

| Условия | Овердрафт | Кредит |

| Доступная сумма | Определяется в зависимости от финансового оборота клиента, его заработной платы | Рассчитывается согласно платежеспособности клиента, цели займа |

| Срок займа | Краткосрочный | Долговременный |

| Способ погашения | При пополнении лицевого счета | Внесение финансов одним из способов, предусмотренных банком |

| Размер взносов | Полная уплата | Частичное погашение |

| Начисляемый процент | Переменный, начисляется исходя из суммы, а также сроков пользования средствами | Фиксированный, указывается перед оформлением кредита |

При овердрафте, клиент получает средства по требованию, тогда как при кредите деньги доступны сразу после его оформления.

Владелец кредитной карточки вправе рассчитывать на предоставление банковской услуги при условии его платежеспособности. Услугу Сбербанк предоставляет также при наличии подтвержденных дополнительных источников получения дохода, действующего дебетового счета или карточного продукта. Денежные поступления на счет финансовой организации выступают в роли гаранта компенсации задолженности.

Некоторые клиенты подвергают сомнению целесообразность пользования услугой овердрафт по кредитке. Поскольку любые средства с этого счета изначально облагаются банковскими процентами.

Пользователь зарплатной карты считается Сбербанком благонадежным клиентом, обладающим ежемесячными поступлениями на счет. Этот фактор гарантирует своевременное погашение долга перед финансовой организацией. По этой причине банк охотно оформляет таким клиентам услугу овердрафт.

При этом максимальный лимит краткосрочного займа рассчитывается согласно размеру среднемесячной зарплаты. Часто он не превышает 50% от поступлений.

Подключить овердрафт в Сбербанке могут физические и юридические лица. Для этого необходимо обладать дебетовой картой или счетом соответственно. Чтобы рассчитать возможный лимит, банк принимает во внимание фактические регулярные начисления средств на эти продукты, а также другие подтвержденные сведения о состоянии платежеспособности просителя.

Юридические лица могут подать заявку на подключение услуги в отделении Сбербанка, а также на официальном сайте финансовой организации.

Физ. лицо сможет подключить овердрафт при наличии паспорта и личной банковской карты. В случае если желаемая сумма превышает возможный лимит, необходимо также представить документы, подтверждающие дополнительные доходы.

Юридическому лицу для получения этой услуги понадобится, кроме заявления и паспорта, предоставить такие сведения:

- Финансовый отчет;

- Правоустанавливающие документы (устав, свидетельство о регистрации, разрешение на вид деятельности);

- Паспортные данные и приказы для всех, имеющих право подписи;

- Заполненную анкету.

К пакету документов будет приложена выписка по счету юр лица, сформированная банковскими работниками. При необходимости, сотрудники Сбербанка запросят дополнительные сведения.

Полезная услуга овердрафт обладает строгими сроками возврата средств по задолженности – не более 1 мес. Процентная ставка составляет 18%, для рублевого краткосрочного займа и 16% — при получении средств в другой валюте. Первоначальные тарифы действуют, если средства были полностью возвращены в оговоренные договором сроки. Иначе процент переплаты будет пересчитан в размере 36% — для рублей и 33% — для займа в иностранной валюте.

В момент поступления

средств на карту клиента, выполняется погашение суммы овердрафта. Если долг был выплачен полностью, отрицательный счет обнуляется, и владелец снова вправе воспользоваться услугой. Срок действия услуги для физического лица составляет 3 года.

На протяжении этого периода клиент может подать заявку об изменении размера лимитной суммы (увеличить либо уменьшить). Кроме того в любой момент можно прекратить действие услуги.

Обязательным условием для получения овердрафта юридическим лицом является отсутствие долговых обязательств, перед бюджетными организациями, а также финансовая стабильность компании.

Максимальный срок действия договора банковской услуги составляет 1 год. При этом размер доступного лимита может корректироваться каждый месяц, поскольку этот показатель зависит от дохода компании за последние 3 мес.

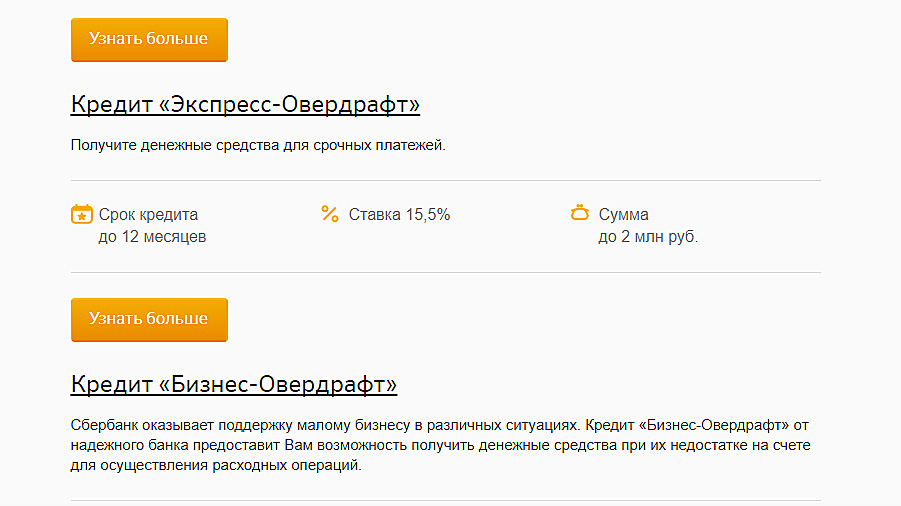

В настоящее время Сбербанк предоставляет юр. лицам такие виды краткосрочного кредитования:

- Экпресс;

- Индивидуальный;

- Бизнес;

- С общим лимитом.

Для определения размера лимита овердрафта банковскому работнику необходимо проанализировать такие параметры, связанные с состоянием клиентом:

- Наличие задолженностей перед финансовой компанией;

- Состояние кредитной истории;

- Платежеспособность просителя;

- Размер поступлений на счет, а также их периодичность.

Наиболее распространенным вариантом является показатель не более 70-90% от постоянного ежемесячного дохода. Лимит для юридических лиц устанавливается в зависимости от надежности компании, а также его дальнейших перспектив. Во внимание также принимается сотрудничество предприятия с финансовой организацией. К примеру, пользуется ли компания банковскими продуктами.

Постоянные клиенты, с положительной репутацией вправе рассчитывать на льготные условия по овердрафту. В среднем пределы услуги составляют 40-50% от дохода компании за последние 3 месяца.

Уточнить размер суммы краткосрочного кредитования можно в личном интернет-кабинете Сбербанка, а также посетив отделение финансовой организации. Кроме того эти сведения прописаны в договоре на обслуживание расчетного или карточного счета.

За услугу овердрафт банковские организации взимают плату. Клиент не сможет пользоваться своим карточным продуктом до тех пор, пока не погасит заемную сумму с процентом. При этом в первую очередь производится списание платы за предоставление сервиса. После этого погашается сумма займа. Если возврат средств не был произведен в оговоренные в договоре сроки, Сбербанк налагает штрафные санкции – увеличение процента в 2 раза. Ставка вырастает с дня просрочки до момента уплаты долга.

При подключении услуги следует также учесть отсутствие льготного периода. Банк взимает проценты с первого дня пользования средствами.

Не все владельцы карточных продуктов считают овердрафт полезной опцией. В некоторых случаях услуга была подключена без осознанности клиентом всех условий ее пользования. По причине неполного понимания действия краткосрочного кредитования могут произойти неприятные ситуации, требующие дополнительных финансовых затрат. По этой причине важно знать, как отключить банковскую опцию.

Каждая услуга финансовой организации разрабатывается согласно возникшему спросу клиентов. Так овердрафт стал незаменимым способом быстрого краткосрочного займа для многих владельцев карточного продукта Сбербанка. С его помощью можно совершить крупную покупку без оформления потребительского кредита. Кроме того наличие подобной услуги избавляет от поиска средств при возникновении срочной нужды в деньгах.

При этом важно разумно пользоваться средствами, предлагаемыми банком, а также помнить о дополнительном комиссионном сборе. В некоторых случаях клиенты попадают в своеобразную овердрафтную зависимость, необдуманно расходуя заемные средства, когда финансовых поступлений едва хватает на уплату долга. Очередная нехватка средств снова провоцирует использование услуги.

Важно учитывать, что в терминалах некоторых финансовых организаций отображаемая сумма доступных на карте средств включает лимит краткосрочного кредита.

Большинство клиентов Сбербанка, пользующиеся картами с овердрафтом, оценивают наличие услуги как дополнительное основание для финансовой уверенности.

- Обратитесь в кредитующее подразделение Сбербанка России. Специалист банка назначит встречу, ознакомит со списком документов, необходимых для получения кредита, и ответит на ваши вопросы.

- На встрече совместно со специалистом Сбербанка заполните анкету на получение кредита и передайте пакет необходимых документов, договоритесь о времени посещения специалистом банка вашего бизнеса.

- После проведения анализа финансово-хозяйственной деятельности вашего бизнеса Сбербанк примет решение о предоставлении кредита.

| Срок кредитования | До 12 месяцев |

| Срок траншей | От 30 до 90 календарных дней |

| Процентная ставка | |

| Валюта кредита | Рубли РФ |

| Сумма кредита | От 100 000 рублей — для сельхозпроизводителей, от 300 000 рублей — для остальных Заемщиков. Максимальная сумма кредита до 17 000 000 рублей |

| Обеспечение | Поручительство физических лиц — основных владельцев бизнеса, а также юридических лиц, взаимосвязанных с Заемщиком |

| Плата за открытие лимита овердрафтного кредита | 1,2% от установленного Лимита овердрафтного кредита, но не менее 8,5 тыс. руб. и не более 60 тыс. руб. |

| Страхование | Не обязательно |

| Неустойка за несвоевременное перечисление платежа в погашение кредита или уплату процентов | 0,1% от суммы просроченной задолженности. Начисляется на сумму просроченного платежа за каждый день просрочки платежа |

1 Данная процентная ставка действует при сроке кредитования 12 мес. Итоговый размер процентных ставок устанавливается индивидуально и зависит от финансового состояния заемщика, срока и суммы кредита. Подробную информацию о кредитных продуктах ПАО Сбербанк для малого бизнеса, условиях кредитования и документах, необходимых для получения кредита, вы можете получить в отделениях банка, обслуживающих юридических лиц и индивидуальных предпринимателей.