Карты это удобное платежное средство, которым сейчас пользуются многие. Определиться с выбором кредита непросто, ведь в этой сфере есть масса привлекательных предложений. Среди заемщиков популярностью пользуется кредитная карта Сбербанка на 50 дней без процентов, это оптимальный вариант, совмещающий приемлемые условия и достойный уровень обслуживания.

Сбербанк имеет наибольшую сеть филиалов по всей России, поэтому заключить договор можно в ближайшем отделении. Карты выдаются на условиях возвратности, срочности и платности. Срок действия пластика с момента его активации составляет 3 года.

Каждому заемщику, исходя от его платежеспособности, открывают определенный кредитный лимит, обычно он в пределах суммы среднего заработка клиента. Спустя время, лимит могут увеличить от 20 до 100%. Клиент также может самостоятельно проявить инициативу и написать заявление на открытие большей суммы кредитной линии. Банк может как одобрить, так и предоставить отказ.

Какие существуют беспроцентные кредитные карты Сбербанка на 50 дней:

| Наименование | Кредитный лимит (в рублях) | Ставка | Комиссия за обслуживание (за год) |

| Master Card (классическая) | До 6 00 000 | От 23,9% до 27,9% | От 0 до 750 рублей |

| Master Card (золотая) | До 6 00 000 | От 23,9% до 27,9% | От 0 до 3000 рублей |

| Премиальная Visa Signature и MasterCard World Black Edition | До 3 000 000 | От 21,9% в год | Фиксировано 4 900 рублей |

| Visa Classic «Аэрофлот» | До 600 000 | От 23,9%* до 27,9% в год | 900 рублей |

| Visa Gold «Аэрофлот» | До 600 000 | От 23,9%* до 27,9% в год | 3500 рублей |

| Signature «Аэрофлот» | От 300 000 до 3 000 000 | 21,9% в год | 13 000 рублей |

| Visa Classic «Подари жизнь» | До 600 000 | От 23,9%* до 27,9% в год | От 0 до 600 000 рублей |

С момента активации счета начинается отчетный период, он составляет 30 дней. По истечении этого времени формируется ежемесячный отчет с подробным указанием расходных операций. Пример, если заемщик активировал карту 1 декабря, то отчетный период (ОП) завершается 31 декабря. Но бывает так, что счет был открыт не вначале, а в середине месяца, к примеру. 15 декабря. то отчет будет сформирован 14 января.

Заемщик может сам подобрать удобное число для завершения ОП, но для этого он высчитать оптимальную дату для активации.

Кредитная карта Сбербанк 50 дней условия пользования таковы, что если заемщик не успевает воспользоваться льготным периодом, то ему необходимо оплатить минимальный платеж 5% от суммы расходов, которые указаны в выписке за отчетный период.

Например, ОП был с 1 до 31 декабря, на этот момент истрачено 5000 рублей, после заемщик снимал еще 3000 рублей, но эта сумма будет включена уже в следующий ОП. Выходит, 5% нужно платить с 5000 рублей.

По заявленным тарифам срок льготного периода составляет 50 дней, опять же исчисляется он исходя от даты активации. Условно он делится на ОП (первые 30 дней) и платежный период – ПП (последующие 20 дней). Если клиент в этот срок успевает погасить часть задолженности за ОП (30 первых дней) то проценты за пользование кредитом не взимаются. Тогда, начиная с начала следующего отчетного периода будет действовать новый льготный период (второй, трети и т.д).

По кредитной карте Сбербанка льготный период 50 дней не будет действовать при операциях снятия наличных. Он распространяется исключительно на безналичные расчеты.

В Сбербанке все кредитные карты даются со льготным периодом на 50 дней проценты колеблются от 21,9% до 27,9%. Разница заключается в условиях использования, наличии всевозможных дополнительных опций и услуг.

Среди положительных моментов стоит отметить:

- есть программы без ежегодной комиссии,

- множество бонусных программ, предполагающих возврат до 10% от стоимости товара,

- удобное мобильное приложение, в котором можно сформировать выписку по счету,

- нет единоразовых комиссий,

- можно увеличить кредитный лимит до максимального предела,

- бесконтактные платежи,

- разрешено сверх лимита вложить собственные средства,

- можно бесплатно пользоваться картой при условии соблюдения льготного периода.

Каждое предложение индивидуально, так классические варианты существенно отличаются от голд и премиум.

Есть и недостатки:

- Требуется самостоятельно рассчитывать льготный период, который еще и не распространяется на операции снятия наличных.

- Есть программы с наличием большой годовой комиссией за обслуживание.

- Большой штраф за просрочку платежа (38% годовых от суммы долга).

Карта будет выгодной если производить регулярные безналичные операции и соблюдать правила акционных программ. В остальных случаях такой пластик будет обычным платежным инструментом.

Для того чтобы в Сбербанке кредитную карту на 50 дней оформить требуется посетить отделение либо подать онлайн-заявку на сайте. Срок рассмотрения анкеты составляет до 2 дней, затем заемщику потребуется уже непосредственно в офисе подписать договор и забрать пластик.

Требования к заемщикам:

- возраст – от 21 до 65 лет,

- гражданство РФ,

- общий стаж работы – минимум 12 месяцев за последние 5 лет, на текущем месте труда нужно быть устроенным от 6 месяцев.

Кредитор может потребовать у клиента справку о доходах или копию трудовой книжки. В остальных случаях оформление карты не отличается от процедуры выдачи кредита.

На практике случаются и отказы, но они могут возникнуть по субъективным причинам. К примеру, агент не пожелал учесть дополнительные, но неофициальные доходы или по контактным номерам не было ответа.

В качестве альтернативы можно обратиться и к конкурентам, среди популярных предложений есть такие:

- Тинькофф (120 дней под 0%) – ставка от 12% годовых, сумма до 300 000 рублей, плата за обслуживание 590 рублей.

- Альфа Банк «100 дней без %» – ставка от 23,99% годовых, сумма до 300 000 рублей, комиссия за обслуживание до 6 990 рублей в год.

Продуктов со льготным периодом у разных банков много, но условия могут иметь подводные камни в виде страховки или дополнительных комиссий. При отправке заявки онлайн, до момента получения карты от нее можно отказаться.

Разберем условия предоставления банковской карты, достоинства и недостатки.

Карта от Сбербанка на 50 дней отличается от других подобных банковских продуктов лишь тем, что она имеет льготный период. Суть льготы заключается в том, что на протяжении указанного срока вы можете погашать заем без оплаты процентов.

Средствами, которые есть на карте, в течение 50 дней можно пользоваться совершенно бесплатно.

- Клиент Сбербанка оформляет карту с льготным периодом на 50 дней.

- В течение 50 дней клиент может погашать заем, и при этом процент на карту начисляться не будут.

- Деньги, которые не были возвращены на карту в этот срок, будут облагаться процентной ставкой (от 23,9% до 27,9% в год).

Использовать карточку клиент финансовой компании может по своему усмотрению – например, расплачиваться в Сбербанк.Онлайн, совершать безналичный расчет или даже снимать деньги с банкомата.

По сути кредитная карта с лимитным сроком – это обычная кредитка, но с усовершенствованными условиями. Последние могут отличаться в зависимости от того, какой тип продукта вы выберите:

- Классическая карта имеет оптимальный набор возможностей. Банк обычно переводит на нее 600 тысяч рублей, которыми вы можете свободно пользоваться.

- Процентная ставка начисляется от 23,9% до 27,9% в год — в зависимости от того, какой суммой вы воспользуетесь.

- Комиссия за снятие средств в банкомате составляет 3%. Карта обслуживается совершенно бесплатно. В банкомате вы можете снять до 50 тысяч рублей, а через кассу – до 150.

- По картам Gold предоставляются дополнительные возможности. Например, в банкомате можно снять уже до 100 тысяч рублей, а через кассу – до 300.

Так же банк предлагает оформить карты Momentum. Условия по ним схожи с классическими, но они не являются именными, а лимит займа минимальный.

Льготный период в 50 дней условно делится на две части:

- Первый период — отчетный, который составляет 30 дней.

- Второй период – платежный, который составляет 20 дней.

Отчетный период начинается с того периода, когда клиент получает карту и активирует ее. Что же до платежного, то он следует сразу за отчетным.

- Если вы совершаете платеж по карте в первый же день отчетного периода, то у вас есть еще 50 дней на то, чтобы пользоваться средствами без процентов.

- Если же в последний – то 20 дней. Расходы, которые были осуществлены в первый день отчетного периода, отразятся в отчете следующего месяца.

Для того, чтобы получить карту, можно обратиться в любое отделение Сбербанка, либо подать заявку в режиме онлайн прямо на сайте.

- Человек обязательно должен быть гражданином РФ.

- Опыт работы должен составлять не менее чем 6 месяцев.

- Возраст должен составлять от 21 до 65 лет.

- У будущего клиента должна быть положительная кредитная история.

- В одной компании клиент должен проработать не менее полугода.

Если вы соответствуете всем этим требованиям, то можно смело подавать заявку.

- Паспортные данные.

- ИНН.

- Если вы хотите кредитный лимит более 100 тысяч рублей, то дополнительно нужно будет предоставить справку о доходах.

- Если же подобную справку предоставить нет возможности, то можно оформить справку по форме банка.

Если Сбербанк одобрит вашу заявку, то обычно приходит SMS оповещение или звонок. Останется только забрать карту в отделении банка.

- Льготный период, равный 50 дням, в течение которого можно пользоваться деньгами и не выплачивать проценты.

- Всегда можно воспользоваться бонусной программой «Спасибо» от Сбербанка.

- Средствами можно воспользоваться в любой момент – не нужно дожидаться одобрения кредитной компании.

- При снятии средств с карты и других транзакциях срабатывает СМС-оповещение.

- Можно подключить автоплатеж на такие услуги, как оплата ЖКХ, интернет, мобильный счет и так далее.

- Безопасность покупок в интернете обеспечивается с помощью технологии 3-D Secure.

- Если не погасить задолженность в лимитный срок, то проценты по займу будут достаточно высокими.

- За снятие наличных через банкомат и кассу взимается комиссия.

Как вы уже, наверное, поняли, кредитная карта – довольно удобный инструмент, однако не стоит забывать о его условиях и о тех документах, которые нужно предоставить для займа.

Если все правильно оформить, то можно без проблем пользоваться заемными деньгами и возвращать их в указанный срок. Если успеть до окончания лимитного периода, то проценты начисляться не будут.

Если задолженность не будет оплачена в течение 50 дней, то банк начнет начислять проценты, размер которых составляет 21,9% и более.

Да, можно. Делается это через раздел «Карты».

По данному типу карты кредитный лимит устанавливается индивидуально для каждого клиента банка.

Это одно из условий банка. Заем предоставляется только тем клиентам, которые являются гражданами Российской Федерации.

Вы можете предоставить справку, оформленную по форме банка.

Кредитки Сбербанка — самые распространенные у россиян кредитные карты. Но все ли потребители знают, как правильно рассчитать беспроцентный период 50 дней?

Беспроцентный период кредитования по карте Сбербанка составляет 50 дней. В течение этого времени клиент пользуется деньгами банка в пределах лимита карты и не платит никаких комиссий.

Но отчетный период по карте — это 30 дней. И тут у владельцев кредитки, если они пользуются картой постоянно, возникают трудности с расчетами. Как же понять, когда внести платеж, чтобы не платить проценты Сбербанку?

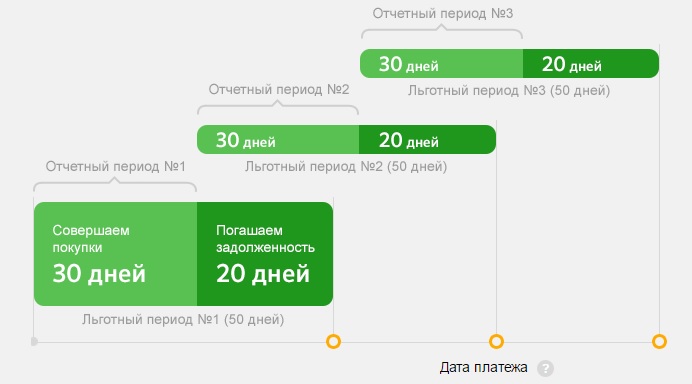

Вам поможет вот такая схема с отчетным и льготным периодами:

Как отличить отчетный период от льготного по кредитной карте 50 дней

При оформлении кредитной карты, клиент получает информацию о ежемесячной дате отчетного периода. В определенный день каждого месяца банк формирует отчет о всех покупках и платежах владельца кредитки.

Льготный период без процентов — это 50 дней по кредитной карте. То есть 20 дней банк вам дает дополнительно, чтобы вы погасили задолженность без переплаты.

Например, ваш день формирования отчета — 5 число. Если месяц состоит из 30 дней, то вам нужно внести деньги до 25 числа. Если в месяце был 31 день, то вам необходимо успеть оплатить кредит до 24-го.

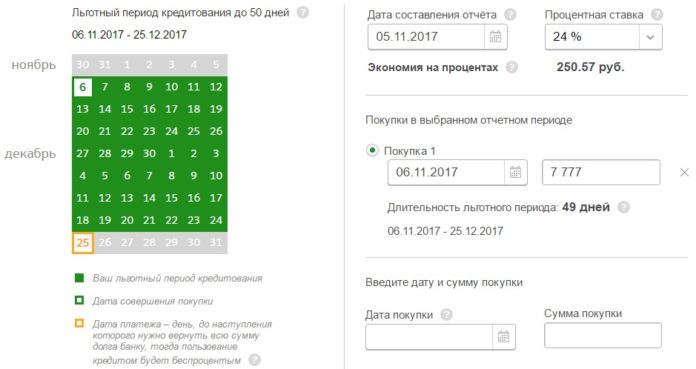

При этом нужно запомнить, что отчетный период всегда начинается с 5 числа (это число индивидуально и указывается в договоре), а не с момента первой покупки. Если вы заплатите кредиткой за товар 6 ноября, то льготный период для вас продлится 49 дней — до 25 декабря. Если же списание средств с карты произойдет 5 декабря, то беспроцентный период будет равен минимальным 20 дням.

На сайте Сбербанка есть удобный интерактивный календарь, который поможет вам вычислить льготный период на каждый месяц:

- Кредитные карты Visa >

Требования к клиентам:

1. 21-65 лет;

2. официальный доход (владельцам зарплатных карт Сбербанка не нужно предъявлять справку о доходах);

3. трудовой стаж от года.

Оформление кредитной карты Сбербанка проходит так же, как и оформление потребительского кредита. Если у вас хорошая кредитная история и есть официальная работа, то проблем не возникнет.

Плюсы:

1. отделения Сбербанка есть везде;

2. хороший лимит по кредиту (до 600 000 рублей);

3. бесплатное обслуживание и смс-информирование (в большинстве предложений);

4. бонусы «Спасибо»;

5. возможность выдачи карты пенсионерам.

Минусы:

1. небольшие бонусы (в большинстве предложений);

2. комиссия за выдачу наличных;

3. проценты от 23,9% до 27,9% годовых, если вы не успели отдать долг в льготный период;

4. нельзя без комиссии снять свои средства, которые вы внесли свыше лимита.

О сбербанковских кредитных продуктах пользователи отзываются в большинстве своем положительно и даже рекомендуют их читателям. Это страничка на сайте «Отзовик», где собраны посты про кредитки Сбербанка:

Многие пишут, что кредитки с беспроцентным периодом — это реальные палочки выручалочки, которые обходятся дешевле кредитов и значительно дешевле займов в МФО.

Конечно, главный минус кредитных карт — это драконовская комиссия за снятие наличных — 3% от суммы, но не менее 390 рублей. То есть, если вы вышли из дома без денег на дорогу, то чтобы получить стольник, вам нужно будет отдать 390 дополнительно!

Но при умелом использовании кредитки Сбербанка действительно помогают: