По картам Сбербанка с кредитным лимитом действует льготный период 50 дней. Его часто путают с отчетным периодом, который длится всего 30 дней. Чтобы правильно пользоваться кредиткой, избежать начисления процентов, нужно отличать эти понятия и знать их особенности. Как работает беспроцентный период и что такое дата отчета по кредитной карте Сбербанка, разберем ниже.

Льготный срок пользования кредитным лимитом еще называют грейс-периодом. Его длительность зависит от банка-эмитента, выпускающего карту. В Сбербанке по всем кредиткам он составляет 50 дней с момента первой безналичной покупки по карточке. Это условие прописано в кредитном договоре и памятке заемщика, которые клиент получает при оформлении пластика.

Отчетный период начинается не с расходной операции, а с момента получения карты на руки. Если человек получил кредитку 10 ноября, датой начала отчета будет 10 число каждого месяца. Чтобы рассчитать отчетный период по карточке, нужно к 10 числу прибавить еще 30 дней. А для расчета конца льготного периода к полученной дате нужно добавить еще 20 дней.

Начало отчетного периода в разных банках может быть привязано к дате активации карточки, к первому платежа по ней или выдаче на руки. В Сбербанке всегда за основу берется момент получения клиентом кредитки в отделении банка. Как узнать срок начала отчетного периода по вашей карте?

При использовании льготного периода следует учитывать отчетный срок. Важно уложиться в определенное время, иначе банк начислит проценты за потраченные с карты средства. Что это дает клиенту? Если вы используете грейс-период, можно вовсе не платить процент по кредитной карте, вовремя пополняя ее счет на остаток задолженности.

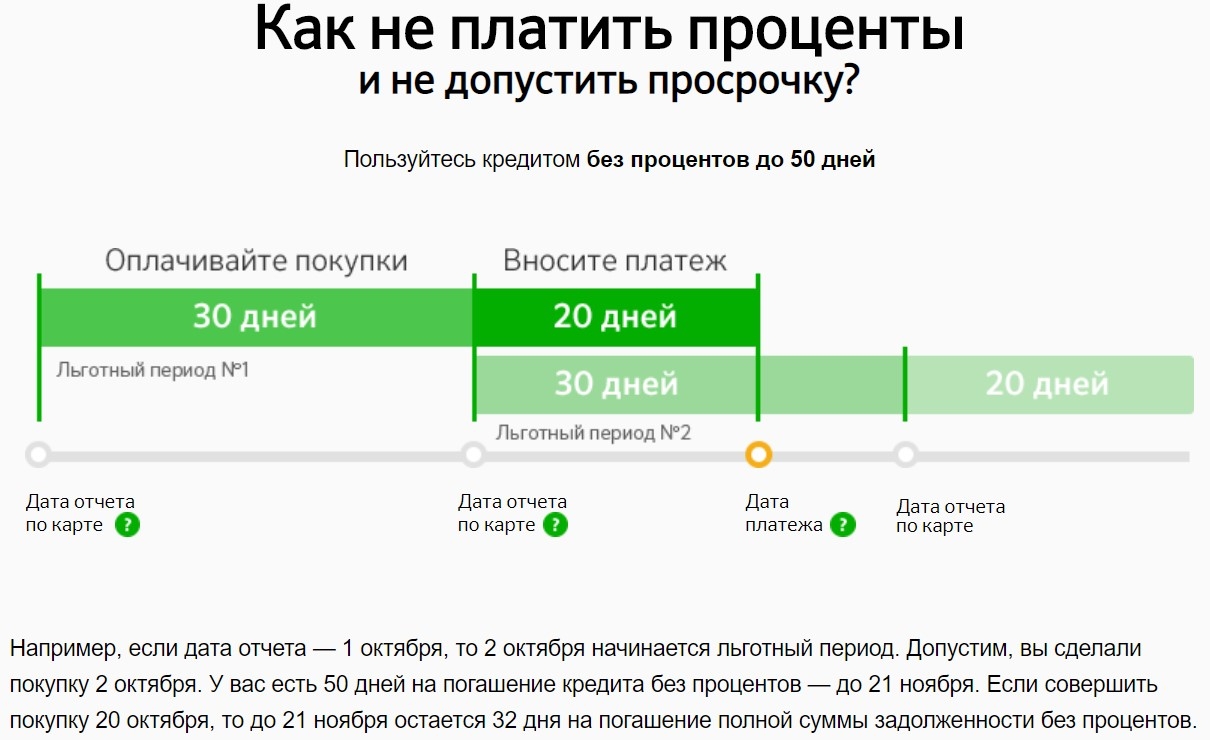

Как самостоятельно рассчитать дату окончания беспроцентного периода? Грейс состоит из двух сроков:

- 30-31 день, когда банк формирует отчетность по использованию счета кредитной карты, учитываются безналичные операции, совершенные в это время;

Важно! При снятии денег в банкомате льготный период автоматически аннулируется, а на весь остаток задолженности будут начислены проценты.

- 20 дней до окончания льготного периода, если вернуть средства на карту до этого срока, банк не возьмет с ее держателя процент.

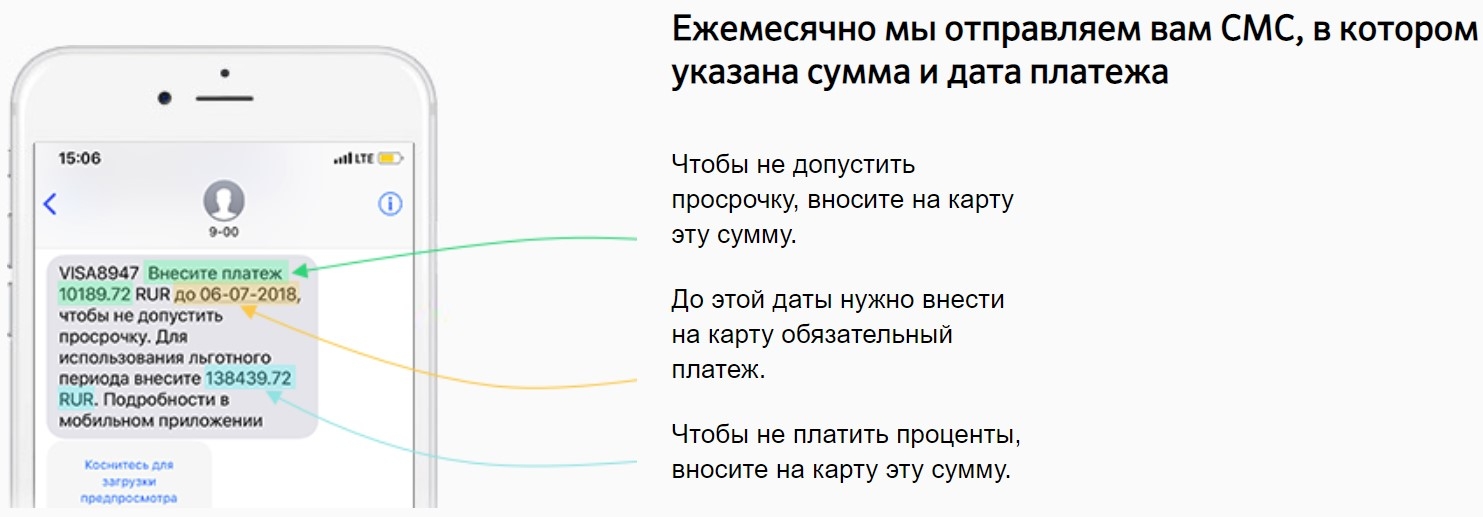

Держателям кредитных карт рекомендуется в первую очередь оплачивать важные счета, а затем совершать остальные траты с кредитки. Это поможет контролировать расходы и не попасть под начисление процентов по тарифу банка. Если клиент неправильно рассчитает льготный период, не внесет деньги на карту вовремя, ему насчитаются пени, возникнет просрочка. Для лучшего понимания рассмотрим пример пользования кредитной картой.

- Карточка получена на руки 10 ноября. С этого момента начинается отчетный период.

- 30 ноября клиент впервые расплатился кредиткой в магазине на 10 тысяч рублей. Его покупки попали в первый отчетный период, и 10 декабря банк сформирует отчет, согласно которому надлежит вернуть долг до 31 декабря (10 ноября + 30 дней до 10 декабря + 20 дней). Если он полностью погасит кредитку в этот срок, проценты за использованные средства не будут начислены.

- Если владелец карточки не успеет вернуть всю сумму в срок, кредитор насчитает годовой процент в соответствии с условиями договора. Что это значит? На кредитку придется положить минимальный ежемесячный платеж до 31 декабря. Он составляет 5% от остатка задолженности и проценты.

Обратите внимание! Если делать покупки сразу после начала отчетного периода, беспроцентный срок пользования картой будет больше.

Сбербанк не позволяет делать переводы с кредитки на расчетные счета и карты других банков. Есть ряд исключений, например, с нее можно перевести деньги за мобильную связь, купить товары в интернет-магазине и совершать некоторые другие платежи. Однако большинство онлайн-операций держателям кредитных карт все же недоступны.

Держать собственные средства на кредитке не рекомендуется. Если при безналичных операциях процент не будет начисляться, то за снятие денег в банкомате все равно придется заплатить комиссию, которая составляет 3% от суммы, но не меньше 390 рублей.

Чтобы узнать отчетный период кредитной карты Сбербанка, нужно разобраться в особенностях льготного периода. Льготный период – одно из главных достоинств современных кредиток. Большинство клиентов пользуются кредитными карточками именно за счет того, что есть период, на протяжении которого можно пользоваться банковскими деньгами бесплатно. Сбербанк в этом контексте не является исключением.

В этом учреждении льготный срок равен 50 дням. Количество дней высчитывается примерно таким образом:

- 30 дней – отчетный период;

- 20 дней – время на погашение задолженности по карте.

Изначально необходимо понять, что собой представляет отчетный период. Данный термин означает время, на протяжении которого можно пользоваться заемными деньгами. Любые покупки сопровождаются начислением процентов. А уже во время платежного периода нужно будет оплатить задолженность.

Оформляя договор при получении кредитки с установленным лимитом, вы узнаете о беспроцентном сроке. Данную информацию сообщает сотрудник кредитно-финансовой организации. Его максимальная продолжительность равна 50 дней. Этот срок разбивается на два отрезка, как это было показано выше.

Рассмотрим отдельный пример. Если вы получили кредитку 10 числа, то именно эта дата становится отчетной. Так что, начиная с нее, будут отсчитываться 30 дней и дополнительные 20 дней для погашения долга.

В данном случае расчет грейс-периода осуществляется следующим образом:

- Если вы совершили покупку 9 числа, то отчетный период составит только один день;

- Если – 10-го, то сразу 30 дней,

- Если – 11-го, то 29 дней и так далее.

Далеко не факт, что вы получите все 50 дней на погашение задолженности без начисления процентов. Считается, что лучше всего покупать товары или оплачивать услуги в отчетную дату или приближенные к ней дни (в приведенном примере – 11 либо 12 числа). А вот при оплате товаров 7 числа, у вас будут только 33 дня на беспроцентное погашение.

Актуальные способы для тех, кто хочет узнать дату начала отчетного периода по карте Сбербанка:

Получение информации об отчетном периоде – это настоящая необходимость для владельца кредитной карточки. Вы сможете контролировать расходы, избегать переплаты и тем самым экономить свои деньги.

В условиях большого разнообразия банковских учреждений и массовости однотипных предложений важно уметь разбираться в правдивости рекламных ходов. Каждый банк предлагает по несколько вариантов кредиток, и многие из них, судя по заявлениям корпоративных маркетологов, беспроцентны, если клиент погашает задолженность в срок. Тогда какая выгода у банка? Стоит копнуть глубже, и становится понятно, что рекламируемый долгий льготный этап включает в себя две составляющие – отчетный и платежный период по кредитной карте. Что они собой представляют – предстоит разобраться.

Отчетная пора по кредитной карте – это срок, выставленный банком для составления списка расходов, выплатить стоимость которых надо будет по истечении платежного срока. По сути, это начало льготной поры, точка отсчета финансовых операций по кредитке, и отнестись пренебрежительно к этому моменту нельзя.

Начало отчетного этапа нестандартно, оно устанавливается по решению банковской администрации и может разниться в различных учреждениях. Как правило, выбирается один из этих вариантов:

- День совершения первой покупки;

- День оформления пластика;

- Дата активации счета;

- Дата совершения первого платежа и т.д.

Оптимально еще при получении пластика выяснить у сотрудника банка точку отсчета льготной поры, чтобы в дальнейшем иметь возможность точно высчитывать расстояние по временной шкале до первого платежа без процентов.

Банки самостоятельно определяют размер отчетного времени, но в большинстве случаев он составляет длину стандартного месяца, 30-31 день (у Сбербанка, например, 30 дней). Спустя этот отрезок времени банком в автоматическом порядке составляется та самая отчетность, которая и определила название промежутка. В документах фиксируется размер долга и дата его беспроцентной оплаты.

То есть, отчетный период – это временной отрезок, на протяжении которого можно совершать покупки кредитной картой и оплачивать услуги за счет заемных средств банка. Первый отчетный этап после получения карточки – совершенно беззаботен, а вот на часть дальнейших накладываются следующие за отчетными платежные промежутки.

Платежный период – это следующий впритык за отчетным отрезок времени, на протяжении которого желательно погасить всю сумму долга по кредитной карте, зафиксированную по окончании последнего. Если полная компенсация кредитных денег невозможна, клиент может внести ту минимальную сумму платежа, которая указана в договоре с банком и засчитается как выполнение договорных обязательств.

При стандартной длине льготной поры по кредитной карте в 50-55 дней и отчетном периоде длиной в 30 дней, последние 20-25 дней отведены именно на полное или частичное погашение долга за траты в первый месяц. При неполном погашении суммы задолженности на оставшиеся заемные средства будет начислен процент. У кредиток он, как правило, немаленький, от 25% и выше.

В тот же день, когда начинается платежный этап, начинается и следующая отчетная пора. То есть траты за этот день и последующие оплатить надо будет через месяц после данной даты.

В теории подобный достаточно легкий вопрос может показаться запутанным и неочевидным, хотя ничего сложного в понимании сроков оплаты долгов нет. Отлично показана очередность периодов на схеме Сбербанка.

Понимать, что собой представляет срок льготного кредитования, важно для каждого пользователя заемных средств. Только четкое понимание рамок беспроцентного возмещения взятых взаймы у банка денег делает использование пластика выгодной для клиента, физического лица. Если знать отчетный и платежный период, можно выгодно и без ущерба семейному бюджету использовать банковские деньги с кредитной карты в своих целях, возмещая их без дополнительных комиссий.