Распространение пластиковых карт среди российских граждан бьет новые рекорды. За прошедшее десятилетие их количество увеличилось в 2,7 раз и составляет более 271 млн единиц. Это почти в два раза больше численности населения страны. А значит каждый россиянин в среднем использует 1-2 карты.

Основная разница между дебетовой (расчетной, платежной) и кредитной картой заключается в том, что по первой карте нельзя получить кредит, а по второй можно. С этим связаны и другие особенности этих банковских инструментов:

- По расчетному пластику нет ограничений по сумме средств на счету, по кредитке устанавливается кредитный лимит.

- Вносить деньги на дебетовую карточку можно по усмотрению клиента, кредитная карта предусматривает ежемесячные платежи для погашения выданного займа.

- На счету ДК хранятся личные средства клиента, на кредитке – деньги банка.

- Выгоды платежной карты характеризуют такие понятия, как размер начисляемого процента на остаток средств, неснижаемый остаток. Преимущества КК определяются длительностью беспроцентного периода, кредитной ставкой, комиссиями по неторговым операциям.

- Банковская дебетовая карта от кредитной отличается своим предназначением. ДК – это электронный кошелек для хранения денег и проведения текущих операций. Кредитный носитель разработан для безналичной оплаты покупок.

- Держатель дебетового пластика может распоряжаться своими деньгами практически без ограничений, для пользователя КК устанавливаются запреты на некоторые операции, например, на перевод денег на другие карты клиента.

- Обслуживание ДК обходится дешевле – в 2-3 раза ниже годовая комиссия, снятие наличных без процентов. Получение кредитных средств предусматривает высокие комиссионные, операция не попадает под условия грейс-периода.

В целом для банка более выгодны кредитные карты из-за высоких комиссий.

Часто люди, имеющие в кошельке несколько банковских карточек, забывают какая из них дебетовая, а какая кредитная. А иногда не знают с самого начала. В такой ситуации они могут столкнуться с неприятными сюрпризами – появлением долга, списанием больших комиссий.

Кредитная ставка по КК высока, при несвоевременном погашении предусмотрены значительные штрафные санкции. Поэтому долг может вырасти как на дрожжах. А клиент вносится в черный список неплательщиков в бюро кредитных историй и не сможет кредитоваться на хороших условиях в других банках.

Особенно обидно бывает при путанице карт и внесении наличных денег на кредитку, вместо ДК. Клиент теряет возможность свободно распоряжаться личными средствами, так как кредитные карты имеют множество ограничений. При снятии денег сумма значительно уменьшится. В то же время граждане, обладающие хорошими знаниями о выпускаемых картах, могут не только оптимизировать свои расходы, но и получать дополнительные дивиденды.

Интересная информация! Вместо того, чтобы тратить заработок на текущие нужды, его можно разместить на вклад или дебетовую карту с начислением процентов. Для текущих расходов использовать КК с беспроцентным периодом. Длительность грейс-периода позволяет закрыть долг со следующей зарплаты без уплаты процентов. Затем опять использовать кредитку.

Таким образом, без изменения суммы основных доходов можно получить дополнительные проценты от вклада. Есть и другие способы экономии средств. Например, оформить несколько кредиток, для того чтобы не превышать срок грейс-периода.

Но для таких экспериментов важно не только уметь отличить кредитную карту от дебетовой, но и знать нюансы обслуживания карт:

- правила расчета длительности грейс-периода;

- наличие возможности перечислять средства с одной КК на другую;

- сроки переводов и т. п.

Если вы не склонны к скрупулезному просчету своих действий, лучше не рисковать. Ведь малейшая ошибка чревата серьезными тратами.

Внешне отличить банковскую кредитную карту от дебетовой практически невозможно. Оба инструмента на лицевой стороне содержат:

- логотип платежной системы;

- 16 или 18-значный номер карты;

- срок действия;

- имя и фамилию держателя карты, написанные латиницей.

В редких случаях на пластике размещается надписи – Debet или Kredit, позволяющие идентифицировать продукт. Но большинство банков этого не делает с целью скрыть информацию от третьих лиц.

Предлагаем несколько верных способов отличить кредитную карту от дебетовой:

- Прочитать, наконец, договор с банком. Поверьте, это никогда не поздно сделать. Можно узнать массу полезной информации, включая вид полученной карты.

- Позвонить на горячую линию. После идентификации клиента, сотрудники службы поддержки ответят на интересующие вопросы.

- Посмотреть информацию о карте в личном кабинете. Наличие задолженности, кредитный лимит, размер ежемесячного платежа однозначно укажут кредитный инструмент.

- КК, как правило, именные. Отсутствие имени и фамилии на платежном носителе свидетельствует, что карта расчетная.

Знание отличий кредитной карты от дебетовой позволяет более осознано подходить к выбору платежного инструмента. Ведь однозначного ответа на вопрос, какой пластик лучше, не существует. Поэтому все крупные банки формируют линейку пластиковых карт, включая оба вида продуктов.

Дебетовые карточки – удобный способ хранения денег и оплаты товаров и услуг, если дополнительные средства не нужны. Они позволяют контролировать свои расходы и избегать рисков влезть в крупные долги. Кредитные карты – хороший вариант для тех, кто не хочет ждать поступления денег, а желает сразу воплотить свою мечту.

Расчетные карточки и кредитки предлагает любой банк, работающий с населением. Выбрать лучшее предложение не очень легко. В нашем обзоре мы подбирали продукты, которые просто оформить и удобно пользоваться. Также учитывалась активность банка в продвижении услуг.

Основным поставщиком пластиковых карт на розничном рынке является Сбербанк. Финансовый институт предлагает продукты для разных целей, позволяющих удовлетворить любые запросы клиентов. Предложения пластика поступают клиентам кредитного учреждения как в качестве персональных предложений, так и в нагрузку к другим услугам – потребительским кредитам, вкладам и т. п.

Среди дебетовых и кредитных инструментов можно найти предложения:

Банк ВТБ предлагает физическим лицам Мультикарты, сочетающие в себе признаки дебетовых и кредитных карт на следующих условиях:

- кэшбек – до 10%;

- льготный период кредитования до 50 дней;

- начисление процентов на остаток собственных средств до 5%;

- бесплатное обслуживание;

- бесплатные переводы и снятие наличных.

Зарплатные клиенты могут заказать пластик через личный кабинет.

Первый в России безофисный банк осуществляет доставку карт прямо на дом. Невысокая процентная ставка по кредиткам (от 15% годовых) сочетается со льготным периодом заимствования (55 дней). До 30% покупки возвращается балами. Без комиссии можно погашать любые кредиты, что делает предложение особенно заманчивым для тех, кто используют различные схемы экономии денег на пластике.

Наряду с обычными для банка способами, распространение карточек МТС.Деньги осуществляется в салонах связи Мобильных Телесистем. С помощью мобильного приложения МТС.Деньги оплачивать покупки и услуги можно с разных карт и электронных кошельков. Бесплатное обслуживание, начисление процентов на остаток, сочетание преимуществ дебетовых и кредитных инструментов – лишь небольшой перечень достоинств карт от МТС.

| Банк | % | Заявка |

| Альфа-банк кредитная карта | 0% на 60 дней Лимит до 700000 + Кэшбэк до 10% |

Заявка |

| Открытие кредитная карта | 0% на 55 дней Лимит до 500000 руб. + Кэшбек 11% |

Заявка |

| Связной: карта рассрочки Совесть карта рассрочки |

От 10% годовых Лимит до 300000 руб. + Рассрочка до 10 месяцев |

Заявка |

| Хоум Кредит: карта рассрочки Свобода карта рассрочки | От 12% годовых Лимит до 300000 руб. + Безпроцентная рассрочка на 51 день |

Заявка |

Вы хотели бы узнать, как можно отличить по внешнему виду дебетовую карту от кредитной? Сегодня мы постараемся ответить на этот вопрос, а также рассказать вам о том, как выглядит стандартная кредитная карта с набором банковских реквизитов для оплаты покупок и инициации в системе.

Итак, если вы задались вопросом о том, что именно можно увидеть на пластиковом носителе от банка, то нужно разделять лицевую и оборотную его стороны. Давайте рассмотрим более подробно, что на них указано.

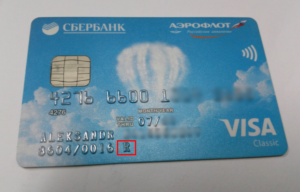

- В верхнем левом углу указан банк, который выпустил данную карточку. Если она партнерская, т.е. выпуск происходил в партнерстве с какой-либо компанией, например МТС или РЖД для накопления специальных баллов, то значок данной организации будет виден в правом верхнем углу;

- Далее идет защитный чип в виде блестящего квадрата;

- Ниже расположена длинная цифровая последовательно, обычно она состоит из 16 цифр, разделенных по 4 пробелами. Это номер карты, он нужен для совершения различных переводов и платежей;

- Далее указывается срок действия этого пластика в виде четырёх цифр через косую черту. Например: 0517 – данная запись означает, что пользоваться карточкой можно до конца мая 2017 года, затем нужно обращаться в банковскую организацию за перевыпуском;

- Ниже печатается ФИО владельца латинскими буквами, но если это Маэстро или Моментум, тогда имя может и не указываться;

- Магнитная полоса;

- Белое поле для подписи владельца;

- Код безопасности из 3-ех цифр для совершения покупок через Сеть;

- Иногда бывает напечатана контактная информация для связи с банком, а именно – телефон его службы поддержки.

Такие данные являются стандартными для любого карточного продукта, и к сожалению, чисто внешне отличить дебетовый вариант от кредитного нельзя. В некоторых случаях на лицевой стороне есть надпись Credit, но это бывает крайне редко.

Дело в том, что они предназначены для разных целей: расчетные – для использования собственных средств, для снятия наличных, совершения платежей и т.д., кредитные – для получения возможности использования заёмными средствами от банка.

И если вы совершите покупку по кредитке, то вам ежемесячно нужно будет платить за это проценты, а если снимите с неё наличные, то вы дополнительно заплатите немаленькую комиссию за такую услугу. За переводы также будет начислена комиссия.

Иными словами, основное отличие дебетовой карты от кредитной – это их предназначение. Дебетовые предназначены для получения и хранения денег, получения заработной платы, пенсии, пособий, различных выплат и т.д. Кредитки же нужны для того, чтобы потратить заемные средства в том случае, если ваших сбережений не хватает, а купить что-то надо срочно.

Примечательно, что при всем при этом кредитная карточка является более универсальным продуктом, т.к. некоторые банки разрешают хранить на ней собственные средства, и даже платят за это неплохой доход. Если же у вас есть зарплатная карточка, то её тоже можно сделать универсальной, и подключить к ней опцию овердрафта.

Что делать в том случае, если у вас много карт,и вы забыли, кто из них к какому типу принадлежит? Здесь есть несколько вариантов:

- Найди договор, который вы подписывали при оформлении, и прочесть эту информацию там;

- Позвонить по телефону горячей линии банка, зачитать номер с лицевой стороны, сказать свои ФИО и кодовое слово для получения информации;

Подытожим вышесказанное: к сожалению, самостоятельно на внешний вид в 90% случаев нельзя определить – кредитная или дебетовая карта оказалась у вас в руках, а потому стоит прибегнуть к помощи банковских работников.

Существует два типа банковских пластиковых карт – дебетовые и кредитные. Вкратце, главное их отличие в том, что на дебетовой карте находятся Ваши деньги, а на кредитной карте лежат деньги Банка.

Далее рассмотрим, как отличить кредитную карту от дебетовой по внешнему виду (на примере Сбербанка), и более подробно разберём чем же отличаются эти банковские продукты.

На такой карте, как уже было отмечено выше, хранятся Ваши личные денежные средства. Дебетовая карта может быть оформлена онлайн , или непосредственно в отделении одного из банков. Кроме того, дебетовые карты, могут быть получены от работодателя, который выдаёт их для перечисления заработной платы своим сотрудникам (зарплатная карта).

В любом случае, независимо от способа получения (в банке, онлайн, по месту работы и так далее), все денежные средства, находящиеся на счете дебетовой карты, могут быть использованы без серьёзных ограничений и комиссий (в пределах своего банка), так как это личные деньги держателя.

Её можно свободно использовать как для зачисления собственных средств (в том числе получать на неё пенсию, стипендию, пособия и прочие социальные выплаты), так и для оплаты товаров и услуг (включая покупки через Интернет), снимать и переводить деньги. При этом всегда можно контролировать свои расходы в реальном времени, подключив опцию СМС-информирования (например, Мобильный банк ), или отслеживать и управлять денежными средствами через мобильное приложение или Интернет.

На карте находятся деньги, принадлежащие банку и предоставляемые вам на определённых условиях. Этими деньгами вы можете оплачивать покупки и услуги (включая, сделанные в Интернете), снимать наличные в банкоматах ( с комиссией ), но потом эти деньги в любом случае придётся вернуть банку, дополнительно включая проценты (зависит от условий по кредиту).

Кредитная карта – это прежде всего выгодный инструмент для покупок по безналичному расчету. Снятие наличных в этом случае обходится довольно дорого, а переводы между счетами вообще невозможны.

Внешне все банковские карты очень похожи. На лицевой стороне, как правило, представлены: логотип платёжной системы (VISA, МИР, Mastercard, UnionPay, JCB и др.), фамилия и имя владельца, номер и срок действия пластика. Также, зачастую на карте указывается и её тип (дебетовая или кредитная), хотя эти обозначения и не всегда очевидны.

Далее рассмотрим возможные обозначения пластиковых карт на примере Сбербанка.

Сбербанк может указывать на своих пластиковых картах дополнительные сведения о валюте счёта и типе карты (специальный кодовый символ в четвёртой строке лицевой стороны).

- Валюта счёта – R – рубли, D – доллары, Е – евро (дебетовые карты);

- Зарплатная карта – Z (дебетовая);

- С – это кредитная карта.

То есть, к примеру, буква R на карте Сбербанка означает, что это рублёвая дебетовая карта.

Главное помнить: дебетовая – Ваши деньги, кредитная – деньги банка (плюс комиссии и прочие расходы с этим связанные). Впрочем, всё зависит от того, как именно планируется использовать карту, и от условий, на которых она предлагается банком.