Программы рефинансирования стали чрезвычайно популярны. Они позволяют снизить текущую ставку по имеющимся займам, а значит не переплачивать проценты по долгам. Банки готовы кредитовать под закрытие разных типов ссуды – автокредита, ипотеки, потребительского займа, кредитной карты. Возможно ли рефинансирование кредитки Сбербанка и на каких условиях, разберем в этой статье.

Собственные кредитные карты Сбербанк не рефинансирует. Их владельцам придется обращаться за перекредитованием в другие финансовые организации. Рассмотрим наиболее выгодные предложения от крупных российских банков.

ВТБ рефинансирует не только кредитные карты, но и другие займы физических лиц, объединив их в один. Ставка по программе рефинансирования начинается от 7,9% годовых, минимальное значение действительно для владельцев Мультикарты. При получении ссуды на сумму до 499 999 рублей будет установлен тариф 11,7%, свыше 500 тысяч – 10,9%. Учитывая, что ставка по кредитной карте редко бывает меньше 20-25% годовых, предложение ВТБ действительно поможет сэкономить на переплате.

Залога и поручительства ВТБ не потребует, а перекредитовать можно до 6 разных ссуд, в том числе и кредитку Сбербанка. Перечисление на погашение старого долга производится бесплатно, без комиссии. Зарплатные клиенты и сотрудники организаций-партнеров могут оформить ссуду на 7 лет, все остальные заемщики – на 5 лет. Максимальный размер кредита – 5 млн. рублей.

Альфа-Банк может рефинансировать не более 5 займов и кредитных карт. Ставка начинается от 11,9%. Она рассчитывается индивидуально, но не зависит от оформления страховки. Заемщикам может быть доступна сумма до 3 млн. рублей. Срок кредитования ограничен 7 годами.

Стоит отметить, что процент в Альфа-Банке во многом зависит от суммы нового кредита. Например, если вы берете от 50 до 250 тысяч рублей, банк обещает установить от 13,99% до 17,99%, от 250 до 700 тысяч рублей – 12,99% — 16,99%, от 700 тысяч рублей – 10,99% — 15,99%.

Важно! Ставка в данной кредитной организации выше, чем в других банках, сюда есть смысл обращаться только в том случае, если ваша кредитка имеет более 23-25% годовых.

Еще один банк, готовый рефинансировать кредитные карты Сбербанка – Россельхозбанк. Максимально можно закрыть только 3 займа физического лица. Сумма рефинансирования может достигать 750 тысяч рублей, зарплатные клиенты вправе подавать заявки на 1,5 млн. рублей, но кредитные карты на такие суммы обычно не выпускаются. Срок выплаты – до 7 лет. Ставка – от 10% до 11,5%. Отказ от страхования повышает процент сразу на 4,5 пункта.

Обеспечения (залога или поручителя) при рефинансировании кредитной карты в Россельхозбанке не потребуется. Заемщикам предоставляется выбор, какими платежами они будут гасить кредит – аннуитетными или дифференцированными. Последний вариант более выгоден, потому как переплата будет меньше. Допускается привлечение созаемщика для расчета большей суммы кредита.

Наиболее распространенные требования к рефинансируемым картам:

- кредитка открыта более года назад;

- оставшийся срок действия не менее 3 месяцев;

- счет открыт в рублях;

- погашение производится своевременно на протяжении всего срока пользования картой;

- отсутствует текущая просрочка, реструктуризация (отсрочка выплаты основного долга).

Проблемные займы, по которым регулярно возникают просроченные платежи, ни один банк не пожелает взять в свой кредитный портфель. В этом случае лучше попытаться получить обычный потребительский кредит в более лояльном банке, например Тинькофф или Хоум Кредит. Обязательно сверьте новую ставку и убедитесь в выгодности рефинансирования.

Пакет документов для рефинансирования кредитной задолженности аналогичен обычному получению займа. Клиент должен предоставить определенный пакет бумаг.

- Паспорт.

- Справку о размере зарплаты. Можно воспользоваться формой 2-НДФЛ или образцом банка. Обычно кредиторы требуют предоставления информации о доходе за последние полгода.

- Подтверждение другого вида дохода физического лица: налоговая декларация, контракты на аренду недвижимости, договора ГПХ и пр. Пенсионеры могут заказать справку о размере пенсии, студенты – о стипендии.

- Копию трудовой книжки, заверенную работодателем на каждой странице. Обязательно должна стоять отметка о том, что сотрудник работает в данной организации на текущий момент.

- Документы о семейном положении и прочие бумаги по требованию банка.

Банк имеет право запросить на проверку любые другие документы будущего заемщика.

Отдельным пунктом следует выделить бумаги по кредитной карте, которую планируется рефинансировать. Обычно владельцы пластика не хранят договоры на банковское обслуживание, поэтому новый кредитор попросит предоставить справку. В ней должна содержаться информация о размере задолженности на данный момент, процентной ставке, сроке действия карточки, отсутствии просроченных платежей, качестве погашения.

Рефинансирование кредитной карты во многих банках происходит по одному сценарию. В первую очередь нужно выбрать нового кредитора, готового предоставить выгодную процентную ставку. Она должна быть ниже текущего процента, тогда рефинансирование имеет смысл. Как перекредитовать кредитную карту Сбербанка?

- Узнайте условия получения кредита на рефинансирование в другом банке и соберите все необходимые для этого документы.

- Подайте анкету на получение ссуды и дождитесь ответа по ней.

- Получите одобренную вам денежную сумму и перечислите ее на погашение счета кредитки Сбербанка.

- После перевода нужно подождать несколько дней и посетить отделение Сбербанка. Важным условием для выполнения обязательств перед банком является закрытие счета кредитной карты. Напишите заявление и через 45 дней получите справку о полном погашении задолженности по кредитке.

Рефинансировать кредитную карту Сбербанка готовы многие финансовые организации, ведь на данный момент спрос на подобные займы чрезвычайно велик. Следует внимательно отнестись к выбору кредитора, потому как повторно перейти в другой банк вряд ли получится. Результатом перекредитования в другом банке должно стать снижение процентной ставки и уменьшение ежемесячного платежа.

Кредитки успешно вошли в жизнь простых граждан, подвинув тем самым дебетовые карты. Держатели пластиковых кошельков, не задумываясь, расходуют банковские деньги, а когда обязательный платёж превышает их доход, то оказываются не в состоянии оплатить долг. Тогда следует обратиться в Сбербанк для рефинансирования кредитной карты. Эта процедура позволит погасить одним займом сразу несколько кредитов.

Перекредитоваться заёмщик может практически всегда, особенно, если речь идёт о долгах перед банком. Условия по кредитным картам отличаются от обычных потребительских продуктов или программы рефинансирования. Проценты здесь ниже, нежели у кредиток, но отсутствует льготный период. Именно из-за него физические лица чаще всего отдают предпочтение кредиткам, нежели потребительским займам, а также переиспользованию заёмных средств.

Банки предлагают воспользоваться программой лояльности по перекредитованию пластиковых продуктов, если долг стал слишком большим и неподъёмным для заёмщика. Такое коммерческое предложение позволяет погасить до 4-х задолженностей, имеющихся в других финансовых учреждениях.

Услуга рефинансирования от Сбербанка не распространяется на реструктуризацию собственных кредитных карт. В таком случае, можно воспользоваться простым потребительским кредитным договором для погашения долга по пластику в этом финансовом учреждении или воспользоваться услугами других банков.

Программа рефинансирования рассчитана на пересмотр условий для потребительских и автомобильных займов, взятых клиентами в Сбербанке, или помогает переоформить продукты других банков:

- потребительский займ;

- кредитки;

- дебетовые карты с включённым овердрафтом;

- автокредиты.

Расфинасирование – простой способ платить меньше, объединив в один кредит со сниженной ставкой все ранее взятые долговые обязательства.

В 2019 года Сбербанк предлагает своим клиентам воспользоваться выгодными условиями по перекредитованию.

| Ставка | Сумма | Срок |

| 11,5% | от 500 тыс. руб. | 3 – 60 мес. |

| 12,5% | до 50 тыс. руб. | |

| от 500 тыс. руб. | 60 – 84 мес. | |

| 13,5% | до 50 тыс. руб. |

Процедура перекредитования подразумевает получение нового займа. Клиент выбирает финансовое учреждение с оптимальными условиями кредитования и отправляет заявку на рассмотрение. Для получения положительного результата заёмщик должен соответствовать следующим требованиям:

- иметь хорошую кредитную историю;

- не допускать просрочек по задолженности на протяжении последнего года;

- срок действия договора должен оставаться актуальным ещё не менее 3-х месяцев с момента подачи заявки на рефинансирование и быть оформленным не менее 6 месяцев назад;

- имеющиеся займы не должны быть реструктуризированы;

- возраст заёмщика на момент подачи заявки должен быть не ниже 21 года и не более 65 лет на момент окончания срока действия договора;

- трудовой стаж на текущем месте — не менее 6 мес. и общий за последние 5 лет — не менее 12 мес.

Чтобы перекредитовать заёмщику имеющиеся долги, ему потребуется предоставить банку для оформления заявки:

- паспорт гражданина РФ;

- справку, подтверждающую финансовое состояние и трудовую занятость, по форме 2-НДФЛ;

- документы по рефинансируемым продуктам (справка выписка об остатке задолженности с указанием полной информации по кредитному договору).

Официальное обращение рассматривается в течение 2-х рабочих дней со дня предоставления полного пакета оснований. После получения положительного результата и подписания договора денежные средства безналичным способом переводятся на счета рефинансируемых продуктов. Если новый кредит был взят на большую сумму, то остаток зачисляется на дебетовую карту заёмщика.

Если у клиента возникает проблема с оплатой по взятым долговым обязательствам, то не стоит ждать систематических просрочек. Необходимо своевременно обратиться в банк с целью либо реструктуризировать имеющийся займ, либо рефинансировать. В случае получения отказа в организации-получателе, то всегда можно написать заявление в другие банки с целью перекредитования.

Банки могут отказывать и далее, главное — хранить все полученные отказы. Поскольку финансовые организации при выявлении непогашенной задолженности обязательно обратятся в суд с иском. Официальные ответы станут защитным инструментов в отстаивании прав заёмщика.

Программа рефинансирования – это банковский продукт, оптимально решающий проблемы клиентов и за счёт привлечения новых потребителей обеспечивающий доход финансовым организациям. Клиенты, попавшие в сложные долговые обязательства, не раздумывая, пользуются этим предложением. Так они гасят действующий кредитный договор по пластику и далее рассчитываются с банком равными удобными частями.

Каждый десятый человек на Земле пользуется кредитками. Это удобно, просто и беспроцентно, если имеется стабильное финансовое благополучие. Когда возникают сложности с погашением задолженности, то выход один – рефинансировать долг, выплачивая ежемесячно оптимальными долями общий долг.

Кредитные карты – удобный финансовый инструмент, если пользоваться им грамотно. К сожалению, не все заемщики Сбербанка способны правильно соотносить свои расходы по кредитке с собственным материальным положением. В результате по карте может образоваться довольно приличный долг, погасить который не поможет регулярное внесение минимальных платежей. В такой ситуации может помочь рефинансирование кредитной карты Сбербанка. Расскажем подробнее о данной услуге и возможностях ее оформления.

- заем выдается ровно в сумме просроченного долга;

- денежные средства клиент не получает на руки – они сразу переводятся на счет кредитора;

- процедура позволяет объединить несколько займов в один;

- к рефинансируемым займам предъявляется ряд требований, которым они должны соответствовать.

В зависимости от банка клиент может рефинансировать займы разных категорий – ипотечные, автомобильные, обычные потребительские и даже кредитные карты. В частности, Сбер позволяет объединить в новом кредите до пяти действующих займов разных типов под минимальную процентную ставку.

Для физических лиц, накопивших большие долги по кредитным картам, рефинансирование может стать неплохим выходом из сложившейся ситуации. Во-первых, новый заем будет выдан под значительно меньший процент, чем действующая кредитка. Средние ставки по таким продуктам на банковском рынке сегодня составляют около 15%. Сбербанк, к примеру, проводит рефинансирование под 11,5%. Это означает, что расходы на выплату долга заметно сократятся.

Во-вторых, при оформлении нового займа клиент сразу сможет подобрать для себя посильный ежемесячный платеж и срок выплат. Ну и третье преимущество – если кредитных карт несколько, платежи по ним можно будет объединить, что избавит заемщика от путаницы при внесении выплат.

К сожалению, Сбербанк в настоящий момент (лето 2018 года) не проводит рефинансирование выданных им кредитных карт. Из собственных продуктов Сбер разрешает рассматриваемую процедуру только для потребительских и автомобильных займов.

Какие кредитыв в Сбербанке можно рефинансировать

Зато данная организация принимает на переоформление продукты других банков, а именно:

- потребительские займы;

- кредитные карты;

- дебетовые карточки с овердрафтом;

- автомобильные кредиты.

Более того, Сбер дает возможность в дополнение к основной сумме задолженности получить заем на личные нужды. Его сумма будет включена в объем нового кредита.

Важно! Сбербанк не рассматривает займы, по которым имелись просрочки в течение последнего года либо проводилась реструктуризация.

Итак, собственные кредитки Сбербанк не рефинансирует. Но карты, оформленные в других финансово-кредитных учреждениях в Сбере, вполне можно переоформить. На данную процедуру могут претендовать граждане, подходящие под следующие условия:

- возраст – от 21 года до 65 лет;

- стаж работы общий – не менее 1 года за последние 5 лет;

- стаж работы на текущем месте – не менее полугода.

Важно! Для зарплатных и пенсионных клиентов Сбера минимальные требования к стажу у нынешнего работодателя снижены до 3 месяцев.

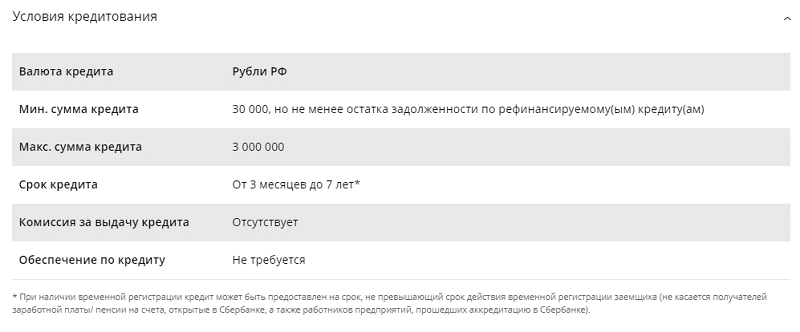

Новый заем может быть оформлен на срок от 3 месяцев до 7 лет. Минимальная сумма нового кредита определяется как сумма всех задолженностей по займам, представленным на рефинансирование (но не менее 30 000 рублей). Максимальный размер кредита может составлять 3 миллиона.

Для того чтобы начать процедуру перекредитования, клиенту нужно обратиться в отделение Сбербанка и предоставить менеджеру выписки по существующим займам, которые он хочет переоформить. Напомним, что количество кредитов должно быть не более пяти.

Сам по себе процесс рефинансирования мало чем отличается от оформления обычного займа. Он состоит из следующих этапов:

- сбор документов о доходах (от справок по форме налоговой, до банковских выписок о вкладах и иных бумаг, подтверждающих финансовое состояние клиента);

- получение у первоначального кредитора справки о текущем состоянии рефинансируемого кредита;

- заполнение клиентской анкеты в новом банке;

- ожидание решения по заявке.

Важно! Справка от действующего кредитора должна содержать в себе данные о сумме долга по рефинансируемому займу, порядке его выплат, наличии просрочек. Также в документе должны быть указаны реквизиты кредитора, по которым можно вносить платежи.

Подать предварительную заявку можно не только в отделении банка по месту регистрации, но и через его официальный сайт. Но мы рекомендуем выбрать первый вариант. Побеседовав с менеджером банка и обсудив с ним представленные документы, клиент сможет подобрать для себя наиболее удобные параметры рефинансирования, а также оценить, насколько вероятно получение положительного решения по его заявке. После того как заявка клиента будет одобрена, он должен посетить действующих кредиторов и написать у каждого из них заявление на досрочное погашение займа. Далее происходит подписание кредитного договора в новом банке.

Денежные средства перечисляются на счет клиента, а затем сразу же переводятся в адрес действующих кредиторов. Через некоторое время заемщик должен предоставить в банк, в котором оформлял перекредитацию, выписки о том, что все его займы погашены, и выдавшие их организации не имеют к нему претензий.

Важно! Предоставление справок во многих банках является обязательным условием, и может влиять на процентную ставку по новому займу.

Мы описали общий алгоритм процедуры переркедитования. По нему будет проводиться как рефинансирование кредитной карты Сбербанка в другом банке, так и переоформление кредитки, выданной сторонним банком в Сбере.

При выборе банка для рефинансирования просроченных кредитных карт рекомендуем обращать внимание, предъявляет ли новый кредитор требования к соблюдению заемщиком порядка пользования кредитным продуктом. Многие банковские организации не принимают на переоформление займы, по которым допускались просрочки. Иные же, напротив, рассматривают только кредиты, по которым имеется задержка выплат хотя бы на один месяц.

Важно! Если заем хотя бы раз проходил реструктуризацию, скорее всего, ни один банк не возьмется за его переоформление.

Срок рассмотрения заявки на перекредитацию, в среднем, совпадает со сроками рассмотрения заявлений на предоставление обычного займа. К примеру, в Сбере такие заявления рассматривают за 2 рабочих дня. Но чаще всего банки озвучивают свое решение на третий-четвертый день после получения всех документов.

Новый кредитор может отказать клиенту в рефинансировании. Чаще всего это происходит по следующим причинам:

- действующий кредит выдан менее полугода назад;

- по займу допускались просрочки выплат (период, в который возникали задержки платежей, каждый банк устанавливает самостоятельно);

- доходы клиента не соответствуют запрошенной сумме;

- тип кредита не участвует в программе рефинансирования у данного банка.

Как правило, причин отказа банки не сообщают. Но клиент может самостоятельно оценить полученную информацию. К примеру, если все займы, поданные на переоформление, соответствуют условиям банка, скорее всего, дело в недостатке дохода. В таком случае можно попробовать подать новую заявку на рефинансирование, включив в нее меньшее количество кредитных продуктов. Также никто не мешает заемщику, получив отказ в одной банковской организации, направить документы в другую.

Как уже понятно из сказанного выше, банки крайне редко одобряют перекредитацию по продуктам, по которым имеется просроченный долг. Можно ли рефинансировать кредитную карту Сбербанка, если по ней регулярно вносится только минимальный платеж? Скорее всего, такую карточку возьмут на переоформление. А вот если даже минималка вносится нерегулярно и по карте накопились штрафные санкции, рефинансирование ее вряд ли будет возможным.

В такой ситуации клиенту Сбербанка разумен будет обратиться непосредственно к своему кредитору. У Сбера имеется отдел по работе с просроченными задолженностями. Его действие распространяется как на обычные займы, так и на кредитные карты.

Важно! В каждом регионе существует собственное подразделение по работе с проблемными долгами. Узнать его контакты можно, позвонив в службу клиентской поддержки банка либо обратившись в один из его офисов.

У Сбербанка имеется программа рефинансирования кредитных карт и иных займов. Но, увы, на собственные кредитки банка она не распространяется. Если задолженность по карте невелика и выплачивается хотя бы минимальный платеж, клиент может попробовать перекредитовать ее в другой банковской организации. Если же долг просрочен, рекомендуем обратиться в отдел по работе с проблемными задолженностями банка-эмитента карты.