У клиентов Сбербанка часто возникают вопросы по поводу такого понятия, как овердрафт . Эта услуга появилась на отечественном банковском рынке относительно недавно, поэтому многих пользователей интересует овердрафт от Сбербанка — что это, подключение, особенности, а также возможность отключения. Об этом и пойдёт речь в статье.

Овердрафт — это услуга временного кредита, подключённая к зарплатной карте. При её наличии, можно использовать сумму, больше имеющейся на карте, но ограниченную лимитом. При этом, для каждого клиента установлен свой лимит и процент, устанавливаемый банком в зависимости от индивидуальных условий. Использовать деньги можно по собственному усмотрению.

На данный момент, услуга предоставлялся только для зарплатных карт (частным предпринимателям и корпоративным клиентам), при условии, что у предприятия заключён договор с банком о предоставлении услуги.

На дебетовые карты Овердрафт не подключается.

- На счете всегда есть дополнительные денежные средства для приобретения товаров, оплаты услуг и снятия наличных. Эти деньги предоставляются Сбербанком на определённых условиях и часто могут выручить в сложной ситуации.

Для использования заёмных средств не нужно посещать отделение банка и собирать документы. - За пользование кредитом приходится выплачивать фиксированные проценты. В противном случае, деньги будут просто лежать на счету и дожидаться своего часа. Система выдачи займов через овердрафт имеет некоторые недостатки:

- нет льготного периода. После снятия части денег или всех средств, выделенных банком, начинается начисление процентов;

- если вовремя не вернуть нужную сумму на счёт, то Сбербанк снимет дополнительные комиссионные;

- сложно рассчитывать собственные финансовые возможности и планировать расходы.

Для того, что бы узнать подключён овердрафт на карте или нет, можно спросить у представителей бухгалтерии (отдела кадров) своей организации или позвонить в Контактный центр Сбербанка.

В большинстве случаев, дополнительные денежные средства предлагаются Сбербанком при оформлении карточки. Являясь юридическим лицом (ИП), можно обратиться в отделение банка за подключением услуги для себя или своих сотрудников. Подробнее о порядке подключения — на странице банка.

Для оформления данной услуги, сотрудник банка первым делом проверяет платёжеспособность соискателя овердрафта . Гарантией выступает активный юридический счёт в банке или другие возможности подтверждения платёжеспособности, к примеру справки о доходах от других источников.

Владельцы зарплатных карт могут не подтверждать свою платёжеспособность.

В социальных сетях и на специализированных площадках можно встретить достаточно большое количество отрицательных отзывов по пользованию овердрафтом . Владельцам карточек бывает сложно разобраться с системой начисления процентов и списания денежных средств в пользу Сбербанка. К недостаткам займов можно отнести некоторые сложности в отключении услуги.

Каждый владелец карточки вправе самостоятельно решать, нужен ли ему овердрафт от Сбербанка? Иногда клиенты, подписав договор с банком на обслуживание, не уточняют наличие на карточке овердрафта . Получая зарплату и расходуя средства, можно не замечать, куда пропадают деньги. Звонок на горячую линию Сбербанка поможет в этом разобраться.

Лимит — до 2,5 млн рублей

Единая процентная ставка — 14,5% годовых

Срок — до 360 дней

Упрощенный анализ финансового состояния

и деятельности заемщика

Возможность онлайн-оформления кредита

через интернет-банк «Сбербанк Бизнес Онлайн»

Без залогового обеспечения

Сумма кредитной линии до 50% от среднемесячных оборотов по расчетному счету в банке

Подайте заявку на открытие лимита в офисе Сбербанка или с помощью интернет-банка «Сбербанк Бизнес Онлайн»

Заполните анкету и передайте пакет необходимых документов вашему менеджеру

Подпишите кредитную документацию в офисе Сбербанка или в интернет-банке «Сбербанк Бизнес Онлайн»

С открытым лимитом будьте уверены в стабильности вашего бизнеса

- Индивидуальный предприниматель, гражданин РФ 1 , возрастом от 21 до до 70 лет на дату полного погашения кредита (включительно);

- Юридическое лицо (Общество с ограниченной ответственностью) — резидент РФ 2 ;

- Руководитель ООО — гражданин РФ;

- Годовая выручка компании не превышает 60 млн. рублей;

- Численность работников не превышает 100 человек 3 ;

- Срок ведения хозяйственной деятельности компании — не менее 12-ти месяцев.

1 Гражданин РФ, имеющий российский паспорт установленного образца и наличие регистрации (в т.ч. временной) на территории РФ.

2 Организация, зарегистрированная на территории РФ, с максимально допустимой долей иностранного капитала не более 49%.

3 В соответствии с Федеральным законом № 209 — ФЗ.

- Расчетный счет в банке открыт более 6 месяцев;

- Наличие регулярных поступлений от сторонних контрагентов или покупателей.

до 360 календарных дней (включительно)

Исполнение распоряжений Заемщика (платежных поручений, платежных требований, требующих акцепта плательщика, аккредитивов, чеков на получение наличных средств при отсутствии или недостаточности средств на Счете(ах).

Не подлежат исполнению за счет овердрафтного кредита следующие распоряжения Заемщика (платежные поручения, платежные требования, требующие акцепта плательщика, аккредитивы, чеки на получение наличных средств), направленные на:

• погашение задолженности по кредитам банков, в т.ч. Банка (в т.ч. процентов, комиссий и др. платежей);

• выдачу займов третьим лицам и погашение задолженности по займам, в т.ч. третьих лиц;

• приобретение любых ценных бумаг, погашение собственных векселей и векселей третьих лиц;

• приобретение долей в уставном капитале обществ с ограниченной ответственностью;

• возврат средств, ранее перечисленных Заемщику;

• перевод денежных средств на другие счета Заемщика, открытые в Банке, кроме перевода денежных средств со Счета(ов) на другой расчетный счет Клиента в Банке для выплаты заработной платы с последующим подтверждением расходования кредитных средств на указанные цели.

• перевод денежных средств на другие счета Заемщика, открытые в других банках.

Период действия лимита овердрафтного кредита

30 календарных дней.

Первый период действия лимита составляет 31 календарный день.

Период действия лимита овердрафтного кредита начинается с даты уплаты Заемщиком единовременной платы за открытие лимита.

Лимит пересматривается по истечении каждых 30 календарных дней. Дата начала периода действия лимита овердрафтного кредита совпадает с датой подписания Соглашения об овердрафтном кредите.

При исчислении продолжительности периода действия лимита овердрафтного кредита дата заключения Соглашения об овердрафтном кредитов расчет не включается.

Срок пользования траншем 60 календарных дней

Срок пользования траншем исчисляется с даты образования ссудной задолженности по траншу и заканчивается в дату погашения данного транша.

Минимальная сумма кредита

50 000 рублей (включительно)

Максимальная сумма кредита

2 500 000 рублей (включительно) при хорошей совокупной кредитной истории Заемщика, но не более 50% кредитовых оборотов в Банке, принимаемых к расчету;

1 250 000 рублей (включительно) при средней/отсутствующей совокупной кредитной истории Заемщика, но не более 50% кредитовых оборотов в Банке, принимаемых к расчету.

Лимит овердрафтного кредитования устанавливается при заключении Соглашения об овердрафтном кредите исходя из суммы: не более 50% от среднемесячных кредитовых оборотов в Банке, принимаемых к расчету;

Анализируются и принимаются в расчет Лимита овердрафта обороты за расчетный период (далее — РП) по счетам Клиента, открытым в Банке не менее 6 месяцев назад.

Расчетный период для анализа кредитовых оборотов:

— в 1 — 3 Периоды действия лимита составляет 180 календарных дней,

— в последующие периоды действия лимита — 30 календарных дней..

Имущественное обеспечение (залог)

Если Заемщик ООО —

Требуется поручительство собственника бизнеса

Поручитель несет солидарную ответственность с Заемщиком перед Банком за исполнение всех обязательств по Соглашению об овердрафтном кредите.

Если заемщик Индивидуальный предприниматель —

Плата за открытие лимита овердрафтного кредита

1,2% от установленного лимита овердрафтного кредита, но не менее 7 900 и не более 11 900 рублей.

Овердрафт — вид кредитования, оказываемая банком по договоренности с клиентом. Заключается в том, что держатель дебетовой карты может израсходовать средств больше, чем есть на ней.

Перед тем, как подключить овердрафт на карту, «Сбербанк» рассматривает финансовые возможности клиента, запрашивает справки, подтверждающие доход. Идет навстречу зарплатным клиентам, так как на их счета регулярно поступают средства. В этом случае овердрафт автоматически гасится при перечислении на карточку клиента очередной зарплаты.

Сотрудники «Сбербанка» часто сами предлагают участникам зарплатных программ установить овердрафт на их зарплатные карты. Предельная сумма овердрафта при этом определяется в индивидуальном порядке. Впоследствии изменить ее банк может только с разрешения клиента.

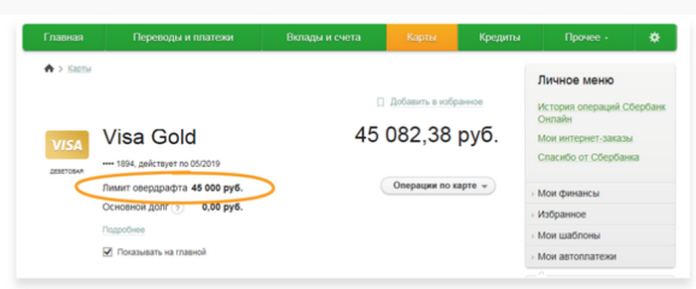

Так отображается карта с подключенным овердрафтом в личном кабинете Сбербанк-Онлайн

Узнать лимит овердрафта (сколько средств можно снять с карты) вы можете либо в личном кабинете (сервисы «Сбербанк Онлайн» и «Мобильный банк». Здесь же вы узнаете статус своей карты), либо при помощи банкомата «Сбербанка», выбрав опцию «Запрос баланса». Еще один вариант — позвонить по тел. 8 800 5555550 в Контакт-центр банка и задать вопрос устно.

Если аккуратно пользоваться картой, то ничем. Другой вопрос, что часть клиентов не умеет рассчитывать свои возможности. Использует овердрафт, возникший долг не гасит, набегают проценты. Последствия — вплоть до суда и описи имущества.

Узнать лимит овердрафта вы можете при помощи банкомата

Поэтому пользователи дебетовых карт, не надеясь на себя, иногда сами просят отключить им услугу овердрафта. Чтобы не впасть в соблазн, не превратиться невзначай в злостного должника.

Теоретически — нельзя. Дебетовая карта по своей природной природе является овердрафтной; перерасход средств по ней может возникнуть и по техническим причинам, не зависящим ни от клиента, ни от банка. Поэтому исключить овердрафт из вариантов обслуживания клиентов нельзя хотя бы ради нормальной работы программного обеспечения банковских операций.

Но клиент может запретить снятие с карты средств сверх тех, которые на ней есть (поступили в виде зарплаты, вклада и т.п.). Для этого надо прийти в отделение «Сбербанка» и написать соответствующее заявление. Но вы облегчите жизнь и себе, и работникам финансово-кредитной организации, если в заявлении на выдачу карты вы сразу укажите нулевой лимит овердрафта.

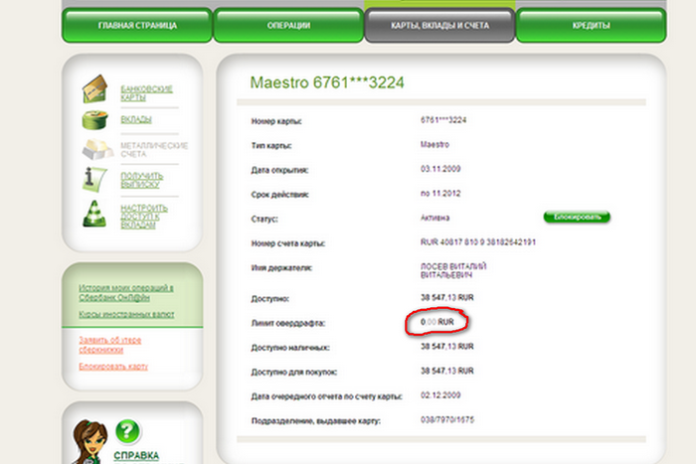

Обнуление лимита овердрафта в личном кабинете пользователя Сбербанк-Онлайн

Если же вам уже оформлена карта с овердрафтом, то «отключить» его проще всего через личный кабинет «Сбербанка онлайн» или «Мобильный банк». Надо просто выбрать соответствующую опцию и поставить напротив нее значение «0». После чего за тем, чтобы вы не влезли в долги, будет следить банковский софт.

Если вы не пользуетесь онлайновыми инструментами, то, как вариант, позвоните в колл-центр банка (тел. см. выше) и изложите свою просьбу оператору.

detector