Занять деньги в Сбербанке, а потом, спустя время, вернуть ему такую же сумму. Возможно ли это? Звучит как не слишком удачная шутка, но к счастью это не шутка. Раз клиенты задают вопрос: как пользоваться кредитной картой Сбербанка, чтобы не платить проценты, значит это все-таки возможно. Действительно, занимать деньги без процентов можно, если вы имеете кредитку Сбербанка и пользуетесь ей регулярно, а о том, как это сделать мы сейчас поговорим.

Кредитную карту клиент Сбербанка получает вместе с бумажным договором, который он должен внимательно прочесть. До сих пор примерно половина граждан такие договоры не читают или делают вид что читают, а между тем в них содержится вся важная информация. Для тех, кто не любит читать сухие юридические тексты, существует несколько полезных рекомендаций по выгодному использованию кредитки.

- Перед использованием кредитки узнайте точную дату ее активации (если активировали давно, но не пользовались), а также посмотрите, сколько дней длится льготный период. Эта информация очень скоро понадобится.

- Узнайте, что можно оплачивать этой кредиткой на выгодных условиях. Как и у других банков у Сбербанка есть предприятия-партнеры. Среди них фирмы, которые занимаются производством и продажей товаров, оказанием услуг и выполнением работ. При покупке продукции партнеров на кредитку начисляются максимальные бонусы.

Обратите внимание! Крупнейшим партнером ПАО Сбербанк является Аэрофлот. Заказывая билеты и оплачивая их кредиткой, вы получаете значительные бонусы.

- Кладите на кредитку Сбербанка деньги только, когда вам нужно рассчитаться по займу, либо оплатить какой-то товар, услугу или работу. Хранить свои сбережения на кредитке невыгодно, поскольку перевести их на другие счета не получится, а получить наличные в банкомате будет возможно только при условии выплаты комиссии.

- Совершайте покупки по кредитке только вначале грейс периода, так у вас будет значительно больше времени, для того чтобы попользоваться деньгами бесплатно.

- Узнайте, как можно погашать задолженность по кредитной карте. В Сбербанке есть категории кредиток, долг по которым можно гасить частями, до тех пор, пока не удастся погасить полностью.

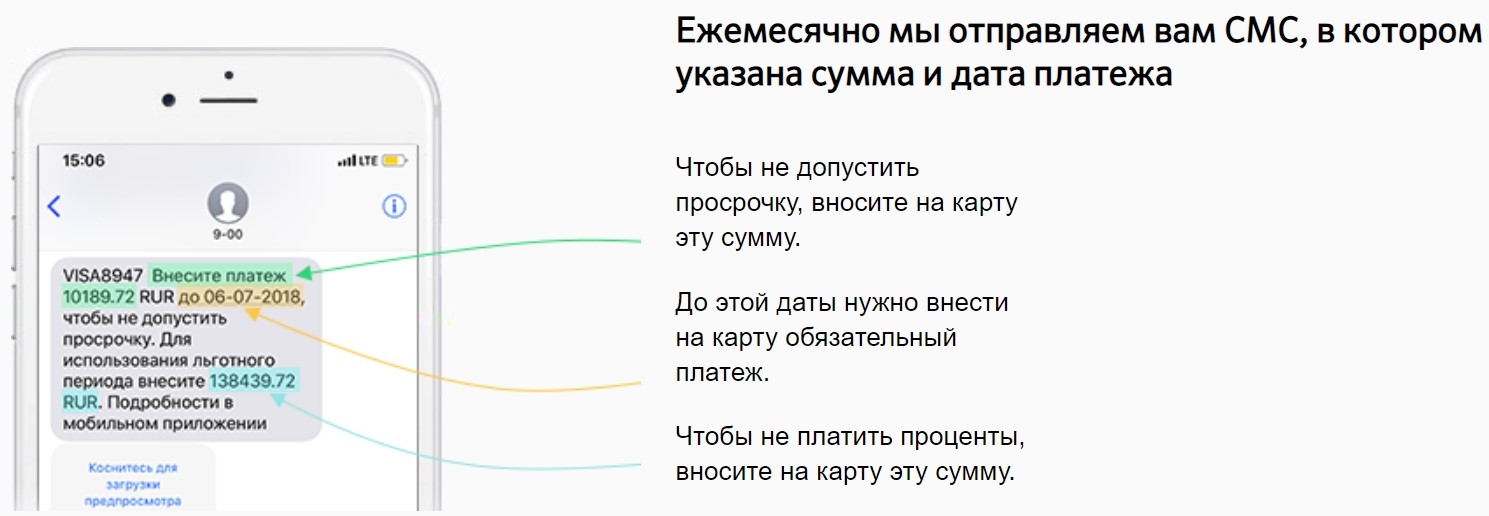

Чтобы не платить проценты по кредитной карте, нужно пополнить ее до того как закончится грейс период. Но у клиента может возникнуть проблема с расчетом этого периода. Можно сказать точно, банк за вас льготный период считать не будет и SMS-уведомление вам не отправит. Так что когда этот период начинается, а когда заканчивается, будете вычислять сами. Но забегая вперед скажем, что ничего сложного в этом нет. Для расчета грейс периода нам потребуется знать:

- дату активации карты;

- сколько длится грейс период;

- дату платежа.

Кстати, дата платежа легко вычисляется. Достаточно к дате формирования отчета, прибавить количество дней льготного периода. Ну а датой формирования отчета, в свою очередь, считается дата активации карты – все просто. Далее делаем следующее.

- Берем календарь, отмечаем на нем дату активации карты, а затем закрашиваем зеленым карандашом 30 дней, следующих за днем активации. Это период совершения покупок.

Совершая покупку вначале 30 дневного срока вы увеличиваете время бесплатного пользования деньгами, но в любом случае у вас есть минимум 20 дней, для того чтобы пополнить кредитку.

Вот и вся наука. Как видите картой Сбербанка без процентов пользоваться вполне можно. Тут главное: железная финансовая дисциплина и знание основ использования кредитной карты. Даже не надо быть финансовым гением. А если хотите получить с кредитки немного наличных, зайдите в ближайший магазин, найдите покупателя, который планирует рассчитаться за товар наличными и предложите ему оплатить покупку картой. Если он согласится, то вы получите из рук покупателя наличные, а на карту вам придут бонусы с покупки.

Пластиковая карта с минусовым (кредитным) лимитом позволяет держателю в любой момент воспользоваться деньгами финучреждения для личных нужд. Банк помогает клиенту не безвозмездно – владельцу карты придется платить проценты в пределах ставки, указанной в договоре. Но только если он не вернет деньги в течение льготного периода.

Как работает кредитка? Без базовых финансовых знаний здесь не разобраться. Например, вы приобрели телефон за 5000 рублей и расплатились кредитным пластиком. По вашей карте установлен тариф 25,9% за год использования. По пластику действует льготный период 50 суток. Если вы немного подкопите и вернете деньги банку за 30 дней, полностью выплатив задолженность, переплачивать проценты не придется. В противном случае необходимо внести минимальный платеж, который составляет 5-8% от займа.

Если вносить средства длительный период, необходимо долю процентов разделить на 12, а затем умножить на количество месяцев, когда вы планируете вернуть деньги полностью. Однако сумма вашего ежемесячного платежа не должна быть ниже установленного банком лимита.

Мы представили приблизительный расчет. Точную сумму, которую необходимо выплатить, можно узнать только в банке. Однако у держателей кредитного пластика есть шанс расплачиваться картой без переплаты. Рассмотрим, что для этого нужно.

В момент получения кредитной карты вам должны были рассказывать о льготном периоде – временном отрезке, когда проценты не начисляются. В течение этого срока вы можете выполнять расходные операции беспроцентно, если будете строго соблюдать параметры договора.

Почему так происходит? Все дело в расчетах, принятых банком. Например, ваша отчетная дата – 5-е число каждого месяца. При оформлении покупки в этот день срок грейс-периода будет максимальным – заявленные 50 дней. При оплате 6-го числа, он уменьшится до 49 суток, а если расплатиться 2-го числа, на беспроцентное закрытие займа вам останется всего 23 дня.

Таким образом, чем ближе отчетная дата, тем меньше времени у вас останется на погашение задолженности. Поэтому ходить по магазинам лучше после наступления для Х.

Пользоваться банковской кредиткой можно многократно. После того как вы полностью закроете долг, беспроцентный период начнет действовать уже на следующий день. Опять же – покупки должны быть безналичными, за снятие наличных проценты выставят сразу.

Даже если вы получите 500 рублей, все равно придется возвращать проценты и комиссии. При этом вам придется компенсировать банку не менее 3% от суммы или не менее 390 рублей, если заем совсем небольшой. Поэтому если вам срочно нужны деньги, снимайте крупную сумму, ведь все равно придется платить комиссию.

Зная правила предоставления услуг, можно пользоваться картой Сбербанка беспроцентно. Расплачивайтесь картой через терминалы, правильно рассчитывайте грейс-период и вовремя вносите долги – тогда банк не сможет на вас заработать.

На днях к нам в редакцию пришло письмо нашей читательницы по имени Светлана, которая решила рассказать, как она пользуется займами по кредитным картам и при этом не платит проценты. С ее разрешения мы публикуем письмо в отредактированном виде.

Сразу предупреждаю. Это не лазейка в банковском договоре и не возможность обмануть всю систему. А лишь ловкость рук, точнее, внимательное отношение к условиям пользования, и никакого мошенничества. Думаю, что многие даже знают об этой возможности, но не умеют ею грамотно пользоваться. Поэтому я хотела бы просто поведать о своем опыте и объяснить некоторые нюансы.

Обращаться к родственникам за деньгами мне всегда неудобно, поэтому оставалось одалживать только у банка.

В других банках грейс-период может считаться с момента активации карты , со дня первой покупки, с первого числа каждого месяца или с каждой покупки отдельно. Если вы сами не смогли отыскать в договоре точную дату начала отсчета льготного периода, не постесняетесь спросить об этом сотрудника банка.

Беспроцентный период делится на две части: 30 дней отчетного периода и 20 дней платежного периода. Первые тридцать дней формально даются на совершение покупок. По их завершению вам на электронную почту придет отчет расходов, на оплату которых вам дается двадцать дней.

Не забудьте оплатить минимальный ежемесячный платеж. Несмотря на действующий грейс-период, условия использования кредитной карты требуют оплаты минимального ежемесячного платежа. В Сбербанке он равен 5% от потраченной суммы. К примеру, вы купили телефон за 20 тысяч рублей. Значит, через месяц вы должны внести 1 тысячу рублей в качестве минимального взноса.

Если в следующем месяце в ходе действия льготного периода, вы снова расплатились кредиткой, то через 30 дней (даже если льготный период закончился, а задолженность вы закрыли) вам все равно нужно будет внести минимальный платеж. Чтобы не забыть о такой мелочи, которая может испортить вашу кредитную историю, рекомендую заранее подключить функцию автоплатежа. Не знаю, есть ли она в других банках, но у Сбербанка точно есть.

Не обналичивайте деньги с кредитной карты и не совершайте безналичные переводы с карты на карту или другой банковский счет. Если вы снимите средства с кредитки, то беспроцентный период перестанет действовать со следующего дня.

Не закрывайте задолженность в последний день льготного периода. Советую погашать долг за день, а лучше за несколько дней до окончания беспроцентного срока. В некоторых случаях деньги могут быть зачислены только на следующий день. К этому времени банк может успеть насчитать вам проценты, которые считаются не с даты окончания грейс-периода, а с даты совершения покупки.

—>

Наверное, вы задаетесь вопросом, зачем банк дает возможность льготного периода, если клиент может закрыть заем без начисления процентов, а банк на этом ничего не заработает? На мой взгляд, кредитные организации делают ставку на человеческий фактор: либо заемщик погасит кредит раньше, и банк заработает лояльность этого клиента; либо он упустит момент для погашения, и с начисления 25-30% на задолженность кредитор заработает с него, как за троих.

Итак, если вы хотите пользоваться заемными средствами, но не готовы платить проценты, то запоминайте сроки льготного периода по кредитной карте, отслеживайте вашу задолженность и дату оплаты минимального платежа, и погашайте кредит до копеечки. Все просто, только будьте внимательны.