Золотая карта сразу привлекает к себе внимание и явно говорит о высоком положении своего владельца. Но не стоит думать, что на этом список преимуществ заканчивается. Помимо особого отношения MasterCard Gold дает:

Важно! Подробнее об актуальных предложениях и акциях можно узнать на официальном сайте платежной системы МастерКард.

Есть и другие привилегии непосредственно от Сбербанка – срочная замена при утере и повышенное начисление бонусов СПАСИБО. Так, за обычные покупки на карту возвращаются баллами до 0,5% от потраченной суммы, а при выборе компаний-партнеров – до 20%.

Принимая решение об открытии золотой кредитки, лучше ориентироваться не на перечень возможностей, а на предлагаемые условия по карте. Именно они определяют, насколько выгодно пользоваться пластиком. Поэтому внимательно знакомимся с параметрами кредитования Gold.

- Валюта – рубли.

- Срок действия – 3 года.

- Стоимость годового обслуживания от 0 до 3000 рублей. Бесплатна кредитка при наличии предварительно одобренного решения, а при его отсутствии – лишь на первый год, а второй и третий – по 3 тысячи ежегодно.

Бесплатное обслуживание доступно и для владельцев открытой в текущем году кредитки МастерКард Стандарт.

- Кредитный лимит до 600 тыс. руб. Максимум доступен только в рамках персонального предложения активным клиентам, а для остальных планка понижается до 300 тыс.

- Процентная ставка от 17,9% до 27,9%. Минимальные годовые устанавливаются только по предодобренному кредиту. При просрочке тариф возрастает до 36%.

Имеется у кредиток класса Gold и льготный период, позволяющий распоряжаться предоставленными банком деньгами бесплатно. Длится он в течение 50 дней и возобновляется после внесение установленного платежа. О нюансах использования грейса подробно расскажем дальше.

Грейс в 50 дней – это отличный способ пользоваться кредитом и предлагаемыми возможностями без уплаты процентов. Главное, понимать суть беспроцентного периода и не совершать ошибок, которые могут привести к досрочному окончанию и начислению годовых в полном объеме. Чтобы избежать неприятностей и получить сплошные выгоды, необходимо знать некоторые нюансы.

- Оплачивать товары и услуги только безналичным способом. Снятие наличных и переводы запрещены, так как грейс автоматически прекратится.

- Определить платежный период. Отпущенные льготные 50 дней, делятся на два отрезка. Первый, отчетный, состоит из 30 суток и предназначен для активного пользования картой. Второй называется платежный и длится 20 дней, в течение которых все совершенные траты необходимо вернуть в полном размере, но без процентов.

- Проверить списание долга и засвидетельствовать начало нового цикла.

Грейс длится строго от одной отчетной даты до другой. Разберем на примере: купив что-то в отчетную дату 15.09, у владельца кредитки есть 50 дней на погашение долга. Если приобрести вещь позднее, например, 30.09, то срок будет короче – 15 отчетных и 20 платежных.

Чтобы не пропустить срок и вернуть потраченные деньги вовремя, следует внимательно отслеживать все совершаемые операции и отчетную дату. Делается это с помощью круглосуточно доступного личного кабинета в сервисе Сбербанк Онлайн. Авторизоваться в нем просто: достаточно ввести номер кредитки и подтвердить регистрацию через смс-код.

Несмотря на премиальный статус кредитки, стать владельцем золотого Мастеркарда может практически любой гражданин России. Необходимо лишь отвечать некоторым требованиям Сбербанка.

Внимание! Выдвигается и особое требование – отсутствие других открытых кредиток от Сбербанка.

Не менее важна платежеспособность потенциального держателя карты класса голд. Более того, ее необходимо подтвердить документально: предоставив банковскому сотруднику бумаги, подтверждающие финансовое состояние и трудовую занятость. Помним и о своей кредитной истории, в которой не должно быть просрочек и задолженностей.

После проверяем правильность введенных данных и отправляем запрос. В течение суток на указанный телефон придет сообщение или поступит звонок из контактного центра с ответом банка. При положительном решении оператор согласует дату для личного визита в удобное отделение и ответит на все интересующие вопросы.

Основные недостатки золотой карточки – дорогое обслуживание, высокая ставка, низкий лимит и сложность оформления – не страшны, если ее предлагает сам банк. Это называется предодобренным предложением и влечет за собой завидные перспективы. В их числе:

- увеличенный до 600 тысяч кредитный лимит;

- обслуживание за 0 рублей;

- пониженная ставка.

Поступает спецпредложение соответствующим смс-сообщением по номеру 900, звонком от оператора call-центра или уведомлением в системе Сбербанк Онлайн. Повлиять на получение предварительного одобрения можно: достаточно быть участником зарплатного или пенсионного проекта, активным вкладчиком или добросовестным заемщиком.

Главное правило пользования кредиткой – вовремя вносить все необходимые платежи. Такой подход позволит не накапливать долги и укладываться в беспроцентный период. Поэтому отслеживаем состояние счета через персональный кабинет в интернете, мобильном приложении или с помощью sms. При выборе последнего варианта действовать проще всего.

В смс придет три суммы. Первая из них – обязательный ежемесячный платеж, составляющий 5% от общего долга с начисленными процентами. Вторая представляет собой потраченные средства в течение отчетного периода, необходимые для использования льготного срока. Третья говорит об общей задолженности, погасив которую можно сделать доступным установленный лимит.

Понять, нужна ли Мастеркард Голд от Сбербанка, просто: знакомимся с предлагаемыми возможностями и соотносим со своими потребностями и платежеспособностью. Главное, выбрав открытие золотой кредитки, не накапливать долгов и не пренебрегать грейс-периодом.

Для продвинутых пользователей пластиковых карт часто недостаточно тех возможностей и функций, которые предоставляют классические карты. Такие клиенты часто выбирают привилегированные карты Mastercard Gold, которые не только подчеркивают статус держателя, но и позволяет пользоваться специальными индивидуальными условиями обслуживания, бонусами и скидками как на территории Российской Федерации, та и за ее пределами. Кроме того, карта защищена повышенным уровнем безопасности, что гарантирует сохранность средств клиентов.

Получить такую карту можно в одном из отделений практически любого крупного банка России, например, в Альфа-Банке или Сбербанке.

Карта может быть в российских рублях, долларах США или евро. Кроме Mastercard, пользователи могут заказать золотую карту платежной системы Visa.

Основная причина, по которой пользователи выбирают золотую карту – те преимущества, которые получает ее держатель, ведь за обслуживание придется заплатить не меньше 1500 р. ежегодно, в некоторых банках сумма достигает 3000 р. ежегодно, по сравнению с 500-700 рублями за пользование классической картой. И это можно считать единственным недостатком золотой пластиковой карты Мастеркард. Кроме безналичного расчета в пунктах торговли и оказания услуг и защиты с помощью технологии 3D-Secure – как у любой пластиковой карты платежных систем Виза или Мастеркард, карта Mastercard Gold позволяет также:

- Получать скидки за использование карты (они зависят от банка эмитента)

- Подарки за расчет во многих бутиках и ресторанах, а также за снятие комнат в отелях и аренде автомобилей посредством пластиковой карты

- Получать приглашение на различные закрытые мероприятия типа модных показов, выставок, презентаций и распродаж бутиков

- Пользоваться достаточно большим ежедневным кредитным лимитом, а кроме этого и получать большую сумму кредита. Например, верхний лимит Сбербанка 600 000 р. (если это не Mastercard Gold дебетовая, а кредитная золотая карта)

- Получать высококачественные услуги банка максимально быстро в любой стране, поскольку владение Мастеркард Голд сразу указывает на определенный статус и платежеспособность ее владельца

- Избежать дополнительной авторизации как при использовании классических и более дешевых карт, что очень удобно при бронировании отелей и подобных услуг

- Пользоваться преимуществом того, что основной валютой системы Mastercard в Еврозоне является евро. Именно к этой валюте испытывает больше доверия большинство финансовых организаций.

- Обналичивать средства в любом банкомате со знаком платежной системы Mastercard

- Оформлять страховые полисы с суммой покрытия до 50000 долларов США

- Обращаться в службу клиентской поддержки Мастеркард

- Бесплатно пользоваться услугами Интернет-банкинга и смс-оповещениями о проведенных операциях и остатке на счете

- Выпускать дополнительные пластиковые карты для родственников и друзей на льготных условиях. Дополнительные карты Maestro обычно выдаются бесплатно. При этом, если карта делается для ребенка, то он может пользоваться ей с 7-летнего возраста.

—>

Чем больше держатель тратит денег, используя Мастеркард Голд, тем больше бонусов и подарков он получает.

Владельцами золотых пластиковых карт могут стать далеко не все. Кроме того, что необходимо быть платежеспособным совершеннолетним (18 лет) гражданином России с постоянным местом регистрации или прописки, чтобы оформить карту, которая автоматически делает вас VIP-клиентом, следует стать постоянным клиентом того банка, в котором вы хотите получить золотую карту. Как правило, из выдают только держателям с доходом выше среднего.

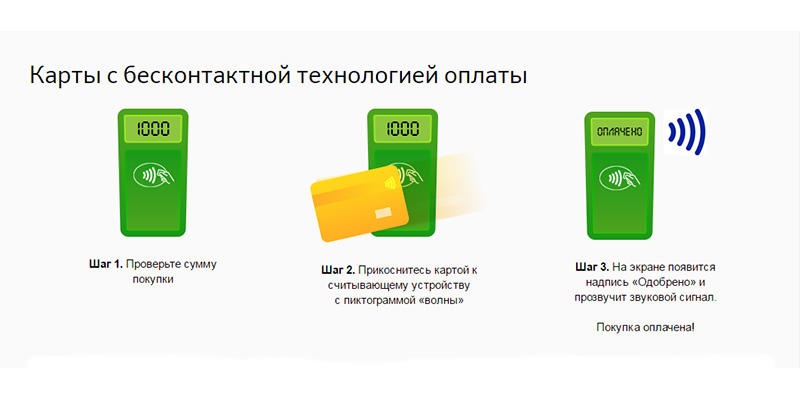

Кроме золотой карты с чипом, можно заказать бесконтактную Mastercard Gold, позволяющую платить за товары или услуги одним касанием, даже не доставая карту из кошелька.

По каждому поданному заявлению о получении карты решение принимается банком индивидуально. Если все условия соблюдаются необходимо:

После чего в течение 48 часов банк будет рассматривать заявление. Решение сообщат либо по телефону, либо посредством электронной почты.

MasterCard – это платежная система международного уровня, которая пользуется популярностью во всем мире. Существует несколько типов карт, которые имеют свои особенности и подходят для определенных целей и пользователей. Они отличаются стоимостью годового обслуживания, пакетом услуг и лимитом на снятие денег. Вне зависимости от того, какой тип карты выбрал пользователь, с MasterCard он получает множество преимуществ:

- можно расплатиться за покупки в 210 странах мира;

- круглосуточная служба поддержки всегда готова прийти на помощь;

- удобство использования безналичных денег в любой валюте;

- высокий уровень безопасности хранения денежных средств на карточном счете;

- длительный срок обслуживания карты – от 2 лет с дальнейшим перевыпуском при необходимости.

Каждая из платежных систем имеет серию золотых или платиновых карт. В Европе и США их обладатели – состоятельные и успешные люди, т. к. оформление осуществляется только с подтверждением доходов достаточного уровня. Обслуживание карты действительно выливается в копеечку, но вместе с тем, предоставляются услуги, которые как нельзя кстати пригодятся бизнесмену. В России же оформить дебетовую MasterCard Gold может любой желающий гражданин. Приобретают этот банковский продукт порой не только для работы или путешествий, но и чтобы подчеркнуть свой статус. Любая премиальная карта – это своего рода часть имиджа успешного человека.

Платежных систем много, как и предлагаемых ими продуктов, но главное отличие между ними составляет тип банковской карты: дебетовая, кредитная или овердрафтная. Рассмотрим каждую из них отдельно.

Дебетовая карта позволяет владельцу распоряжаться средствами, хранящимися на банковском счете, привязанном к ней. Деньги могут быть переведены на него сторонними лицами или самим держателем. Например, большинство организаций перечисляют зарплату на банковский счет. Работник оформляет дебетовую карту, с помощью которой и получает расчет. Комиссия за обслуживание снимается раз в год. Ее размер зависит от типа карты и банка-эмитента. Оформить карту может совершеннолетний гражданин при предъявлении паспорта. При этом возможно привязать к ней уже существующий банковский счет или же создать новый. Распоряжаться средствами владелец может уже в день подачи заявления на открытие счета/выпуск карты. А получение последней занимает около недели–двух.

Кредитная карта позволяет использовать банковские средства путем займа на определенных условиях. На ней могут храниться только взятые в долг деньги. Получить кредитку несколько сложнее, чем дебетовую карту. Для этого требуется подтвердить платежеспособность заявителя путем предоставления соответствующих справок (о доходах, с места работы, о пенсионных отчислениях). Это очень удобный способ кредитования: не нужно постоянно бегать в банк и ждать оформления договора на ту или иную покупку. Оформив ее единожды, можно использовать средства до окончания лимита.

Существует и комбинированная пластиковая карта с овердрафтом, которую в российской банковской практике тоже называют кредитной. Однако она дебетовая, но с возможностью использования заемных средств. Изначально на карте хранятся деньги пользователя. Если при совершении покупки держателю не хватит средств, то недостающая сумма автоматически снимется с банковского счета. Овердрафт имеет лимит.

Карта MasterCard Gold может быть выпущена в любом из упомянутых видов. Причем лимит по снятию наличных и использованию займов для нее гораздо выше, чем у других банковских продуктов (Maestro, Standard).

Чтобы по достоинству оценить предложения по карте MasterCard Gold, стоит ознакомиться с другими продуктами платежной системы. Среди них распространены:

- Maestro, Electronic – самые простые карты, дешевые в обслуживании (150–300 рублей). При этом фамилия и имя владельца написаны, но не выдавлены на пластике. Такой картой можно совершать любые платежи, кроме интернет-операций. Часто они предназначаются для новичков.

- Standard – одна из самых распространенных карт системы MasterCard. Это оптимальное сочетание предоставляемых услуг и стоимости обслуживания. Выпускается как дебетовая, так и кредитная. Предусмотрены интернет-платежи, система бонусов и скидок.

- World – находка для заядлых путешественников. Специальная программа обслуживания предусматривает систему страхования, бонусы и скидки при оплате различных услуг.

- World Black Edition – обеспечивает особый уровень комфорта. Предоставляется доступ в закрытый клуб путешественников, который поможет организовать поездку в любую страну. Доступен консьерж-сервис.

- возможность оплаты услуг и товаров по всему миру;

- снятие наличных в банкоматах любой страны в необходимой валюте;

- медицинская страховка;

- скидки и бонусы при оплате покупок, бронировании отелей;

- выгодные условия при аренде автомобиля.

Оформить карту можно в одном из банков страны. Условия ее получения и использования могут несколько различаться.

Сбербанку России доверяют на хранение свои деньги множество граждан. Кредитно-финансовое учреждение, в свою очередь, предлагает клиентам участие в бонусных программах и скидках, а также обеспечивает удобство обслуживания. Банк оформляет золотые карты типа Visa Gold, Gold MasterCard. Из условий получения – возраст от 18 до 70 лет, наличие паспорта и прописки. Возможно открытие дополнительной карты для ребенка возрастом от 7 лет.

MasterCard Gold Сбербанк оформляет на следующих условиях:

- годовая стоимость обслуживания – 3000 р.;

- суточный лимит снятия средств – 300 000 р., €9000, $12000;

- кредитный лимит 15–600 тыс. р. с годовой ставкой 17.9–23 %;

- льготный период до 50 дней;

- действие карты – 3 года;

- комиссия за снятие в банкоматах Сбербанка – 3 %, иных – 4 %;

- штраф при утрате карты – 3000 р.

Пользователю предлагается следующий пакет услуг:

Держателю кредитной карты American Express предоставляется льготный период до 55 дней, а процентная ставка составляет от 19.9 %.

Продукты этой платежной системы созданы для любителей путешествий и заядлых посетителей ресторанов. Карты Diners Club (DCI) – это высокий уровень сервиса. Член клуба – желанный гость во всех престижных заведениях мира. Среди преимуществ карты DCI: низкий процент мошеннических действий, отсутствие ограничений по единовременной транзакции, привилегии от лучших отелей, культурно-развлекательных комплексов и сетей питания, страхование жизни.

Снять средства можно в любом банкомате с логотипом MasterCard Maestro (Cirrus), заплатив 3.9 % комиссии (минимум 200 рублей). Однако использовать Diners Club в России неудобно и накладно: проще приобрести карту более распространенной платежной системы Visa или MasterCard. С большим успехом ее берут с собой в путешествия, т. к. держателя с распростертыми руками ждут все престижные заведения.

По кредитке DCI можно воспользоваться займом на сумму до 750 000 р. с годовой ставкой 29 %. Предоставляется льготный период длительностью 55 дней, правда, действует он только на покупки.