Вечер добрый, уважаемые читатели отзовика!

Не люблю писать отрицательные отзывы, но в данном случае хочу рассказать о своем опыте по использованию кредитной карты Альфа банка и предупредить тех, кто задумывается над ее приобретением. Эту карты брать не стоит.

Решила сделать себе данную карту еще осенью, несколько раз пользовалась совершая дорогостоящие покупки, тут же старалась гасить и не копить по карте долг. Годовое обслуживание по карте 990 рублей, снимают при первой операции. Ни каких бонусов за покупки и ни какого кэшбэка по данной карте не предусмотрено. Можно пользоваться 100 дней без процентов, а в случае, если к указанной дате вы не погасили всю сумму, вам начисляю проценты не на остаток, который не успели погасить, а на всю сумму кредитного лимита. Об этом менеджер банка не говорит, а в договоре информации много и все мелким шрифтом.

В моем случае, на установленную дату не было погашено порядка 10 тыс. руб. Я даже не переживала по данному поводу. В последние дни перед окончанием льготного периода поздно возвращалась с работы и совсем не по пути было ехать к банкомату, не хотелось тратить время на поездку в ближайший банкомат для закрытия этого вопроса, решила, что проще закрыть вопрос в свой выходной день, заплатив при этом проценты на сумму задолженности за пару дней. Рассуждая так, я думала, что цена вопроса меньше 200 рублей из расчета моего долга. Каково же было мое удивление, когда мне начислили процентов более 5000 рублей. Моему удивлению не было границ. Обратившись в отделение банка, мне объяснили в чем дело. Поскольку на этот момент карта была полностью закрыта в том числе с оплатой процентов, я сразу расторгла договор и отказалась от данной карты. Мне дали справку, карту заблокировали, но само расторжение происходит в течении 45 дней, после рассмотрения заявления по расторжению. Это время еще не истекло, надеюсь после рассмотрения заявления сюрпризов больше не будет.

Подведу итог, карту не рекомендую, но если все-таки вы решили ее приобрести, учтите правила начисления процентов, о них при выдаче карты не говорят, а изучать досконально договор при получении карты вы вряд ли будете.

Кредитные карты значительно потеснили потребительские кредиты. Благодаря льготному периоду они дают возможность пользоваться деньгами банка и не платить за них проценты.

Кредитная карта Альфа Банка отличается максимальным льготным периодом продолжительностью 60 и 100 дней, в зависимости от типа карты, и пользуется неизменной популярностью среди клиентов.

Однако, чтобы не стать должником и не попасть в черный список, необходимо четко выполнять условия договора и не нарушать сроки беспроцентного периода. В статье мы расскажем, как правильно пользоваться кредитной картой Альфа-Банка и вовремя погашать задолженность по ней.

Принцип действия льготного периода

В Альфа-Банке можно оформить кредитную карту с льготным периодом до 100 дней. Длительность беспроцентного периода зависит от вида кредитки. Для ко-брендинговых карт и карт с бесконтактной технологией льготный период составляет 60 дней, а для классических – 100 дней.

В большинстве банков грэйс период распространяется только на безналичную оплату товаров и услуг, однако в Альфа-Банке в список беспроцентных операций входит и снятие наличных средств в банкомате , что можно назвать значительным преимуществом. Однако комиссия за снятие наличных составляет 3,9%-5,9% от суммы (в зависимости от типа карты).

Кредитная карта Альф-Банка существенно отличается от кредиток других банков. Льготный период по ней длится намного дольше, при этом есть специфические особенности ее использования, которые мы рассмотрим ниже.

Особенности кредитки

Беспроцентный период длительностью до 60 дней действует по всем картам Visa и MasterCard в иностранной валюте (доллары США или евро), а также по кобрэндовым картам и картам с технологиями бесконтактных платежей Visa PayWave и MasterCard PayPass. По остальным кредиткам льготный период составляет 100 дней.

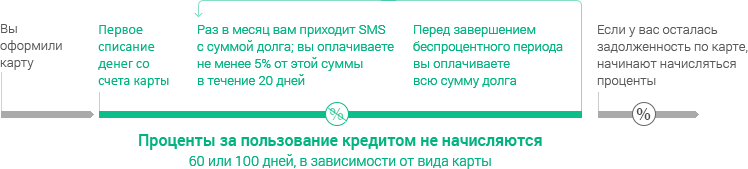

Сразу после подписания договора списывается комиссия за выпуск карты и, соответственно, начинается отсчет первого льготного периода. На следующий день формируется выписка и начинается первый платежный период, который длится 20 дней. В течение этого срока необходимо внести 5% от суммы задолженности. Данный платеж надо будет вносить ежемесячно все 100 дней льготного периода.

Если платеж не будет оплачен, то начисляются проценты на всю сумму долга с начала периода. Выписка формируется ежемесячно в дату оформления карты и в ней отображается обязательный платеж, который надо внести в текущем месяце.

Например, если вы подписали договор 17 числа, то выписка будет формироваться каждый месяц 17 числа. В последующие 20 дней надо будет вносить указанную в отчете сумму. По истечении 100 дней необходимо погасить полную сумму долга за весь срок. При внесении всей суммы долга льготный период закрывается, а после совершения следующей покупки открывается новый.

Примеры использования кредитной карты

Приведем пример. Вы подписали договор и получили карту 10 февраля. Начиная со следующего дня, вступает в действие льготный период продолжительностью 60 или 100 дней, в зависимости от типа карты, потому что с вас списали комиссию за пользование картой.

Представим, что по нашей карте льготный период составляет 100 дней и заканчивается 20 мая. Ежемесячно 10 числа будет сформирована выписка, в которой указывается сумма минимального платежа (5% от общей суммы долга). В нашем случае обязательный ежемесячный платеж вносится до 30 числа каждого месяца.

По карте совершались покупки 25 февраля на сумму 5000 рублей, 1 марта – 1000 рублей, 15 марта – 3000 рублей, 10 апреля – 10 000 рублей, 19 мая – 1000 рублей. Получается, что до 21 мая необходимо погасить 20 000 рублей + комиссию за обслуживание, списанную со счета после оформления карты. Только после этого начнется следующий льготный период продолжительностью 100 дней.

Если вовремя не будет внесен обязательный ежемесячный платеж, то за прошедший период начисляются проценты, которые будут отражены в следующей выписке. То же самое случается, когда своевременно не вносится основная сумма долга. Проценты начисляются на всю задолженность.

Как рассчитывается льготный период в других банках

Кроме Альфа-Банка длительный льготный период продолжительностью до 200 дней предлагает Банк Авангард. Однако максимальный льготный период действует единоразово после открытия карты, потом его продолжительность составляет до 50 дней.

Начинает действовать льготный период сразу после открытия карты, независимо от того, совершались покупки или нет. Поэтому, чтобы воспользоваться им максимально, надо оформлять карту в день покупки.

В Банке Авангард , также как и в Альфа-Банке, надо оплачивать ежемесячно 10% от суммы задолженности в течение семи месяцев. На 200 день погашается вся сумма долга, иначе начисляются проценты за весь срок.

После внесения всей суммы долга начинается новый льготный период продолжительностью до 50 дней. Расчет начинается с первого числа каждого месяца, а погасить долг надо до 20 числа следующего месяца. На снятие наличных льготный период не распространяется.

В Сбербанке максимальная продолжительность льготного периода составляет 50 дней. Расчетный период, позволяющий пользоваться беспроцентным кредитом, длится 30 дней. Дата платежа зависит от даты подписания договора. Каждый месяц в день получения карты формируется отчет с указанием суммы долга, которую надо погасить в течение следующих 20 календарных дней. Льготный период распространяется только на безналичную оплату товаров и услуг.

В Банке Русский Стандарт продолжительность льготного периода составляет до 55 дней. Начинается отсчет на следующий день после совершения покупки. В течение 30 дней после первой операции действует беспроцентный период. Через 30 дней после совершения покупки формируется выписка с указанием суммы долга, которую необходимо погасить в течение 25 дней (платежный период). Льготный период распространяется на безналичную оплату товаров и услуг.

Особенности кредитных карт с льготным периодом

Особенности расчета льготного периода в каждом банке отличаются, поэтому надо внимательно изучать условия договора. Однако есть общие моменты, на которые надо обратить внимание.

Обычно в рекламе указывается максимальная продолжительность льготного периода, например, 55 дней. Это не значит, что вы спокойно пользуетесь беспроцентным кредитом весь срок. Предварительно уточните длительность расчетного и платежного периода. В зависимости от даты покупки изменяется и продолжительность льготного периода. На самом деле он может составлять от 20 календарных дней.

Некоторые банки требуют погашения задолженности не только в конце срока, но и обязательного внесения части долга ежемесячно. Чаще всего это касается банков, по картам которых действует длительный льготный период.

Во многих кредитных организациях начало льготного периода начинается с получения карты, а не с момента проведения операции. Кроме этого, в сумму долга входят дополнительные платежи, например, комиссия за обслуживание карты или за смс-информирование.

Чтобы правильно погасить весь долг, предварительно ознакомьтесь с выписками, которые предоставляет кредитная организация. Не стоит рисковать и самостоятельно рассчитывать сумму задолженности.

Надежда Гашинская, специально для Банки Москвы

Беспроцентный период — это возможность пользоваться кредитной картой и не платить проценты за пользование деньгами до 100 дней. Для этого вам необходимо ежемесячно вносить минимальный платеж и до окончания беспроцентного периода погасить всю задолженность по карте. Тогда проценты не будут начисляться, а беспроцентный период будет возобновляться каждый раз по истечении 60 или 100 дней. Если вы не успеете полностью погасить имеющуюся задолженность до конца беспроцентного периода, то проценты будут начислены на все покупки и снятия наличных, осуществленные с 1-го дня беспроцентного периода.

Минимальный платеж составляет 5% (но не меньше 320 руб.) от суммы задолженности по кредитной карте. Этот платеж нужно вносить ежемесячно в течение платежного периода. Сумму и дату минимального платежа, а также срок окончания беспроцентного периода вы всегда можете узнать в интернет-банке «Альфа-Клик», мобильном банке «Альфа-Мобайл», в телефонном центре или любом отделении банка.

Платежный период — это период в 20 календарных дней, он начинается с даты, когда банк установил для вас кредитный лимит, и заканчивается на двадцатый календарный день в 23:00 по Москве. Вы можете отслеживать даты и траты, а можете в любой момент уточнять сумму минимального платежа и дату окончания платежного периода в «Альфа-Клике», «Альфа-Мобайле», в телефонном центре или любом отделении банка.