Каждый человек подходящий под условия может подать заявку на получение кредита в Сбербанке. Самым востребованным и простым способом, из линейки кредитных продуктов можно назвать кредитные карточки Visa и MasterCard. Сначала следует получить информацию о льготном периоде кредитной карты Сбербанка и примером расчета. Лишь верно выполненные расчеты позволяют увидеть целостную картину и оценить выгодность предложения. Не следует надеяться, что имеется возможность использовать кредитки ничего не оплачивая, заранее не проведя вычислений.

Самый популярный банк страны рекомендует потенциальным заемщикам заранее прочитать основные положения, соблюдая которые можно получить кредит на выгодных условиях. Согласно кредитному предложению отчётный период равен 30 дням, на протяжении которого владельцам кредитки выгодно выполнять безналичные операции. По истечению этого времени банковское учреждение выставляет счет с отчетом.

Грейс период равен 50 дням. В феврале, период отчетности длится 28 суток, вместо 30. Это не оказывает влияние на проводимые расчеты.

Любой пользователь должен знать, как рассчитать льготный период по кредитной карте Сбербанка, для:

- использования кредитной карты, не переплачивая на процентах;

- избегания вероятности образования просроченного долга по основным выплатам.

Если имеются соответствующие знания можно избежать неоправданных расходов за оказываемую услугу. Подобные действия удобны, поскольку позволяют применять средства, не затрачивая лишние деньги.

Со всеми вопросами возможно обращение к специалистам банковской организации чтобы узнать необходимую информацию. Вовремя выполненный расчет позволяет избежать образование долгов по займу и позволит пользоваться финансами банковской организации без дополнительных плат.

Все клиенты банка обязаны заранее узнавать, какой льготный период у кредитной карты Сбербанка виза Голд и других предложений финансового учреждения. Предлагаемые сведения равнозначны для всех продуктов.

Информация о картах:

- Моментум. Карточка предоставляется без годового обслуживания.

- Классическая. Комиссия за годовое обслуживание 450 руб. в мес.

- Золотая. Пользование продуктом стоит 3 тыс. руб. в год.

До того, как заверен договор на обслуживание карты, тщательно ознакомьтесь условиями пользования исходя от категории карты. Учтите размер переплаты, при образовании просроченного платежа и начислении штрафных санкций.

Чтобы без лишних трат возвратить кредит банку, полученный взаймы, владельцам кредиток выдается 50 дней. Предложение выгодно тем что дает возможность использовать деньги без процентов. Клиенты банковской организации сталкиваются с трудностями во время пользования предложением банка.

Если не разобраться с порядком функционирования, пользование предложением может вылиться в дополнительные траты. По кредиткам годовой процент больше, чем по стандартным продуктам банка. В связи с чем необходимо решить, нужно ли воспользоваться данным видом кредита. Дата старта льготного периода обозначена на конверте вместе с PIN-кодом.

Для верного расчёта льготного периода по кредитной карте Сбербанка необходимо ознакомиться с примером. При выполнении безналичных операций 8 мая, льготный период равен 29 дням + 20 суток – время для внесения платежа. Льготный период в этом случае будет меньше, что требует внимания, чтобы возвратить всю сумму, не выплачивая процентов. Увидеть динамику возможно использовав онлайн-калькулятор. Специальный инструмент позволить произвести расчёт грейс периода по дням, вместе с процентами.

Оплачивая карточкой до 25 марта, означает 11+20 дней – льготный период равен только 31 дням. Поэтому необходимо выполнять расчёты, чтобы сохранить свои финансы.

Все клиенты обязаны ознакомиться с принципами партнерства. Многие банковские организации предоставляют невыгодные для людей предложения. Сбербанк предлагает приемлемые условия по кредитам. Чтобы удостоверится в этом необходимо выполнить расчет грейс периода по кредитке Сбербанка. Заблаговременно следует ознакомиться с полным перечнем сведений, позволяющими пользоваться кредитными средствами беспроцентно.

Главные правила применения, улучшающие степень комфорта:

Беспроцентный период распространяется лишь на транзакции по оплате. Получение наличных всегда сопровождается выплатой комиссионного сбора банковскому учреждению, тарифы указаны в договоре.

В обязательном порядке оплачивайте минимальные платежи, чтобы избежать образования просроченных платежей, сопровождающиеся штрафами. Учтите, что беспроцентный период распространяется и на клиентов, имеющих долги по платежам. Оплачивая ежемесячные платежи помните, что для начисления, а также списания необходимо некоторое время.

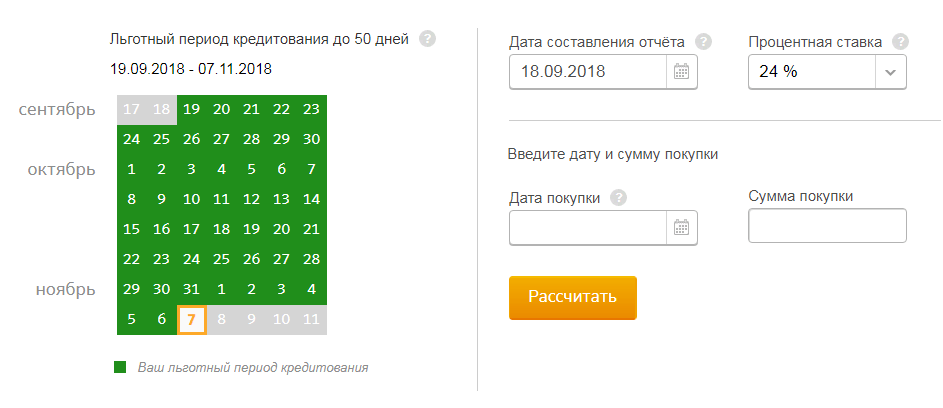

Что было проще совершать расчеты для владельцев кредитных карт предоставляется специальный инструмент для выполнения расчетов. Продукт расположен для свободного пользования на официальном сайте банковской организации. Использовать его может любой человек абсолютно бесплатно.

Специфика работы калькулятора:

- Следует указать следующие данные: дату открытия и закрытия беспроцентного периода, годовую ставку, сумма долга и дату внесения платежа.

- На мониторе предоставляется период, в течение которого средствами можно пользоваться, не выплачивая процентов.

Применять услугу возможно для определения результатов сразу нескольких транзакций. С помощью сервиса выполнения расчетов самостоятельно, специалисты банка сэкономили много времени на выполнение других операций. Не взирая на подобную возможность, любой клиент вправе обратиться за помощью к сотрудникам.

До подписания документов необходимо ознакомиться с главными условиями, отраженными в договоре. Изучите как узнать продолжительность льготного периода и другие преимущества, чтобы применить предложение банка для своей выгоды.

Знание многих нюансов даст возможность предвидеть возникновения неприятных моментов во время пользования. Годовая процентная ставка составляет в среднем 19 – 35 %, что весомо, в особенности при обороте крупных сумм.

Знание о способах расчёта беспроцентного периода предотвратит переплаты и возникновение долгов. При образовании просроченных платежей за 24 часа насчитывается 0,1% от размера задолженности.

Если возникла задолженность необходимо выплатить долг по карте вместе с насчитанным процентом. В каждом платежном периоде в дополнении следует внести на счет 5% на имеющийся остаток. Чтобы возобновить грейс период необходимо в полном размере вернуть задолженность и дождаться обновления месяца – промежутка времени, с которого стартует начало.

Любой клиент может миновать образование долга, совершив ряд операций:

- Положить минимальный платеж.

- Выполнить рефинансирование.

По кредитным картам процент намного больше, нежели по классическим продуктам банка. Если возникнут сложности с финансами, о чем говорит практика, этот вариант даст возможность обойти возникновение долга, выплатив задолженность перед банковской организацией своевременно.

Как определить беспроцентный период по кредитке Сбербанка? Обратитесь в телефонный центр обслуживания клиентов по номеру: 8800. Опытные сотрудники проведут консультацию на бесплатной линии и позволят уточнить все нюансы пользования продуктами банковского учреждения.

Если человек хочет сэкономить на процентах, то поможет льготный период в Сбербанке по кредитной карте, в течение которого допустимо бесплатное использование средств финансовой организации. Однако услуга не всегда выгодна. Чтобы предложение принесло пользу, клиент должен понимать, как правильно производить расчет.

Льготный период – срок для использования заемных средств без оплаты процентов. Укоренилось мнение, что его продолжительность в Сбербанке в 2019 году составляет 50 дней.

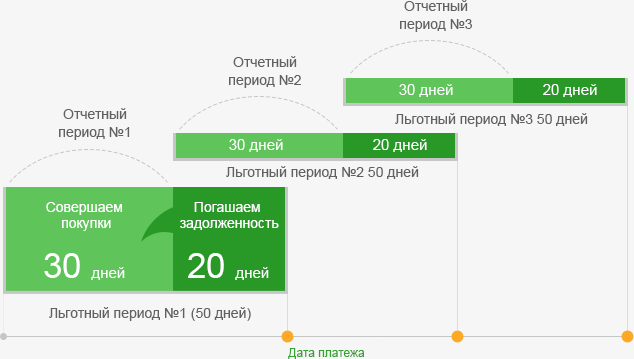

Схема расчета в льготном периоде

Однако утверждение не соответствует действительности. 50 суток, это максимально возможный период, который специально указывают в рекламных предложениях, чтобы привлечь клиентов. Реальность такова, что клиент имеет право использовать кредит без переплаты 20-50 суток.

Срок начинает исчисляться с момента совершения 1-ой траты, а отчет о расходах формируется ежемесячно. Процедуру завершает платежный период, предоставляемый для погашения задолженности. Исходной датой начала срока считается момент начала использования карточки.

Желая сэкономить, нужно помнить ряд правил. Отчетный период предоставляется для совершения покупок, на которые Сбербанк дает клиентам 30 суток. Затем происходит автоматическое формирование отчета, в котором автоматически фиксируется размер трат держателя.

После этого стартует платежный период, предоставляемый для закрытия обязательств перед финансовой организацией.На расчет дается 20 суток, а общая продолжительность срока действительно составляет 50 дней.

Льготный период по кредитной карте Сбербанка

Если клиент хочет выполнить правильный расчёт, рекомендуется использовать следующую схему работы с кредиткой:

- Платежное средство (кредитка) активируется.

- Заемщик совершает покупки 1 месяц. Важно учитывать размер кредитного лимита.

- Клиент запрашивает операционный отчет.

- Определяется общая сумма задолженности и дата произведения расчета.

- Вносятся денежные средства.

Чтобы 50-дневный срок стал актуален, необходимо истратить всю сумму за 1-ый день использования карты. Если деньги израсходованы в финальные сутки, проценты не будут начисляться всего 21 день.

Проще разобраться на примере. Допустим, гражданин стал владельцем карточки 21 марта 2018 года. Отчёт начнёт формироваться 22 числа, и с этого момента исчисляется грейс-период. Срок закончится 11 числа. До наступления момента потребуется вернуть Сбербанку деньги.

Своевременный расчет позволит не вносить проценты, но если дата пропущена, действие льготы завершается, и начисляется переплата. Погашение выполняется ежемесячно при помощи минимального платежа, размер которого устанавливает финансовая организация.

Допустим, 24 апреля гражданин совершил приобретение на сумму 65700 руб. Для простоты расчётов лучше округлить показателя до 66000. Из-за выполнения траты не в первый день, продолжительность грейс-периода составит 48 суток, а лицо сможет сэкономить на оплате процентов свыше 2000 руб.

Предположим, 29 апреля держатель карточки совершил покупку ещё на 40000 руб. Продолжительность грэйс-периода сократится, и показатель составит 44 дня. Экономия повысится до 3000 руб. Дата выполнения расчета не меняется. Клиент обязан вернуть деньги 11 июня 2019 года.

Кредитная карта разрабатывалась для совершения безналичных операций, однако ряд граждан рассматривает ее в качестве беспроцентной альтернативы стандартному кредиту. Считается, что снятие средств также позволит рассчитаться с финансовой организацией в течение грейс-периода и не вносить переплату.

Продвигая кредитный продукт, Сбербанк не сообщает об особенностях использования платежного средства. Наличные операции во внимание не принимаются. Если человек примет решение снять деньги со счёта через банкомат, незамедлительно начнут начисляться проценты. В Сбербанке показатель составляет 24% годовых.

Дополнительно взимается комиссия за снятие в размере 3%. Величина не меняется вне зависимости от того, какой финансовой организации принадлежит банкомат. Допустимо совершение только безналичных операций.

Точкой отсчёта считается момент открытия платежного средства. Производить возврат требуется своевременно, ориентируясь на указанную в отчёте дату. Только так удастся избавить себя от необходимости вносить переплату.

Вернуть всю сумму сразу получается не всегда, что чревато начислением процентов. Если уложиться в грейс-период не получилось, погашение задолженности будет выполняться по стандартной схеме.

Ставка фиксируется в договоре. Если речь идёт о классической кредитке, переплата составит 24%. Клиент самостоятельно решает, какую сумму вносить ежемесячно. Однако установлен минимальный платёж в размере 5%.

Показатель актуален в течение всего срока закрытия обязательств. Правило действует, если условия договора соблюдаются. Когда лицо пренебрегает установленными правилами, начисляются пени, а процентная ставка возрастает до 38% годовых.

Допустимо использование любого удобного метода из следующего перечня:

- онлайн-сервис;

- отправка смс на короткий номер;

- перечисление суммы через банкомат.

Перевод средств на другой счёт приравнивается к снятию наличных, что приведет к незамедлительному начислению переплаты.

В 2019 году за использование услуги предстоит заплатить 3%, а минимальный размер суммы составляет 390 руб. Показатель актуален и для дочерних банков учреждения. Если лицо использует банкоматы сторонних организаций, переплата возрастает до 4%. Минимальный порог остаётся прежним и составляет 390 руб.

Действие удастся осуществить, если финансовая организация предоставила гражданину меньший лимит, чем максимальный для конкретного типа платежного средства.

Иногда финансовая организация выполняет действие автоматически, повышая размер доступной суммы на 20-25%. Держатель карточки имеет право инициировать процедуру самостоятельно, написав заявление. Важно соблюдать следующие условия:

- присутствие положительной КИ;

- своевременное внесение платежей;

- кредитка активно используется;

- гражданин является держателем карты более полугода;

- произошло изменение условий;

- лицо погасило кредит;

- повысился размер дохода.

Выполнение процедуры не предусмотрено, однако переплату за ее выполнение можно снизить до 1,75%. Показатель актуален, если перечисление выполняется на один из следующих электронных кошельков:

Полученную сумму удастся вывести на дебетовую карту, однако платежная система взимает собственную комиссию. Предварительно рекомендуется рассчитать итоговый размер переплаты, а затем принимать решение.

Чтобы воспользоваться благами желанного бонуса, который обеспечивает льгота, нужно прибегнуть к правильным расчетам. А считать клиенты банков, как правило, стремятся не особо. Вследствие этого у пользователей, особенно на начальном этапе, возникает ряд проблем. Виной тому не только лень, но и рекламное определение, которое не является обманом, но на поверку имеет значительные отличия от того, что происходит в реальности.

Принято считать, что бесплатный период для карт Сбербанка равен 50-ти дням. Это не совсем верно. Кстати, ситуация может быть схожей с практикой других кредитных учреждений. 50 дней – это срок, указываемый в рекламе. Его отсчет начинается прямо с начала платежного периода. Реальность же такова, что по ее правилам льготный термин для клиента может составлять от 20 до 50 дней (для пиара используется максимальный показатель) с момента совершения покупки. Ежемесячно происходит процедура формирования отчета по кредитке. Она завершает платежный период. Так вот, этот срок может не совпасть и часто не совпадает с началом месяца, так как исходную точку берется дата активации карты. Нужно запомнить, что:

- Отчетный период равняется 30 дням, которые отводятся на кредитные приобретения. Как только он подходит к концу, формируется платежный отчет, фиксирующий суммы трат.

- Льготный (беспроцентный) период действительно охватывает 50 дней, которые в сумме состоят из 30-дневного отчетного периода и 20-ти дневного платежного термина.

Льготная кредитная карта Сбербанка карта активирована 21 марта 2015г. С 22 числа текущего месяца начнется срок формирования отчета. Он же льготный период, который составляет 50 дней и заканчивается 11 мая 2015г. – датой платежа, до наступления которой нужно вернуть банку всю сумму задолженности, чтобы не платить проценты.

24 марта клиент совершает покупку на сумму 65.780 руб. Округляем сумму до 66 тыс. и делаем расчет. Получаем: льготный период, длительностью в 48 дней и экономию на процентах в 2083.07 руб.

29 марта пользователь льготной карты Сбербанка тратит на приобретения еще 35 тыс. руб. Льготный период, таким образом, составит 44 дня, а экономия уже 3095.67 руб. Дата полного расчета останется прежней: 11 мая 2015г.

Сделав правильные расчеты, пользователь может использовать такую схему работы с кредитной картой:

- активация карты;

- текущие покупки в течение месячного срока;

- учет рамок кредитного лимита;

- получение операционного отсчет за платежный период в конце закупочного месяца;

- поиск общей суммы погашения задолженности и ее даты.

- погашение задолженности.

Примечательно, что и 50-дневный срок может иметь место при погашении кредита. Для этого придется истратить всю сумму с карты в первый же день, с которого начат отсчет платежного периода. При окончательном расходе средств в последний день платежного срока, льготный термин составит не более 21 дня.