Кредитные и дебетовые карточки имеются почти у каждого банковского клиента. Они отличаются набором функций и возможностей для своего владельца. Исходя из своих потребностей, человек может выбрать, какой картой пользоваться. Основное отличие кредитной карты от дебетовой заключается в том, что на кредитной карте, помимо личных средств клиента, имеются еще и заемные средства, которые банк передал в пользование на определенных условиях. На дебетовой карточке могут храниться только личные средства.

Также отличия между этими картами можно найти и в наборе функций. Банки часто выпускают кредитные карты совместно с партнерами, например, РЖД, AliExpress, МТС, Связной, Мвидео и т.д. Это дает их обладателю возможности получать больше бонусов (баллов, кэш-бэка) за покупки.

Отличить кредитную карту от дебетовой можно по тарифам, которые выдаются вместе с картой. Но некоторые пользователи пытаются понять, как отличить карточки по внешнему виду. Одни кредитные организации предоставляют такую возможность, а вот другие предпочитают выпускать внешне схожие карты, чтобы только их владелец знал, где есть кредитные средства, а где нет. Подтвердить вашу гипотезу — кредитная карта или дебетовая перед вам — может только банк.

Однако вывод можно сделать по дизайну карты. Стоит пойти на сайт банка и посмотреть предлагаемые карты. Возможно там будет карта, которая перед вами — она может выпускаться только дебетовая или только кредитная.

Вывод можно сделать по тому, написано имя человека на карте или нет. Если не написано, скорее всего карта Дебетовая. Банки стараются не выпускать неименных кредитных карт.

Стандартный набор отметок на карте состоит из отметки:

- Платежной системы.

- Наименования банка-эмитента.

- Чипа.

- Голограммы.

- Номера карты.

- Рисунок.

- Срок действия.

Помимо этих характеристик некоторые банки добавляют (обычно в верхней правом углу) надпись Credit

что указывает на то, кредитная это карта или дебетовая. На основании данной записи достаточно просто определить тип пластика.

Однако, не все кредитные организации делают такую пометку и выпускают внешне одинаковые карточки, о наполнении которых знает только их владелец. С одной стороны, это довольно безопасно – если карта попадет в руки к мошенникам, они не смогут догадаться, что за карта перед ними, а с другой это путает и самого владельца карты, ведь у него их может быть несколько.

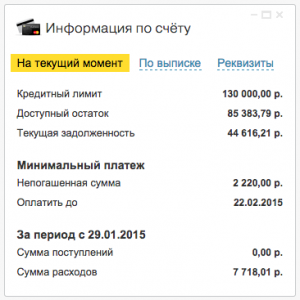

Узнать тип карты можно по выписке в интернет-банке. Там указывается кредитный лимит, доступный остаток, сумма расходов и поступлений, минимальный платеж к внесению (при наличии долга).

Дебетовые карты не имеют кредитного лимита, но клиент может «уходить» в минус. Такое явление называется «овердрафтом». Чаще всего овердрафт открывается банком на зарплатных картах и достигает не более 1-2 размеров зарплаты. Если клиент пользуется овердрафтными средствами, то они затем автоматически погашаются за счет поступающей зарплаты. Овердрафт толкает к соблазну потратить больше, чем есть. Потратив весь предоставленный лимит, можно остаться без следующей зарплаты, которая пойдет на погашение предыдущего долга. Такая рутина может довольно сильно затянуть, поэтому увлекаться овердрафтными деньгами не рекомендуется.

Овердрафт на дебетовой карте бывает:

- Разрешенным. В данном случае банк устанавливает сумму, которую может потратить клиент помимо своих средств. При поступлении денег лимит автоматически погашается. Отличие овердрафта от кредитного лимит заключается в том, что по овердрафту нет льготного периода, поэтому нужно будет платить проценты за его использование.

- Неразрешенным. Такая ситуация допускается в некоторых случаях, например, когда клиент совершил валютную операцию, а сумма списалась со счета позже, когда курс валюты вырос, или было снятие под «ноль» в другом банкомате, который взял комиссию, или были подключены платные услуги (СМС, страховка по карте, списалось годовое обслуживание). За возникновение неразрешенного овердрафта банк накладывает существенный штраф. Чтобы не допустить этого, стоит периодически проверять баланс на карте и оставлять на ней небольшую сумму на непредвиденный случай, например, 500-1000 руб.

Таким образом, «уйти в минус» можно и по дебетовой карте. Наличие овердрафта имеет свои недостатки и плюсы. Если приходится часто пользоваться заемными средствами, то стоит завести кредитную карту и погашать ее в льготный период, чтобы постоянно не платить процентов, как в случае с овердрафтом.

Клиенты банков активно используют пластиковые карточки, подразделяющиеся на кредитные и дебетовые разновидности. У каждой имеются свои преимущества и недостатки, определенные возможности, благодаря которым клиенты могут решать свои возникшие вопросы. Далее подробно будут рассмотрены вопросы, что чаще выбирается, кредитная карта или дебетовая, как узнать какая разновидность действует у клиента сейчас.

Есть несколько способов, как узнать, какая карта на данный момент используется клиентом банка. Можно обратить внимание на следующие характеристики и возможности:

- Взять карточку в руки и посмотреть на записи. Как правило, банки ставят отметки в виде Credit или Debit.

- Найти заключенный с банком договор, в котором должна быть прописана разновидность выданной в пользование карты.

- Можно связаться по горячей линии с банком и запросить интересующую информацию. Достаточно сказать номер карты и свои данные (на имя которого зарегистрирован пластик).

- При возможности обратиться в отделение кредитной организации с картой и паспортом, спросить о разновидности и особенностях обслуживания выданного пластика.

- Самостоятельно зайти на официальный сайт банка, зарегистрировать Личный кабинет и посмотреть на характеристики, полученной в пользование карточки. Этот способ также отвечает на вопрос, как узнать, одобрили кредитную карту или нет. В случае положительного решения новая зарегистрированная карточка будет отображаться в списке на главной странице.

В Личном кабинете можно узнать больше информации, чем тип кредитки. По счету будут представлены остаток, сумма расходов и поступлений за последние дни или только 5-10 последних операций, минимальный платеж в случае сформированного долга.

Далеко не каждый понимает, зачем выяснять кредитная или дебетовая карточка находится у него в пользовании. Отсюда создаются многочисленные проблемы в виде задолженностей перед банком – владельцы карт не уклоняются от ответственности, а просто не знают о ней. Дело в том, что при расчете кредитной карточкой в магазине начинается действие льготного периода. По его окончании владелец обязан уплатить начисляемые проценты за сформировавшийся долг – об этом неизвестно, если нет точной информации кредитная карта или дебетовая.

Вторая ситуация, когда владелец снимает в банкомате наличные денежные средства. За каждую операцию со счета снимается процент или фиксированная сумма комиссии. Определить, какая карточка, дебетовая или кредитная, требуется во избежание незапланированных трат и тщательного соблюдения условий пользования кредиткой.

Есть возможность узнать тип карточки по внешним признакам. Зачастую банки выпускают внешне одинаковый пластик, но при тщательном рассмотрении можно выделить несколько отличий. В качестве примера следует рассмотреть внешний вид кредитной карты:

- На лицевой стороне представлена информация о банке, в частности, данные о партнере – логотип компании, в совместности с которой была разработана кредитка. Зачастую кредитные карточки выпускаются в совместности с определенной компанией, которая дополнительно предлагает свои бонусы и возможности.

- Далее на лицевой стороне представлен номер карточки, по которому также можно определить ее тип. Узнать карту Сбербанка по номеру или другой кредитной компании можно по первым 8 цифрам номера. Но по факту единых номеров для кредитных или дебетовых карточек не существует. Каждый банк формирует свои группы, которые зависят от числовой вместимости и идущей последовательности на момент выпуска кредитки.

- Обязательный защитный чип, который также отличается внешними признаками. Утвержденных единых критериев нет, поэтому сравнивать надо дебетовые и кредитные карты одного банковского учреждения.

- Фамилия и имя владельца – на кредитных картах подобное указывается редко вследствие дороговизны обслуживания именной кредитки.

- На обратной стороне указывается проверочный код, который также содержит определенную комбинацию цифр. Коды утверждаются внутри банка – одни предназначаются для кредитной разновидности, вторые для дебетовой.

Несмотря на многочисленные внешние отличия, определить в точности по внешнему виду дебетовая карта или кредитная невозможно. Все объясняется отсутствием единых кодов и комбинаций, которые используются для формирования номера или проверочного кода, указанного на обратной стороне кредитки.

Разница обслуживания банковских карточек зачастую становится основой выбора для пользования:

- Вопросы комиссии. Дебетовые карты не взимают комиссию за проводимые операции. А вот кредитки предусматривают снятие наличных с высокой комиссией.

- О годовом обслуживании. Одни банки предлагают бесплатное использование дебетовых карт, но взимают единую фиксированную сумму за пользование кредитных. Вторые банки предлагают услуги в точности до наоборот. В результате владельцы отдают предпочтение тем разновидностям карточек, которые не требуют уплаты годового обслуживания.

- Лимит по карте. По факту это сумма кредита, которая перечисляется на карточку и подлежит использованию. У дебетовых карточек такого нет, поскольку на ее счет денежные средства зачисляют сами владельцы.

- Бонусы и проценты. Каждый вид карты может предложить возврат определенного процента от суммы покупки. Зачастую кредитная карточка не предполагает кэш-бек (возврат бонуса) в период действия льготного периода.

- О процентах на остаток по счету. Представленные привилегии можно встретить у каждого вида. Но в случае с кредитной карточкой владельцы должны класть денежные средства выше суммы кредитного лимита.

Узнать, какую карточку использует владелец, можно представленными выше способами. Представленные действия следует осуществить незамедлительно, чтобы не столкнуться с возможным формированием задолженности.

Вы хотели бы узнать, как можно отличить по внешнему виду дебетовую карту от кредитной? Сегодня мы постараемся ответить на этот вопрос, а также рассказать вам о том, как выглядит стандартная кредитная карта с набором банковских реквизитов для оплаты покупок и инициации в системе.

Итак, если вы задались вопросом о том, что именно можно увидеть на пластиковом носителе от банка, то нужно разделять лицевую и оборотную его стороны. Давайте рассмотрим более подробно, что на них указано.

На лицевой:

- В верхнем левом углу указан банк, который выпустил данную карточку. Если она партнерская, т.е. выпуск происходил в партнерстве с какой-либо компанией, например МТС или РЖД для накопления специальных баллов, то значок данной организации будет виден в правом верхнем углу;

- Далее идет защитный чип в виде блестящего квадрата;

- Ниже расположена длинная цифровая последовательно, обычно она состоит из 16 цифр, разделенных по 4 пробелами. Это номер карты, он нужен для совершения различных переводов и платежей;

- Далее указывается срок действия этого пластика в виде четырёх цифр через косую черту. Например: 0517 – данная запись означает, что пользоваться карточкой можно до конца мая 2017 года, затем нужно обращаться в банковскую организацию за перевыпуском;

- Ниже печатается ФИО владельца латинскими буквами, но если это Маэстро или Моментум, тогда имя может и не указываться;

На задней стороне:

- Магнитная полоса;

- Белое поле для подписи владельца;

- Код безопасности из 3-ех цифр для совершения покупок через Сеть;

- Иногда бывает напечатана контактная информация для связи с банком, а именно – телефон его службы поддержки.

Такие данные являются стандартными для любого карточного продукта, и к сожалению, чисто внешне отличить дебетовый вариант от кредитного нельзя. В некоторых случаях на лицевой стороне есть надпись Credit, но это бывает крайне редко.

Зачем вообще нужно различать, что за продукт у вас в руках?

Дело в том, что они предназначены для разных целей: расчетные – для использования собственных средств, для снятия наличных, совершения платежей и т.д., кредитные – для получения возможности использования заёмными средствами от банка.

И если вы совершите покупку по кредитке, то вам ежемесячно нужно будет платить за это проценты, а если снимите с неё наличные, то вы дополнительно заплатите немаленькую комиссию за такую услугу. За переводы также будет начислена комиссия.

Что делать в том случае, если у вас много карт,и вы забыли, кто из них к какому типу принадлежит? Здесь есть несколько вариантов:

- Найди договор, который вы подписывали при оформлении, и прочесть эту информацию там;

- Позвонить по телефону горячей линии банка, зачитать номер с лицевой стороны, сказать свои ФИО и кодовое слово для получения информации;

Подытожим вышесказанное: к сожалению, самостоятельно на внешний вид в 90% случаев нельзя определить – кредитная или дебетовая карта оказалась у вас в руках, а потому стоит прибегнуть к помощи банковских работников.