Почему кредитный договор надо читать еще до его заключения? Многие заемщики подписывают его, даже не читая. Это большая ошибка. Кредитный договор – это самый главный и самый важный документ, связанный с кредитами. Его следует внимательно читать, полностью от и до, и не один раз. Что должно быть прописано в нем, как расторгнуть договор по кредитной карте Сбербанка, читайте далее.

Для каждого отдельно взятого договора Сбербанк применяет общие условия, которые действуют на дату его заключения. По ссылке – Универсальный договор банковского обслуживания. Банк также выставляет индивидуальные условия, в них отражаются следующие параметры:

- тип карты;

- валюта кредитного счета;

- кредитный лимит (в валюте счета);

- срок кредита;

- длительность грейс-периода;

- % ставка;

- % ставка в льготный период;

- мин. ежемесячный платеж.

Кредитный договор расписывает порядок выпуска, перевыпуска, возврата и утилизации кредитки, а также возможность подключения мобильных сервисов. С более конкретными параметрами можно ознакомиться в отделении Сбербанка до подписания кредитного договора.

На какие пункты договора по кредитной карте Сбербанка, а также других банков обращать внимание в первую очередь:

- право на досрочное погашение займа; банк может ограничить данное право на срок до 6 месяцев;

- сумма основного долга, которую будете выплачивать постоянно;

- различные комиссии;

- участие третьих лиц;

- наличие страховых платежей;

- способы решения спорных ситуаций;

- возможность изменения процентных ставок в одностороннем порядке;

- условия, при которых банк вправе вернуть кредит досрочно;

- запись мелким шрифтом.

На сайте Сбербанка стандартного образца договора в электронном виде вы не найдете. Бумажный вариант предоставляется в самом офисе банка. В нем отражаются следующие основные пункты:

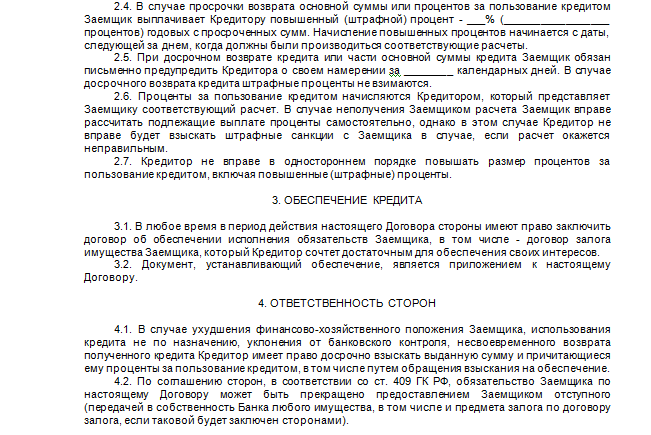

- Предмет договора.

- Права и обязанности сторон.

- Обеспечение кредита.

- Особые условия.

- Ответственность сторон.

Договор считается расторгнутым после закрытия кредитного счета. Ограничений прав клиента со стороны банка на расторжение договора законом не предусмотрено.

Процедура закрытия счета кредитки:

Кредитным договором называют документ, который составляется между банком и заемщиком, в нем регулируются взаимоотношения сторон. Такая бумага должна быть подписана сотрудником банка и обратившимся гражданином, документ будет действовать весь период займа.

Кредитный договор Сбербанка по образцу предоставляется всем клиентам, желающим взять кредит. Договор составляется в 2 экземплярах, один из которых будет храниться в Сбербанке.

Потребительский кредит выдается гражданам на основе договора по кредитованию. В этой бумаге указаны права и обязанности каждой из сторон. Документ необходим, чтобы урегулировать взаимоотношения между заемщиком и кредитной организацией. Подписывается такой бланк исключительно в бумажном виде.

В кредитное соглашение будет входить 2 раздела:

- индивидуальные условия кредитования;

- общие требования кредитования.

В соответствии с законодательством России, в данном документе должны содержаться основные сведения:

- валюта, в которой банк выдает средства гражданину;

- сумма, выданная заемщику;

- каковы цели кредита;

- в какой срок долг должен быть полностью оплачен;

- как часто необходимо вносить платежи и каково будет их полное количество;

- основная процентная ставка;

- в каком порядке был предоставлен займ.

Чтобы не возникало споров с банком, перед тем как поставить подпись в бумаге, следует ее тщательно изучить.

Кредитный договор — это документ, оформляемый при взятии кредита.

При составлении договора на кредит в Сбербанке следует обратить внимание на главные и дополнительные пункты. Например, в бумаге обязательно указывается сумма, которая была выдана гражданину банком под процент.

Размер этой денежной суммы и процентная ставка должны быть согласованы с заемщиком. Если гражданин согласится со всеми пунктами, он может поставить свою подпись.

Важными пунктами договора являются:

- в каком порядке и в какие сроки задолженность должна быть погашена;

- сумма кредита без учета процентов;

- полная стоимость кредита вместе с процентной ставкой;

- процентная ставка по кредитованию на год.

По закону банк не может поменять условия сделки в одностороннем порядке, не согласовав свои действия с заемщиком.

Следует разобраться в вопросе того, какими правами и обязанностями обладает заемщик по кредиту.

Пример кредитного договора.

Клиент получает право на:

- отказ от получения денежных средств от банка, если срок предоставления суммы еще не истек;

- информацию об условиях получения и выплаты кредитных средств, графике платежей, а еще гражданин может получить копию договора;

- погашение кредита раньше того срока, который был установлен банком, при этом погашение может быть частичным или полным;

- смену счета, с которого списывается сумма по кредитованию, для этого придется предварительно уведомить банк о смене счета для оплаты в письменном виде.

У клиента есть обязанности перед банком, в их список входит следующее:

- надо уведомить банк о закрытии счета, с которого ранее списывались средства, и предоставить новый счет, откуда будет происходить выплата по кредиту;

- необходимо возвратить всю сумму займа с процентами, как это указано в подписанном договоре;

- возврат кредитных средств, взятых у Сбербанка в срок, установленный договором, и в той сумме, которая указана в документе;

- при наступлении банкротства уведомить об этом заимодавца в течение 1 дня;

- гражданин не может передать свои права по договору другим лицам, если на это нет согласия от кредитодателя.

Потребитель может получить всю необходимую информацию о кредитовании до того момента, как договор будет подписан. Это право предоставляется всем гражданам по закону.

Если Сбербанк откажется предоставить такую информацию, потребитель имеет право на написание жалобы.

Юристы советуют внимательно читать договор перед тем, как его подписать, чтобы ознакомиться со всеми условиями и пунктами. Если будет возможность, документ следует взять домой и хорошо изучить. При возникновении вопросов гражданин может запросить дополнительную информацию у сотрудника Сбербанка.

Как и у клиента, у банка есть ряд обязательств, которые необходимо выполнять.

К таким обязанностям относят:

Еще один пример кредитного договора Сбербанка.

У банка имеются права, которые указаны в договоре:

- в одностороннем порядке без согласия заемщика снизить ставку по проценту текущего кредита (повысить ставку в одностороннем порядке нельзя, это противозаконно);

- если поступят средства по программе добровольного страхования заемщиков, то денежная сумма должна быть перечислена на погашение кредита;

- на усмотрение банка продлевается период, когда неустойка с человека взиматься при просрочке не будет, или же размер неустойки будет снижен;

- если клиент потерял своего поручителя или заемщик выполняет свои обязательства не в полной мере, банк может затребовать перечисление всей суммы по кредиту разом, включая процент по договору.

Пример кредитного договора Сбербанка с физичеким лицом каждый клиент может скачать на официальном сайте Сбербанка. Там предоставлен образец заполнения анкеты-бланка.

Для бытового потребительского кредита форма выглядит достаточно просто, документ на оформление займа (кредитования) подготавливается на основе образца.

Оформляется кредитоспособность при оформлении займа для клиента. Это значит, что после подачи анкеты-бланка проверяется достоверность информации, а также возможность погашения кредита. Для получения сберегательного банковского займа необходимо согласие обеих сторон на совершение сделки.

Кредитный договор Сбербанка – это соглашение, по которому банк выделяет гражданину кредитные (заемные) средства, а гражданин обязывается вернуть их с процентами в оговоренном порядке. Давайте разбираться, что скрывает в себе этот важнейший финансовый документ и на какие нюансы стоит обратить особое внимание при подписании.

Банковский кредит – это сделка между гражданином-заемщиком и банком, которая имеет правила оформления, регламентированные Гражданским кодексом и другими законами. Основным документом при этом является кредитный договор. ГК РФ регламентирует, чтобы он обязательно был составлен в письменной форме и подписан всеми сторонами сделки. Условия такого документа являются обязательными для исполнения, поэтому к его содержанию необходимо проявить максимальное внимание еще перед подписанием. Ведь потом отменить или изменить что-то будет практически невозможно.

Кредитный договор – это письменное соглашение о выделении банком денег на нужды заемщика (гражданина или организации) при соблюдении определенных условий. Например, ипотека или покупка автомобиля. Или просто нужны деньги для похода в магазин (потребительский кредит). Заключение и подписание этого документа регламентирует статья 819 Гражданского кодекса РФ. Соглашение должно иметь четкую структуру, которая не закреплена законодательно, но обязательно должна включать в себя ряд существенных условий. В частности, в нем должны обязательно быть такие разделы, как:

- суть сделки (преамбула);

- предмет договора;

- условия предоставления займа: сумма, проценты и сроки;

- обязанности обеих сторон: кредитора и заемщика;

- права заемщика и кредитора;

- условия возврата займа;

- ответственность сторон;

- условия разрешения спорных ситуаций;

- реквизиты кредитора и заемщика.

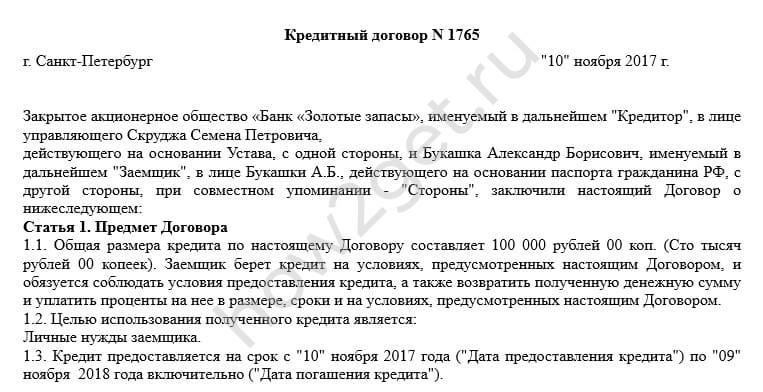

Еще у соглашения обязательно должен быть номер, дата его подписания и подписи обеих сторон сделки. Перед заключением кредитного договора вы должны внимательно ознакомиться с ним. При необходимости в текст можно внести изменения, ведь заемщик не обязан подписывать документ, который его не устраивает. Обычно начало соглашения выглядит примерно так (представлен образец кредитного договора Cбербанка с физическим лицом):

Как у каждого документа у соглашения с банком о выделении кредита есть главные и дополнительные пункты. Например, в абсолютно любом таком соглашении должна быть указана сумма денег, которую банк дает в долг. Ее размер и проценты, которые заплатит за пользование финансами заемщик, обязательно должны быть согласованы, без этого существенного требования сделки попросту не состоится. Законодательно закреплено, что также важным пунктом является:

- сумма вашего кредита;

- процентная ставка (в год);

- порядок и сроки погашения;

- полная стоимость кредита.

Как правило, изменить эти пункты в одностороннем порядке нельзя. Кредитный договор ипотека, автокредит или обычный потребительский займ предполагает их наличие. А вот текст документа у разных банков будет существенно отличаться. Например, это касается принципа погашения задолженности. Существует два способа…

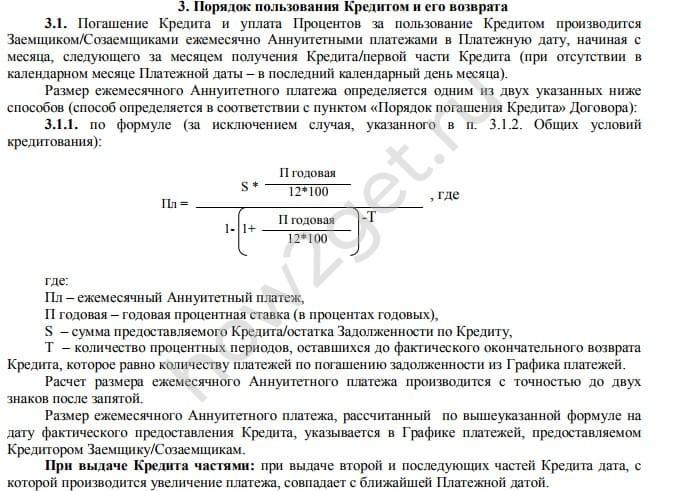

Аннуитет – когда проценты рассчитываются сразу за все время пользования кредитом и платежи разбиваются таким образом, чтобы они были одинаковыми в течение всего периода погашения займа. Это менее выгодно, чем дифференцированные платежи, поскольку в первое время заемщик выплачивает маленькие части основного долга, поэтому сумма процентов за все время пользования кредитом получаются больше.

Дифференцированный способ – в этом случае на равные части разбивается только сумма займа, поэтому сумма с каждым платежом уменьшается за счет сокращения долга и уменьшения процентов на остаток. Банки обычно практикуют такой способ в ипотеке или автокредитах. В потребительских займах он встречается реже.

Например, образец договора потребительского кредита Cбербанка содержит такой пункт:

Кроме того, очень важно в каких условиях происходит досрочное погашение кредита. Например, Договор Тинькофф Кредитная карта обычно предполагает возможность льготного периода, в течение которого заемщик имеет право вернуть средства на карту без начисления процентов, т.е. использовать их бесплатно. Но обычно надо следить за тем, чтобы за досрочное погашение займа банк не требовал дополнительных комиссий или не назначал штрафов.

Кстати, порядок начисления комиссий по займу также очень важен. Также в соглашении часто бывает обеспечение займа, например, залог или поручительство. Однако в этом случае они оформляются отдельно.

Очень важно изучить пункт о том, в каких случаях банк имеет право применить штрафные санкции или даже потребовать досрочного погашения задолженности. В приложении к соглашению обязательно должны быть графики погашения и адреса кредитных и других организаций, через которые можно платить без дополнительной комиссии. Главное, помните – если вас что-то не устраивает в тексте, сообщите об этом менеджеру в банке. Вполне возможно, что ваше замечание будет учтено. Если текст вам категорически не нравится, а обязательства не подходят, принудить подписать его никто не имеет права.

Не менее важно и то, что от страховки по кредиту можно отказаться, если она не нужна.

Вопрос о том, как расторгнуть кредитный договор с банком, волнует заемщиков не часто. Ведь это автоматически означает досрочное и единовременное возвращение всей суммы займа. Обычно он возникает тогда, когда выясняется, что некоторые пункты соглашения по тем или иным причинам оказались для человека неприемлемыми, но он узнал об этом уже после подписания документов. Иногда банк соглашается с расторжением после погашения долга, но чаще всего этот вопрос приходится решать в судебном порядке, и это уже другая история. В безусловном порядке расторгнуть сделку заемщик может только в случае, если банк не выдал ему деньги, или выдал их не в полном объеме.