Каждый банк, обладающий высокой репутацией, ведет сотрудничество с БКИ. В этом бюро есть данные о всех гражданах России, которые хотя бы раз пользовались услугами кредитования. Здесь хранятся сведения даже о тех, кто выступал поручителем либо созаемщиком.

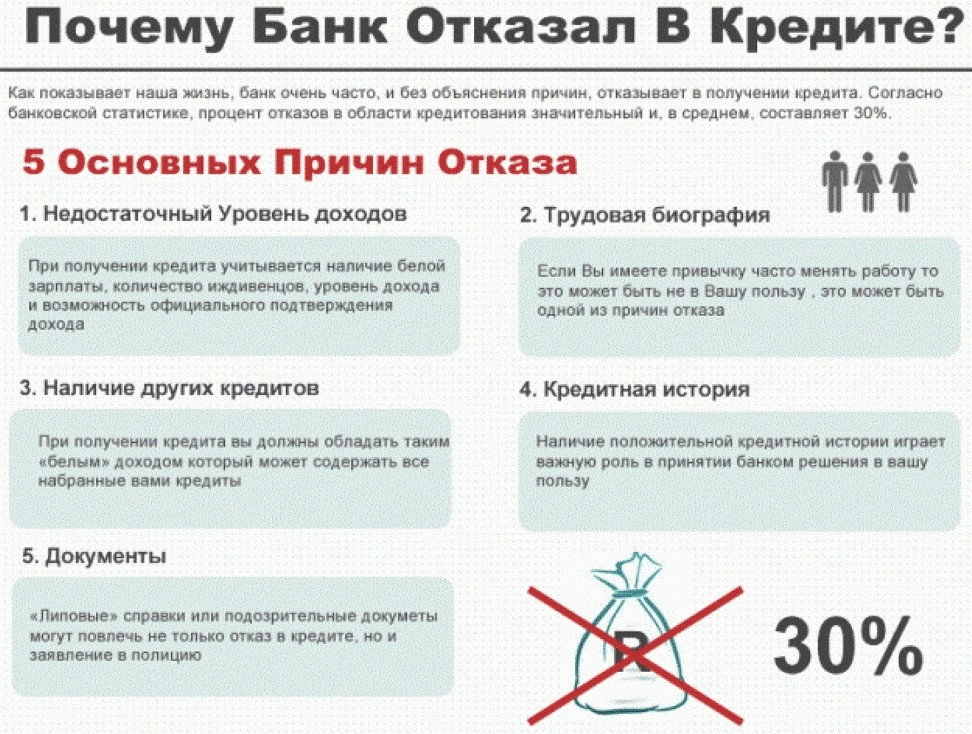

Частыми причинами отказа выступают штрафы и просрочки. Существует база должников, где содержится данная информация. Такие сведения о заемщики негативно влияют на шансы получить одобрение по заявке.

Банки неохотно сотрудничают с теми, кто ранее не выплачивал деньги либо делал это не в договоренный срок. Логично, что в финансовых организациях хотят получить свои деньги обратно.

В России нет банков, которые готовы без проверки кредитной истории выдавать деньги всем своим клиентам. Так что подобные объявления в интернете, скорее всего, созданы мошенниками.

Если вы ищите учреждение, выдающее долгосрочные кредиты с не самыми высокими процентами, то МФО – не вариант. Обращайтесь тогда только в банки, при этом подавайте как можно больше документов, которые подтверждают вашу платежеспособность.

| Банк | Сумма | Процентная ставка |

| МКБ | до 3 млн | от 10,9%; |

| Ренессанс кредит | до 700 000 | от 9,9% |

| ОТП Банк | до 4 000 000 | от 10,5% |

| Восточный | до 500 000 | 11,5% |

| Почта Банк | до 1 500 000 | от 12,9% |

| Хоум Кредит | до 1 000 000 | от 10,9%; |

| УБРиР | до 200 000 | от 18,9% |

Как повысить шансы на одобрение:

- Собрать пакет документации со справкой с рабочего места, выписками с личных счетов, свидетельствами о правах собственности и так далее.

- Найти поручителя.

- Предложить недвижимость либо автомобиль в качестве залога.

Самые крупные банки, такие как Сбербанк, Газпромбанк, Россельхозбанк, ВТБ 24, Альфа-банк, с большой долей вероятностью откажут, если у вас были просрочки. У них и так достаточное количество клиентов, а потому сомнительные заемщики им не совсем интересны.

Поэтому лучше обращаться в региональные организации, которые пока только работают над увеличением клиентской базы. Их отношение к заемщикам является более лояльным. Минусом могут стать невыгодные условия кредитования.к содержанию ↑

- Кредитный лимит от 30 до 300 тысяч рублей;

- Процентная ставка по безналичным транзакциям – от 12 до 29,9%;

- Процент на снятие наличных средств – от 30 до 49,9% в год;

- Комиссия за операции снятия наличных – 2,9% плюс 290 рублей;

- Ежемесячный платеж – 8% от задолженности;

- Льготный период – до 55 дней;

- Стоимость обслуживания – 590 рублей;

- Бонусы за покупки, которые можно обменивать на скидки.

Что касается недостатков, то это большие штрафы за просрочки. Отметим, что у Тинькофф банка нет отделений, поэтому все вопросы решаются только в интернете либо по телефону.

Доступные предложения по выдаче кредитных карт от популярных банков:

| Банк | % и сумма | Заявка |

| Восточный больше шансов | От 9,9% До 3000000 руб. |

Оформить |

| Ренессанс Кредит самый быстрый | От 9,9% До 700000 руб. |

Оформить |

| Хоум кредит стоит тоже попробовать | От 9,9% До 1000000 руб. |

Оформить |

| Открытие Большая сумма | От 9,9% До 5000000 руб. |

Оформить |

Если клиент в черном списке, далеко не каждый банк согласен выдать ему кредит наличными. Но есть несколько способов, чтобы решить этот вопрос, и сегодня мы расскажем вам о том, куда можно обратиться.

Сегодня абсолютно все банковские организации сотрудничают с БКИ, где хранятся данные обо всех гражданах нашей страны, которые когда-то брали на свое имя заём, либо выступали созаемщиком или поручителем в кредитном договоре.

В кредитной истории прописывается все – в какой банк вы обращались, сколько было заявок, положительных и с отказами, где одобрили, под какие условия, как вы платили и т.д.

Не существует никакого мифического “черного списка”, есть только официальные данные, которые хранятся в Бюро кредитных историй. Послать сюда запрос могут не только банки и МФО, но также и любой заемщик. Раз в год это можно сделать бесплатно, как именно – читайте здесь.

Зачастую причиной отказов является просрочки и штрафы, несвоевременные выплаты. Информация о них заносится в общую базу должников, где у каждого есть кредитная история. Если она плохая – это уменьшает шансы на получение очередного кредита.

Почему так происходит? Банки видят, что свои прошлые задолженности вы выплачивали несвоевременно, либо не выплачивали вообще. Логично, что с такими клиентами они не хотят иметь дела, ведь им важно получить выданные деньги обратно.

Отвечая на этот вопрос, сразу отметим, что не существует банков, которые не проверяют репутацию своих клиентов или 100% одобряют заявки на кредит с плохой КИ. Их просто не бывает, и если вы где-то в Сети находите объявления о том, что вам за деньги предоставят данные о таких компаниях – это мошенники.

Чтобы получить деньги, вам нужно, сперва, улучшить свою КИ. Как это сделать:

- Возьмите кредит в банке, где вы уже ранее успешно брали кредит, или где вы являетесь зарплатным клиентом, и вовремя его погасите. Это покажет кредиторам, что вы исправились и просрочки остались в прошлом. Просите небольшую сумму, обязательно подтверждайте доходы, если это возможно – приводите поручителя или оформляйте залог.

- Обратиться в Совкомбанк для оформления услуги “Кредитный доктор”. Она специально создана для улучшения репутации заемщика. Происходит она в несколько этапов, при успешном прохождении каждого из них, вы сможете получить деньги и улучшенную КИ. Подробности в этой статье.

Если эти варианты не подходят, тогда обратитесь к кредитным брокерам города. Они не выдадут вам кредит, но найдут банк, который готов его предоставить. Результат не всегда гарантирован, а услуги являются платными.

Хотим вас предостеречь: если у вас просят предоплату, даже 100 рублей за формирование отчета, предоставление справок, оплату выезда, перевода и т.д., будьте уверены – это мошенники, которые пропадут сразу, как только вы перечислите им деньги.

До того момента, пока вы не получили на руки обещанную сумму, не переводите ничего. Также не стоит верить людям, которые за вознаграждение обеща.т что-то исправить, подкорректировать или даже удалить в вашей кредитной истории, это попросту невозможно, и вас хотят обмануть.

Если вам нужен долгосрочный заем на выгодных условиях, МФО не подходят. Вам нужно искать лояльные банки, при обращении к ним докажите с помощью документов, что у вас теперь есть возможность оплачивать все вовремя.

Как повысить свои шансы на одобрение?

-

Предоставьте: справки с работы, выписки со счетов, договора аренды (если сдаете недвижимость), свидетельства о праве собственности на ценное имущество и прочее,

Опять же повторимся, что никто не даст вам гарантий относительно того, что вот этот банк точно одобрит заявку, а этот нет. Каждый случай обращения заемщика за ссудой рассматривается в индивидуальном порядке, и если у вас в прошлом были небольшие просрочки, которые давно закрыты, есть шанс получить новый заём.

Куда точно не стоит обращаться, так это в крупные учреждения по типу Сбербанка, ВТБ 24, Альфа-банка, Россельхозбанка и Газпромбанка. У них многомиллионная база клиентов, и они не нуждаются в увеличении активов за счет сомнительных заемщиков. Вам откажут сразу.

Куда же идти? В небольшие банки, в региональные компании, которые представлены всего в нескольких городах. Можно попытать удачи в:

| Банк | Сумма, руб. | Процент, годовых |

| Московский Кредитный Банк | До 3.000.000 | От 10,9% |

| Ренессанс Кредит банк | До 500.000 | От 11,3% |

| ОТП банк | От 300.000 | От 11,5% |

| Восточный банк | До 300.000 | От 12% |

| Ситибанк | До 1.000.000 | От 16% |

| Уральский Банк Реконструкции и Развития | До 600.000 | От 14,99% |

| Райффайзенбанк | До 1.500.000 | От 19% |

Они достаточно лояльно относятся к небольшим тёмным пятнам в КИ. Самый высокий шанс на одобрение будет в МФО. Только сразу хотим предупредить, что условия там максимально невыгодные и огромные проценты.

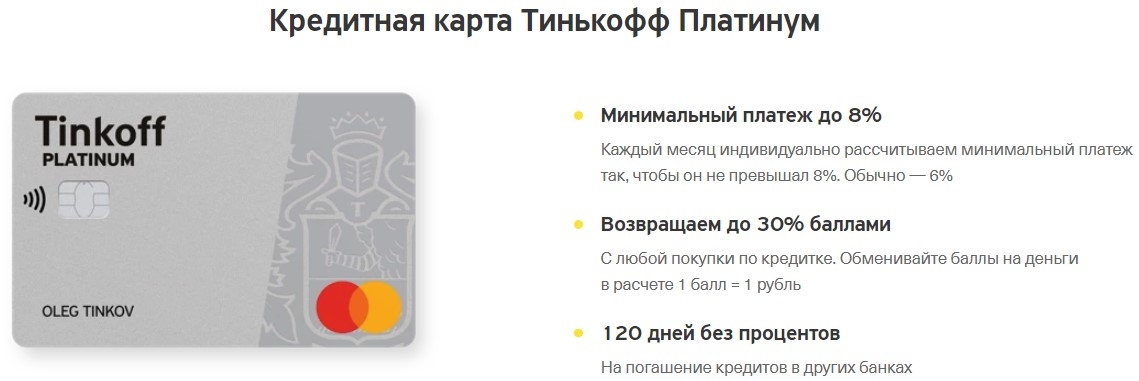

Если вы рассматриваете вариант получения кредитки, тогда лучше всего подавать заявку в Тинькофф банк. Здесь не только выгодные условия выдачи карточки, но и удобная бесплатная доставка её до дома или офиса в течение 7-и дней с момента одобрения заявки.

Какие предлагают тарифы:

- индивидуальный кредитный лимит от 30.000 до 300.000 рублей,

- процентная ставка на безналичные операции – от 15% до 29,9%,

- процент на снятие наличных – 30,0%—49,9% годовых,

- комиссия за снятие наличных с карточки – 2,9% плюс 290 рубл.,

- ежемесячный минимальный платеж – в пределах 8% от размера задолженности,

- льготный период длится до 55 дней,

- стоимость обслуживания – 590 руб.,

- есть бонусная система за совершение покупок по карточке, накопленные бонусы можно обменивать на скидку у партнеров.

Из минусов отметим, что здесь действуют достаточно высокие штрафы за допущение просрочки. Кроме того, банк не имеет собственных отделений, все вопросы и проблемы вам необходимо решать удаленно – через Интернет или по телефону горячей линии.

Похожее предложение есть в Тач-банке, который является дочерней организацией ОТП банка. Низкая ставка – от 19,9% в год, бесплатное обслуживание, лимит до 300 тысяч, возможность доставки и оформление только по паспорту. Подробную информацию вы найдете здесь.

Получить одобрение не всегда просто даже тем клиентам, у которых положительная история. Но если вы приложите усилия, то банк даст кредит и вы будете исключены из черного списка.

Несколько десятилетий назад, когда в России только начинался кредитный бум, банки столкнулись с тем, что часть денег обратно не возвращается. Тех, кто не спешит погашать задолженность, финансовые организации вносили в собственные списки нежелательных клиентов.

Со временем возникла необходимость в обмене информацией между банками. Чтобы не пересылать большие объемы данных между сотнями заинтересованных лиц, было решено создать единые кредитные бюро. В них вносятся сведения по каждому, кто хотя бы раз пробовал получить кредит наличными.

Важно: в стране действует несколько кредитных бюро. Банки работают не со всеми. Ниже можно увидеть, кто и кому доверяет информацию о своих клиентах.

С каким бюро работает

НБКИ, Equifax, ОКБ, СЗБКИ, МБКИ, КБ Русский Стандарт

НБКИ, Equifax, ОКБ

ВТБ Банк Москвы

НБКИ, Equifax, ОКБ

НБКИ, Equifax, ОКБ, КБ Русский Стандарт

НБКИ, Equifax, СЗБКИ

Кредит Европа Банк

НБКИ, Equifax, ОКБ

НБКИ, Equifax, СЗБКИ, МБКИ

НБКИ, Equifax, ОКБ

НБКИ, Equifax, КБ Русский Стандарт

НБКИ, Equifax, ОКБ

НБКИ, Equifax, ОКБ, СЗБКИ

НБКИ, Equifax, КБ Русский Стандарт

НБКИ, Equifax, ОКБ

НБКИ, Equifax, ОКБ, КБ Русский Стандарт

НБКИ, Equifax, КБ Русский Стандарт

Как следует из таблицы, практически все кредиторы сотрудничают с НБКИ и Equifax. Соответственно, у заемщика очень мало шансов , что банк не узнает о его предшествующих прегрешениях.

Представим ситуацию. Гражданин обращается в банк за кредитом, а ему везде отказывают. Вольно или невольно возникает мысль, что данный конкретный человек включен в глобальный черный список по кредитам, доступный всем и каждому.

Проверить так это или нет, достаточно просто. Нужно зайти на сайт ФССП и сделать запрос в БКИ. К судебным приставам попадают данные в следующих ситуациях:

- Банк или микрофинансовая организация подавали иск в суд, выиграли дело и получили исполнительный лист;

- Имеются неоплаченные штрафы ГИБДД (как их не платить), по административным судопроизводствам и т. д.

Если претендент на получение кредита хотя бы раз попал в списки ФССП, можно не тратить время на заполнение банковских анкет и получение кредита даже на минимальную сумму.

Один раз в год каждый гражданин России имеет право бесплатно затребовать информацию из БКИ. При выборе конкретного бюро можно ориентироваться на таблицу, приведенную выше. Если же нужны свежие данные перед обращением за ипотекой или автокредитом, в том числе, получить их можно на платной основе практически в любом банке. Стоимость услуги — до 1000 рублей.

У обычного заемщика причин оказаться в черном списке достаточно. Среди наиболее важных можно выделить:

- Ранее были взяты кредиты и не возвращены вообще. Рассчитывать на дальнейшее сотрудничество с банками не приходится;

- Имеются текущие просрочки длительностью более 90 дней. На данном этапе банк уже имеет право требовать досрочного возврата всей задолженности;

- Были просрочки, они уже закрыты. Но, тем не менее, информация сохраняется. В дальнейшем банки могут самостоятельно делать выводы из нее;

- При получении одного отказа в выдаче кредита человек начинает подавать заявки подряд во все возможные организации. Это воспринимается негативно. Есть основания предполагать, что заемщику срочно нужны деньги, но могут возникнуть проблемы с возвратом;

- Предоставлялись фальшивые справки о доходах. По своим каналам кредиторы сотрудничают с ПФР и ФНС, проверяют данные об официальных доходах;

- Попытки оформить кредит в состоянии алкогольного или наркотического опьянения, в неадекватном состоянии. Если данные и не будут переданы в БКИ, в собственный стоп-лист банк его обязательно внесет;

- Со стороны компетентных органов поступают запросы, касающиеся отмывания денег, проведения сомнительных платежей, финансирования террористической деятельности и т. д.

Выясняя, почему конкретный человек оказался в черном списке, не стоит забывать и про обычные ошибки персонала, человеческий фактор, сбои техники и программного обеспечения.

- Отказы следуют один за другим. От сотрудничества отказываются даже МФО;

- Знаете, что во взаимоотношениях с банками не все было гладко, есть просрочки, в том числе, незакрытые;

- Данные о вас значатся в списках ФССП и т. д.

Если это так, можно сделать запрос в БКИ и проверить достоверность представленной там информации. Если же вы точно знаете, что в отношении вас никто не подавал в суд, остается ехать к приставам и проверять, почему против вас возбуждены исполнительные производства. Не стоит забывать про человеческий фактор и элементарные ошибки.

Теоретические шансы на получение кредита пенсионером, студентом, офисным работником наличными даже после включения в черные списки неплательщиков сохраняются. Некоторые банки ориентируются только на собственные данные, другие готовы выдать деньги, но под очень большие проценты, например, Тинькофф или Хоум Кредит.

Совкомбанк предлагает услуги по излечению черной кредитной истории. После прохождения всех этапов заемщику гарантируется внесение положительной записи в кредитную историю.

Оставаться в списках надежных клиентов достаточно просто:

- Не допускать просрочек по кредитам, своевременно вносить платежи. Если в определенный момент времени возникают проблемы, не хватает денег, лучше не прятаться от кредиторов, а активно сотрудничать с банком. Можно запросить реструктуризацию, кредитные каникулы, обратиться за рефинансированием, чтобы снизить ежемесячную финансовую нагрузку;

- Не обращаться постоянно к МФО. Если микрозаймы оформляются часто, банк сделает вывод, что потенциальный заемщик все время испытывает финансовые сложности;

- Не подавать в месяц более 3-х заявок на кредиты. В противном случае станет понятно, что клиенту срочно нужны деньги, ему все равно где их брать и под какой процент;

- Своевременно оплачивать налоги, коммунальные услуги, алименты и иные платежи. Даже этого достаточно, чтобы стать неблагонадежным заемщиком.

Испортить кредитную историю достаточно просто. Исправлять будет сложнее.

Те, кто не может на законных основаниях получить деньги в банке, часто становятся жертвами черных кредиторов. Отличительные особенности черных кредитов:

- Деньги предоставляются под процент выше, чем в МФО;

- В качестве залога берется только недвижимость;

- Черные кредиты получить можно на очень короткий срок.

Если вы понимаете, что находитесь в черных списках, не стоит паниковать и думать, что никто никогда не даст кредит. Необходимо оплатить долги, если они есть, проверить действительность записей в КИ. И не менее важно — не обращаться к черным кредиторам. Иначе, получив деньги на решение текущих проблем, можно остаться без квартиры.

Если же пытаться получить деньги по подложным документам, врать банку, на вас могут завести уголовное дело по ст. 159 УК РФ (Мошенничество в сфере кредитования).

Пройдите небольшой опрос и вам будет предоставлен список МФО, в которых вы можете получить займ, даже находясь в списке должников.