Линия поведения самой большой банковской организации страны направлена на то, чтобы уменьшить количество операций в наличной форме. Подобного рода ограничение способа движения валют – мировая установка, во всех отношениях подходит банковской системе, поскольку уменьшаются траты на обеспечение своей деятельности. Тем самым дается объяснение, почему имеющаяся комиссия за снятие наличных с карты назначена на уровне, который не устраивает держателей расчетных инструментов, принужденных либо привыкших использовать в основном наличные деньги.

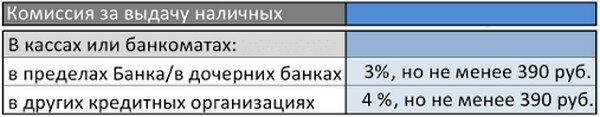

Последние несколько лет положения в отношении получения наличных с кредитных карт остаются без изменений:

- при выполнении подобной транзакции держателю необходимо оплатить банковскому учреждению комиссию равную 3%;

- размер платы за операцию зависит от суммы вывода, но не менее 390 рублей.

Подобный высокий процент применяется для сдерживания владельцев пластика в частом их применении для получения бумажных денег, что подкрепляется в распространенном видео.

Способ грубый, однако действенный, способствующий к разумному использованию кредитных карт, держатели которых осознают, что получать небольшую сумму экономически не рационально. Кроме этого, известно мнение о невыгодности транзакций по получению наличных с кредитки, при учете суммы не выше 13 тыс. руб., в таком случае взимается плата больше определенной банковской организацией 3% от суммы.

В Сбербанке не преследуется целей, чтобы владельцы изготовленных им расчетных карт получали средства в иных российских банковских организациях. Между банками оформляются договора, регламентирующие выполнение подобных транзакций. Однако списываемая плата, при обращении к услугам иных банковских учреждений для снятия наличных с кредитной карты МастерКард на 2018 год равна не 3%, подобно Сбербанку, а уже 4%.

Не берется комиссия, при совершении платежа в пользу государственных пошлин, налогов либо оплате документов, относящихся к такому виду деятельности. Подобная процедура прописана в специальных нормативных и правовых актах. Получившую квитанцию не нужно по старинке нести в кассу банковской организации, заранее обеспечив себя наличными деньгами.

Ряд наиболее востребованных сервисов возможно оплачивать, не используя бумажные купюры, выбрав один из двух вариантов:

- В терминале. В главном меню терминала указываются необходимые сведения. Как только реквизиты проверены проводится оплата, подтверждение которой осуществляется путем сохранения выданной квитанции.

- В кассе банка. Предоставить для проведения операции документ необходимо, удостоверить свою личность предъявив сотруднику банка паспорт. Специалист финансовой организации проведет все требуемые операции и предоставит обратившемуся квитанцию о выдаче.

Применение банкоматов для выдачи наличных, представляет собой самый неразумный вариант руководства своими финансовыми потоками. При острой необходимости бумажных купюр, разумнее снимать их с дебетовой карты MasterCard, в таком случае не придется оплачивать дополнительную плату банку за использованный сервис. К примеру, карта Моментум выдается сразу при обращении, тем более не нужно расходовать деньги на выплату комиссии за обслуживание в год, поскольку финансовой организацией оно не предусмотрено.

Процент за снятие наличных с кредитной карты Сбербанка в текущем 2019 году может быть разным. Направление в банкомат с кредиткой Сбербанка повлечет дополнительный расход в размере 3% от получаемой суммы. Снимая в устройстве банкомат деньги, в объеме меньшей установленной 3% комиссии, взимается плата 390 рублей – это нижняя граница, обозначенная банком за оказание сервиса. Владельцам кредитных расчетных продуктов, изготовленных иными банковскими организациями, пользование устройствами Сбербанка, будет немного дороже. Если финансовое учреждение заключило соглашение с самым крупным банковским учреждением России, то плата составит на 1% больше (либо такой же размер). Если подобное соглашение отсутствует комиссия может достигнуть 6%.

Не каждый держатель банковской карты желает пользоваться терминалами самообслуживания. Беря во внимание, размер процентной ставки за снятие наличных с кредитной карты Сбербанка, кто-то пожелает, как и в прежние времена, обратиться в кассу банковского офиса. Выиграть на комиссии подобным образом не получится, потому что в обоих вариантах она одинакова. Тем не менее, вознаграждение отдать банку все равно придется это те же 3%, с разницей лишь в том, что операцию не придется делать самому, придерживаясь подсказкам на экране банкомата. При отсутствии желания оплачивать сверху, необходимо воспользоваться иными способами.

Снять наличные, в обход оплаты комиссии за услугу можно, если воспользоваться представленным ниже рядом приемов, например:

- совершив возврат покупки в магазине, попросив начислить деньги на счет дебетовой карты. Есть сложности в виде продолжительности процедуры (возвращение осуществляется в период от двух недель) и права магазина-продавца перечислять на карточку, по которой предварительно совершалась покупка товара, для того чтобы не попасть под уловки мошенников;

- оплатив товар иного человека, который вернет долг бумажными купюрами;

- оставив бронь на какую-либо услугу, по которой необходимо перевести аванс, но потом отменить заказ, указав для возврата платежа счет дебетовой карты;

- перевести на баланс невостребованной сим-карты мобильного телефона и расторгнуть договор оказания услуг. Возврат средств выполняется с использованием дебетовой карты либо наличными.

Плата за выдачу наличных со счета кредитной карточки Сбербанка в вышеприведенных способах не взимается, однако проведение транзакции займет некоторое время. Определить какой вариант удобнее в том или ином случае, что важнее финансы или время, следует самому.

Снизить размер платы за услугу, являющейся высокой при переводе крупных сумм, возможно путем поэтапного проведения следующих шагов:

- Перечислить на электронный кошелек. Плата в сервисе WebMoney составляет 0,8%.

- Перевести на дебетовый пластик. Плата равна 1,5%, но не более 1000 руб.

- Получить наличные в банкомате либо через кассу офиса. Если суточное ограничение превышено, комиссия равна – 0,5%.

Выполняя подобные действия, можно заплатить меньше, нежели получать наличные деньги прямым путем.

Кроме того, сколько составит плата за выдачу наличных с кредитного пластика Сбербанка, имеются и иные ограничения на пути его владельца к наличным средствам. К подобным относятся:

- отсутствие беспроцентного периода сроком 50 дней. Переведя деньги, со счета кредитной карты в наличные, держатель платежного инструмента лишается права на льготное применение занятых на определенное время денег;

- лимит предоставляемых на выдачу в течение 24 часов финансов до 150 тыс. руб. Кроме того, с помощью сервиса самообслуживания не получится снять подобным способом больше 50 тыс. руб.

Немного лучше состоит положение держателей кредитных карт Виза Голд. Они могут получать в терминалах своего банковского учреждения не более 100 тыс. руб. в сутки и до 300 тыс. руб. – в офисах финансовой организации. Относительно размера комиссии, утвержденного на получение наличных с кредитки Сбербанка Visa Gold, при сумме, предоставленной в валюте до 5 тыс. долларов, то плата не взимается.

Но использование распространенных микропроцессорных кредитных карт, дает гарантию безопасности от хакерских воздействий, однако снять наличные возможно оплатив 4%. Включить к этому дополнительные трудности, образовывающие при применении услуг стандартных терминалов.

В пределах страны не придется переплачивать, но в международном направлении процент за выдачу наличности с пластика Сбербанка в ином регионе равна 4%, минимум 390 рублей. На деле придется оплачивать ту же сумму, что и при получении с банкомата иной банковской организации. К слову, держатели карт умудряются получать наличные деньги за рубежом и без комиссии, о чем информирует выложенное ими видео.

Изменение положений по выдаче наличных выполняется не только из-за выросшей комиссии, но и неудобных положений по конвертации рублей в иную зарубежную валюту. Перечисление рубля в число самых недооцененных мировых валют пока никак не благоприятствует формированию более выгодных курсов обмена.

? За снятие наличных в банкомате Сбербанка с кредитной карты этого же банка взимается комиссия от 3%, но не менее 390 рублей.

? За снятие наличных с кредитной карты Сбербанка в банкомате другого банка взимается дополнительная комиссия + 3%.

? Максимальная сумма снятия наличных в банкомате с классической кредитной карты = 50 000 рублей и через кассу банка = 150 000 рублей.

? Максимальная сумма снятия наличных для золотых кредитных карт = 300 000 рублей.

? При снятии наличных льготный период не предусмотрен, проценты по кредиту начинают «капать» в этот же день.

Снятие наличных с кредитной карты Сбербанка возможно, но на определенных условиях. Рассмотрим, какие варианты карт и условий для обналичивания средств доступны клиентам.

Кредитные карты предназначены для безналичного расчета в магазинах и организациях за товар и услугу, для оплаты покупок в сервисах сети интернет. Кредитные карты Сбербанка могут быть разными:

- Классические карты.

- Золотые карты.

- Премиальные карты.

- Кобрендинговые (выпущенные совместно с Аэрофлотом).

Важно! Все виды карт различаются условиями обслуживания, процентной ставкой и кредитным лимитом.

У кредитки есть беспроцентный период, равный 50 дням. В этот период вернуть потраченные безналичным путем денежные средства можно без оплаты процента за пользование кредитом. После окончания периода на остаток долга начисляется процент.

При наличии задолженности, ежемесячно банком будет выставляться счет с минимальной суммой к оплате. Клиент обязан внести деньги в размере не ниже указанной суммы до положенной даты. Но у владельцев кредитных карт есть возможность снять с нее наличные деньги и потратить их на свое усмотрение. Для этого есть свои правила и условия. Перед тем, как осуществить операцию по снятию денежных средств, стоит с ними ознакомиться.

Хотя кредитная карта не предназначена для получения наличных заемных средств у банка, правилами пользования кредиткой не запрещено обналичивание средств. Но на эту операцию накладываются определенные комиссии и лимиты.

Для каждой карты предусмотрена комиссия в размере 3% от суммы снятия через устройства самообслуживания или кассы Сбербанка и 4% от суммы к выдаче при снятии в банкоматах иных финансовых организаций (здесь может плюсоваться комиссия этой организации за выдачу средств с карты стороннего банка). Любая комиссия Сбербанка взимается не менее 390 рублей.

Кроме этого есть ограничения по сумме к выдаче наличных денег с кредитной карты. Для разных типов карт это разная сумма. Так, например:

- Для классической карты при выведении средств через банкомат это будет 50 тысяч рублей, через кассу банку – 150 тысяч рублей.

- Максимальная сумма к выдаче у золотых карт составит 300 тысяч рублей.

Важно! При снятии наличных денег с кредитной карты на выданную сумму не распространяется льготный период. То есть процент на задолженность начисляется с первого дня. Более того, взимается сумма за сам факт снятия денег (не важно какой суммы). Она составляет 350 рублей.

Сама процедура снятия денежных средств с кредитной карты не представляет ничего сложного. Для этого можно воспользоваться любым устройством самообслуживания Сбербанка:

Для снятия денег с кредитной карты можно воспользоваться кассой в отделении банка при личном визите владельца карты с паспортом.

Услуга онлайн-банк пользуется все большей популярностью. Клиенты в большей мере ощущают на себе удобство и безопасность проведения операций через сервис, банковское учреждение привлекает к нему интерес разными выгодными предложениями. Транзакции совершаются с помощью Сбербанк Онлайн личный кабинет, войти в который, не пройдя заранее авторизацию не удастся. У клиентов, не владеющих ранее опытом пользования онлайн-банком, возникают вопросы, решение которых будет найдено после прочтения этой информации.

Интернет-банкинг дает возможность пользователям банковского учреждения руководить движением своих денежных средств дистанционно с помощью компьютера либо телефона. Его применение позволяет воспользоваться новыми возможностями, кроме того можно самому решать множество образовавшихся вопросов, не обращаясь в офис либо в телефонный справочный центр.

Однако до того, как удостовериться в надобности данной услуги, пользователю требуется зарегистрироваться. На данном шаге возникают сложности, из-за которых клиент не может воспользоваться удобным сервисом потому что не знает, как завести аккаунт в Сбербанке Онлайн.

В последующем при применении Сбербанк Онлайн личного кабинета, во время входа в аккаунт автоматически присылается разовый код на номер сотового телефона, привязанного к системе. При отсутствии мобильного банка, пользователю необходимо заранее совершить печать контрольных кодов. Выполняется это в терминале, во вкладке с информацией об онлайн-банке. Не имея паролей пользоваться системой не удастся, поскольку все транзакции от выполнения входа подлежат подтверждению.

Сбербанк России проявляет заботу о своих пользователях, в связи с чем к услуге интернет-банка была создана версия для мобильных телефонов. Как зайти в приложение и завести там личный кабинет? Расскажем об этом детальнее.

Сначала нужно установить приложение на телефон. Рекомендуется скачивать программу лишь с официальных источников – сайта Сбербанка России либо онлайн Маркета смартфона, иные ресурсы распространяют данное приложение лишь с целью получения доступа к аккаунту мошенниками.

- В официальной программе имеется антивирус, который проверит смартфон на наличие вирусных и вредоносных приложений. У пользователя не имеется возможности применять программу, до тех пор, пока найденная проблема не будет устранена.

- Приложение не будет функционировать на телефоне с разблокированными рут-правами либо системой, подвергшейся перепрошивке.

- Если приложение все же загружено на телефон, с указанными выше особенностями, посмотреть платежи возможно лишь по шаблонам, сохраненным в главной версии интернет-банка.

Для применения приложения для мобильных телефонов тоже требуется пройти регистрацию. Процедура проходит в автоматическом режиме при первом входе, как только проверен аппарат на соответствие.

- Набирается идентификатор карточки либо логин от онлайн-банка.

- Вводится пароль, отправленный в смс.

- Вводится код для доступа. В нем имеются определенные лимиты, к примеру, не могут указываться три идентичные цифры друг за другом, либо последовательные символы.

- Подтверждение кода доступа.

На данном моменте процедура регистрации в системе с помощью телефона завершается и возможно приступить к пользованию. При соответствии сотового телефона системным требованиям, открывается весь функционал сервиса, а также платежи, переводы и иные возможности.

Многих пользователей волнует вопрос, каким образом еще возможно войти на личную страницу Сбербанк Онлайн набрав номер телефона или иные сведения?

Чтобы обеспечить наивысший уровень защиты, система онлайн-банк не запрашивает иных дополнительных сведений для авторизации, кроме главных идентификационных данных – логина и пароля. Телефонный номер пользователя применяется лишь для получения пароля, при действующем сервисе мобильный банк. При отсутствии услуги, смартфон не используется и вовсе совместно с системой, и все транзакции выполняются путем ввода разового пароля.

Сбербанк Онлайн предлагает пользователю много возможностей. Пользование им позволяет в полной мере руководить личными средствами, не обращаясь в представительство банка.

- Организовать движение финансов между своими карточками и счетами, кроме того совершать переводы в другие банки;

- Вносить плату за коммунальные платежи;

- Вносить средства на счет мобильного телефона и перечислять деньги за применение иных сервисов;

- Создавать автоплатежи;

- Погашать кредиты в Сбербанке и иных банках;

- Регистрировать счета и руководить ими.

Описывать возможности услуги можно долго. Через сервис решаются основные вопросы, образовывающие у пользователей во время обслуживания в банке. Стоит лишь пройти регистрацию и приступить к работе. После ознакомления со статьей сложностей с регистрацией в Сбербанке Онлайн не будет!