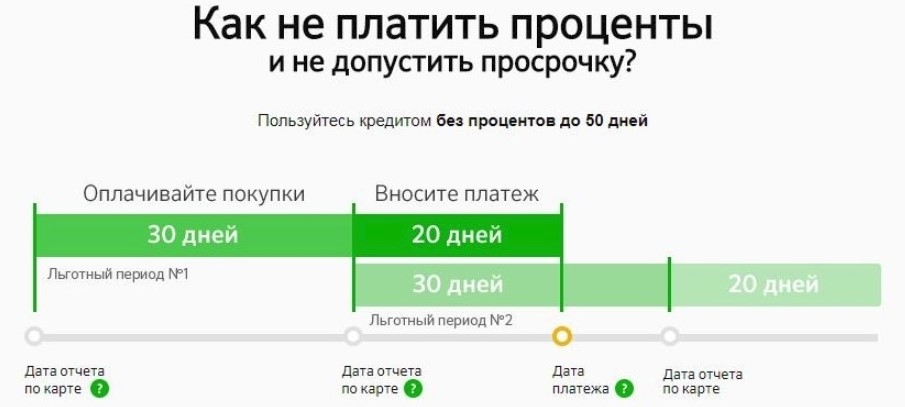

Такие кредитные продукты от Сбербанка выдаются с предусмотренным льготным периодом. По длительности он составляет 50 дней, и проценты за это время не снимаются. Это значит, что вы можете бесплатно пользоваться лимитом, но не дольше рекомендованного срока. До окончания grace-периода всю сумму нужно вернуть на карту. Если этого не сделать, тогда начнут начисляться проценты.

Льготный (бесплатный) период пользования картой предусмотрен только для безналичных расчетов. А вот при следующих операциях он не активируется:

- в случае обналичивания денег;

- при оплате коммунальных услуг;

- не действует, когда вы оплачиваете мобильную связь или вносите деньги на счет интернет-провайдера.

Поэтому, снимать наличные средства с кредитки крайне не выгодно, как в плане процентов, так и с размером переплаты – она намного меньше, когда вы расплачиваетесь безналичным способом.

Многие заемщики ошибочно считают, что льготный период начинается с момента оформления покупки. На самом деле отсчет начинается с даты, которой была оформлена карта. Это число отпечатывается на конверте, в котором выдается пластик. Вместе с кредиткой там вы найдете информацию для пользователя и номер пин-кода.

Посмотрите, какого числа вам выдали пластик. Теперь посмотрите на дату совершения покупки. Например, если длительность льготного периода составляет 50 дней, тогда расчеты делают так:

- Первые 30 дней – отчетный период; в это время вы совершаете покупки с использованием кредитной карты (имеется в виду безналичный расчет); на 30-й день формируется отчет по всем вашим операциям с кредиткой;

- Вторые 20 дней – платежный период; заемщик должен внести сумму в размере, не меньше 5% от потраченного объема; т. е., подсчитываете свои затраты и умножаете их на 0,05.

Рекомендация. Вносите минимальный платеж в размере 5% на 29-й день с момента совершения покупки. Оставьте банку один день на проведение операции. Расчеты по размеру платежа можно делать самостоятельно или пользоваться удобной услугой онлайн-калькулятора. Начиная с 2019 г., с калькулятором могут работать только банковские сотрудники. Для этого они переходят на главную интернет-страничку банка и открывают соответствующее приложение.

Для произведения расчетов потребуется указать:

- дату выдачи пластика;

- дату совершения покупки;

- сумму потраченных средств;

- процентную ставку по договору.

На момент формирования отчета отобразится сумма для погашения долга. Её вам и сообщит кредитный инспектор.

Внимательно проверяйте свои сообщения в мобильном телефоне. При подписании договора менеджер обязательно предложит услугу СМС-информирования. С этого момента вы начнете получать сообщения с напоминанием о дате оплаты и рекомендуемой сумме минимального взноса. Это помогает не запутаться с расчетами и исключить просрочки, неправильно переведенные суммы.

Не расстраивайтесь, если не получается вернуть все потраченные деньги до завершения грейс-периода. Вы можете погасить только минимальный платеж. На остаточную задолженность уже будет начисляться полный процент по договору. Не забывайте своевременно оплачивать комиссию за 3-5 дней до указанной в документах даты. Этот зазор требуется на обработку банковского перевода.

Каким образом рассчитать сумму своего долга?

Сколько нужно платить за снятие?

Каким будет общий долг?

Сколько денег нужно вносить каждый месяц?

Кредитная карта – распространенный банковский продукт, который предлагается гражданам России. Пользователь кредитки, оплачивая покупки или снимая наличные, берет деньги в долг у банка, а затем возвращает с процентами. Оформить можно в отделении банка, подав предварительно заявку (через интернет или лично) и получив одобрение. Или воспользовавшись персональным предложением банка, который предлагает дополнительные деньги благонадежным клиентам (если получаете заработную плату на карточку Сбера, оформили другой кредит и добросовестно выплачивается или сделали вклад на депозитный счет).

Чем отличается кредитка от других видов кредитования:

- Доступный лимит небольшой, до 100 – 200 тысяч рублей, иногда меньше. У привилегированных карт — 600 000 рублей. Вы получаете сумму, которую одобрит банк при рассмотрении вашей кандидатуры с учетом уровня официального дохода, возраста и других критериев.

- Кредитный лимит возобновляемый. После использования денежных средств и полного погашения долга, можно снова пользоваться кредиткой, не нужно ничего заново оформлять.

- Пользуетесь только необходимой суммой и возвращаете небольшими ежемесячными платежами или все сразу – по желанию.

- Если вы не нарушаете сроки уплаты ежемесячного минимума, активно используете кредитку, банк вправе увеличивать доступный лимит заемных денег.

- Ставка будет выше, чем у других видов займов.

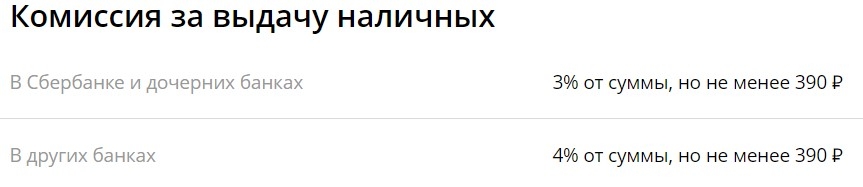

Требования, чтобы заполучить заветную пластиковую карточку Виза или Мастеркард с заемными средствами: возраст, прописка, официальный доход. По отзывам клиентов, если вы достигли возраста и официально работаете, проблем с получением не возникает. По условиям Сбербанка, каждый месяц выплачивается не менее 5% текущей суммы долга (или 10%, если это указано в договоре). Не забывайте, что условия снятия наличных предполагают, что кроме начисления процентов на сумму, полученную взаймы, взимается еще дополнительная комиссия 3% (но не менее 390 руб.) за операцию. Если оплачиваете покупку в магазине, комиссии нет.

Есть кредитки, которые оформляются по паспорту (в случае, когда поступает персональное предложение банка, если клиент хорошо зарекомендовал себя). По ним предлагаются привлекательные условия пользования. К ним относится и Виза Голд. Выдается на специальных условиях: бесплатное обслуживание, льготный период, бесплатный перевыпуск. Но процент за снятие наличных по золотой кредитной карте, как и у остальных, составляет 3% или 4%, если обналичиваете в банкоматах сторонних банков, но не меньше 390 рублей.

Кроме кредиток, решение о выдаче которых рассматривается после подачи заявки, Сбербанк предлагает бесплатные карточки мгновенной выдачи с лимитом до 120 тысяч рублей. Оформляются с паспортом за 15 минут. На такие кредитки могут рассчитывать клиенты, которым банк сам сделал предложение и одобрил предварительный лимит. Процентная ставка –25,9%.

Все виды кредитных карточек Сбербанка рассчитаны на наличие льготного периода. Это означает, что вы пользуетесь заемными средствами банка 50 дней без процентов, при условии, что до истечения срока вернете потраченные деньги. В этом случае процентная ставка будет 0%.

Льготный период состоит из расчетного (30 дней) и платежного (20 дней) периодов. Когда получаете пластик, в договоре указано начало расчетного периода. Если это 16 июня, то до 16 июля – расчетный период. Затем после 16 июля дается 20 дней (до 5 августа) на погашение долга. Если вы совершили покупку 17 июня, то льготный период 49 дней. Если совершили покупку 14 июля (расчетный период заканчивается), то льготный период составит 22 дня, в течение которых задолженность погашается.

Если не успели вернуть деньги до истечения периода, произойдет перерасчет, и на сумму задолженности будут начислены проценты с первого дня ее возникновения.

Если сложно самостоятельно рассчитывать сроки оплаты, воспользуйтесь специальным калькулятором.

Часто владельцам кредитки нужны наличные. И они готовы получить деньги даже с условием уплаты дополнительной комиссии. Не все знают, сколько процентов берет Сбербанк за снятие денег с кредитки. При обналичивании уплачивается комиссия 3% (если операция совершается в родном банкомате) или 4% суммы операции (процент при снятии в банкоматах сторонних организаций), но не меньше 390 рублей. Если получаете в терминале 300 руб., со счета за операцию дополнительно спишется 390 руб. и сумма долга будет 690 руб.

ВАЖНО: при оплате покупки никакие дополнительные комиссии не взимаются.

Некоторые клиенты полагают, что если произведут перевод денег на другую карту через банкомат или личный кабинет в Сбербанк Онлайн, то не будет дополнительной комиссии. Но операция перевода приравнивается к снятию наличных, и поэтому процент будет такой же – 3% и не менее 390 руб. Без комиссии в интернете есть возможность оплатить товары или услуги.

Чтобы правильно пользоваться кредиткой, нужно знать, как начисляются проценты по кредитной карте. Расчет банком автоматизирован. Но если хотите сами рассчитать проценты на калькуляторе, делать это нужно по формуле: П = З*СТ/365*Д, где П – начисляемые %, З – сумма задолженности, СТ – годовая ставка, Д – количество дней, в течение которых вы пользовались заемом (со следующего дня, когда потрачены деньги). Если вы совершили покупку по карте со ставкой 25,9% годовых на сумму 15000 рублей, то через 30 дней будут начислены проценты П = 15000*0,259/365*30 = 319 руб.

Минимальный ежемесячный платеж по кредитке составляет 5% суммы долга. Значит, сумма платежа (15000+319)*5%=765,95 руб.

В среднем стоимость обслуживания составляет от 750 рублей до 12000 руб. в год в зависимости от класса пластика (бесплатные кредитки предоставляются по индивидуальному предложению банка). Комиссия за снятие наличных — 3% суммы (или 4% при совершении операции через другой банк). Если клиент получил классическую Виза за 750 руб., которые списываются со счета сразу, затем пошел в банкомат Сбербанка и снял 15000 рублей с комиссией 3% (450 руб.), то задолженность составит 15000 + 750 + 450 = 16200 рублей. Начисление процентов идет на эту сумму.

При нарушении условий погашения долга, с первого дня просрочки проценты на растущую задолженность будут начисляться по ставке 36% годовых.

По правилам банка, снятие наличных с кредитки без комиссии не предусмотрено. Если хотите обналичить, комиссия спишется с кредитного счета. Перевод денег с кредитной карты на другую через Сбербанк Онлайн, терминал или телефон будет расцениваться, как снятие наличных, поэтому бесплатно провести такую операцию невозможно. Так как комиссия в 3% оборачивается не маленькой суммой при обналичивании больших сумм денег, люди задаются вопросом, как снять деньги с кредитки без процентов. Такая операция недоступна, но можно сократить потери. Есть один способ, для которого понадобится кошелек Киви.

- Перевести деньги с кредитки на электронный кошелек с комиссией 0,75% (Сбербанк считает эту операцию покупкой услуги через интернет и сохраняет ваш льготный период).

- С киви кошелька пополнить счет дебетовой карты.

- Снять наличные.

Еще одна хитрость, чтобы обналичить кредитку без комиссии. Если в окружении кто-то собирается совершить покупку, договоритесь, что оплатите кредитной картой, а он вернет стоимость наличными деньгами.

Ставка по кредиту обговаривается в договоре с банком. Там же указан размер минимального ежемесячного платежа. Если забыли, узнать проценты легко:

- Найти договор и посмотреть там.

- Заглянуть в личный кабинет в Сбербанк Онлайн и посмотреть условия по кредиту.

- Обратиться в офис банка с паспортом и картой. Оператор подскажет интересующую информацию.

- Позвонить на горячую линию Сбербанка по телефону 88005555550. Сотрудник все подскажет.

Сбербанк выпускает 10 видов кредитных карт. В течение льготного периода клиент пользуется заемными средствами бесплатно. Кредитки удобны в использовании: легко оформлять, деньги под рукой, пользуетесь любой суммой по необходимости, ежемесячный платеж составляет 5% суммы долга, задолженность по желанию погашаете досрочно.

Наряду с обычными банковскими кредитами появились в нашей стране и кредитные карты . Они предоставляют гражданам безналичный заем: дают возможность расплачиваться в магазинах, не имея наличных денег, так сказать в долг до зарплаты. А потом, по истечении какого-то определенного промежутка времени, заемщик обязуется погашать взятую в долг сумму, иначе будут начислены проценты.

В статье мы рассмотрим:

При льготном периоде в 50 дней и возвращении потраченной суммы целиком в пределах этого периода проценты за пользование кредитом не начисляются.

В итоге получаем , что безналичное пользование кредитной картой Сбербанка России намного выгоднее, чем снимать наличные деньги. Процент за снятие денег составляет 3 – 4%, а годовая ставка по кредитной карте колеблется от 18 до 24%.

Предложения банка по данному кредитному продукту весьма разнообразны: предлагаются гибкие условия, выгодные тарифы, многочисленные бонусы.

При выборе карты сначала необходимо определиться с банком. Сбербанк России заметно отличается от всех прочих банков в этом вопросе: оформление пластиковой кредитки можно провести в любом филиале, которые расположены по всей стране, в каждом регионе, поселке и деревне.

Главное преимущество кредитной карты Сбербанка России – это не только удобство и разнообразные бонусы в обслуживании, но еще и самый низкая процентная ставка среди существующих конкурентов.

Кредитную карту не стоит путать с дебетовой картой , ведь у последней нет кредитного лимита, на ней хранятся только личные деньги держателя, которые он сам на нее положил, либо их на нее перевела организация в качестве зарплаты, детских пособий, алиментов и прочих выплат.

А кредитная карта позволяет тратить денежные средства, принадлежащие банку, предоставляя клиенту таким образом займ.

Оформив кредитную карту в Сбербанке России вместе обычного потребительского кредита, вы автоматически приобретаете следующие неоспоримые преимущества:

К сожалению, кредитная карта Сбербанка не лишена недостатков:

- снятие наличных средств облагается комиссией в размере 3% от суммы;

- процент за пользование деньгами гораздо выше , чем в потребительском кредите Сбербанка (годовая ставка достигает 22 – 24%).

Условия обслуживания кредитных карт Сбербанка:

- Все торгово-сервисные предприятия обслуживают данное платежное средство абсолютно бесплатно.

- Кредитный лимит для каждого клиента определяется Сбербанком в индивидуальном порядке.

- Льготный период использования д енежных средств без начисления процентов составляет 50 дней .

- Ежемесячно на погашение кредитной задолженности необходимо вносить не менее 5% от общей суммы.

- Возможно досрочно перевыпустить кредитную карту (для карты Сбербанк Gold данная услуга предоставляется бесплатно).

Для того чтобы стать владельцем кредитной карты , выпущенной Сбербанком России, нужно явиться в любой из филиалов с заявкой на выдачу.

К ней должен быть приложен пакет документов:

- паспорт;

- заявка на получение карты;

- документы, подтверждающие трудоустройство;

- справки о доходах.

Требования для соискателей кредитных карт Сбербанка России:

- гражданство РФ;

- постоянная регистрация на территории РФ;

- возраст 21–65 лет;

- стаж работы на последнем месте не менее полугода, а суммарный стаж за последние 5 лет – минимум 1 год.

Участники зарплатных проектов в Сбербанке получают льготные условия кредитования по пластиковым картам:

- процент будет ниже;

- комиссия за обслуживание также снизится;

- наибольшая сумма кредита достигнет 600 000 рублей ;

- заявка вместе 2 суток будет рассматриваться в течение 2 часов;

- из документов потребуется только паспорт.

Получатель карты при оформлении знакомится с договором , где указан кредитный лимит, устанавливаемый на данном платежном средстве. Данная сумма, допустим, она равна 50 000 руб. , уже находится на счету карты, ее можно тратить вплоть до нулевого остатка. А в пятидесятидневный срок обязательно сумму нужно погасить, то есть вернуть на карту ту же сумму – 50 000 руб .

За каждый день просрочки банк начисляет установленный определенным тарифом процент, отнимая его от назначенной суммы лимита. Таким образом, с каждым днем возмещать до 50 000 руб. заемщик должен будет все больше.

Сначала карта должна быть активирована при помощи оператора в самом банке или по телефону. После этого можно осуществлять необходимые операции, причем механизм не будет ничем отличаться от дебетовой карты, кроме одного момента. По карте предоставляется кредитный займ , средства по которому должны быть возвращены в оговоренный сторонами срок, в противном случае будет начислен процент, назначенный банком. В Сбербанке данная процентная ставка варьируется от 18% до 24%.

Рассчитаться с задолженностью по кредитной карте можно несколькими способами:

Требуемую информацию можно получить у работников Сбербанка, на официальной странице сайта, в брошюрах.

Группы тарифов кредитных карт Сбербанка России:

Сбербанк берет обязательную комиссию за обналичивание средств с кредитной карты.

Если заемщик снимает деньги в банкомате или филиале Сбербанке, то ставка составит 3% от запрашиваемой суммы.

А если получить наличные в банкомате другой финансовой организации, то комиссия достигнет 4%.

Важный нюанс: в любом случае сумма комиссии будет не менее 390 рублей , даже если вы снимаете 500 рублей .

Обналичивание карт других банков в терминалах Сбербанка также происходит с вычетом определенного процента, но он определяется банком, выпустившим карту.

Сбербанк России определил ограничения по максимальным суммам, в размере которых можно обналичить средства в течение суток. Через банкомат Сбербанка в день можно снять не более 50 тыс. руб ., а через кассу сбербанка и других банков суточный лимит составит 150 тыс. руб .

Никто не спорит , что быстрый доступ к экстренному запасу денег – это очень удобно. Однако удобство это банки обычно компенсируют повышенной кредитной ставкой, и Сбербанк не является исключением.