Кредитные карты популярны среди населения, поскольку позволяют финансировать жизненные нужды без вложения собственных денег. Но это все равно займ, поэтому допускать просрочку по данному кредиту нежелательно. И многие клиенты, которые пользуются кредитной картой, интересуются, что будет, если просрочен необходимый платеж по кредитной карте Сбербанка?

Сбербанк предоставляет своим клиентам кредиты, даже те, которые выдаются в рамках пользования карточкой, только после изучения документов. Потенциальный заемщик должен предоставить бумаги, подтверждающие уровень дохода и, соответственно, наличие гарантий возврата денежных средств. Поэтому, если банк не будет уверен в платежеспособности клиента, то откажет ему в выдаче кредитной карты. Такой же ответ будет предоставлен при желании увеличить кредитный лимит, если дохода не будет хватать для погашения нового лимита займа.

Если клиент не сможет выплачивать взятые средства, то по карте образуется просрочка, которая, прежде всего, негативно влияет на репутацию человека. Но даже при наличии уважительных причин задержки платежа Сбербанк не простит долг, а будет применять санкции и использовать все методы привлечения к ответственности, которые существуют для нерадивых плательщиков. Если у человека просрочен платеж по кредитной карте Сбербанка, то, прежде всего, просрочка нежелательна для его бюджета, поскольку первым методом борьбы будут значительные штрафы.

Естественно, когда клиент не имеет возможности вернуть средства, будут задействоваться более серьезные методы, вплоть до судебного разбирательства и принудительной выплаты долга.

Когда клиенту выдается кредитная карточка любого банка, его знакомят с графиком выплат и договором. Именно в этом официальном документе содержится информация о том, что может грозить человеку за просроченный кредит и какие методы, в принципе, будут применяться к нему. Есть вариант подключить автоплатеж, который не позволит забыть клиенту о предстоящем погашении и вовремя рассчитаться с долгами.

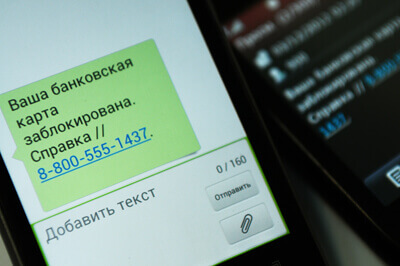

Но если денег на картах нет, то в случае просроченной задолженности банк будет напоминать клиенту о необходимости вернуть взятые суммы каждые три дня в виде СМС-сообщения, приходящего на личный телефон. В договорах обычно прописано, что даже в случае невозможности погасить весь лимит сразу, клиент должен делать минимальный взнос, который варьируется от 5 до 10% от кредитного лимита. Если же и этого не будет сделано, Сбербанк имеет полное право применить экстренные меры по ликвидации задолженности.

Если клиент не погашает возникшую у него по кредитке задолженность, то банк назначает пеню – своеобразный тип штрафа. Начисляется ежедневно в виде процентов от общего долга, и в Сбербанке составляет 0,1% в день. Если человек не будет погашать долг, то начисления будут накапливаться до того момента, пока не достигнут критического размера до передачи дела в суд.

К примеру, если сумма долга составляет 10 000 рублей, и платеж просрочен на 15 дней, то за этот период переплата составит 150 рублей. Естественно, что банк применяет и другие методы воздействия, если и пеня не заставляет клиента погашать задолженность, как того требует договор.

Если все принятые меры не возымели эффекта, то Сбербанк также будет блокировать имеющиеся счета, тем самым ограничивая возможность клиента распоряжаться собственными деньгами. Конкретный срок времени, после которого налагаются ограничения на имеющиеся карточки, указывается в договоре. Отсчет начинается со дня, который следует за окончательной датой погашения, и при этом продолжается до разрешения ситуации.

Несмотря на то, что карта и средства на ней блокируются, клиент не освобождается тем самым от выплаты задолженности. Возврат возможности распоряжаться произойдет только тогда, когда средства будут окончательно возвращены, и банк сможет подтвердить данную операцию путем выписки.

Когда у клиента появилась просрочка, банк вполне может еще и увеличить процентную ставку, которая начисляется на эту сумму. Это дисциплинирует клиента, поскольку и так по кредитной карте устанавливается высокий процент на уровне 21% годовых, а при просроченном долге размер переплаты вырастет до 36% годовых, что приведет к необходимости платить намного больше.

Но этот тип санкций не применяется сразу, и начинается повышение процента через неделю после последнего срока перечисления регулярного платежа. Поэтому невнимательные клиенты могут реабилитироваться и выплатить долг без штрафных санкций. Именно увеличенный процент является одним из самых действенных методов борьбы с неплательщиками, поэтому лучше не допускать такой ситуации.

Этот метод задействуется только в действительно сложных ситуациях, когда нет других способов заставить человека платить. Сбербанк при накоплении значительных долгов или при длительном невозврате может подать в суд на своего клиента, при этом, кроме необходимости вернуть средства, должник получит требование оплатить судебные расходы.

Впрочем, суд не только может присудить возврат долга, но и помочь сторонам в поиске компромисса, к примеру, клиент может попросить о реструктуризации долга или уменьшении процентной ставки. В любом случае, этот вопрос может быть решен индивидуально, ведь даже для банка лучше договориться на особых условиях, чем не получить денег вообще. Но если суд постановит только вернуть средства, то дело перейдет судебным приставам.

Специалисты исполнительной службы могут в числе прочих методов взыскания долга взимать часть заработной платы или иных доходов, а в крайних случаях – описывать имущество и запрещать выезд за границу. Арестованные предметы исполнительная служба имеет полное право реализовать на торгах, но если должник найдет средства, чтобы расплатиться, и вещи еще не будут реализованы, то человеку вернут его имущество.

Поскольку банк одним из первых методов использует блокировку счетов, чтобы и далее распоряжаться замороженными средствами, необходимо выполнить условия договора. Прежде всего, можно пополнить счет карты наличными деньгами через кассу или терминал самообслуживания.

Важно! Если же возможности оплатить долги у человека нет, он не должен скрываться от банка, лучше честно сообщить о желании решить вопрос на индивидуальных условиях. При звонках из банка следует отвечать на них и объяснять ситуацию, не сообщая о нежелании платить. Когда у клиента действительно сложились уважительные обстоятельства, он может собрать документы и предоставить их в банк. Обычно это действует, и специалисты связываются с клиентом для пересмотра его долга.

Даже если денег не хватает на погашение всего лимита, следует вносить хоть какую-то часть, желательно, чтобы она была не менее, чем рекомендованный банком объем погашения лимита. А вот перекредитовать кредитку банк не сможет, поскольку не посчитает это целесообразным, и единственное, на что можно рассчитывать, – это уменьшение или пересмотр штрафных санкций.

Кредитная история является рейтингом клиента, который доступен для просмотра всеми банками, где он захочет взять кредит. При наличии просрочки или невыполнении человеком своих обязательств рейтинг будет снижаться, и это повлияет на решение последующих банков. Ведь доверие к клиенту, который ранее нарушал договоренности с кредиторами, не настолько большое, и, наоборот, в случае, когда человек вовремя вносил все обязательные платежи, у него больше шансов на получение другого займа.

Вне зависимости от срока, просрочка будет отражаться на кредитном рейтинге в той или иной мере, и даже задержка оплаты в несколько дней скажется на возможности позаимствовать деньги в дальнейшем. Правда, все зависит от банка, и, скорее всего, Сбербанк передаст сведения о задержке до месяца в БКИ. Но чем меньше срок, тем менее плохими будут последствия. Так, при неуплате средств до месяца пометка в истории будет сделана желтым цветом и кодом А.

В запущенных ситуациях банк передаст информацию с оранжевым, рыжим, красным или алым цветом, соответственно, они обозначают задержку от месяца до более чем 4 месяцев. При задействовании банком механизмов взыскания клиент будет внесен в базу черным цветом и с кодом 8, а при регулярной просрочке информация о нем будет передана черным кодом с цифрой 7. При банковской ошибке запись делают серым цветом, и она не портит рейтинга клиента в кредитной сфере.

Кредитные карточки от Сбербанка популярны среди клиентов, поскольку позволяют расходовать банковские средства на повседневные расходы. Но на возврат денег есть определенный срок, и если клиент в него не уложится, у него возникнет просрочка. Банк может назначать дополнительные проценты и пеню либо вообще заблокировать счета. При просрочке также портится кредитная история, которая усложнит получение кредита в будущем, и лучше не допускать подобной ситуации.

Каждый владелец кредитной карты Сбербанка стремится к тому, чтобы не допускать просрочек по выплате задолженностей по займам. Если просрочить выплату по истечению льготного периода, то это грозит не только появлением процентов от суммы займа, но еще и возникновением неприятностей с банком. Такие неприятности возникнут, если клиент не внесет минимальную сумму долга, поэтому каждый владелец кредитки старается не допускать просрочек по двум причинам: чтобы не платить проценты и не иметь проблем с банком.

Кредитная карта – это инструмент, который позволяет использовать определенную сумму денег взаймы, предоставляемую банком. Однако имеются некоторые условия, которые обязуется соблюдать клиент, подписывающий договор взятия кредитной карты. Одним из важнейших условий является возвращение денежных средств на карту в указанные договором сроки. Если это условие не выполняется, то возникает просрочка по кредитке Сбербанка. Чем грозит несвоевременная выплата задолженности по кредитке, и почему владельцы не возвращают средства на счет, узнаем далее.

Причин просрочки платежей по кредитной карте Сбербанка множество. Это может быть малая обеспеченность, увольнение с работы, ухудшение состояния здоровья, а также прочие проблемы, которые требуют финансовой помощи. Несмотря на все эти причины, клиент обязуется выплатить заемные средства на карту в указанный срок. Если этого не происходит, то банк начинает принимать соответствующие меры. За три дня до необходимости внесения задолженности банк информирует клиента об окончании срока выплаты. Когда наступает время выплаты задолженности, то каждые три дня клиенту отправляются напоминания в виде СМС-сообщений.

Это интересно! Какой минимальный взнос для выплаты долга по кредиту? Обычно процент минимального взноса составляет 5%-10% от общей суммы задолженности, но данное значение указывается в договоре.

Если плательщик просрочил платеж по кредитной карте, то в Сбербанке имеются разные санкции для таких случаев. Об этих санкциях узнаем детальней.

Если просрочен платеж по кредиту, то банком может быть применена повышенная ставка за пользование заемными средствами. Причем ставка рассчитывается в зависимости от суммы долга. При задержке внесения средств ставка может повыситься с 21% до 36% годовых.

Сбербанк в первую неделю просрочки выплаты не повышает процентную ставку, но владельцу кредитки следует поторопиться, чтобы успеть в 7-дневный срок внести минимальный платеж. Если минимальный платеж не вносится в 7-дневный срок просрочки, то банк помимо повышения процентной ставки, имеет право начислять пеню.

За просрочку выплаты кредита начисляется пеня, исчисляемая в процентах за каждый день. Сумма пени по некоторым кредитным предложениям достигает 0,1% в день от общей суммы долга. Если долг составляет 15 000 рублей, который просрочен к выплате на 15 дней, то применяется пеня в размере 0,1%. В денежном эквиваленте сумма пени составит: 15 000 х 0,1% х 15 = 225 рублей. Из этого следует, что чем больше сумма долга, а также продолжительность невыплаты долга, тем больше будет значение пени.

Это интересно! Блокирование кредитной карты означает, что клиент не может использовать денежные средства, которые на ней остались. Возобновить использование кредитных средств можно в случае полного погашения кредита. В индивидуальном порядке принимается решение банком о том, возможно ли предоставление клиенту пользоваться услугами кредитования.

Если со стороны клиента отсутствуют какие-либо действия по погашению задолженности, то банк может подать иск в суд. Все судебные расходы возлагаются на должника, поэтому перед проведением таковых действий банк присылает соответствующее уведомление. Подача иска в суд с возложением расходов на плательщика – это не только серьезная ответственность, но еще и большие расходы. Рекомендуется не допускать таковых задолженностей, в противном случае для покрытия расходов понадобится продавать движимое и недвижимое имущество.

Часто клиенты считают, что если нет денег для возврата долга, то – это не проблема. Однако это не так, банк в обязательном порядке сможет вернуть свои деньги, для чего применяются законные способы. Кроме начисления больших санкций, штрафов пени, а также самого долга, ко всему еще и прибавляются расходы на судебное разбирательство. Эти расходы должен будет покрыть клиент, так как в такой ситуации именно он является нарушителем закона. Помимо финансовых проблем, нарушителю грозят следующие неприятные последствия:

- Испорченная кредитная история. Получить кредит в любом другом банке такому заемщику не удастся, даже если история с возмещением денежных средств завершится удачно. Кредитная репутация будет испорчена, поэтому ни один банк не пожелает связываться с такими проблемными клиентами. Однако такой способ легко обойти, для чего кредит можно оформить на другого члена семьи. Существуют также такие организации, которые за определенную сумму денег могут восстановить репутацию недобросовестных заемщиков.

- Огласка. О задолженности банку уведомляется не только сам клиент, но еще и его родственники, а также организация, в которой он работает. Таким способом заемщик ставится в неловкое положение, при котором родственники будут давить на то, чтобы долг был в ближайшее время погашен. Банк сообщает организации, в которой работает сотрудник не для того, чтобы скомпрометировать человека как неблагонадежного заемщика, а с целью скорейшего возмещения долга.

- Повышение задолженности. С каждым днем сумма пени будет только возрастать, что приведет к большим финансовым проблемам. Если клиент начнет погашать долг, то в банке действует такой порядок, при котором в первую очередь погашается пеня, а затем проценты. В последнюю очередь происходит погашение основного долга по кредиту.

Если клиент сможет погасить пеню и начисленные проценты, а основной долг при этом останется, то будет продолжено начисление процентов и пени. Клиенту попросту невыгодно влезать в такие долги в рамках закона, так как в итоге деньги придется вернуть банку, но уже в размере большем, чем первоначальная сумма займа.

Чтобы не пришлось расплачиваться за кредит в двойном или тройном размере, рекомендуется придерживаться нескольких правил:

- Планировать расходы заблаговременно. Эти расходы не должны превышать суммы доходов, так как вы не сможете погасить долг.

- Использовать кредитные средства только в льготный период. Когда этот период подходит к завершению, необходимо вернуть средства на карту в максимальном объеме, что позволит снизить процент.

- Контролировать траты по кредитной карте.

- Использовать кредитную карточку только для расчетов по безналу. Если снимать наличку с банкомата, то дополнительно будет начисляться комиссия.

- Вносить минимальный платеж, если не удается погасить всю сумму долга. Это позволит избежать повышения процентной ставки, а также начисления пени.

Только при соблюдении вышеперечисленных рекомендаций можно использовать кредитную карту от Сбербанка с максимальной выгодой.

Карта Сбербанка блокируется, если клиент в течение определенного срока не погашает задолженность. До блокирования карты может пройти от нескольких месяцев до полугода, что зависит от суммы долга. Блокирование карты осуществляется в автоматическом режиме. Пользоваться таким инструментом больше нельзя, но и выбрасывать ее также запрещено. Чтобы закрыть счет по кредитке, понадобится кроме погашения долга, явиться в отделение банка и написать заявление.

Чтобы снять блокировку с карты, понадобится погасить всю сумму задолженности. После поступления на карту суммы задолженности произойдет ее автоматическое разблокирование. Однако такая разблокировка наступает в случае единичных просрочек. Если же за клиентом наблюдаются постоянные просрочки, которые не погашаются, то кредитка может быть заблокирована навсегда. Разблокировать ее не удастся, а за клиентом останется долг с постоянным возрастанием пени.

Погасить задолженность по кредитке Сбербанка клиенты могут следующими способами:

После оплаты счета нужно взять чек, с которым явиться в банк для предоставления менеджеру. Таким способом вы снимаете с себя задолженность, после чего можете продолжить пользоваться картой или закрыть кредитный счет.

Плюсов в использовании кредитной карты огромное количество. Одним из них является наличие льготного периода. Но все же срок подходит, и вернуть заемные средства необходимо. Может случиться так, что по некоторым обстоятельствам платеж будет просрочен. Со стороны Сбербанка будут приняты определенные действия, которые заставят недобросовестного плательщика отдать заемные средства. В этой статье обсуждается вопрос относительно того, что произойдет, если клиент допустит просрочку платежа, и что делать, если просрочка по кредитной карте Сбербанка была?

По статистике обладатели кредитных карт чаще всего не подходят ответственно к выплатам по финансовым обязательствам, чем, например, те, кто берет потребительский кредит или автокредит. И часто просрочка ни на один день, а продлевается на более длительный период, все предупреждения, направляемы банком, игнорируются. В связи с этим, Сбербанку приходится принимать определенные дисциплинирующие действия. Для должника могут быть довольно-таки неприятные последствия. Насколько значимы будут последствия, зависит от величины суммы долга, от периода существования этого долга, и от того, какие были отношения у заемщика со Сбербанком до этого. В связи с этим можно выделить ряд мер воздействия. А именно:

- Будет наложен штраф. Наложение штрафа будет однократным, и длительность просрочки не влияет на него. Штраф растет каждый раз, когда клиент вновь забывает о выплатах по кредиту.

- Начисление пени. Пеня составляет процент от суммы долга, и начисление происходит ежедневно с момента просрочки. Чаще всего банковская организация использует именно эту меру. Поэтому длить с уплатой не стоит.

Когда начинают наказывать при просрочке по кредитной карте Сбербанка? Как Сбербанк уведомил клиента о появлении задолженности. Ежедневно (на протяжении семи дней) будут повторяться уведомления. Такие взаимоотношения между банком и клиентом приводят к тому, что репутация заемщика становится плохой как перед Сбербанком, так и перед другими банковскими организациями.

Клиенту также может быть отказано в повышении лимита по кредиту, или будет получен отказ в выдаче кредита для потребителей. Возможен вариант с получением будущих кредитов с более высокой процентной ставкой. И даже банковская организация станет предъявлять требования о подтверждении имеющегося в наличии залога (обеспечения). См. также: как положить деньги на карту.

Сегодня на кредитки существует огромный спрос. Как тогда возникает просрочка по карте? Неужели никто не знает? Тем более представляется очень часто длительный льготный период. Штрафы не могут быть начислены в этот период. Срок льготного периода может составлять 50 дней. По этой самой причине просрочка и является частым явлением.

Клиенты обычно выплачивают долг к концу льготного периода и следят за ним. Однако через некоторое время внимательность теряется, и начинается начисление штрафов.

Обычно владелец карты не может определить время, когда нужно совершить выплату. Тяжело это сделать, если последний день выплаты – выходной, а операция была проведена через другую банковскую организацию. Тогда клиент совершает просрочку, и ему придется платить штраф. к содержанию ↑

Как только льготный период заканчивается, начинает считаться просрочка. Так просрочка всего лишь в один день может быть определено как нарушение договора. Если у вас просрочка в Сбербанке, то процентная ставка будет поднята на сумму, равную просроченной задолженности.

Рассмотрите пример. Если у Вас классическая кредитка, и годовой процент по кредиту составляет 25,9%, то сумма по неустойки составит 36% годовых, и считаться эти проценты будут за каждый просроченный день.

К тому же, у банка есть право заблокировать кредитку клиента до того момента, пока не будет погашена задолженность. См. также: как узнать задолженность по карте? к содержанию ↑

Штрафы, накладываемые банком на клиента, который не действует в соответствии с договором и не совершает постоянные выплаты по долгу в назначенные даты, называются пеней за просрочку.

Сбербанк считает пеню, увеличивая ставку по заемной сумме на получившуюся сумму. И после клиенту нужно выплатить еще больше денег. Клиент испытывает финансовые трудности — тогда его долг начинает расти в небывалых темпах.

Существует еще одна неприятная особенность. Если клиент допустил просрочку всего на пару дней, данная информация будет содержаться в истории кредитования. И уже другие банки не будут давать кредит беспроблемно.

Как можно рассчитать размер пени в случае просрочки? Прежде чем подписывать соглашение, ознакомьтесь с разделом, где представлена информация о просрочке. Узнайте, какова величина, подумайте о ежемесячных выплатах и сделайте примерный расчет. к содержанию ↑

В первую очередь покажите, что вы готовы идти на контакт с банком, а не пытаетесь убежать от ответственности. С вашей стороны должны быть предприняты действия по сохранению партнерских отношений. Рассмотрите, как это можно сделать.

- Идите на контакт с банком, будь активными в этом вопросе. Следует отвечать на все звонки оператора, нельзя игнорировать присылаемые вам письма.

- Придите сами в офис организации, которая обслуживает вашу кредитку, с целью уладить вопросы относительно условий и путей погашения вашего долга. Банк, скорее всего, пойдет вам на встречу и предложит решение, которое будет удобным и для клиента, и для банка. Ваши преимущества будут заключаться в том, что судебные разбирательства не постигнут вас, а также кредитная история не будет испорчена. И возможна ситуация, что сумма просрочки или штрафа будет снижена, или даже отменена. На крайний случай вы можете заблокировать карту.

- Сколько с вашей стороны возможно, столько и вносите на счет кредитки. Сообщите банку информацию о времени погашения возникшей задолженности целиком. Так вы в очередной раз проявите сознательность. Не тяните со сроками.

- В случае, когда вы понимаете, что задолженность обязательно появится, поразмышляйте над перекредитованием. В этом помогут работники банка. Они подберут удобные для вас программы с удобными сроками. После появится возможность погашения долга низкими ежемесячными взносами.

Если клиент не погашает задолженность уже более месяца, то Сбербанк принимает решительные меры – блокирование кредитной карты. С такой картой вы не сможете рассчитаться или провести операции онлайн, и еще вы не сможете разблокировать кредитку от Сбербанка.

Однако есть один верный вариант снять блокировку – это погасить просрочку. После поступления требуемой суммы денег, блокировка снимается сразу. Те средства, которые остались на ней, снова будут доступны. Однако, если просрочки постоянны, то блокировка останется навсегда.

Также Сбербанк может сделать следующее:

- отказать, чтобы карта была перевыпущена;

- уменьшить лимит по кредиту;

- если есть другой счет в Сбербанке, снять сумму появившейся задолженности с него;

- потребовать с клиента погасить всю сумму кредитного лимит раньше срока;

- замораживать все платежи, которые поступают.

Несмотря на то, что карта заблокирована, ее принимают в качестве открытой. Это подразумевают, что происходит списание средств за обслуживание. Только после того, как долго будет возращен, и карту закроют, эти платежи исчезнут. См. также: сколько идут деньги на кредитную карту Сбербанка?

Иногда может возникнуть ситуация, что задолженность погасили, а карту не разблокировали. Тогда клиент должен прийти за помощью в Сбербанк, в то отделение, где его обслуживают.

Со стороны сотрудников могут быть предложены следующие решения:

- Полная разблокировка, под которой понимается, что все возможности карты останутся неизменными и в том же количестве.

- Частичная разблокировка позволяет пополнять счет, но не снимать деньги.

Но Сбербанк может отказать клиенту разблокировать карту. Нужно будет искать другие способы пополнения. Среди них:

- обратиться в любое отделение банка;

- воспользоваться терминалом для платежей;

- использовать банк на мобильном телефоне или интернет-банкинг.

Итак, владельцы кредитных карты должны рассчитать размер обязательных платежей. Необходимо помнить о сроке оплаты, в Сбербанке до 27 числа ежемесячно (вносить не позже этого числа, но и не раньше 15 числа). Не забывайте о льготном периоде, не злоупотребляйте. Если погасили задолженность в льготный период, узнайте, точно ли отсутствует задолженность, позвонив оператору. После семи дней просрочки Сбербанк имеет право начислять штраф либо пеню. Также со стороны банка могут быть применены и другие санкции. В случае просрочки обращается внимание на то, как клиент сотрудничает с банком. И самый главный совет, конечно, бывают разные ситуации – старайтесь не допускать просрочки!