Кредитки выгоднее использовать для оплаты покупок в офлайн и онлайн магазинах. Но не исключены ситуации, когда нужно сделать перевод с кредитной карты на дебетовую: вам нужно сделать взнос по кредиту, вернуть долг родственнику/знакомому или помочь ему деньгами, хочется оплатить товар, а на дебетовке не хватает нескольких рублей. Выясним, можно ли перевести кредитные средства на дебетовый картсчет, и если да, то, как это сделать и с какими условиями.

Сделать перевод с кредитки на дебетовку можно только в рамках условий, на которых банковская организация согласна его совершить. Рассмотрим и проанализируем их.

Перевод финансов с кредитной карты на дебетовку сравнивается многими банками со снятием наличности. Это связано с тем, что с дебетовой карточки вы можете впоследствии бесплатно обналичить деньги. Чтобы сохранить прибыль со снятия денег наличными с кредитки банковские организации устанавливают такие же комиссии и для перевода на дебетовый картсчет.

Размер комиссии устанавливается каждым банком отдельно. В Сбербанке России он составляет 3%, но минимальный ее объем равен 390 р. В Альфа-Банке до 50 000 р./месяц можно обналичивать (и переводить на дебетовый счет) без комиссионных выплат.

С суммы, превышающей эту, взимается комиссия 3,9%/4,9%/5,9% в зависимости от типа карточки – Platinum/Gold/ Standard соответственно. Минимальный ее размер также составляет 300/400/500 р. В банке Тинькофф для перевода с кредитки на дебетовую карту установлены разные тарифы для разных карточек. За эту операцию с Тинькофф Драйв снимут фиксированную сумму – 390 р., а с Тинькофф Платинум – 2,9% и еще 290 р.

Все условия указаны в кредитном договоре. Читайте его, чтобы узнать о том, сколько банк снимет с вас за совершение перевода. Или звоните на горячую линию, чтобы вас проконсультировали.

Сделать перевод можно не на любую сумму. Она ограничивается следующими:

- Лимитом кредитных средств;

- Лимитом, установленным банком для одной операции;

- Суточным лимитом для своих банкоматов;

- Суточным лимитом для банкоматов других банков;

- Месячным лимитом.

Не все банки ограничивают клиентов суточными и месячными лимитами. Но такие есть у Сбербанка, который не разрешает в своих банкоматах снимать в сутки более 100 000 р./сутки, а в других – 300 000 р./сутки. Альфа-Банк и Тинькофф ограничивают держателя кредитки только кредитным лимитом. Но если вы захотите сделать перевод необычно большой суммы (от 100 000 р.), то вам позвонят, чтобы убедиться в безопасности совершения этой операции.

У вас спросят личные данные, секретное слово, а также попросят назвать сумму перевода и ФИО получателя. Если вы переводите деньги на свой же картсчет этого банка, подтверждать личность не придется.

- Если они принадлежат одному банку, то деньги поступят на счет спустя 1-10 минут после того, как вы сделаете операцию.

- Если разным банкам – от 1 дня до 3 суток.

Перевод между карточками можно сделать даже в праздничный день. Но в выходные банки часто тянут с обработкой операций, поэтому время ожидания может составить более 3 суток. В таком случае зачисление обычно производится в первый рабочий день.

Так как переводы с кредиток на дебетовки рассматриваются как операции по снятию наличности, то после их совершения действие льготного периода останавливается. Такой позиции придерживается большинство банков. Исключение – Альфа-Банк. Даже если снять наличные деньги, грейс-период будет продолжаться до окончания указанного в договоре срока.

После того как вы сделаете перевод, процентная ставка на переведенные финансы возрастет до той, что установлена банком на снятые наличными деньги. Обычно она выше на 10-20% по сравнению с той, что рассчитана на средства, расходуемые безналичным способом. Но ее устанавливают не все банковские организации.

Переводить средства можно на картсчет как этого же, так и другого банка. Условия совершения такой операции будут несколько отличаться между собой. Рассмотрим их.

Выгоднее всего переводить средства с одного счета на другой в пределах одного банка. В таком случае можно рассчитывать на минимальный комиссионный платеж и быстрое выполнение транзакции. Если вы переводите средства на свою же дебетовую карточку, то не столкнетесь с ограничениями по сумме.

Это менее выгодный вариант, так как он требует уплаты повышенной комиссии. Причем она может взиматься не только со стороны банка, с кредитки которого отправляются деньги, но и со стороны банка, на счет которого они поступают.

Время ожидания зачисления денег может составить несколько суток. А если нужно сделать перевод крупной суммы, придется пройти процедуру подтверждения личности (по телефону).

Сделать перевод средств на дебетовую карточку с кредитки можно несколькими способами. Опишем их.

Перевести средства с одного картсчета на другой (тоже свой):

Средства будут зачислены моментально.

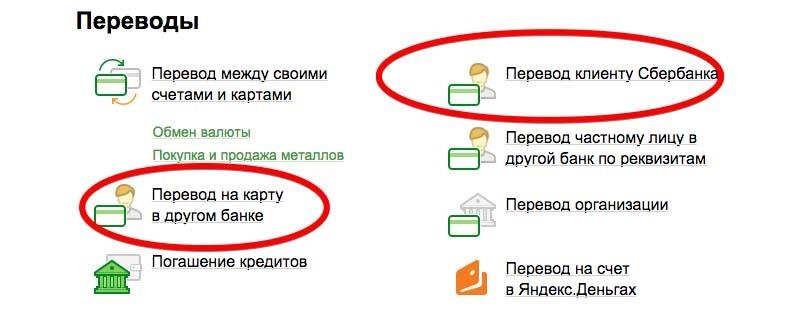

Чтобы перевести финансы на картсчет другого человека (тоже являющегося клиентом Сбербанка):

В этом случае деньги тоже будут получены сразу.

Сбербанк приостановил возможность переводить деньги со своих кредиток. Пока сделать это нельзя, как и пополнить кредитную карту с помощью любых других кредиток.

Переводы доступны для платежных систем:

Чтобы перевести средства с кредитки Альфа-Банка:

Чтобы сделать зачисление средств на дебетовую карту с кредитной, входить в личный кабинет необязательно.

Тинькофф банк имеет такой же сервис переводов, как и Альфабанк. Переводить с его помощью деньги можно только в случае, когда платежные системы карты-отправителя и карты, принимающей средств, являются либо Visa, либо МИР.

Пополнить дебетовую карту с кредитки можно с помощью банкоматов и терминалов. Для этого нужно:

- Вставить кредитную карточку в считывающее устройство.

- Ввести 4-значный код (ПИН).

- Выбрать пункт о переводах между карточками.

- Следовать инструкции, отображаемой на экране, и вводить необходимые для совершения транзакции данные.

- Подтвердить операцию.

- Дождаться ее завершения.

- Извлечь кредитную карту.

Переводы с кредитных карт — дело невыгодное, так как банки изначально выпускают их для безналичных расчетов. Так снятие наличных или перевод на дебетовую продукцию подразумевают высокую комиссию. Поэтому если есть возможность оплатить товар или услуги непосредственно с кредитки, следует это сделать. В случае, когда перевод на дебетовую или зарплатную карточку неизбежен можно использовать один из предложенных вариантов.

Переводы с кредитной карты на другую карту Сбербанка или другого банка невозможны!

Сегодня самый надежный банк страны, согласно рейтингу, предлагает лишь два варианта получения наличных с кредитного пластика — через банкомат или кассу банка. Любые переводы невозможны!

Процедура снятия наличных с кредитки Сбербанка через банкомат выглядит следующим образом:

Комиссия за данную операцию составит 3% от суммы. Если используется банкомат другого банка, процент составит 4%.

Лимиты:

- Максимальная сумма для получения через банкомат в течение суток зависит от вида карточки.

- для Классической это 50000 рублей,

- для Золотой — 100000 рублей;

- для Премиальной — 100000;

- Чтобы получить большую сумму необходимо посетить кассу Сбербанка, но за сумму, превышающую лимит, установленный для банкоматов, взимается комиссия 0,5%. Максимальная сумма, которую можно снять в кассе:

- с Классической — 150000 руб.,

- с Золотой — 300000 руб.,

- с Премиальной 300000.

Получив деньги можно внести их на дебетовый продукт, при этом важно иметь при себе этот пластик. Следовательно, если необходимо перечислить какую-то сумму не на свою карточку, то сделать это через банкомат будет невозможно. Исключение — банкоматы поддерживающие опцию card less. Правда нужно знать номер пластика получателя.

Последующее внесение денег на счет с помощью банкомата выглядит так:

Снять деньги с кредитной карты Сбербанка можно через кассу банка. Для этого необходимо иметь при себе сам пластик и паспорт. Комиссия составляет 4%, но не менее 390 рублей.

- с Классической — 150000;

- с Золотой — 300000;

- с Премиальной — 300000.

При получении в кассе банка сумм, превышающих:

- 50000 для классических карт,

- 300000 для Золотых и Премиальных,

необходимо заплатить комиссию 0,5% от суммы сверх установленного лимита.

Чтобы иметь возможность практически мгновенно совершать различные операции с собственными счетами и картами Сбербанка, следует скачать приложение на свой телефон. Однако переводы с кредитных карт и в этом случае запрещены. Но если вы предварительно сняли наличные с кредитки и внесли их на баланс дебетового продукта перевести клиенту Сбербанка или на карту в другой банк (к примеру, ВТБ, Тинькофф и т.д.) можете по схеме:

Комиссия составит 1% при переводе на карту Сбербанка, выпущенную в другом регионе, и 1,5% при отправке денег на пластик в другой банк.

Перевод денег с кредитной карты через Сбербанк Онлайн на дебетовую карту невозможен! Поэтому рассмотрим инструкцию пополнения кредитки через Сбербанк онлайн с дебетовой продукции этого же банка. Инструкция:

Переводы между своими счетами через Сбербанк Онлайн выполняются без комиссии. Другому клиенту, если его карту выпущена в ином регионе — 1%. А за перевод денег на карту другого банка взимается 1,5%.

Сбербанк предлагает клиентам, подключившим услугу Мобильный банк совершать переводы через сервисный номер банка 900, путем отправки коротких смс сообщений. Для проведения операции важно, чтобы отправитель и получатель использовали данный сервис, т.е. заранее подключили услугу смс-информирования от банка.

Перевести деньги с кредитной карты Сбербанка через смс на номер 900 невозможно! так как любые переводы с кредиток запрещены.

А если вы планируете отправить денежные средства с дебетовой карточки наберите ПЕРЕВОД ХХХХ ********* 300, где:

- ХХХХ — 4 последние цифры номера карты, с которой совершается перевод;

- ********* — номер пластика получателя денег;

- 300 сумма в рублях.

Сегодня перевести деньги с кредитной карты Сбербанка невозможно. С данной продукции вы можете платить в магазинах и других торговых точках, оплачивать телефон, услуги ЖКХ, штрафы ГИБДД и покупки в интернет-магазинах. Но вы не можете перевести деньги с счет погашения кредита или другую карточку. Чтобы выполнить такую операцию придется снять наличные с кредитки и внести их на нужный счет. И не забывайте, что кредитную карту нужно своевременно пополнить, чтобы избежать штрафов за просрочку ежемесячного платежа.

В жизни нередко возникают ситуации, когда своего финансового ресурса не хватает, а заемные средства банка пришлись бы очень кстати: например, вам срочно нужно получить наличные деньги или оплатить покупку. В таком случае перевод денег с кредитной карты Сбербанка на дебетовую может стать быстрым решением возникшей проблемы.

Теперь остановимся на конкретных ситуациях, когда у клиента возникает необходимость перекинуть деньги с кредитной карты Сбербанка на дебетовую:

Таким образом, ситуации с переводом денег с кредитной карты Сбербанка на дебетовую и наоборот обыденны и могут возникать часто. Важно разобраться в существующих способах перевода, чтобы выбрать для себя наиболее подходящий.

Сбербанк является абсолютным лидером по выпуску банковских карт. Соответственно, хорошо развита его сеть АТМ и терминалов, насчитывающая более 90 тыс. устройств по всей стране. В случае, когда нужно быстро перекинуть деньги с кредитной карты Сбербанка на дебетовую, банкомат — оптимальный вариант. С большой вероятностью устройство именно этого учреждения вы обнаружите поблизости. Итак, чтобы совершить операцию:

Пожалуй, перевести с кредитной карты на зарплатную Сбербанка этим способом удобнее всего во время спонтанного шоппинга, когда нет желания подключаться к интернету и проходить процедуру авторизации в интернет-банкинге. Наконец, людям старшего поколения банкомат может казаться более надежным и понятным способом для денежных переводов.

Все большее число платежей и операций мы осуществляем дистанционно, находясь у монитора своего ПК. Удобно, что перевести с кредитной карты Сбербанка на дебетовую также можно с помощью интернета. Для этого клиенты финучреждения должны: