После Отражения «Реализации (акты, накладные)» — «Товары, услуги, комиссия» с покупателем отразим оплату от покупателя.

В данной статье рассмотрим оплату от покупателя банковским кредитом.

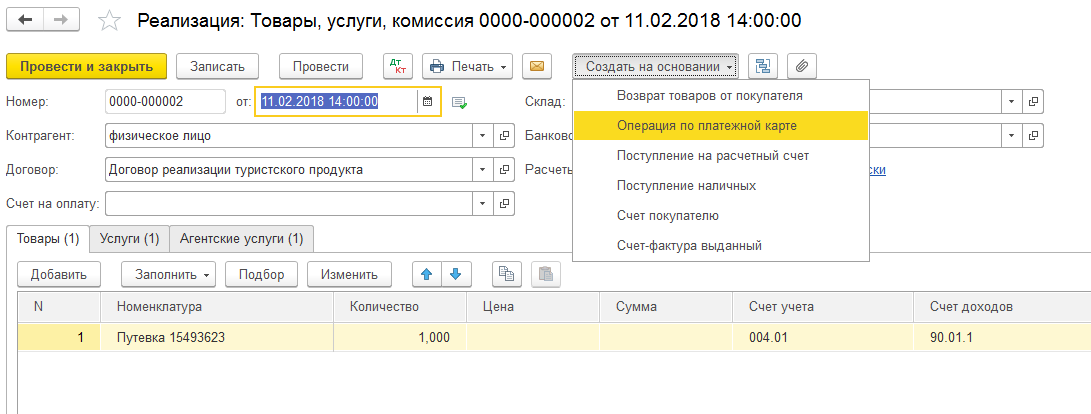

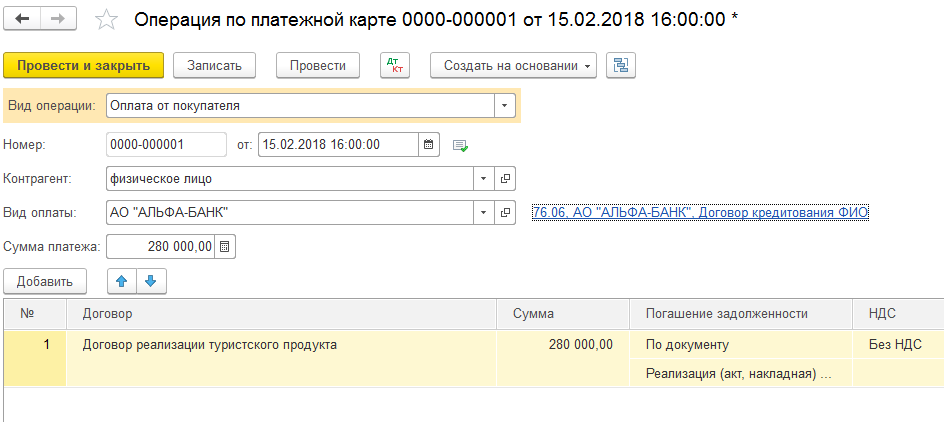

Для отражения оплаты от покупателя банковским кредитом в документе «Реализации: Товары, услуги, комиссии» нажимаем на «Создать на основании» — «Операция по платежной карте».

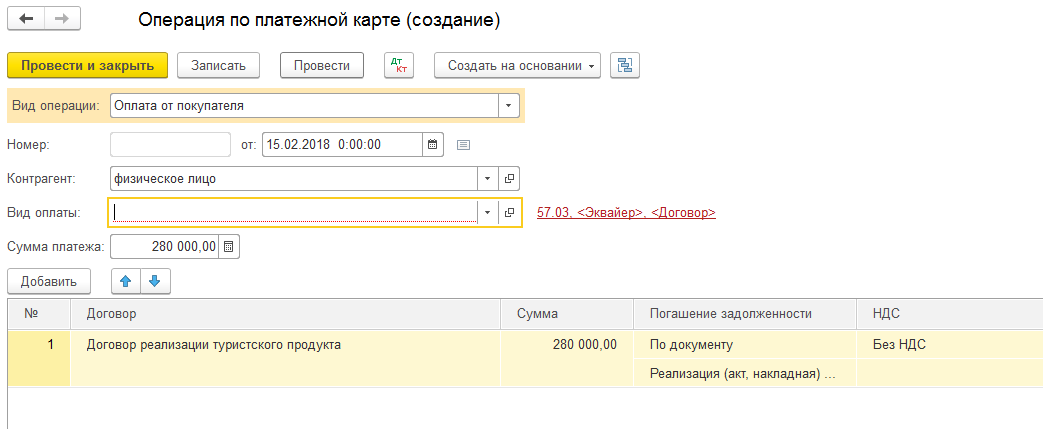

В документе «Операция по платежной карте» отражается не только оплата по карте, но и получение денежных средств по банковскому кредиту (рассрочке).

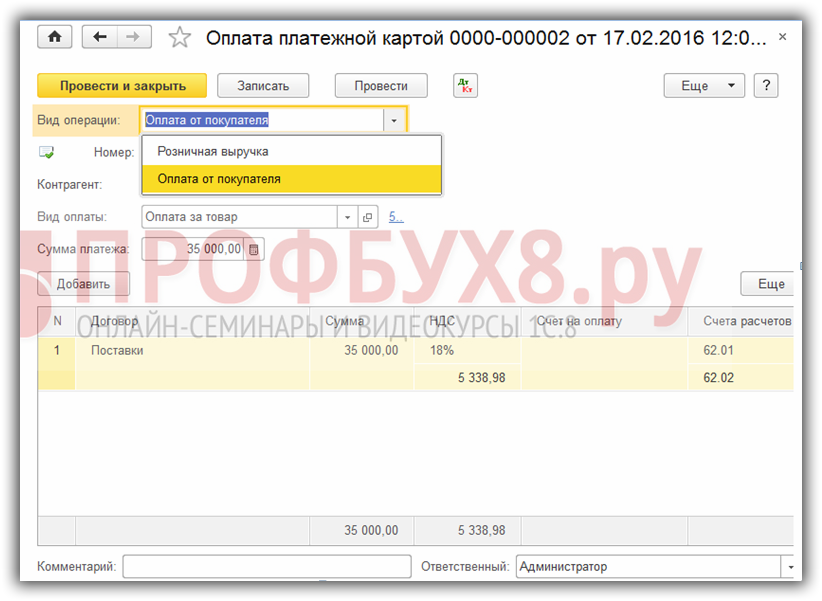

«Вид операции» проставляется «Оплата от покупателя»

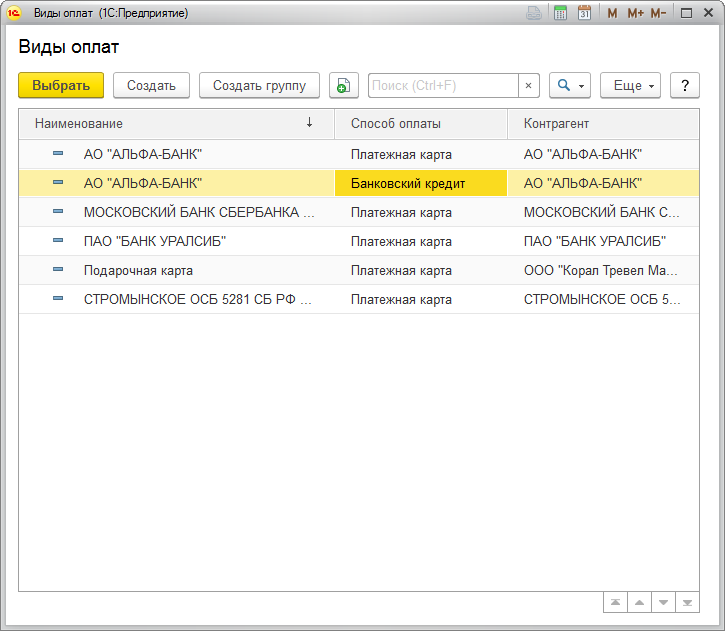

«Вид оплаты» необходимо выбрать из списка или создать новый.

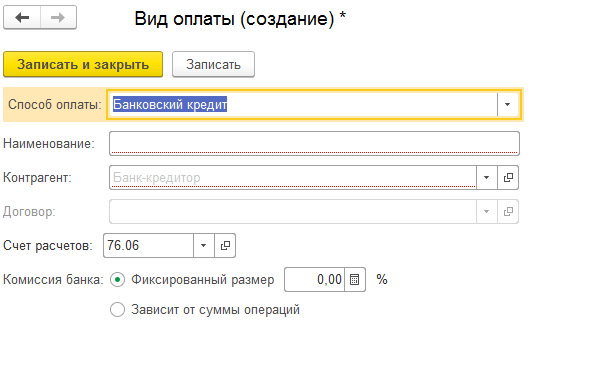

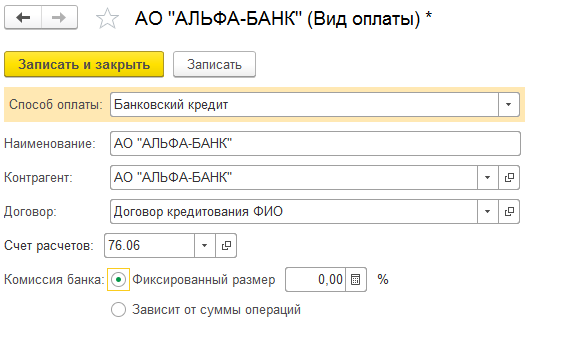

При создании «Вида оплаты» необходимо заполнить следующие данные:

«Способ оплаты» — «Банковский кредит».

Наименование Вида оплаты.

«Контрагент» — «Банк-кредитор».

Номер договора — при создании договора тип договора должен быть «Прочее».

Счет расчетов для банковского кредита устанавливается 76.06

Заполненный вид оплаты будет выглядеть так:

При каждой оплате лучше заводить новый договор — по ФИО клиента или номеру договора. Там проще потом проверять состояние расчетов и контролировать правильность расчета налога.

После отражения документа «Операция по платежной карте» (по договору кредитования Банка покупателя) мы ждем денежных средств от Банка в погашение обязательств за покупателя.

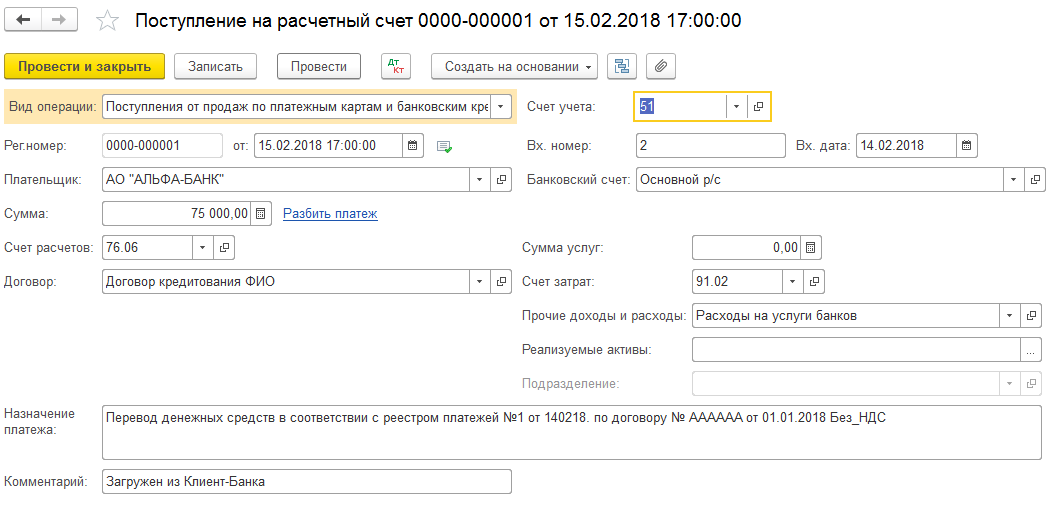

После прихода на расчетный счет денежных средств от Банка, мы проверяем:

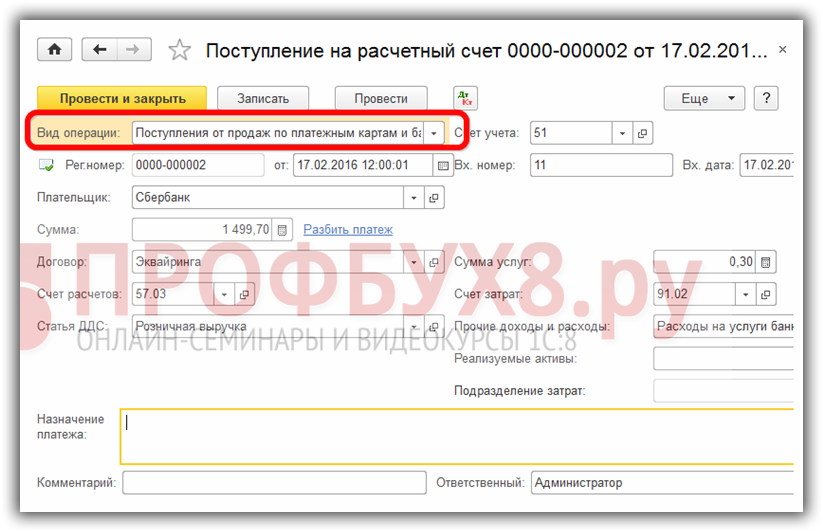

- «Вид операции» — «Поступления от продаж по платежным картам и банковским кредитам»;

- «Счет расчетов» — проставляем 76.06 — такой же как и в документе «Операция по платежной карте»;

- «Договор» — выбираем договор, который мы указали в документе «Операция по платежной карте»;

- Проверяем сумму. При необходимости можно разбить сумму на части и указать соответствующие договора;

- «Сумма услуг» — некоторые банки взимают комиссию за оформление кредита, поэтому при таких расходах в графе «Сумма услуг» проставляется сумма комиссии;

- «Счет затрат» — 91.02;

- «Прочие доходы и расходы» — «Расходы на услуги банков».

Не забываем проверять счета расчетов, иначе счета не обнуляться.

Для того, чтобы сумма прихода от кредита не попадала в КУДиР нужно, чтобы был проведен документ реализация, в котором вся сумма прихода соответствовала сумме агентских услуг. Вся сумма, что выше агентских услуг идет в доход и отражается в КУДиР.

Например, при реализации 280 000 рублей, из которых 275 000 рублей — агентские услуги, записи КУДиР при поступлении 75 000 рублей за счет кредита будут следующие:

Договор эквайринга составляется между банком-эквайером и предприятием. По договору эквайринга банк предоставляет возможность предприятию принимать от клиентов оплату по пластиковым картам.

Банк-эквайер обеспечивает организацию оборудованием для приема платежей в рамках договора. Это POS-терминалы, позволяющие считывать информацию с пластиковых банковских карт и передавать ее в банк. Условия, на которых банк передает клиенту оборудование, определяются в договоре. Оборудование может быть предоставлено на безвозмездной основе либо на условиях аренды.

Кроме того, ссылка на платеж, производимый через Службы, относится к оплате электронных денег. «Источник финансирования» означает метод оплаты, используемый для финансирования транзакции. Следующие способы оплаты могут использоваться для финансирования транзакции: баланс, платежная карта, банковский перевод. «Задержка обработки торгов» означает задержку между моментом, когда вы разрешаете платеж, и продавец обрабатывает ваш платеж. «Платежная карта» означает любую дебетовую карту, кредитную карту или карту предоплаты, связанную с вашей карточкой кривых. «Предпочтительный источник финансирования» означает источник финансирования, который вы выбираете для финансирования платежа, вместо использования источников финансирования по умолчанию. «Доверительное управление» означает, что денежная кривая оставляет за собой право сохранить предварительную авторизацию в соответствии с требованиями раздела.

Особенность оплаты по банковским (платежным) картам заключается в том, что денежные средства за совершенную операцию поступают в организацию от банка-эквайера, а не от покупателя. При этом момент фактического получения денег отличается от момента оплаты покупателем. Таким образом, в момент такой оплаты происходит перенос задолженности с покупателя на банк-эквайер.

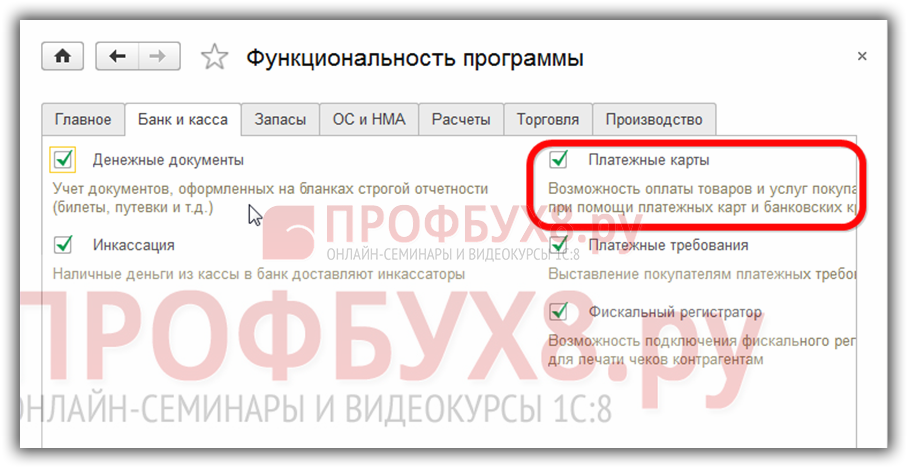

Для отражения оплаты банковскими картами в программе 1С Бухгалтерия 8.3 необходимо произвести следующие настройки: Главное меню – Настройки – Функциональность :

Перейдем на закладку Банк и касса. Отметим флажком Платежные карты. Эта настройка даст возможность проводить в 1С 8.3 расчеты по услугам и товарам с использованием банковских кредитов и банковских (платежных) карт:

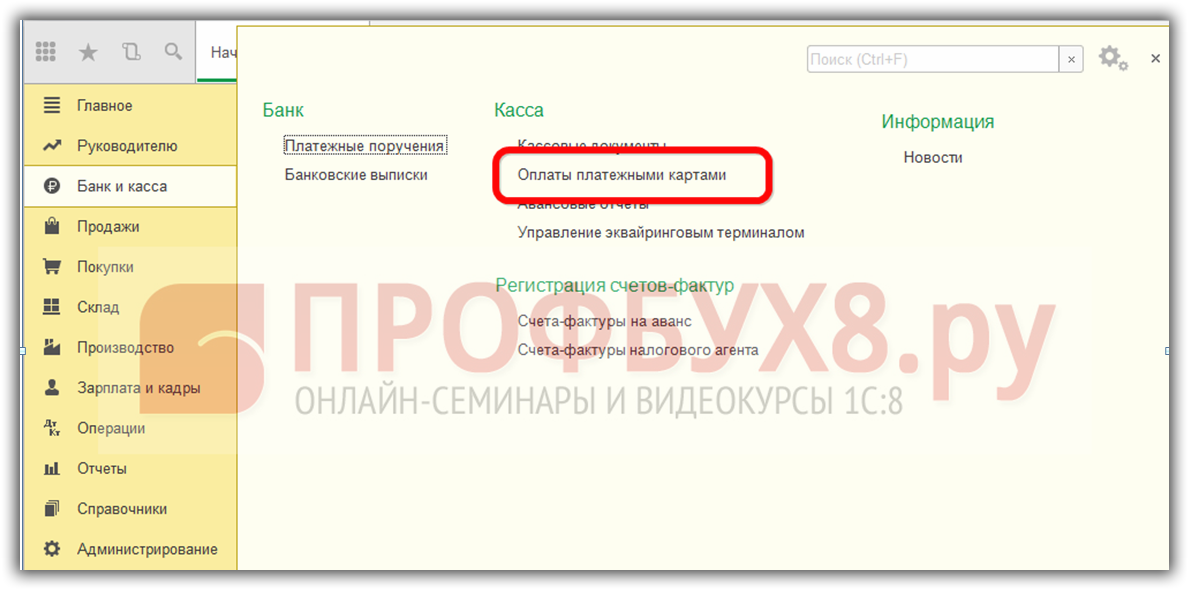

После выполненных настроек в 1С 8.3 появляется возможность проводить расчеты с покупателями с помощью документа Оплата платежной картой:

- С видом операции Оплата от покупателя– для проведения оплаты от представителя оптового покупателя;

- Или с видом операции Розничная выручка– для сводного отражения выручки по неавтоматизированной торговой точке:

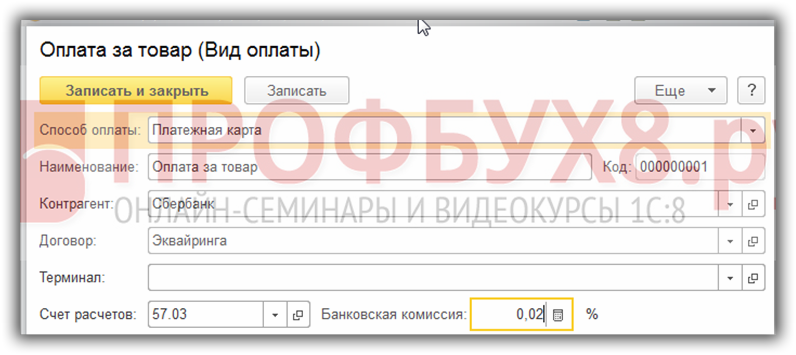

Реквизит Вид оплаты заполняется из справочника Виды оплат , где элемент справочника содержит информацию для заполнения договора эквайринга, счета расчетов и эквайера в 1С 8.3:

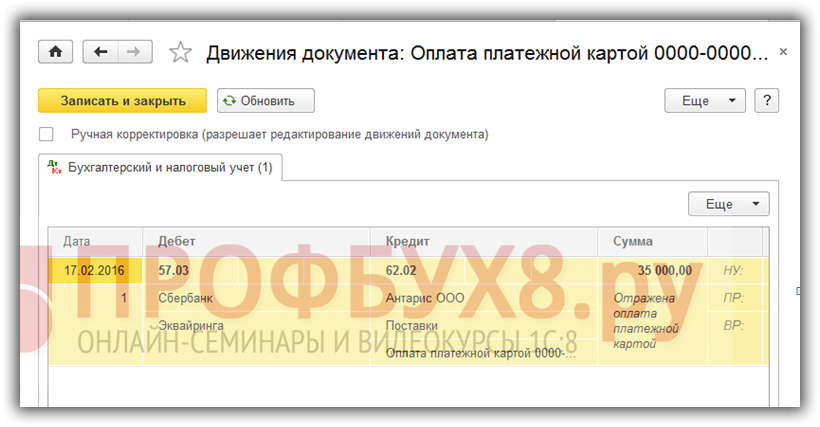

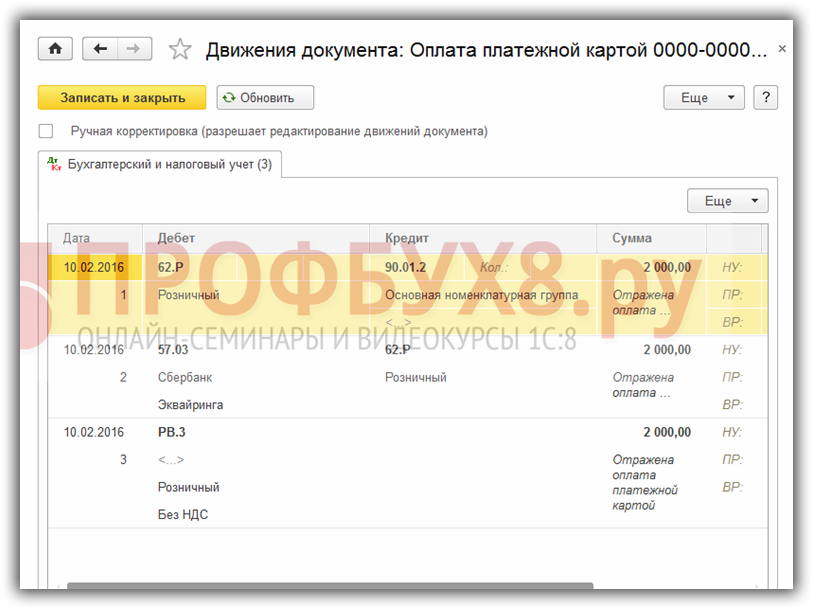

Проводки по эквайрингу в розницу документа Оплата платежной картой с видом операции Оплата от покупателя:

При отражении операций по эквайрингу в 1С 8.3 розничной торговли в документе Оплата платежной картой нужно выбрать вид операции Розничная выручка для неавтоматизированной торговой точки. При этом движение документа будет следующим:

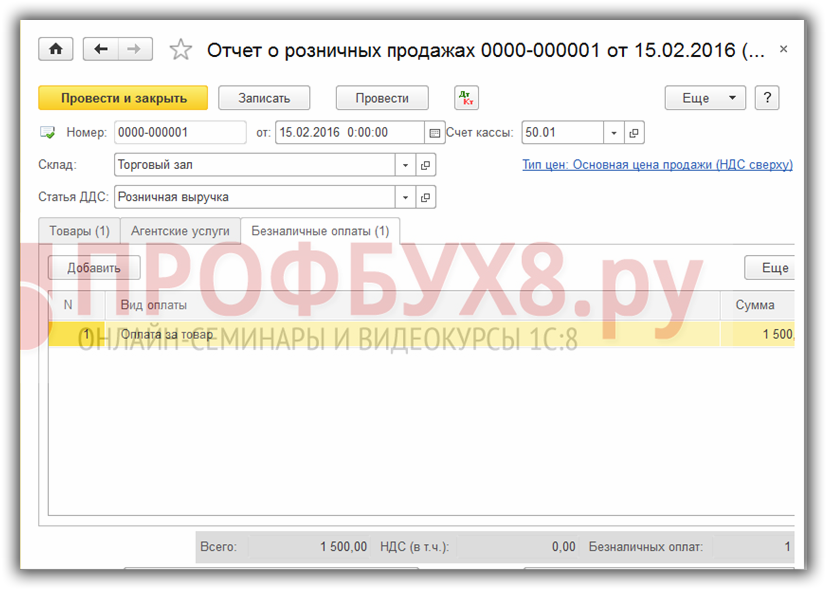

Операции розничной торговли с оплатой платежной картой через POS-терминал для автоматизированных торговых точек регистрируются документом на закладке Безналичный расчет при выборе вида оплаты по договору эквайринга:

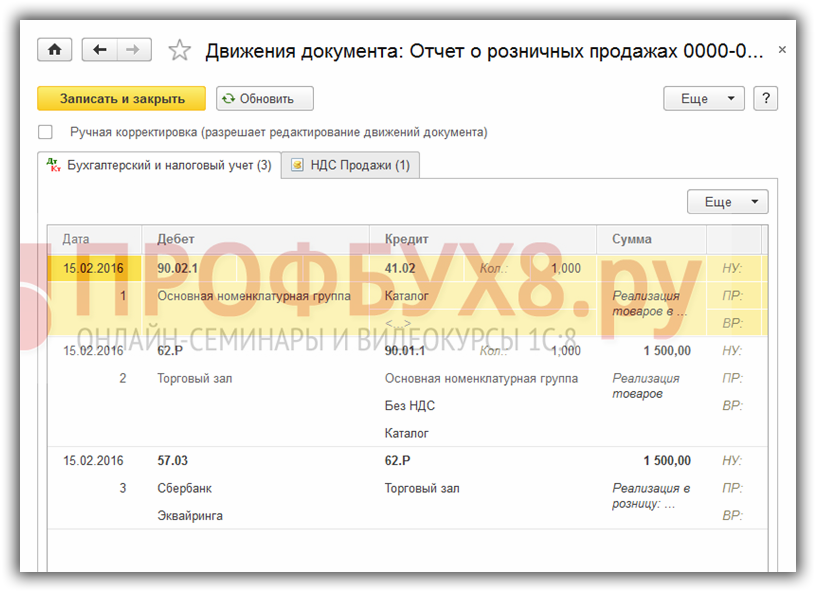

Формируются проводки. Движение документа отразится на счетах:

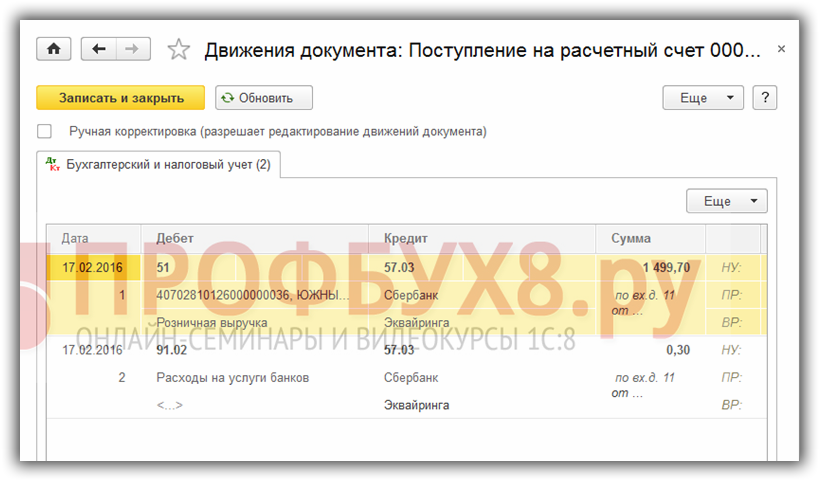

Банк – эквайер погашает задолженность перед продавцом перечислением денежных средств на его расчетный счет. При формировании документа Банковские выписки – Поступление на расчетный счет необходимо:

- Выбрать вид операции документа Поступление от продаж по платежным картам и банковским кредитам;

- В поле Плательщик выбираем банк, с которым заключен договор эквайринга;

- Сумма банковской комиссии заполняется автоматически на основании заполненного реквизита справочника Вид оплаты:

После чего в 1С 8.3 закрывается задолженность банка – эквайера и формируется проводка по услугам банка по эквайрингу. Движение по документу будет следующим:

Поставьте вашу оценку этой статье:

Оплата покупки платежной картой в 1С 8.3 Бухгалтерия 3.0

Что такое эквайринг? Эквайрингом называется процесс оплаты покупки платежной картой.

Выглядит этот процесс примерно таким образом. Покупатель выбирает товар, проходит к кассе и пытается расплатиться за покупкой пластиковой платежной картой. Продавец вставляет карточку в картоприемник (терминал) и просит ввести пин-код. Если средств на карте достаточно для оплаты покупки, продавец возвращает карту, выдает кассовый чек и товар. Эта часть процесса всем нам хорошо известна.

Разберемся, что же происходит после того, как покупатель ввел верный пин-код и забрал товар, и как проводить эквайринг в 1С Бухгалтерия 8.3 при УСН или ОСН. Эквайринг в 1с 8.2 бухгалтерия практически не отличается от 8.3, так что можно смело использовать эту инструкцию и для старой версии 1С.

Реализация у нас может быть в розницу и оптом. Как правило, реализация в розничном магазине фиксируется в учетной системе автоматически, при закрытии торговой смены (можно выгрузить информацию и в любое другое время). Вместе с выгрузкой информации об проданных товарах (в программе создается документ «Отчет о розничных продажах«) должна выгружаться и информация об оплате. Тут же и должно произойти разделение на оплату наличными и оплату безналичными денежными средствами.

Поэтому, в связи с автоматизацией розничных операций, затрагивать в этой статье не будем, а рассмотрим обычную реализацию товаров и услуг и оплату данного документа платежной картой.

Сначала, разберемся, как же проходит процесс оплаты карточкой и кто кому, когда что-то должен.

Покупатель расплачивается карточкой банка со счета карты. Соответственно, сумма покупки в банке со счета покупателя списывается, но на счет магазина еще не приходит. Нет смысла перечислять мгновенно каждую покупку, это слишком перегрузит систему. За смену все операции оплаты банковской картой (безналичный расчет) в нашей организации фиксируются. Возникает задолженность банка перед организацией – клиентом в рамках договора.

Возникает вопрос, как вести учет в 1С денежных средств, которые якобы наши (нам их оплатил покупатель за товар), но реально их еще нет.

Для учета таких средств в плане счетов существует счет 57.03, который так и называется «Продажи по платежным картам». На нем и будут накапливаться денежные средства до тех пор, пока мы не проведем банковскую выписку, которая зачтет нужную сумму на наш расчетный счет.

Итак, приступим к оформлению операций.

Приведем пример, как заполнил документ:

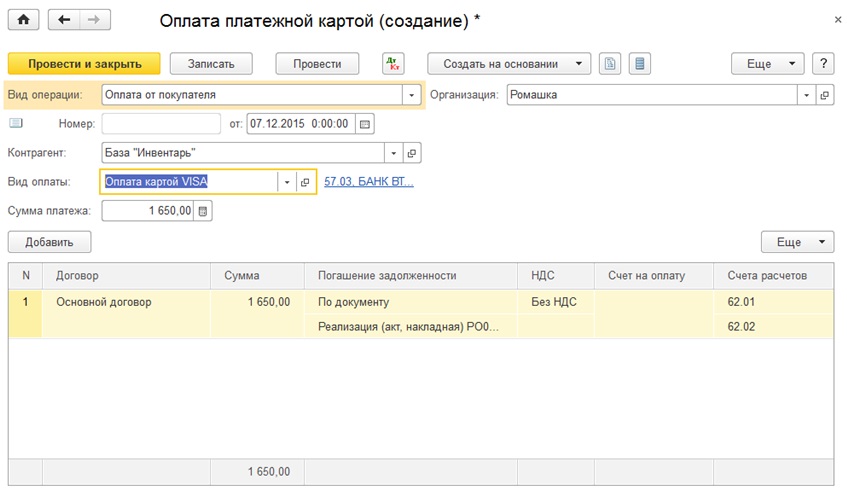

Теперь произведем оплату в 1С через эквайринг. Документ оплаты создадим на основании документа реализации. В этом случае многие необходимые реквизиты заполнятся автоматически.

Нажимаем кнопку «Создать на основании» и выбираем «Оплата платежной картой». Откроется окно создания документа оплаты. В этом окне нам по сути остается выбрать только «Вид оплаты».

Изначально в программе нет заранее заведенного вида оплаты, так как он привязывается к организации – продавцу.

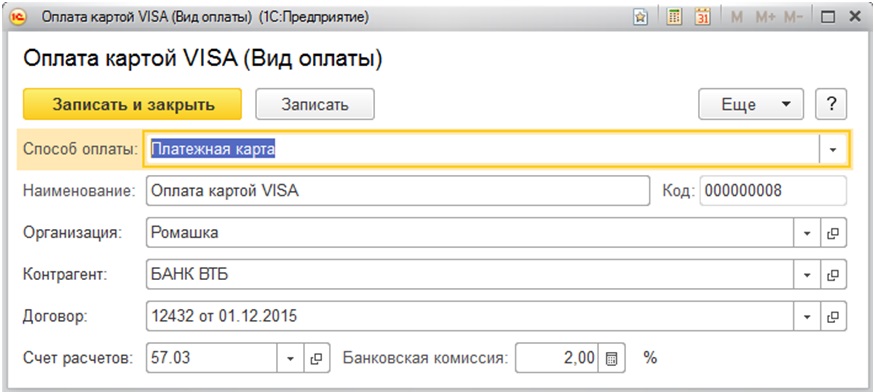

Создадим новый вид оплаты. Назовем его, к примеру, «Оплата картой VISA»:

- Вид оплаты – выберем «Платежная карта»

- Заполним поля «Организация» и «Банк»

- Укажем договор с банком (если он не заведен, создаем новый)

- Проставляем счет расчетов 57.03 и процент комиссии банка за обслуживание

Записываем наш новый вид оплаты и выбираем его в документе. В этой форме можно разнести оплаты за розничную выручку по другим операциям покупки. Документ готов и можно его провести:

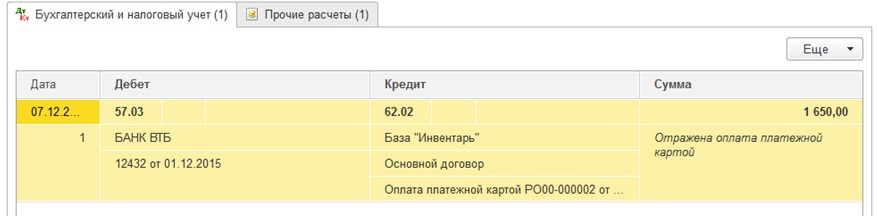

И посмотреть в 1С проводки по эквайрингу, которые он сформировал:

Как видим, сумма отразилась на счете 57.03, аналитика – банк ВТБ.

В последнее время все более распространенной становится оплата товаров и услуг банковской картой.

Группа процессов, связанных с оплатой банковскими картами, называется эквайрингом.

Для организации приема платежей банковскими картами предприятие заключает с банком договор эквайринга. В нем оговаривается порядок обеспечения предприятия техническими средствами для приема оплаты картами и вознаграждение банку-эквайеру за обслуживание.

Рассмотрим, как отражается реализация товаров в розницу с оплатой банковской картой.

Если организация осуществляет розничную торговлю, то при настройке параметров учета предварительно необходимо установить флажок «Ведется розничная торговля» на закладке «Розничная торговля».

При установленном флажке в разделах «Банк и касса», а также «Покупки и продажи» становится доступным пункт «Отчеты о розничных продажах».

В разделе «Банк и касса» этот документ доступен потому, что в нем помимо продаж товаров розничным покупателям, отражается и факт получения оплаты — для этого предназначена специальная закладка «Платежные карты и банковские кредиты».

Документом «Отчет о розничных продажах» вводится информация о продажах в розницу либо одновременно с приемом выручки (для этого при вводе нового документа нужно выбрать вид операции «ККМ»), либо информация по ранее принятой выручке (вид «НТТ» — для работы с неавтоматизиронными торговыми точками).

Данный пример я демонстрирую на документе с видом операции «ККМ», т.е. выручка отражается одновременно с реализацией.

Информация о реализованных товарах отражается на закладке «Товары».

Если закладку «Платежные карты и банковские кредиты» не заполнять то при проведении документа по умолчанию оплата отразится в корреспонденции со счетом 50, указанным в шапке документа:

Проводки будут выглядеть следующим образом:

В случаях оплаты товаров банковскими картами вводится информация на закладке «Платежные карты и банковские кредиты».

При добавлении новой строки необходимо заполнить реквизит «Вид оплаты», выбрав его из справочника «Виды оплат организаций».

Введем новый вид оплаты «Платежная карта».

Указываем тип оплаты — «Платежная карта».

В качестве контрагента выбирается банк, с которым у организации заключен договор эквайринга. Банк должен быть введен в справочник «Контрагенты». В реквизите «Договор» выбираем договор эквайринга, заключенный с банком.

В качестве счета расчетов, используемого для расчетов по банковским картам, выбираем счет 57.03 «Продажи по платежным картам». В реквизите «Процент банковской комиссии» вводим процент комиссии банка, указанный в договоре эквайринга.

После выбора вида оплаты все реквизиты строки платежа заполняются автоматически, нам остается только внести сумму платежа:

После проведения документа сформируются следующие проводки:

Отмечу, что для распределения розничной выручки между разными способами оплаты от покупателей используется счет 62.Р «Расчеты с розничными покупателями». По нему не ведется аналитический учет по контрагентам, как по другим субсчетам счета 62. Аналитика ведется только по розничным торговым точкам (субконто «Склады»).

Счет 57.03 закрывается при отражении поступления денежных средств на расчетный счет (автоматически при обмене с банком либо вручную документом «Поступление на расчетный счет»).

Таким образом в 1С Бухгалтерия Предприятия редакция 3.0 регистрируется оплата банковскими картами от розничных покупателей.

Статья очень понравилась, всё работает на ура в описанном Вами случае (договор с поставщиком). А как быть, если товар получен на реализацию (т.е. мы выступаем в роли комиссионера)? Товар не на счету 41.1, а на 004.1.

Вариант с отчётом о розничной продаже работать не хочет. Не видит товара на 004.1

Спасибо большое за такую детальную инструкцию.

Только вот в 1С предусмотрена одна %-ая ставка комисии банка, в моем случае Сбербанк со своих карт удерживает 1,4%, со всех остальных 1,6%. Не проблема, можно и вручную посчитать. Все равно большущее Вам спасибо.

Статья отличная, спору нет)), но где-то есть подвох для начинающих — отражаю по данному алгоритму, но в конце при заведении суммы платежа — получаю ошибку «Некорректно заполнен список Оплата. Сумма оплат по плат. картам превышает сумму выручки от реализации». Выручку от реализации еще нигде не указывал. Всё-таки придется по дедовски, ручными проводками… ))

Большое спасибо за статью, прочитала ее и все у меня получилось

С розницей всё понятно. А как быть если и оптовые покупатели тоже расплачиваются платежной картой?

а как выбить чек на операцию?

Всем привет. Есть еще документ «Оплата платежной картой». В чем их отличия?

Добрый день! Похоже, это тот же самый документ, переименованный. Напишу новую статью про него.

Но есть и тот , и другой в конфигурации

Добрый день! Все описано четко и понятно, спасибо! Но вот столкнулась с тем, что не могу завести тип оплаты. Банк в справочнике «контрагенты» заведен, договор ему тоже завела с типом «с поставщиком» (и с типом договора «прочее» тоже пробовала), но договор не проставляется в тип оплаты автоматически и поле это не активно, чтобы выбрать. А без договора вид оплаты не сохраняется. Подскажите пожалуйста, в чем может быть причина. Спасибо!

Добрый день!

Вопрос косвенный по эквайрингу состоит следующим образом:

в организации есть эквайринг, но меня смущает, что на каждую услугу проведенной по карте, мне необходимо выписать весь пакет документов: акт и сч-ф. Можно ли сделать чтобы проводка была одним документом реализации и одним днем, а не выписывать на каждую оплату отдельную реализацию?

Вопрос в первую очередь тем кто работает в рознице, как устроена работа с экварийнгом в орг-ии

Заранее благодарю!

У нас услуги 1С Предприятие корп Проводим операцию «Оплаты платежными картами» — проводка 57.03 — 62. Приходят деньги по банку — Вид операции ставлю — «Поступления от продаж по платежным картам и банковским кредитам», все автоматически заполняется кроме % комиссии, приходится вручную проставлять. У ООО со Сбербанком 2,5%. Как-нибудь можно сделать, чтобы % проставлялись автоматически.

Здравствуйте!

Отражение по вашему алгоритму не приводит к желаемому результату.

Раздельный учет. Выпуск продукции. Перемещение на склад. Проведены «Оплата платежной картой», ПКО НТТ, «Отчет о розничных продажах». Но при закрытии месяца производиться «Корректировка выпуска продукции» и все на прежнем месте.