Как известно, с платежеспособными клиентами любят работать все финансовые организации. Но нестабильность экономики приводит некоторых владельцев малого и среднего бизнеса к просрочкам, что в дальнейшем негативно отражается на кредитной истории компании.

Давайте рассмотрим ситуацию, когда у юридического лица плохая кредитная история, а ему необходимо приобрести транспорт или оборудование для развития бизнеса и принято решение обратиться в лизинговую компанию.

Перед одобрением сделки лизинговая компания проверяет лизингополучателя: проводится финансовый анализ и риск неполучения платежей по договору лизинга. Однако лояльность лизинговых компаний намного выше, чем у банков. Это объясняется тем, что лизинговое имущество остается в собственности лизинговой компании, а лизингополучатель обладает только правом владения и пользования таким имуществом. По сути, лизинговая компания ничем не рискует: если клиент перестал выплачивать ежемесячные платежи, то лизинговая организация, являясь собственником предмета лизинга, просто изымает его в соответствии с условиями, установленными договором лизинга.

Перед оформлением договора лизинговой компанией также проверяется кредитная история потенциального клиента. Если все задолженности перед другими финансовыми организациями погашены, а произошедшая просрочка лишь временная сложность, то получить одобрение лизинговой компании на сделку реально. Однако такие договоры лизинга могут быть ограничены определенными условиями.

Во-первых, лизинговая компания может профинансировать покупку только при внесении лизингополучателем максимального авансового платежа — от 40% до 49% от стоимости предмета лизинга.

Во-вторых, лизингодатель может потребовать предоставить дополнительное обеспечение: залог имущества, находящегося в собственности лизингополучателя или оформление договора поручительства.

В-третьих, лизинговая компания может ограничить максимальный срок договора лизинга до 3-х лет.

В-четвертых, лизингодатель может ограничить выбор финансируемого имущества. То есть приобрести и передать во владение и пользование лизингополучателю только конкретный предмет лизинга. В случае с автомобилями иногда ограничения сводятся до финансирования определенной марки и модели.

1. Технические данные по предмету лизинга: производитель, марка, модель, стоимость, а также документы подтверждающие опыт работы на спецоборудовании или автотранспорте, которое планируется к приобретению;

2. Подробный бизнес-план компании, который отражает ее финансовую эффективность;

3. Информация о сфере деятельности, срок работы компании на рынке, количество филиалов, декларация о налогах;

4. Финансовая отчетность за последний квартал, что подтвердит способность отвечать по обязательства, возникшим из договора лизинга. Как правило, ежемесячные платежи по договору лизинга устанавливаются в размере не превышающем 20-30% от выручки компании-лизингополучателя.

В случае когда договор между лизинговой компанией и юридическим лицом с плохой кредитной историей подписан, лизингополучателю важно соблюдать условия договора:

- Вносить в установленную дату ежемесячные платежи за владение и пользование предметом лизинга;

- Соблюдать правила использования предмета лизинга (в случае с авто: ограниченный пробег, запрет на выезд за границу без разрешения лизингодателя, внесение изменений в конструкцию машины).

Лизинг с плохой кредитной историей — услуга, предоставляемая лизинговой компанией клиентам с испорченной финансовой репутацией из-за просрочек, судебных разбирательств и иных причин. В отличие от банков, лизингодатель меньше проверяет субъекта и идет на сотрудничество при незначительной порче КИ. Можно ли рассчитывать на услугу? Какие ограничения предусмотрены? Что учесть при оформлении? Поговорим об этом подробно.

Почти каждый клиент банка время от времени допускает просрочки. Если человек задержал платеж на срок до месяца, это не сильно сказывается на репутации. Иное дело, если задолженность достигает трех месяцев и более. В таком случае человек переходит к категории злостных неплательщиков.

Лизинговая компания, как и банки, проверяет финансовую репутацию заемщиков, изучает платежеспособность и оценивает текущие риски. Несмотря на жесткость проверки, лизинг время от времени выдается лицам с плохой кредитной историей. Причина — жесткая конкуренция и особенность сделки, позволяющая лизинговым фирмам идти на риски. В отличие от кредитования в лизинге имуществом владеет лизингодатель, а не получатель услуги. Человек только пользуется объектом, но может его выкупить или вернуть по окончании операции.

- Увеличение размера аванса за счет личных денег. Лизинговая компания может затребовать выплаты 45-60% от стоимости автомобиля, недвижимости или другого предоставляемого объекта.

- Требование дополнительного залога. При плохой КИ заемщик может запросить в залог ликвидную собственность. Как правило, речь идет о недвижимости.

- Уменьшение верхнего срока сотрудничества. Период лизинговой сделки ограничивается тремя годами, хотя в обычном режиме время сотрудничества может достигать пяти-семи лет и более

- Лимит по выбору предмета лизинга. Иногда лизингодатель идет на сделку при условии предоставления конкретного имущества (спецтехники, машины, оборудования или недвижимости).

Ситуации с ограничениями индивидуальны и зависят от многих факторов — размера аванса, типа клиента, сроков, объекта лизинга и т. д.

Если обзор лизинговых компаний не дает результата, и они отказывают в предоставлении услуги, нужно принимать дополнительные меры. Выделяется ряд способов, повышающих шанс получения лизинга:

- Обращение к посреднику. Брокеры хорошо знают рынок, ориентируются в требованиях и условиях оформления.

- Увеличение авансового платежа. Повышение размера первоначального взноса свидетельствует о серьезности намерений человека и ответственном подходе. При оплате от 50% и более стоимости объекта вероятность оформления договора выше.

- Сбор увеличенного пакета бумаг, свидетельствующий о стабильном материальном положении. Нужно подготовить справку о доходах, арендное соглашение, выписку со счета или сведения о депозите в банковской организации (если вклад оформлен).

- Заказать кредитную истории в бюро Эквифакс или банки ру. При выявлении просрочек или иных факторов, негативно влияющих на КИ, нужно принять меры по исправлению репутации. Способы спасения — программы улучшения финансовой репутации в банке или с помощью МФО.

Если говорить в целом, лизинговая сделка — альтернатива для ИП или физических лиц с плохой кредитной историей, наталкивающихся на отказы банков. Причина лояльности состоит в особенностях лизинга, позволяющих лизингодателя идти на определенные риски.

Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев.

В статье мы разберем, можно ли оформить лизинг лицам с плохой кредитной историей. Узнаем, в каких случаях лизинговая компания одобрит покупку авто и какие условия договора ждут клиентов с просрочками по кредитам. Мы рассмотрим особенности лизинга для физических лиц и остановимся на его преимуществах.

Сложности в экономике и на рынке нередко приводят к тому, что клиенты банков допускают просрочки. Урегулировать ситуацию и оформить своевременно реструктуризацию удается далеко не всем. В результате страдает кредитная история организации или человека. Банки стараются не предоставлять таким клиентам новые ссуды. И тогда у последних возникают вопросы о том, можно ли оформить лизинг при плохой кредитной истории.

Любая лизинговая компания перед одобрением сделки проверяет потенциального лизингополучателя. Она также проводит анализ финансовых показателей и оценивает риски неплатежей.

Но большинство компаний относятся к клиентам очень лояльно. Это связано с тем, что лизинг имеет довольно много отличий от кредита. До момента полного выкупа имущество является собственностью лизинговой компании. А потому при возникновении определенных проблем с платежами она может изъять предметы лизинга довольно просто.

При оформлении лизинга проверяют и кредитную историю клиента. Но если все долги были погашены, а к просрочкам привели лишь временные трудности, то вполне можно получить одобрение сделки даже при наличии негативных данных в БКИ. Хотя плохая кредитная история и лизинг вполне совместимы, по сделке с клиентом, допускавшем просрочки по кредитам, могут быть установлены некие ограничения.

Довольно распространено мнение, что лизинговые компании не проверяют кредитную историю потенциальных лизингополучателей. Но оно ошибочно. Все без исключения лизинговые компании делают запросы в одно или несколько БКИ и получают кредитную историю клиента перед заключением сделки. Однако, решение принимается не только на основе полученных данных из БКИ.

Многие компании готовы предоставить имущество в лизинг клиенту с плохой кредитной историей, но при этом они стараются снизить свои риски с помощью ограничений.

Рассмотрим, какие ограничения могут быть введены в условия лизингового договора для клиентов с плохой кредитной историей:

- Требование об увеличении авансирования за счет собственных средств . Клиенту с плохой КИ лизинговые компании предлагают увеличить авансовый платеж по лизингу до 40 — 49% от стоимости приобретаемого имущества.

- Обязательное предоставление дополнительного обеспечения . Если с кредитной историей у клиента не все гладко, то лизинговая компания может попросить предоставить поручительство или даже залог другого имущества.

- Ограничения максимального срока. Клиенту с негативной кредитной историей предлагается заключить договор на срок до 3 лет.

- Ограничение по выбору предметов лизинга . Иногда лизинговые компании согласны одобрить клиентам с проблемной КИ только лизинг определенного имущества. При этом ограничения могут быть очень жесткими, например, иногда сделку одобряют лишь на конкретную марку или модель автомобиля.

На этапе подготовки к сделке необходимо определиться с выбором лизинговой компании и предметами лизинга. Вы можете самостоятельно решить, какое имущество будете приобретать, в каком количестве, какой марки, модели, комплектации и т. д. Желательно сразу найти и поставщика. Помочь с выбором предметов лизинга и поиском подходящего предложения могут и специалисты лизинговой компании, но за это иногда предусмотрена отдельная комиссия.

Выбирая лизинговую компанию, желательно сравнить условия нескольких фирм. Это позволит принять более взвешенное решение. Нужно не забывать и о различных спецпредложениях. За счет них можно довольно хорошо сэкономить.

Выбрав подходящую лизинговую компанию, надо подать заявку на лизинг. Это можно сделать по телефону, электронной почте или через официальный сайт. Менеджер пришлет вам развернутое коммерческое предложение и полный список документов, необходимых для принятия решения и заключения сделки. Их надо подготовить и передать в лизинговую компанию.

Если по заявке принято положительное решение, то вам направят договор лизинга, график платежей и различные приложения к соглашению. Все документы нужно внимательно изучить и при согласии с их условиями — подписать. После этого останется внести аванс и получить имущество в соответствии с условиями договора.

Заключение договора лизинга — ответственный шаг для лизингополучателя. Нужно выделить время и просмотреть документ до момента его подписания. Это позволит в дальнейшем избежать спорных ситуаций и других возможных проблем. Согласно соглашению, лизинговая компания должна приобрести оговоренные предметы лизинга и передать их клиенту в установленные сроки. Это ее основные обязанности, и она должна их выполнять.

Основными обязанностями лизингополучателя по договору являются:

- своевременное внесение платежей;

- соблюдение правил использования лизингового имущества;

- осуществление страхование лизингового имущества и оплаты налоговых платежей в соответствии с условиями договора.

Невыполнение обязанностей лизингополучателем может стать причиной для расторжения договора и изъятия имущества. При этом уже выплаченные средства возвратить не получится, а, может, придется потратиться еще и на оплату штрафов, пеней и т. д.

Приобретение авто в лизинг для клиентов с плохой кредитной историей является отличной альтернативой обычным банковским ссудам. Приобрести можно практически любой автомобиль российских или зарубежных марок. При этом большинство лизинговых компаний рассматривает лишь сделки, связанные с новыми машинами, поставляемыми официальными дилерами. Лишь некоторые лизингодатели оформляют договоры лизинга на автомобили с пробегом.

Оформляя в лизинг машины, произведенные в РФ, есть вариант неплохо сэкономить, воспользовавшись программами государственного субсидирования. Причем эта выгода может суммироваться с различными скидками по акциям от производителей, дилеров или самой лизинговой компании.

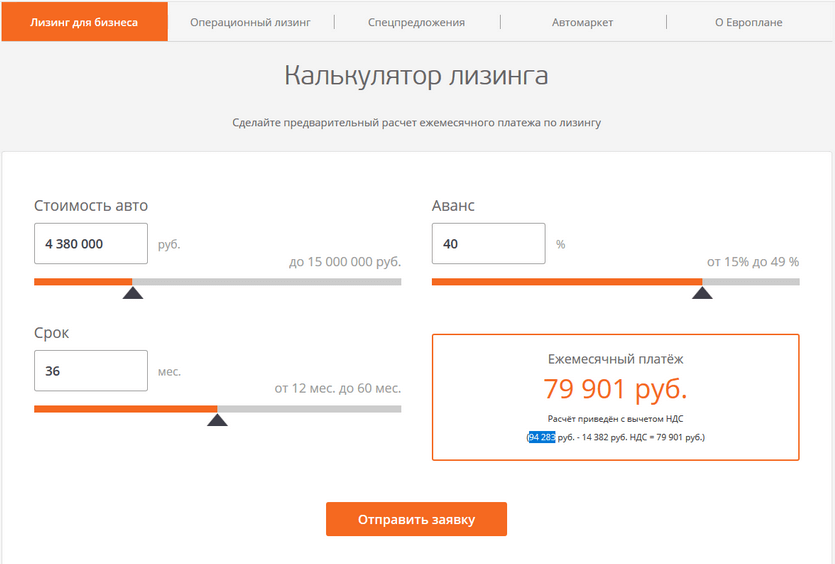

Например, при оформлении в компании Европлан автомобиля стоимостью в 4,38 млн рублей в лизинг на 36 месяцев при первоначальном взносе в 40% ежемесячно надо будет платить примерно 79 901 р. (или без вычета НДС — 94 283 р.).

Ответ на вопрос о том, дают ли лизинг с плохой кредитной историей физическим лицам, довольно неоднозначен. С одной стороны, лизинговые компании могут пойти на подобные сделки, если просрочки клиента были вызваны временными трудностями и не были слишком длительными. С другой стороны, всю ситуацию придется четко пояснять и рассказывать, иначе вероятность отказа будет довольно большой.

Перед оформлением сделки следует учесть ряд особенностей условий договора лизинга с физическими лицами:

- Лизинговое имущество до момента выкупа находится на балансе лизинговой компании . Она же будет платить транспортный налог, но погашать платежи должен будет лизингополучатель, причем в строго установленные сроки.

- Минимальный размер аванса составит 5 — 20% . Часто при плохой КИ его увеличивают до 30 — 49%. Рассчитывать на получение имущества в лизинг без первого взноса в такой ситуации не стоит.

- Удорожание . В зависимости от выбранной программы оно составит 7 — 10% в год, но иногда можно найти предложения и с нулевой переплатой.

- Страховка . На весь срок договора предмет лизинга должен быть застрахован. Часто лизинговые компании позволяют оформлять страховку лишь в компаниях-партнерах, а то и вовсе сами платят за нее и включают стоимость в лизинговые платежи.

Заключить договор лизинга могут только совершеннолетние российские граждане, имеющие стабильный источник дохода. Для оформления сделки нужно представить российский паспорт и справку о доходах лизингополучателя.

Лизинг позволяет приобрести необходимое имущество без больших единовременных вложений даже в ситуации, когда банки отказывают в кредите.

При этом у клиента есть отличная возможность воспользоваться различными скидками от производителей и дилеров, а часто и программами государственного субсидирования.

Дополнительно для юридических лиц и предпринимателей лизинг дает следующие преимущества:

- Возможность получения вычета по НДС, включенному в каждый платеж.

- Снижение платежей по налогу на прибыль за счет уменьшения налогооблагаемой базы, т. к. все лизинговые платежи могут быть включены в расходы.

- Снижение уровня задолженности по займам и кредитам в финансовой отчетности, что положительно влияет на инвестиционную привлекательность бизнеса.