Заемщик имеет право требовать

В каких случаях клиент может потребовать отчет у своего банка? Что делать, если банк отказывается предоставлять необходимые вам документы?

Покажите лицензию!

Рассматривая банк в качестве контрагента, компания или частное лицо имеют право потребовать от финансово-кредитного учреждения полный пакет стандартных документов. Некоторые из них – например, информация о действующей лицензии есть в открытом доступе на официальном сайте Банка России. Прежде чем заключить договор на обслуживание, будущий клиент имеет право письменно потребовать от банка копии выданных ему разрешений или лицензий и даже запросить бухгалтерскую отчетность за текущий год.

Ничего не получите

Зачастую у людей возникает необходимость в получении копии договора, выписки из счета, анкеты заемщика и других данных. По закону любые документы, которые касаются взаимоотношений с клиентом, банк должен предоставить вам по первому требованию . Однако нередки случаи, когда банки отказываются давать информацию по каким-то причинам, а иногда и вовсе без всяких причин.

Что делать, если банк отказал?

Какие законы требуют от банка предоставления информации клиенту?

Вот основные нормативные акты, на которые клиенту в первую очередь следует ссылаться, чтобы получить в банке необходимые документы.

В силу статьи 857 Гражданского кодекса Российской Федерации банк гарантирует тайну банковского счета и банковского вклада, операций по счету и сведений о клиенте. Сведения, составляющие банковскую тайну, могут быть предоставлены только самим клиентам или их представителям, а также представлены в бюро кредитных историй на основании и в порядке, которые предусмотрены законом.

Предоставляя соответствующие сведения, банк должен надлежащим образом идентифицировать лицо, имеющее право на их получение. Тем самым сведения о банковском счете, операциях по нему, а также сведения, касающиеся непосредственно самого заемщика, являются тайной, и разглашение их третьим лицам, за исключением случаев, предусмотренных законодательством, нарушает права клиента банка.

В чём суть 115-ФЗ для малого и среднего бизнеса

В настоящее время перечень запрашиваемой банками информации сравним разве что с данными, которые требует от компаний и индивидуальных предпринимателей налоговая инспекция. Иногда кажется, что эти требования противоречат закону, а за их неисполнение не последует никакого наказания. Почему это мнение ошибочно, и чем оно чревато?

Во исполнение этого закона и, ссылаясь на его же нормы, банки требуют у клиентов массу разнообразной документации. Клиентам порой кажется, что запрашиваемые данные вообще никак не касаются деятельности банков и не затрагивают интересы государства.

Но банкам кажется другое. К примеру, банки, проверяя чистоту сделок, требуют документы по стандартным договорам, которые организации заключают уже на протяжении многих лет. По мнению клиентов, такие требования банков, как минимум, являются странными, а, как максимум – противоречат действующему законодательству. В частности, например, в тех случаях, когда запрашиваемая информация составляет охраняемые законом сведения.

Действительно, порой банки требуют предоставления персональных сведений работников организаций, бухгалтерский баланс, сведения об уплаченных налогах и т.п. Само собой, подобные запросы вызывают у клиентов массу негодования.

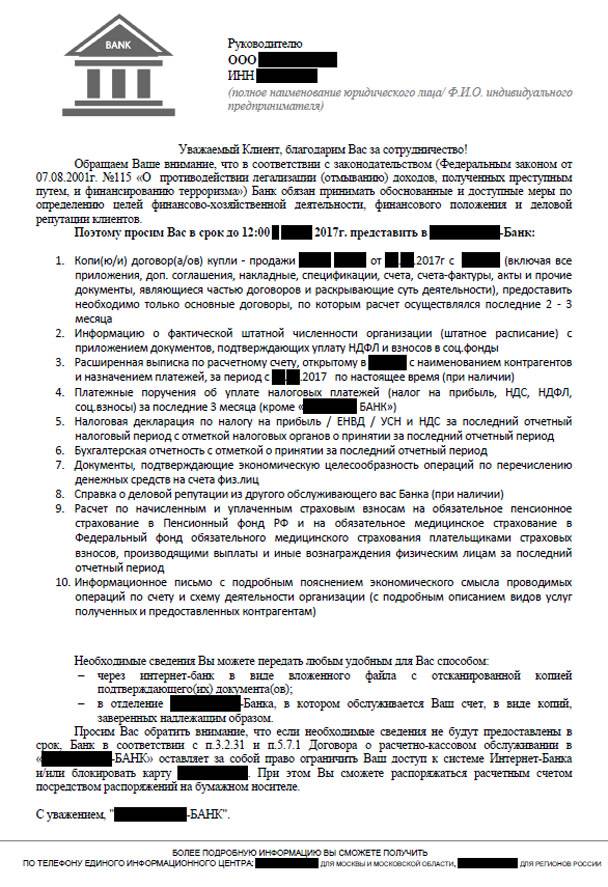

Чтобы не быть голословными, приведем образец типичного письма, рассылаемого банками в адрес своих клиентов в целях соблюдения Федерального закона от 07.08.2001 №115:

Как мы видим, перечень документации весьма обширен, а в некоторых случаях он может оказаться ещё больше. Причём времени на подготовку и сдачу этих документов отводится подчас слишком мало, что обусловливает ещё большее недовольство клиентов и их справедливое возмущение.

Эти нормативно-правовые акты обязывают кредитные организации идентифицировать не только самого клиента, но и проверять и фиксировать все совершаемые им сделки, которые банкам кажутся подозрительными. Если клиента можно проверить на этапе открытия ему банковского счёта, то убедиться в чистоте сделки банк может только на стадии совершения денежных расчётов.

Ст. 7 Федерального закона № 115-ФЗ гласит, что при проведении идентификации клиента, его представителя, выгодоприобретателя, а также обновлении информации о них банки вправе требовать представления соответствующих документов. В их перечень входят документы, удостоверяющие личность, учредительные документы, документы о государственной регистрации юридического лица (индивидуального предпринимателя). Также банк может запросить и иные документы, необходимые для исполнения требований законодательства.

П.14 ст.7 Закона № 115-ФЗ устанавливает обязанность клиентов предоставлять информацию, необходимую для исполнения банками требований законодательства.

Приложение 2 к Положению Банка России № 499-П содержит подпункты 2.7 – 2.9, которые конкретизируют полномочия кредитных организаций по истребованию документации и сведений от клиентов.

Пп. 2.7. устанавливает, что банк вправе требовать от своих клиентов сведения и документы о финансовом положении, включая бухгалтерскую отчётность и налоговые декларации. При этом кредитная организация в правилах своего внутреннего контроля самостоятельно определяет количество и виды документов, которые она использует в целях определения финансового положения клиента.

Пп. 2.8. закрепляет, что банк может истребовать сведения о деловой репутации клиента и отзывы о нём других организаций, имеющих с ним деловые отношения. Кредитная организация в правилах внутреннего контроля имеет возможность самостоятельно определить и иной вид документов, которые могут быть использованы в целях определения деловой репутации клиента.

Пп.2.9. разрешает истребовать сведения об источниках происхождения денежных средств и иного имущества клиента. Перечень таких сведений опять же не является исчерпывающим.

Анализ этих документов позволяет сделать вывод, что право банков на истребование документации вообще практически ничем не ограничено. По крайней мере, законодательство никаких подобных ограничений не содержит. Как не содержит и точный список документов, которые должны быть предоставлены по требованию кредитной организации.

Понятно, что банки пытаются обезопасить себя и стараются досконально проверять совершаемые клиентами расчёты. Выходит, что направление клиентам писем о представлении информации — обычная практика кредитных учреждений, связанная с соблюдением законов РФ и требований Центробанка России.

Закон не регулирует вопрос о том, какие именно документы и сведения подлежат истребованию у физических и юридических лиц для проверки их непричастности к экстремистской деятельности или терроризму. Также закон не определяет порядок проведения кредитными организациями проверок деятельности своих клиентов.

Главный специалист правового департамента Ассоциации российских банков (АРБ) Вероника Кинсбурская, поясняет, что банки самостоятельно решают, какие документы требовать от клиента и как его проверять.

«Если у банка возникают подозрения, что какие-либо операции осуществляются в целях отмывания доходов или финансирования терроризма, банк может запросить у клиента подробные сведения о целях деятельности клиента, деловой репутации, целях совершения конкретной операции и источниках происхождения денег.

Согласно п. 2 ст. 6 Федерального закона № 115-ФЗ, операция с денежными средствами подлежит обязательному контролю в случае, если хотя бы одной из сторон является организация или физлицо, в отношении которых имеются сведения об их причастности к экстремистской деятельности или терроризму. Но при этом контролю подлежат и все прочие подозрительные операции.

«Непредставление клиентом информации, необходимой для реализации кредитной организацией требований закона, может являться основанием для отказа в проведении операции. Если банк отказал уже два и более раз – он обязан расторгнуть договор и закрыть счёт клиента. Организация автоматически попадает в чёрный список, который ЦБ рассылается по банкам, и велика вероятность, что такой организации больше ни один банк счёт не откроет.

Можно сделать вывод, что клиентам придется исполнять требования банков о представлении документов и информации. И если имеется такая возможность, документы лучше направлять в полном объеме и точно в срок. Если же такая возможность отсутствует, а банк требует все чаще и больше, разумнее не дожидаться закрытия счета и перейти на обслуживание в другую кредитную организацию.

Источник: Бух.1С

Как правильно требовать справки у своего банка

В каких случаях клиент может потребовать отчет у своего банка? Что делать, если банк отказывается предоставлять необходимые вам документы? Попробуем разобраться с помощью конкретных историй.

Особенность российского менталитета до недавнего времени ставила клиента и любое финансовое учреждение в неравное положение. У нас не принято было требовать отчет от банка. А сам банк, в свою очередь, не спешил документировать свои действия по первому требованию клиента. Теперь ситуация постепенно возвращается к правовой норме — люди все чаще обращаются в свой банк с требованием предоставить им тот или иной документ. А финансово-кредитное учреждение отказывает им в этом праве.

На этот вопрос нельзя ответить однозначно. Все сведения есть в реестре акционеров общества. Эта информация предоставляется по запросу эмитентов, акционеров и уполномоченных представителей государственных органов. Всех остальных, например, контрагентов акционерного общества, то есть нас с вами как своих клиентов банк не обязан знакомить с этими документами. Никакими правовыми актами это не предусмотрено.

Когда решение принято, заключение договора на обслуживание в банке, по сути, ничем не отличается от заключения любого другого договора на оказание услуг. Исполнитель обязуется выполнить определенную задачу для заказчика. Клиент имеет право потребовать у финансово-кредитного учреждения отчет о ведении его счета, попросить предоставить тарифы на услуги или ознакомить с информацией об условиях кредита.

Зачастую у людей возникает необходимость в получении копии договора, выписки из счета, анкеты заемщика и других данных. По закону любые документы, которые касаются взаимоотношений с клиентом, банк должен предоставить вам по первому требованию. Однако нередки случаи, когда банки отказываются давать информацию по каким-то причинам, а иногда и вовсе без всяких причин.

Еще одна похожая история произошла, когда банк отказался выдавать справку о закрытии ссудного и кредитного договора в связи с исполнением обязательств. Свой отказ банкиры объяснили тем, что не обязаны отчитываться перед клиентом после завершения его обслуживания. Конечно, это нарушение закона. Я порекомендовала клиенту в письменной форме запросить ту же справку. А если откажут и тогда, обжаловать действия банка в органах прокуратуры.

Или другой случай. Между банком и клиентом был заключен кредитный договор. По его условиям банк открыл текущий счет в рублях, обязавшись предоставить кредит. Клиент обратился в финансовое учреждение за копиями кредитного договора с приложениями и расширенной выписки по лицевому счету за весь период, так как она не была предоставлена. Банк не ответил на претензию и документов не предоставил. Хотя был обязан.

2. Если отделения банка в вашем населенном пункте нет (или у банка отделений нет в принципе, как, например, у Тинькофф Банка), подпись в заявлении на предоставление документов лучше заверить у нотариуса. Также укажите, что согласны получить документы по почте заказным письмом. Отправлять ценное письмо следует с описью вложения — нотариально заверенного заявления о предоставлении документов.

Вот основные нормативные акты, на которые вам как клиенту в первую очередь следует ссылаться, чтобы получить в банке необходимые документы.

В силу статьи 857 Гражданского кодекса Российской Федерации банк гарантирует тайну банковского счета и банковского вклада, операций по счету и сведений о клиенте. Сведения, составляющие банковскую тайну, могут быть предоставлены только самим клиентам или их представителям, а также представлены в бюро кредитных историй на основании и в порядке, которые предусмотрены законом. Государственным органам такие сведения могут быть предоставлены исключительно в случаях и порядке, которые предусмотрены законом. В случае разглашения банком сведений, составляющих банковскую тайну, клиент, права которого нарушены, вправе потребовать от банка возмещения причиненных убытков.

Предоставляя соответствующие сведения, банк должен надлежащим образом идентифицировать лицо, имеющее право на их получение. Тем самым сведения о банковском счете, операциях по нему, а также сведения, касающиеся непосредственно самого заемщика, являются тайной, и разглашение их третьим лицам, за исключением случаев, предусмотренных законодательством, нарушает права клиента банка.