Код субъекта кредитной истории представляет собой вариант цифрового пароля, который сформирован из буквенных символов и цифр. Пароль является ключом доступа к базе Центрального каталога кредитной истории. Здесь любой гражданин может уточнить информацию о том, в каком БКИ хранятся данные по кредитным историям конкретного человека. Но далеко не все в курсе о том, как узнать код субъекта кредитной истории.

Код субъекта выдается при первом обращении в банк для оформления кредитных средств. Этот пароль указывается в договоре или же в отдельном приложении к нему. Также при первом оформлении кредита сам код и новая кредитная история пересылаются банковским учреждением в БКИ.

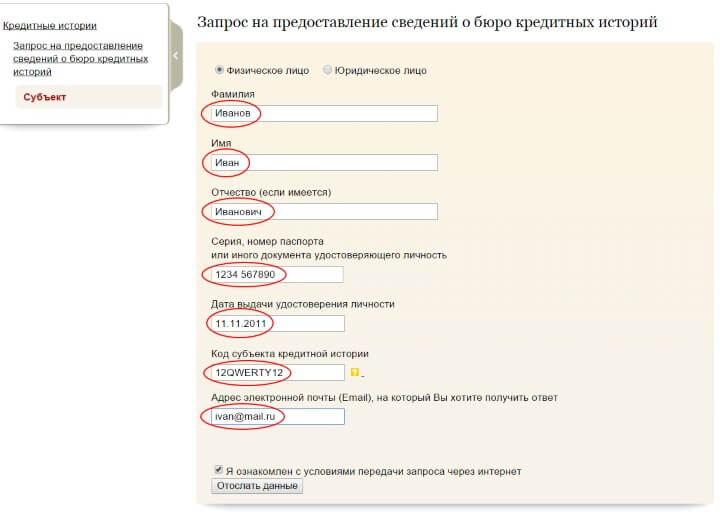

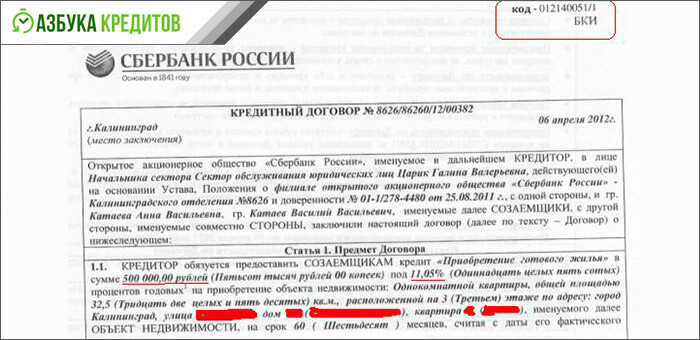

Итак, если код субъекта фиксируется в кредитном договоре с банком, то на страницах этого документа вы беспрепятственно сможете его найти. Где в договоре конкретно расположена эта информация? Откройте первую страницу и посмотрите в самый верх правого угла. Здесь должен быть зафиксирован код субъекта, который приписан непосредственно к вам.

Однако ряд банков, включая и Сбербанк, предпочитают не указывать данную информацию на страницах официального кредитного договора. Эти финансовые организации убеждены, что код субъекта кредитной истории является предметом внутренней документации и не подлежит публичной печати.

И как узнать код кредитной истории, если на банковском договоре отсутствует соответствующее обозначение? Вам необходимо лично посетить отделение банка, где ранее оформлялся кредит. У сотрудника банка вы можете запросить предоставление кода субъекта, но будьте готовы предоставить личный паспорт или иной документ для подтверждения личности. Впрочем, нередко банковские сотрудники могут отказать своему клиенту в выдаче подобной информации.

Если код субъекта не был указан на банковском договоре и сотрудник финансовой организации отказался выдавать на руки такую информацию, то у вас остается всего один выход. Необходимо будет сформировать и отправить официальный запрос в ЦККИ. Запрос необходимо оформить правильно с юридической точки зрения, заверить у нотариуса и отправить специальной корреспонденцией в почтовом отделении. Ожидать ответа можно в течение 1-3 дней.

Некоторые люди все еще задаются вопросом касательного того, как выглядит код субъекта кредитной истории. Он выполнен в особой комбинации цифр и букв и не имеет четко обозначенной длины. Он уникален по своей форме и длине. Однако есть и определенный порядок формирования кода субъекта, который был принят Центробанком в отдельном постановлении в 2005 году.

- Проводить операции с данным паролем можно через сайт ЦБ РФ.

- Здесь его можно изменить или удалить. Все эти шаги выполняются в онлайн режиме в варианте удаленного доступа.

- В случае, когда заемщик потерял пароль, ему потребуется создать новый, так как код субъекта нельзя восстановить. С этой целью требуется обратиться в отделение банка, где необходимо передать работнику заявление о смене текущего кода. На 2019 год данная услуга оплачивается по фиксированной ставке – 300 рублей.

Если гражданин России оформлял кредитное соглашение с банком до 2006 года, то в базе код субъекта будет отсутствовать. Дело в том, что до 2006 года не существовало законопроекта, который бы официально обязывал заемщика кредитных средств получать пароль. В практике есть и такие случаи, когда сотрудники банка забывали уведомить клиента о надобности выделения кода субъекта. Иногда заемщики самостоятельно могли отказаться от предоставления им персонального пароля. Такие случаи имеют место быть в современной практике.

В такой ситуации становится непонятным как и где взять код субъекта кредитной истории. Получить персональный идентификатор можно по официальному заявлению в том банке, где заемщиком был взят первый кредит. При получении кода заявитель также дает личное согласие на предоставление своей кредитной истории в БКИ.

Есть и еще одна хитрость, которой пользуются некоторые граждане. Можно открыть новый кредит в банке, а при подписании договор просто указать уже новый идентификатор. Он сменит старый код субъекта и впредь будет использоваться при доступе к единой базе.

Уточнить информацию о месте хранения данных по кредитной истории можно и при отсутствии кода субъекта. Необходимо выполнить следующие шаги:

- Посетить офис БКИ или отделение банка.

- Составить заявление с запросом на получение соответствующей информации из кредитной истории.

- Ожидать ответа в течение 1 суток.

Сегодня существует также дополнительный код субъекта, который активно используется в базах доступа кредитных данных. Так, дополнительный код субъекта – это скомбинированный аналог цифрового идентификатора, действие которого рассчитано на 30 календарных дней. Такой пароль используется третьими лицами для доступа к кредитной истории и ее данным касательно определенного субъекта. Такой код используется банками и финансовыми учреждениями при обращении клиента.

Создание дополнительного кода субъекта производится через сайт Центробанка. Здесь имеется соответствующее меню для генерации нового пароля.

Мы рассмотрели и объяснили читателю, где посмотреть, как найти и использовать в дальнейшем код субъекта кредитной истории. Это важный персональный идентификатор, который не стоит терять и забывать. Используйте его на свое усмотрение для личных нужд. Удачи.

Роль кредита в жизни россиян занимает особое место. Опыт пользования заемными деньгами у каждого свой, есть немало интересных и поучительных историй на эту тему. Казалось бы, о кредитах мы знаем все, но вопрос о том, что такое код субъекта кредитной истории многих ставит в тупик.

Прочитайте нашу статью о секретном шифре и узнайте, где его получить, как аннулировать, когда и как использовать.

Код субъекта КИ – идентификатор заемщика.

Зная свой шифр, каждый гражданин без труда определит, какое Бюро хранит его кредитное досье.

Индивидуальный пароль генерируется при первом обращении за ссудой. Банк или МФО, оформляя кредитный договор, указывают его в документе либо в приложении. Высылая данные для кредитной истории клиента в БКИ, кредитор одновременно отправляет и код доступа.

Есть и другой способ формирования пароля: по заявке клиента это может сделать любой банк. Обязательное условие — наличие КИ.

Пароль состоит из произвольного набора цифр и букв (от 4 до 15 знаков). И хотя ЦБ РФ в 2005 году выпустил регламент с примерами формирования шифров, некоторое время сохранялась практика самостоятельного составления кодов.

Например, если вы получали первый кредит до 2007 года, в банке наверняка попросили у вас придумать и написать латиницей слово или набор цифр и букв. Это и стало вашим кодом. Поэтому, в НБКИ не удивляются идентификаторам Tambov2009 или Fedor210372.

Сегодня банки и МФО при оформлении первой ссуды стали формировать шифры, ориентируясь на инструкцию Центрального Банка. Распространенный пример – произвольное сочетание латинских букв и каких-то цифр вы видите на фото:

Пример кода доступа

Личный шифр используется для получения информации из БКИ (один раз в год досье выдают бесплатно). В России работают несколько десятков БКИ, и чтобы определить, где хранится ваше досье, нужно знать пароль.

Другого использования у кода нет. Для получения нового кредита идентификатор не нужен, и кредитор не вправе отказать клиенту, если тот не знает свой номер.

Важно: пароль уникален. Его владелец может самостоятельно получать информацию через сайт ЦБ РФ. Здесь же заемщик может изменить или аннулировать свой пароль.

Это делается в целях безопасности. Несмотря на высокий уровень информационной защиты, бывают разные ситуации. И если ваши персональные данные оказались у мошенников, нужно принимать срочные меры.

Если удалили идентификатор и не знаете, как его восстановить, вам помогут в НБКИ, читайте об этом в следующем разделе.

Если нет опыта кредитования, нет и кода субъекта. Это правило должны знать все потенциальные заемщики.

Мы рассмотрим решение для ситуаций, в которых пароль был утерян или не был присвоен. Дело в том, что до 2006 года заемщиков не обязывали законодательно получать шифры. И если вы оформляли кредит в 2005 году и ранее, имеете право получить идентификатор заново. Мы расскажем, как это сделать.

1) На сайте НБКИ

- зайти на сайт НБКИ и скачать бланк заявки;

- заполнить бланк и заверить подпись у нотариуса;

- перечислить комиссию 300 рублей;

- выслать заверенный бланк и копию квитанции в НБКИ.

Все операции (аннулирование, замена) с кодом субъекта произведут специалисты НБКИ, после чего отправят вам отчет на указанный адрес.

2) У банка – кредитора

Обратитесь в банк, выдавший первый кредит. Потребуется написать заявление, дать согласие на передачу персональных данных в БКИ. Услуга платная, комиссия составит 300 рублей.

Если той финансовой структуры уже не существует (в последние годы ЦБ РФ резко сократил их количество), есть третий способ.

3) Получая новый кредит

Оформите небольшую ссуду. Подписывая кредитный договор, укажите новый пароль. По нему вы узнаете свою КИ.

Сразу скажем, что личный идентификатор не передается третьим лицам. Это закрытая информация и распоряжаться ею может только сам владелец.

Но есть альтернативный способ получить доступ к базе кредитных досье: временный пароль. Этим инструментом пользуются банки и финансовые организации, проверяя платежеспособность заемщиков. По их заявке Центробанк создает дополнительный код, действующий 30 дней и дающий право просматривать КИ физических лиц.

Сегодня очень просто найти нужную информацию быстро и не выходя из дома.

Но код субъекта КИ нельзя найти через интернет, простым поиском. Есть три способа его узнать:

Шифр может быть указан в документе или в приложении к нему.

Несколько лет назад банки указывали код субъекта в договорах, но сейчас эта практика сохраняется не всеми. Например, крупные структуры (Сбербанк, ВТБ и др.) считают личные идентификаторы закрытой, служебной информацией и не печатают их на бланках.

Чтобы проверить, есть ли в вашем договоре шифр, посмотрите в правом верхнем углу страницы.

Если идентификатор не найден в договоре, идите в банк. Информацию вам предоставят по предъявлению паспорта. Но не всегда банки идут навстречу клиентам: ссылаясь на внутренние правила, менеджеры могут отказать в выдаче информации. И тогда остается третий способ.

Обратитесь в офис ближайшего БКИ, предъявите паспорт и напишите заявление, оплатите комиссию (от 200 до 300 рублей).

Если нет возможности лично посетить филиал БКИ, отправьте заявку на получение пароля почтой в НБКИ, как описано выше.

Можно ли жить без кода субъекта? В принципе, да. Если вы не пользуетесь кредитами и не планируете получать ссуды, идентификатор кажется лишней информацией.

Но эксперты рекомендуют рассматривать личный пароль как инструмент для постоянного контроля кредитного досье:

- Во-первых, мошенничество в финансовой сфере не редкость. И вашими паспортными данными могут воспользоваться для оформления ссуды или займа в МФО. Зная свой код и периодически проверяя КИ, вы вовремя отреагируете на ситуацию и предотвратите нежелательные последствия (визиты коллекторов, например).

- Во-вторых, от обращения в банк не стоит зарекаться. Вас могут попросить стать поручителем или созаемщиком – в этих случаях проверка КИ обязательна. Имея доступ к информации, вы бесплатно получите сведения и быстро оцените шансы на успех.

О том, где хранятся ваши досье, смотрите в видеоформате:

Кредитный код субъекта кредитной истории представляет собой идентификационный номер, требующийся для подачи запросов по кредитному обеспечению, то есть код — это номер, по которому можно узнать свою кредитную историю. Код можно получить при обращении в банк за займом или кредитом.

Если последний раз кредит человек оформлял до 2006 года, то идентификационного номера может не быть вообще. Получить код можно просто обратившись в банк.

Код субъекта может использоваться в нескольких случаях:

- Для обращения в центр кредитной истории, которая выдаст полную информацию;

- Для оформления кредитов онлайн или закрытия их, в том числе закрытия кредитных карт и займов досрочно;

- Для получения информации по дополнительным кодировкам, которые использовались при получении займа.

Код субъекта выглядит простым набором цифр и букв, которые могут быть как латинскими, так и русскими.

В коде может присутствовать:

- Четыре-пятнадцать знаков;

- Буквы латинского или русского алфавита;

- Цифры от нуля до девяти.

Полученный код и будет использоваться как идентификатор для любого лица, которое захочет узнать свою кредитную историю.

При этом знание кредитной истории может потребоваться в двух случаях:

- При обращении в банк для получения кредита или займа;

- Для получения информации о своей полной кредитной истории, которая показывает все обращения и все непогашенные задолженности;

- Некоторые работодатели могут заинтересоваться кредитной историей сотрудника.

Часто бывает так, что человек забыл или потерял свой номерной идентификационный номер. Узнать его можно несколькими способами, например, в банке, в котором оформлялся кредит.

Чаще всего код может потребоваться для получения информации по своей кредитной истории, которая может быть затребована банком, в который происходит обращение по получению займа.

Весь процесс может выглядеть таким образом:

- Запрос на кредитную историю;

- Подача запроса в центр кредитных историй, при этом и потребуется идентификационный номер;

- Получение результата.

Необходимый код можно получить простыми и легкими способами, при этом не всегда потребуется идти в банк.

Код можно получить несколькими способами:

Сейчас для поиска информации по кредитной истории, а также для получения идентификационного номера существует множество сайтов. К сожалению, все эти сайты не смогут гарантировать защиту данных клиента, а также предоставить достоверную информацию.

Пример:

- Выполняется вход в личный кабинет;

- В личном кабинете можно всегда онлайн уточнить информацию о кредитах и своих данных;

- Кроме того, пароль и является часто кодом идентификации.

Если пробовать найти свой код через сайты, которые просто предоставляют данный тип услуг, то деньги можно просто потерять. Часто это связано с тем, что единой системы кредитных историй не существует. Такой информацией обладает только центр кредитных историй, а в него делается запрос при предоставлении пакета документов с печатями и подписями, в том числе нотариуса.

Обращение в бюро кредитных историй иногда может не иметь результата, так как разные бюро могут иметь различную информацию. Для получения информации по нахождению кредитной истории требуется обратиться в центр кредитных историй, в котором подскажут, где находится полная кредитная история, то есть адрес и координаты бюро кредитных историй, имеющее полную информацию по конкретному лицу.

Центр кредитных историй создал специальный сайт “Национальное бюро кредитных историй”, на котором имеется требуемая информация, но есть порядок действий, требующий выполнения, поэтому сайт может быть не всегда актуален:

- Вход на сайт;

- Оформление заявки на уточнение личного номера;

- В заявке в строгой форме указываются: паспортные данные, основные условия кредитного договора (срок, сумма, дата займа, номер);

- После оставления заявки, в течение суток идентификационный номер придет на электронную почту, которая будет указана.

Таким образом, при неимении данных по свежему кредиту получить код субъекта невозможно. Таких случаев достаточно много. Например, договор был утерян при переезде в другой регион, где данная банковская организация не имеет офиса (именно из-за таких случаев и желательно получение кредитов в крупных банках, которые и сеют филиалы по всей стране).

При составлении кредитного договора существует три случая, связанные с кодом субъекта:

- Код не включается в кредитный договор, при этом требуется отдельное обращение в данный банк с заявлением о формировании специального идентификационного номера;

- Код включается в договор, при этом создается в договоре специальная страница, которая обычно прикрепляется в конце;

- На первом листе договора код может быть расположен вверху справа.

Не все кредитные договоры имеют включение в виде кодов, так как эта процедура не является обязательной. Многие банки используют идентификацию клиента для его вхождения в личный кабинет на официальном сайте, таким образом логин может быть предоставлен банком, а пароль и будет идентификационным номером.

Требуется сразу уточнить, что для получения кода субъекта в Сбербанке потребуется иметь кредитную историю, которая связана с ним, то есть обращение в Сбербанк производится при наличии в данном банке кредитной истории.

При этом получить код идентификации возможно двумя способами:

- Через личный кабинет Сбербанк-онлайн;

- В любом отделении Сбербанка, при этом потребуется предоставить паспорт, кроме того, там же можно сразу будет код изменить.

Изменение кода возможно также при обращении в бюро кредитных историй, существует только ограничения, так как для данной процедуры бюро обязано иметь государственную аттестацию.

Для этого потребуется:

- Написать заявление;

- Предоставить все данные, включая паспорт;

- Оплатить квитанцию;

- Получить новый код идентификации.

На самом деле этот способ наиболее прост, так как это не займет много времени и сил.

Кроме того, будет еще несколько положительных моментов:

- Если код будет вновь потерян, то в Сбербанке его можно будет узнать вновь достаточно быстро и без замены;

- Кодировку можно создать себе самому, при этом используя те ключи, которые никогда не забудутся.

Дополнительными кодами пользуются при получении информации другими лицами, при этом код идентификационного типа имеет свои особенности:

- Число знаков не ограничено;

- Максимальное количество используемых дополнительных кодов может достигать ста двадцати восьми штук.

Лицо, имеющее код субъекта, имеет право включать в договор, при наличии основного кода, любое число допкодов в пределах нормы, то есть меньше ста двадцати восьми. Причем любой дополнительный код не является постоянным. Его действие ограничивается шестьюдесятью днями. После указанного срока дополнительный код деактивируется и считается недействительным.

Дополнительная кодировка имеет такую же специфику, как и основная, то есть чтобы узнать дополнительный номер требуется:

- Посещение крупного банка или бюро кредитных историй;

- Подготовка заявления по форме;

- Наличие паспорта и основного кода.

Самым простым способом узнать дополнительный код является:

Существует ряд простых правил, которые могут облегчить получение кода, при этом не произойдет ошибок и данные не окажутся в руках третьих лиц:

- Самым надежным способом является восстановление кода с помощью его замены, то есть требуется прийти в банк, написать заявление в указанной форме и получить новый номер;

- Можно отправить заказным письмом заявление в нотариально заверенной форме, в ЦККИ, после чего получить ответ с номером идентификации, в виде кода субъекта.

Сам код субъекта требуется очень редко, так как для получения необходимой информации возможно использование дополнительного кода, который можно сгенерировать в ручном режиме на официальном сайте Центрального банка России. Дополнительный код можно будет использовать в течение тридцати дней, чего обычно вполне хватает для получения полной информации о кредитной истории, в том числе данный код можно использовать на официальных банковских сайтах для получения отчета об истории займов клиента.

Для упрощения кода субъекта можно открыть новый займ с новым кодом субъекта, который просто заменит прошлый код. При этом можно сделать код более запоминающимся для лица, которому он принадлежит. Это поможет облегчить пользование своей кредитной историей в дальнейшем.