Банковских должников можно классифицировать следующим образом:

- по валюте займа — рублевые и валютные заемщики;

- по типу кредита — ипотечные, автокредитные, потребительские;

- по степени просрочки — от стандартных, обслуживающих займы вовремя и в полном объеме, до безнадежных, с точки зрения возврата взятых кредитов;

- по возрасту, региону, профессиональной принадлежности.

Сколько должников по кредитам имеет каждый банк и банковская система России в целом — информация, которую трудно назвать открытой и доступной. По экспертным оценкам, проблемная задолженность по физлицам в начале 2015 года выросла на 52%. В частности, Банк России отмечает, что количество заемщиков по непогашенной ипотеке на январь текущего года составило примерно 25 тысяч.

К стандартным правам можно отнести:

- право на информацию о полной (эффективной) ставке по кредиту;

- право выбора метода погашения займа — аннуитетный или дифференцированные платежи;

- право досрочного частичного или полного погашения без комиссий и штрафных санкций — предоставляется большинством банков;

- ряд финучреждений, например ОТП Банк*, дает возможность выбора удобной даты ежемесячного платежа (услуга платная);

- право на получение справки об отсутствии задолженности после полного погашения кредита.

С 1 июля текущего года российские заемщики — банковские должники — получили ряд существенных дополнительных прав. Действие Федерального закона № 476-ФЗ от 29.12.2014 г. вводит процедуру банкротства физического лица в России.

Теперь клиент может быть признан несостоятельным и получить юридическую защиту от кредитора, если он обратится в суд общей юрисдикции при наличии таких условий:

- Общая сумма долга превышает 500 тыс. р.

- Период просрочки платежей — три и более месяца.

Судом должников по кредитам в этом случае может быть обычный районный или городской по месту жительства.

Надо отметить, что заемщик может судиться и с меньшим, чем 0,5 млн р. долгом, если есть весомые аргументы о том, что он не может обслуживать такую задолженность. Обязательный участник дел о банкротстве, помимо кредиторов и должника — финансовый управляющий по ссудной сделке, утвержденный арбитражным судом.

К услугам посетителей следующие направления поиска по исполнительным производствам:

Первая база позволяет отыскать сведения о физическом лице, введя регион проживания, ФИО и дату его рождения. Можно осуществить поиск по номеру исполнительного дела. Реестр работает на основании региона, фамилии должника по кредитам, его имени и отчества. Возможна функция расширенного поиска.

Поисковый сервис имеет следующие разделы:

- общая база;

- список должников по кредиту — данные по физлицам;

- информация по юрлицам;

- должники по алиментам;

- должники из реестра ФСПП и те, по которым есть решение суда.

Приведенные выше информресуры предназначены, прежде всего, для кредиторов. Их цель — поиск проблемных заемщиков. Сайт должников решает обратную задачу. Это веб-ресурс, призванный оказать помощь заемщику, попавшему в затруднительную ситуацию.

Что может почерпнуть посетитель:

- тематические новости;

- отражение темы должников в соцсетях;

- советы по противодействию коллекторам;

- профильное законодательство;

- сервис проверки задолженности по налогам;

- как создавать кредитную историю и работать с ней.

Отдельными разделами идут реестры должников и советы, полезные при обслуживании кредитной задолженности.

Что может предложить НБКИ заемщику-физлицу:

- сведения о том, что такое кредитная история и для чего она нужна;

- возможность проверить и оспорить свою историю;

- код кредитной истории;

- необходимые справки.

* — дата актуализации данных 21.07.15

Услуга Запсибкомбанка — кредитная карта, фактически сопоставима с оформлением потребительского кредита на любые цели. Очень удобная функция этого вида услуг – возможность в течение ста дней использовать заёмные средства без платы за их пользование. Льгота распространяется на любые операции по платежам, а также на обналичивание средств с карты. Условие действует не единоразово, период возобновляется любое количество раз.

Условия предоставления кредитной линии аналогичны предыдущим, отличие лишь в лимите на заёмные средства, составляющем 600 тысяч рублей, с минимальным размером займа в 170 тысяч. Владельцам этого вида карт предоставляется страхование жизни и здоровья в размере 50 тысяч евро при поездках за рубеж. Льготный период, процентная ставка, размеры минимальных выплат по займу, а также срок действия карточки аналогичны вышеописанным. Подробное описание условий пользования можно прочесть на соответствующей странице официального сайта, посвящённой данному виду карточек.

Предназначены для лиц с незапятнанной кредитной историей. Заёмщиком может быть гражданин РФ, временно либо постоянно проживающий на обслуживаемой банком территории, работающий на последнем месте работы не меньше трёх месяцев. Размер кредитного лимита составляет от 65 до 200 тысяч рублей, со льготным сроком пользования займом в 60 дней с момента первого расчёта заёмными деньгами. Ставка по кредиту – 23% в год. Обслуживание карты стоит 3 тысячи рублей в год. Остальные условия пользования схожи с вышеописанными, более подробно можно ознакомиться с ними на официальном сайте, в соответствующей рубрике.

Предоставляются на тех же условиях, что и престижные Gold. Лимит составляет от 170 до 400 тысяч рублей, с 60-дневным льготным периодом. Цена обслуживания – 8 тысяч рублей в год. Ставка 23%, минимальные выплаты аналогичны вышеописанным. Все подробные данные приведены на официальном сайте банка.

Если по кредитному лимиту образовалась задолженность, что делать в этом случае?

В первую очередь необходимо гасить просроченную задолженность. Для этого следует вносить ежемесячные платежи по телу кредита вместе с процентами за месяц. Узнать эту минимальную сумму можно на горячей линии банка, в личном кабинете или обратившись в отделение.

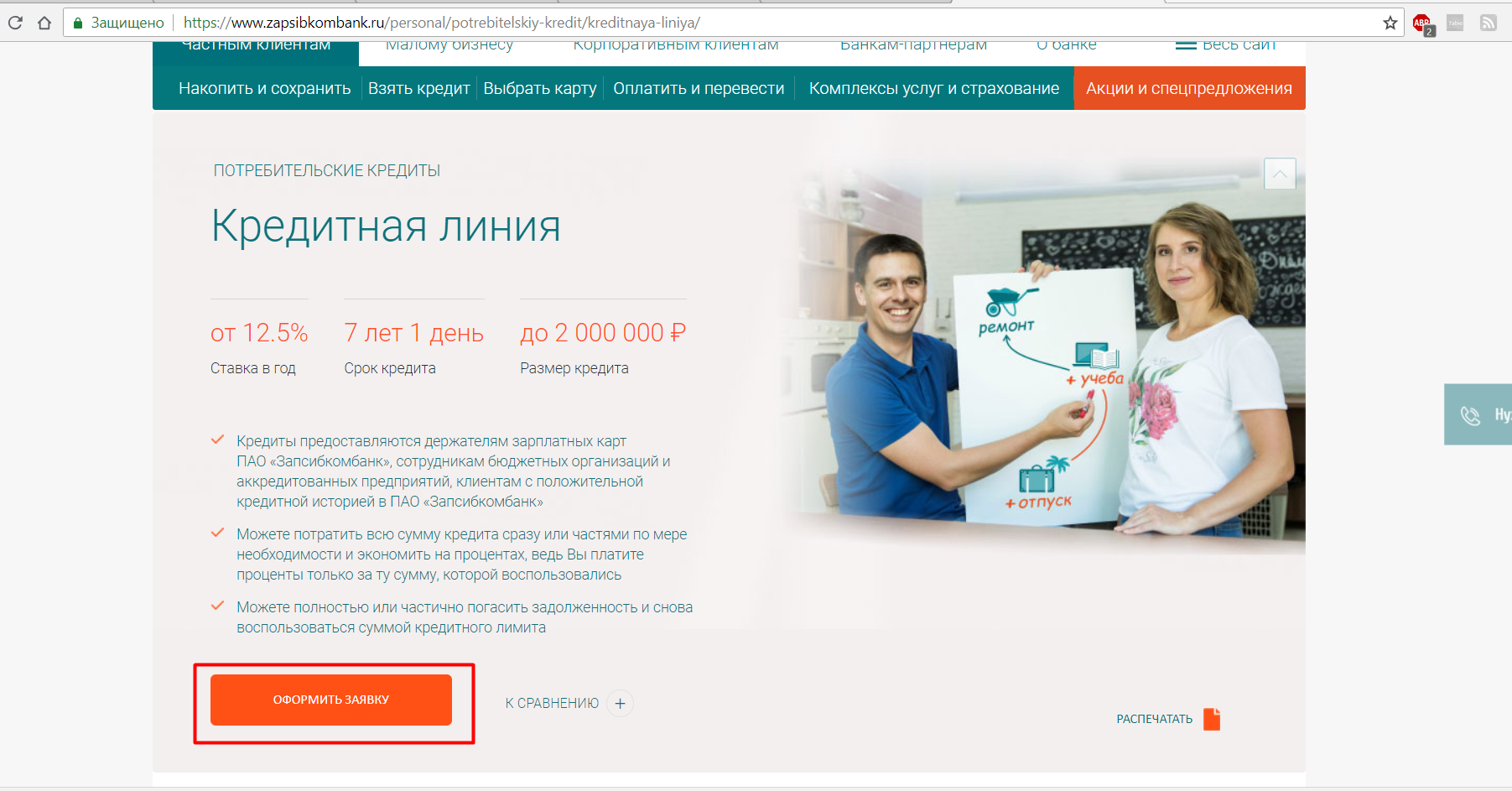

Потребительский заем от Банка доступен для физических лиц без поручителей и залога. Взять кредит в Запсибкомбанке можно на любые цели сроком до 7 лет.

Запсибкомбанк предлагает клиентам 7 кредитных продуктов.

| Кредитные продукты | Максимальная сумма, руб. | Минимальная ставка, % | Особенности |

| Кредитная линия | 2 000 000 | 12,5 | Можно полностью или частично погасить задолженность и снова воспользоваться суммой кредитного лимита |

| Потребительский кредит без обеспечения | 2 000 000 | 11,5 | Существует возможность досрочного платежа (кредитные каникулы) |

| Потребительский кредит с обеспечением | Не ограничена | 10 | Выдается под залог имущества или банковского вклада; под поручительство физлиц |

| Кредит на оплату обучения в ВУЗе | 80% от стоимости обучения за весь срок или за 1 год | 11,5 | Кредит выдается наличными. |

Возможность получения суммы частями, проценты платятся только за полученную часть кредита

2 500 000 рублей (с обеспечением)

Кредитные продукты рассчитаны как на кредитополучателей с положительной кредитной историей, так и на новых клиентов. Упрощено получение кредитных средств для владельцев зарплатных и пенсионных карт.

Определившись с видом кредитного предложения, следует уточнить список необходимых документов для оформления заявки и выяснить требования, предъявляемые к заемщикам.

Лица, желающие получить кредит в Запсибкомбанке, должны соответствовать требованиям:

- возраст — 20-70 лет;

- гражданство Российской Федерации;

- регистрация по месту жительства на территории расположения банковского отделения (постоянное место работы по месту нахождения офиса банка);

- официальное трудоустройство;

- непрерывный стаж на последнем месте работы — от 6 месяцев (от 3 месяцев – для владельцев зарплатных карточек).

Чтобы взять кредит, следует предоставить пакет документов:

- общегражданский паспорт;

- загранпаспорт (при его наличии);

- заверенная копия трудовой книжки (для работающих менее 1 года);

- справка 2-НДФЛ или налоговая декларация о доходах физического лица с указанием сумм за последние полгода;

- свидетельство о постановке физического лица в налоговом органе с присвоением ИНН;

- военный билет (для мужчин моложе 27 лет).

Помимо оригиналов нужно будет дополнительно предоставить копии документов. Запсибкомбанк может запросить дополнительный документ — справку о наличии/отсутствии задолженностей по кредитам в других финансовых учреждениях.

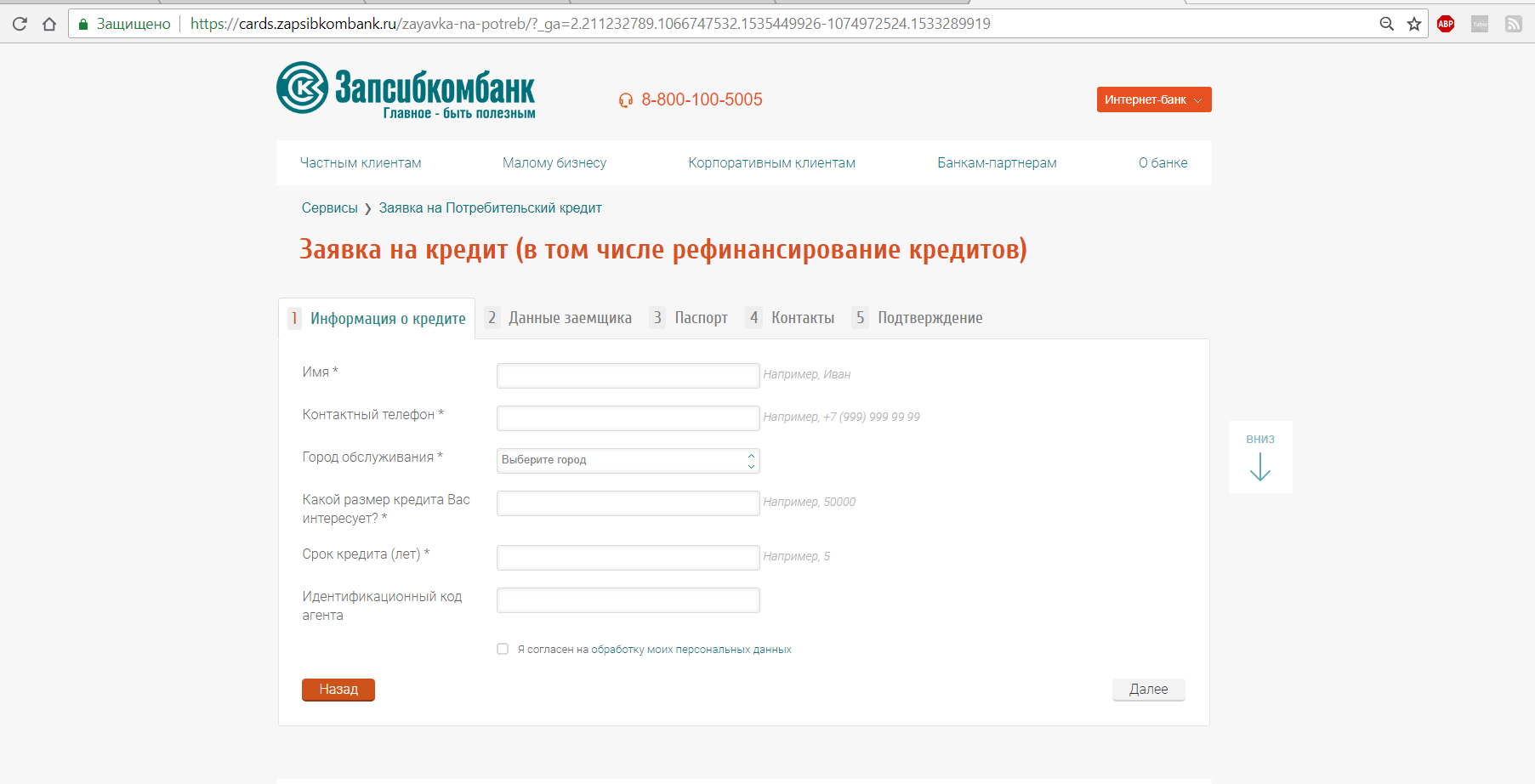

Банком предусмотрено несколько способов подачи заявки на кредит.

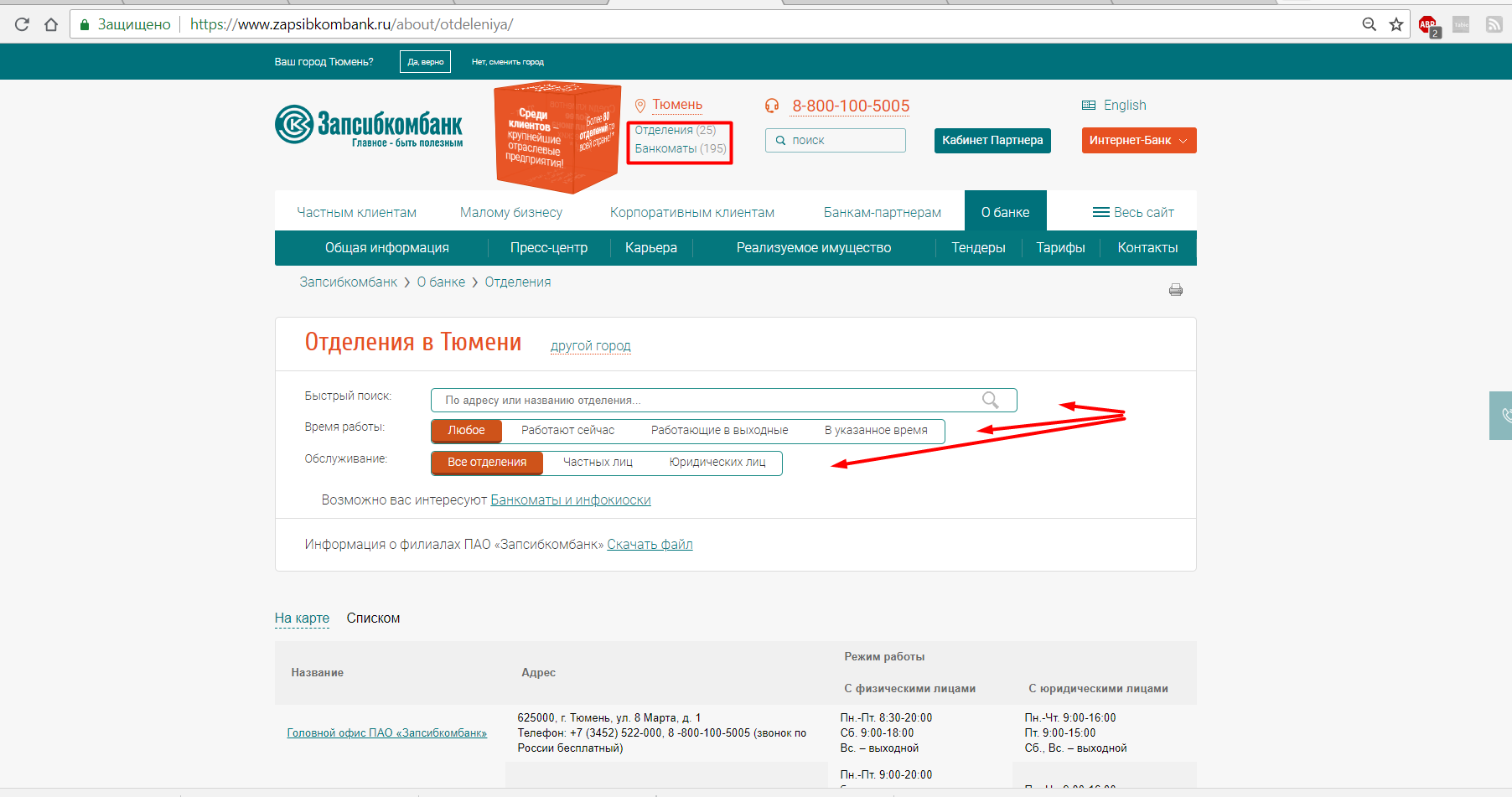

Чтобы оформить заявку, стоит посетить ближайший офис банка. С собой необходимо взять требуемые документы.

Можно оформить кредит при покупке. В торговой точке представителю банка следует передать необходимые документы и оформить заявку, которая будет отправлена на проверку в банк. Через 10-30 минут придет ответ. В случае принятия положительного решения можно будет подписать договор на месте.

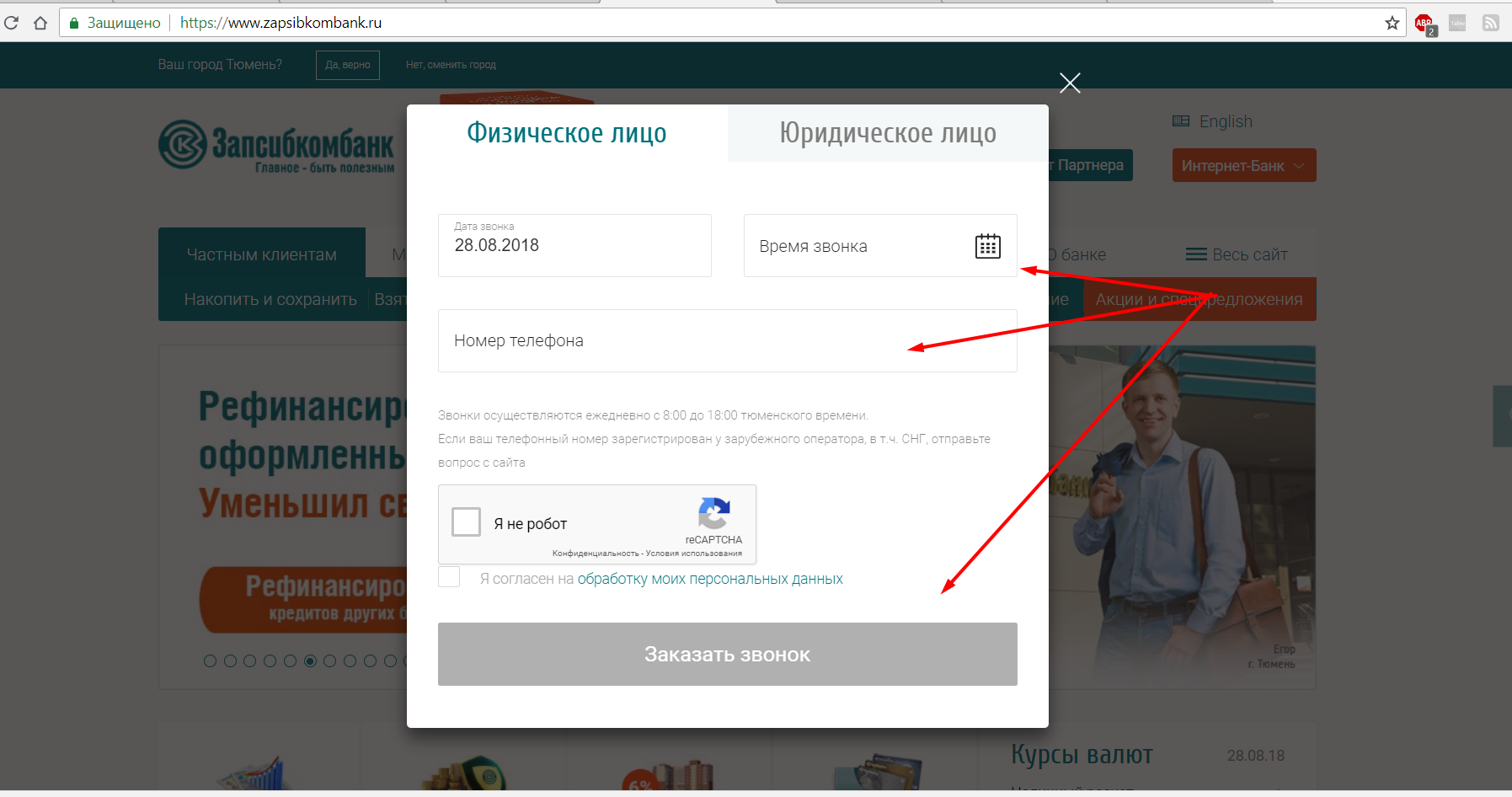

Позвонить по телефону 8(800)100-50-05 или заказать звонок.

При общении с сотрудником банка необходимо называть только достоверные данные.

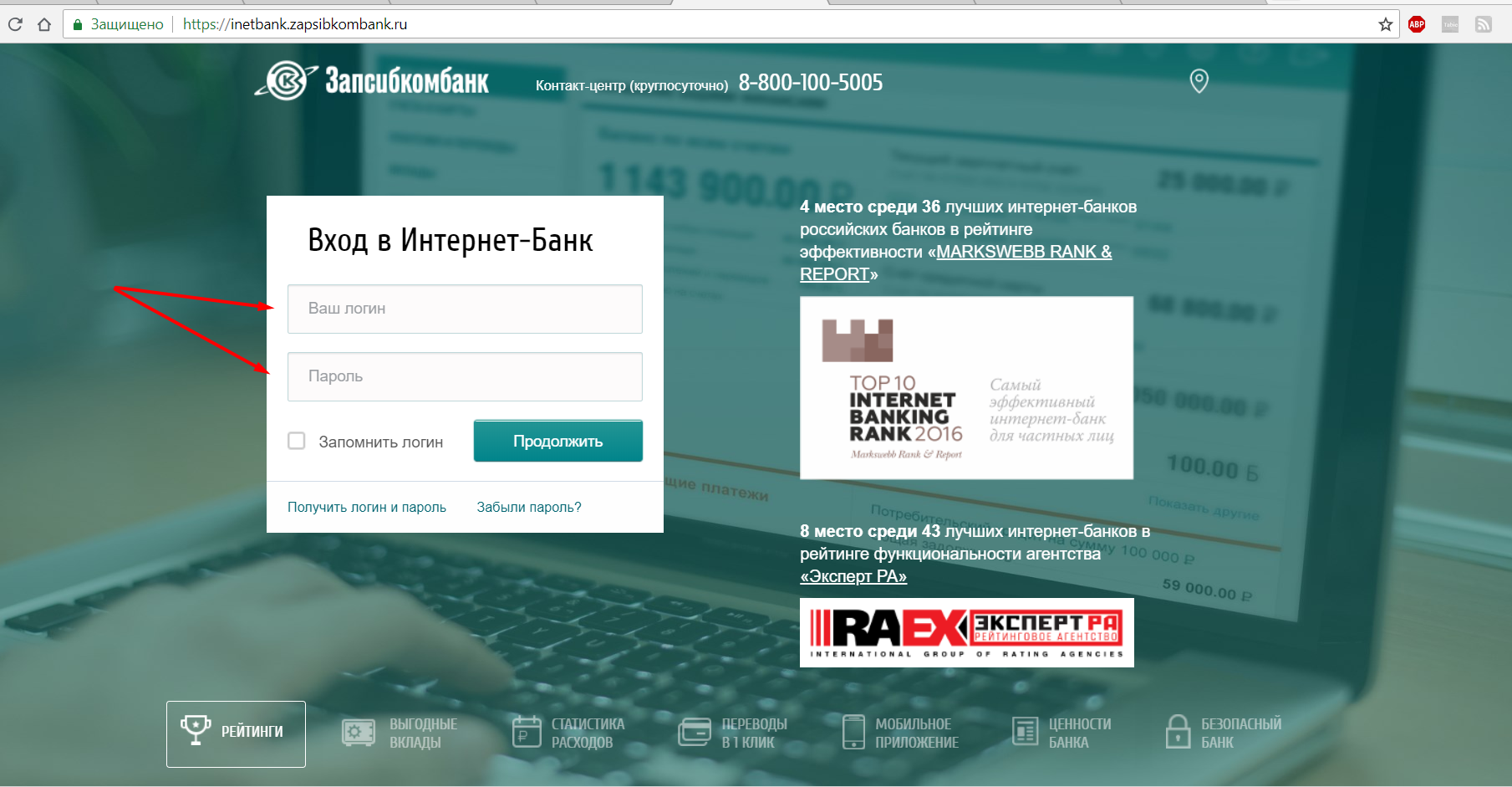

Для оформления онлайн заявки необходимо зайти в Интернет-банк, ввести логин и пароль. В личном кабинете следует заполнить анкету, и ждать ответа банка. Рассматривается заявка от 1 часа до 4 дней.

Подключить интернет банк можно в офисе или в банкомате — при наличии карты.

Система предложит перейти к введению персональных данных.

Заполнить анкету и отправить в банк.

Для отправки заявки требуется согласие на обработку персональных данных.

Процесс рассмотрения заявки состоит из следующих этапов:

- Визуальная оценка кредитополучателя на этапе подачи заявки (консультант дает первоначальную характеристику клиенту по его внешнему виду и поведению);

- Проверка документов, предоставленных заемщиком;

- Отправка запроса в Бюро кредитных историй;

- Оценка рисков (скоринг);

- Сбор информации службой безопасности (при запрашивании большой кредитной суммы или наличии сомнений в кредитоспособности заемщика).

Количество этапов рассмотрения конкретной заявки может отличаться. Даже на начальной стадии возможно получение отказа в случае, если заемщик имеет неподобающий вид или находится в стадии алкогольного опьянения.

Для получения положительного ответа заемщик должен иметь официальное трудоустройство, хорошую кредитную историю, не быть ответчиком по открытым судебным процессам. Повышает шансы на получение кредита хороший внешний вид кредитополучателя. Наличие поручителей, залога, источника дополнительного дохода также способствует одобрению кредитной заявки.

Запсибкомбанк предусмотрел для своих клиентов разнообразные кредитные продукты с процентной ставкой 10-14% годовых, возможностью досрочного погашения и удобными способами подачи заявок.