Процентная ставка -процент, который насчитывается на остаток основного долга по кредиту в период оплаты платежа. То есть, если платеж оплачивается ежемесячно, соответственно проценты будут начисляться ежемесячно. В кредитных условиях процентная ставка указывается годовая.

В данном уроке рассмотрим как рассчитать процентную годовую ставку по кредиту с равными платежами (аннуитет) имея другие параметры кредита:

- Сумма кредита;

- Единоразовая комиссия;

- Ежемесячная комиссия;

- Срок кредита (количество платежей);

- Ежемесячный платеж.

- Кпер — количество платежей по кредиту (срок кредитования);

- ПТЛ — платеж по кредиту. В нашем примере, в ежемесячный платеж включена ежемесячная комиссия по кредиту. Для того чтобы правильно вычислить процентную ставку по кредиту, нам необходимо найти ежемесячный платеж без ежемесячной комиссии:

ПЛТ1 — платеж, который не учитывает сумму ежемесячной комиссии;

ПЛТ — общий ежемесячный платеж;

ПЛТ2 — сумма ежемесячной комиссии рассчитано как Процент от Суммы кредита.

- Пс — сумма долга со знаком «-«. Так как в условиях присутствует единоразовая комиссия, то:

Пс = Сумма кредита + Сумма кредита * Единоразовая комисся

Данная рассчитанная величина — процент по кредиту за один период. Для нахождения годового процента по кредиту, необходимо процент за 1 период умножить на 12.

На ниже представленном рисунке показа формула расчета Процентной ставки одной строкой.

Чтож, давайте попробуем рассчитать эффективную процентную ставку своими силами. Для того чтобы осилить это дело потребуется не только вооружиться калькулятором и программой Excel, но и немного наморщить мозг, ибо для рассчета сумм и порядка кредитных платежей нам потребуется освоить некоторые финансовые формулы, которые «для простых смертных» могут показаться не такими уж и очевидными.

Давайте возьмем конкретный пример и рассчитаем его.

Исходные данные:

- Сумма кредита: $100 000

- Годовая ставка: 18%

- Комиссия за обслуживание кредита: 1% от суммы (взимается ежемесячно)

- Срок кредитования: 12 месяцев

- Метод погашения: аннуитетные платежи.

Аннуитетный платеж означает, что, погашать кредит нужно равными долями в течение всего срока кредитования. Или, попросту говоря, ежемесячно необходимо выплачивать одинаковую сумму. На мой взгляд это наиболее удобный способ погашения кредита.

Для начала — узнаем размер ежемесячного платежа. Для этого нам потребуется формула, приведенная в статье «Аннуитетные платежи».

Напомним, формула выглядит так:

A = K*S, где S — сумма кредита (в нашем случае S = 100 000); K — коэффициент аннуитета, рассчитывается по формуле, зависит от величин i и n.

В данном случае i = 0,015 n = 12. Если мы подставим полученные значения в вышеприведенную формулу, то получим, что

К = 0,09168.

А = $9168.

Однако, можно сделать немного проще. Для того, чтобы рассчитать размер ежемесячного платежа, воспользуемся встроенной в Excel функцией ПЛТ.

Вводим в ячейку формулу вида:

И получаем ту же сумму: $9168.

Теперь нам нужно составить в Excel’е таблицу ежемесячных платежей:

|

| Cкачать таблицу расчёта в формате Excel |

Если вы не до конца поняли, как происходит рассчет — перечитайте статью и смотрите на формулы в строке состояния Excel

Так же обратите внимание, что с каждым месяцем выплаты процентов по кредиту уменьшаются, а выплаты основной части кредита увеличиваются. Это одна из особенностей аннуитетного способа погашения кредита.

- Мы взяли кредит на $100 000.

- Выплатили $122015,99.

- Переплата составила $22015,99.

- Ставка 22015,99 / 100000 = 22%.

Ежемесячная комиссия в 1% обошлась нам в 12000 долларов, что превышает основную сумму выплат по кредиту! Почему так? Потому что комиссию за обслуживание мы каждый месяц платили из рассчета от основной суммы кредита ($100’000), а проценты с каждым месяцем уменьшались ввиду того, что ежемесячно уменьшалась сумма кредита. Как видите, такая, безобидная, на первый взгляд, хитрость банка, как процент за обслуживание при ближайшем рассмотрении обходится очень дорого.

- di — дата первого финансового потока;

- d0 — дата выдачи суммы кредита;

- n — количество финансовых потоков;

- ДПi — сумма первого финансового потока, прописанная в договоре;

- ПСК — полная стоимость кредита с учетом годовых процентов.

Не менее популярным инструментом для расчета выгодной процентной ставки по версии Центробанка остается программа Excel, в частности ее формула ЧИСТВНДОХ.

Обычно банки в борьбе за клиентов предлагают невероятно выгодные условия, особенно в отношении кредитов. Многие рекламные материалы строятся на том, что процентные ставки по кредитам именно в этом банке наиболее низкие. Конкретную величину этой ставки, действительно очень привлекательную, часто изображают в качестве одного из основных элементов рекламной композиции буклета или постера. Но почти никто не удосуживается прочитать сносочку где-нибудь внизу или сбоку, которая поясняет, что процентная ставка, — это еще не все и в дополнение к ней существуют всевозможные комиссионные платежи, количество и наименования которых зависят лишь от фантазии банкира. Поэтому будущему клиенту банка очень полезно разобраться, какова же реальная стоимость кредита, то есть рассчитать эффективную процентную ставку (сокращенно — ЭПС).

Очевидно, что из-за нежелания потерять даже малую часть прибыли банки идут на различные уловки и ухищрения. Поэтому объявленная и реальная кредитные процентные ставки могут отличаться отнюдь не на доли процентов и конечно не в пользу клиента.

Величина эффективной процентной ставки позволяет сравнить реальные кредитные условия различных банковских учреждений и провести их объективную оценку.

Если взять в качестве простого примера известную всем кредитную карту, то, рассчитывая ЭПС по ней, следует учитывать комиссии банка — за ведение счета, за обслуживание самой карты и пр. Если банком предлагается льготный кредитный период, то рассчитывать ЭПС необходимо для обоих вариантов — с льготой и без нее. Поскольку поведение заемщика предугадать очень сложно, при расчете ЭПС кредитной карты принимаются такие начальные условия: лимит кредитования и размер задолженности равны, платежи вносятся равными долями, срок кредита — 24 месяца.

В итоге получается, что точную величину ЭПС кредитной карты высчитать можно только приблизительно, в основном из-за непредсказуемости действий заемщика. Но в любом случае эта цифра будет намного больше заявленной банком.

В общем виде расчет эффективной процентной ставки ведется согласно методики, утвержденной в Положении 254-П Центробанка России. При этом обязательно следует учитывать все сборы, проценты и комиссии, уплачиваемые заемщиком банку.

Рассчитаем в MS EXCEL эффективную годовую процентную ставку и эффективную ставку по кредиту.

Эффективная ставка возникает, когда имеют место Сложные проценты.

Понятие эффективная ставка встречается в нескольких определениях. Например, есть Эффективная (фактическая) годовая процентная ставка, есть Эффективная ставка по вкладу (с учетом капитализации), есть Эффективная процентная ставка по потребительским кредитам. Разберемся, что эти ставки из себя представляют и как их рассчитать в MS EXCEL.

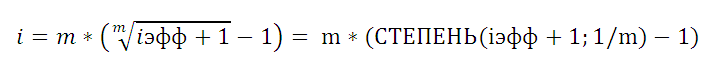

В MS EXCEL есть функция ЭФФЕКТ(номинальная_ставка, кол_пер), которая возвращает эффективную (фактическую) годовую процентную ставку, если заданы номинальная годовая процентная ставка и количество периодов в году, в которые начисляются сложные проценты. Под номинальной ставкой здесь понимается, годовая ставка, которая прописывается, например, в договоре на открытие вклада.

Предположим, что сложные проценты начисляются m раз в год. Эффективная годовая процентная ставка дает возможность увидеть, какая годовая ставка простых процентов позволит достичь такого же финансового результата, что и m-разовое наращение в год по ставке i/m, где i – номинальная ставка.

При сроке контракта 1 год по формуле наращенной суммы имеем:

S = Р*(1+i/m)^m – для сложных процентов, где Р – начальная сумма вклада.

S = Р*(1+iэфф) – для простых процентов

Так как финансовый результат S должен быть, по определению, одинаков для обоих случаев, приравниваем оба уравнения и после преобразования получим формулу, приведенную в справке MS EXCEL для функции ЭФФЕКТ()

iэфф =((1+i/m)^m)-1

Примечание. Если задана эффективная годовая процентная ставка, то величина соответствующей ей годовой номинальной процентной ставки рассчитывается по формуле

или с помощью функции НОМИНАЛ(эффективная_ставка, кол_периодов). См. файл примера .

Если договор вклада длится, скажем, 3 года, с ежемесячным начислением по сложным процентам по ставке i, то Эффективная ставка по вкладу вычисляется по формуле:

iэфф =((1+i/12)^(12*3)-1)*(1/3)

или через функцию ЭФФЕКТ( ): iэфф= ЭФФЕКТ(i*3;3*12)/3

Для вывода формулы справедливы те же рассуждения, что и для годовой ставки:

S = Р*(1+i/m)^(3*m) – для сложных процентов, где Р – начальная сумма вклада.

S = 3*Р*(1+iэфф) – для простых процентов (ежегодной капитализации не происходит, проценты начисляются раз в год (всего 3 раза) всегда на первоначальную сумму вклада).

Если срок вклада =1 году, то Эффективная ставка по вкладу = Эффективной (фактической) годовой процентной ставке (См. файл примера ).

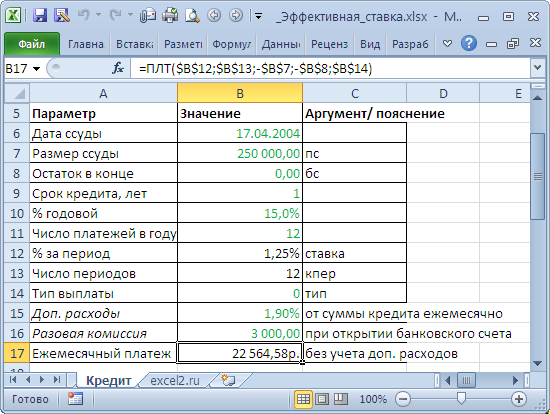

Пример. Рассчитаем Эффективную ставку по кредиту со следующими условиями:

Сумма кредита — 250 тыс. руб., срок — 1 год, дата договора (выдачи кредита) – 17.04.2004, годовая ставка – 15%, число платежей в году по аннуитетной схеме – 12 (ежемесячно). Дополнительные расходы – 1,9% от суммы кредита ежемесячно, разовая комиссия – 3000р. при открытии банковского счета.

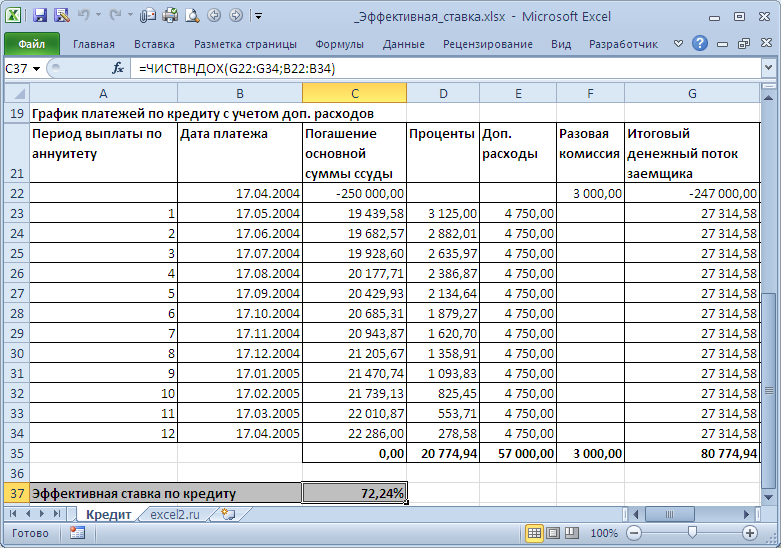

Сначала составим График платежей по кредиту с учетом дополнительных расходов (см. файл примера Лист Кредит ).

Затем сформируем Итоговый денежный поток заемщика (суммарные платежи на определенные даты).

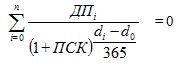

Эффективную ставку по кредиту iэфф определим используя функцию ЧИСТВНДОХ (значения, даты, [предп]). В основе этой функции лежит формула:

Где, Pi = сумма i-й выплаты заемщиком; di = дата i-й выплаты; d1 = дата 1-й выплаты (начальная дата, на которую дисконтируются все суммы).

Учитывая, что значения итогового денежного потока находятся в диапазоне G22:G34, а даты выплат в B22:B34, Эффективная ставка по кредиту для нашего случая может быть вычислена по формуле =ЧИСТВНДОХ(G22:G34;B22:B34) . Получим 72,24%.

Значения Эффективных ставок используются при сравнении нескольких кредитов: чья ставка меньше, тот кредит и более выгоден заемщику.

Но, что за смысл имеет 72,24%? Может быть это соответствующая ставка по простым процентам? Рассчитаем ее как мы делали в предыдущих разделах:

Мы переплатили 80,77т.р. (в виде процентов и дополнительных платежей) взяв кредит в размере 250т.р. Если рассчитать ставку по методу простых процентов, то она составит 80,77/250*100%=32,3% (срок кредита =1 год). Это значительно больше 15% (ставка по кредиту), и гораздо меньше 72,24%. Значит, это не тот подход, чтобы разобраться в сути эффективной ставке по кредиту.

Теперь вспомним принцип временной стоимости денег: всем понятно, что 100т.р. сегодня – это значительно больше, чем 100т.р. через год при 15% инфляции (или, наоборот — значительно меньше, если имеется альтернатива положить эту сумму в банк под 15%). Для сравнения сумм, относящихся к разным временным периодам используют дисконтирование, т.е. приведение их к одному моменту времени. Вспомнив формулу Эффективной ставки по кредитам, увидим, что для всех платежей по кредитам рассчитывается их приведенная стоимость к моменту выдачи кредита. И, если мы хотим взять в 2-х банках одну и туже сумму, то стоит выбрать тот банк, в котором получается наименьшая приведенная стоимость всех наших платежей в погашение кредита. Почему же тогда не сравнивают более понятные приведенные стоимости, а используют Эффективную ставку? А для того, чтобы сравнивать разные суммы кредита: Эффективная ставка поможет, если в одном банке дают 250т.р. на одних условиях, а в другом 300т.р. на других.

Итак, у нас получилось, что сумма всех наших платежей в погашение основной суммы кредита дисконтированных по ставке 72,24% равна размеру кредита (это из определения эффективной ставки). Если в другом банке для соблюдения этого равенства потребуется дисконтировать суммы платежей идущих на обслуживание долга по большей ставке, то условия кредитного договора в нем менее выгодны (суммы кредитов могут быть разными). Поэтому, получается, что важнее не само значение Эффективной ставки, а результат сравнения 2-х ставок (конечно, если эффективная ставка значительно превышает ставку по кредиту, то это означает, что имеется значительное количество дополнительных платежей: убрав файле расчета все дополнительные платежи получим эффективную ставку 16,04% вместо 72,24%!).

Примечание. Функция ЧИСТВНДОХ() похожа на ВСД() (используется для расчета ставки внутренней доходности, IRR), в которой используется аналогичное дисконтирование регулярных платежей, но на основе номера периода выплаты, а не от количества дней.

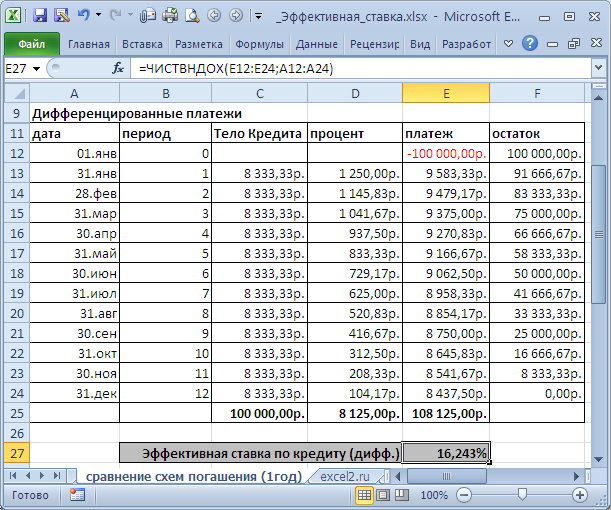

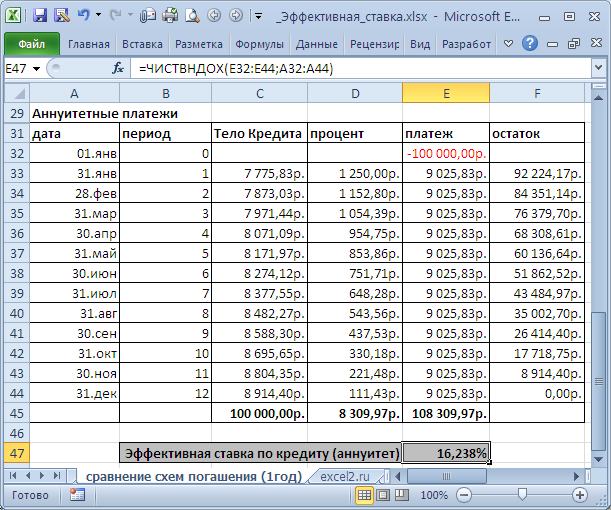

Представим себе ситуацию, когда в 2-х разных банках нам предлагают взять в кредит одинаковую сумму на одинаковых условиях, но выплата кредита в одном будет осуществляться дифференцированными платежами, а в другом по аннуитетной схеме (равновеликими платежами). Для простоты предположим, что дополнительные платежи не взимаются. Зависит ли значение эффективной ставки от графика погашения? Сразу даем ответ: зависит, но незначительно.

В файле примера на листе Сравнение схем погашения (1год) приведен расчет для 2-х различных графиков погашения (сумма кредита 250 т.р., срок =1 год, выплаты производятся ежемесячно, ставка = 15%).

В случае дифференцированных платежей Эффективная ставка по кредиту = 16,243%, а в случае аннуитета – 16,238%. Разница незначительная, чтобы на ее основании принимать решение. Необходимо определиться какой график погашения больше Вам подходит.

При увеличении срока кредита разница между Эффективными ставками практически не изменяется (см. файл примера Лист Сравнение схем погашения (5лет) ).

Примечание. Эффективная годовая ставка, рассчитанная с помощью функции ЭФФЕКТ() , дает значение 16,075%. При ее расчете не используются размеры фактических платежей, а лишь номинальная ставка и количество периодов капитализации. Если грубо, то получается, что в нашем частном случае (без дополнительных платежей) отличие эффективной ставки по кредиту от номинальной (15%) в основном обусловлено наличием периодов капитализации (самой сутью сложных процентов).

Примечание. Сравнение графиков погашения дифференцированными платежами и по аннуитетной схеме приведено в этой статье.

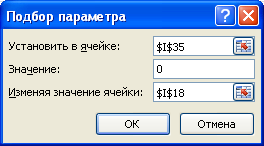

Примечание. Эффективную ставку по кредиту можно рассчитать и без функции ЧИСТВНДОХ() — с помощью Подбора параметра. Для этого в файле примера на Листе Кредит создан столбец I (Дисконтированный денежный поток (для Подбора параметра)). В окне инструмента Подбор параметра введите значения указанные на рисунке ниже.

После нажатия кнопки ОК, в ячейке I18 будет рассчитана Эффективная ставка совпадающая, естественно, с результатом формулы ЧИСТВНДОХ() .